米金利上昇の波及と岸田政権下における「2022年の住宅ローン金利動向」を予想します。2022年3月に住宅ローンの実行を予定している方にとっては、株価よりも、「長期金利の上昇がどこまで、そしていつまで上がるのか?」「住宅ローンの金利にどう影響してくるのか?」が気になるところですね。前回記事では東京五輪閉会のタイミングで予想をしていますので、答え合わせも行います。

米利上げ前倒しで、長期金利が急上昇

こんにちは。ブロガーの千日太郎です。

岸田政権下の衆院選投開票日は、10月31日と決まりました。自民党総裁選で上昇した日経平均株価は、岸田内閣の発足後は急降下していますが、国内長期金利は米金利上昇の波及を受けて依然上昇中です。

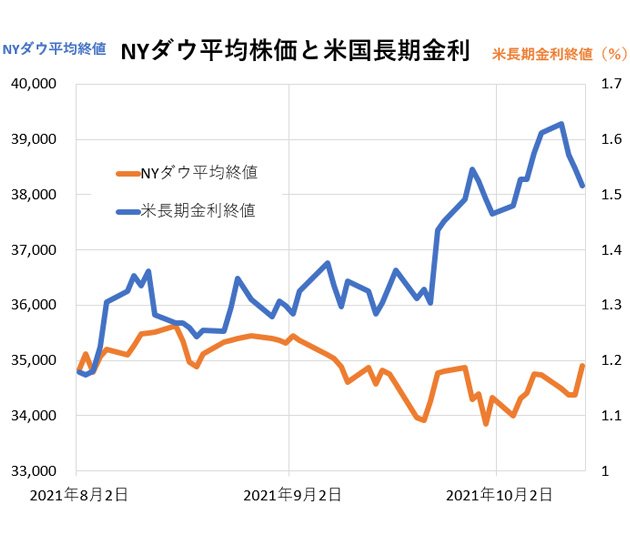

2021年8月2日~2021年10月14日までの米長期金利とダウ平均株価の推移をグラフにしました(下表)。オレンジの折れ線グラフはNYダウ平均株価で、8月までは右肩上がりに上昇を続けていたのですが、9月から徐々に下がってきています。

逆に青の折れ線グラフの米長期金利は8月までは下がってきていたのですが、その後徐々に上がり、9月23日を境に急上昇しました。

9月以降に株価が徐々に下がってきている理由は、コロナ環境下の業績回復が「K字回復」であり、業績を伸ばす企業と落ち込みが拡大する企業に二極化され、全体として頭打ちとなったためです。

前回記事では、業績の上がっている企業の株価が実体価値以上に上がっている状態であり、「さらに株を買い増すことができない、かといってコロナで業績の下がっている企業の株を買えるほどに見通しは明るくない」という状態だと分析したのですが、その見込み通りに株価は下がってきています。

【前回記事はこちら】>>2022年の住宅ローン金利動向は? 米利上げ表明も、市場金利はなぜ下落するのか

新型コロナウイルスの感染拡大に対して、世界の中央銀行は金融緩和政策にかじを切り、各国政府はコロナ関連の巨額の財政出動を行いました。それによって市中には大量の資金が供給され、それが株や不動産、投資信託などに投じられ、実体としての企業価値以上に株価を引き上げていると言われています。今もその状況は変わりません。

8月まで長期金利が下がっていた理由は投資家の多くが債券を買い、債券価格が上がっているからです。実体価値を超えた株はもはや買い増しできず、行き場を無くした資金が債券に流れていたのです。前回記事ではそろそろ債券価格も上限に近いと分析していたのですが、予想通り、9月23日を境に大量の売りが入り債券価格が下がって、長期金利は急上昇しています。

これは9月22日に米連邦準備制度理事会(FRB)のパウエル議長が、米連邦公開市場委員会(FOMC)後の記者会見で、量的緩和縮小(テーパリング)の開始を11月あたりに決定する見通しを表明し、利上げの時期を2022年に前倒しする可能性を示したためです。「今までのように米国債を中央銀行が高値で買い取ってくれなくなるのでは?」という懸念が市場に広がり、大量の債券売りが入ったのです。これが日本の長期金利にも波及しているのですね。

米利上げ観測の波及で、長期金利は上昇へ

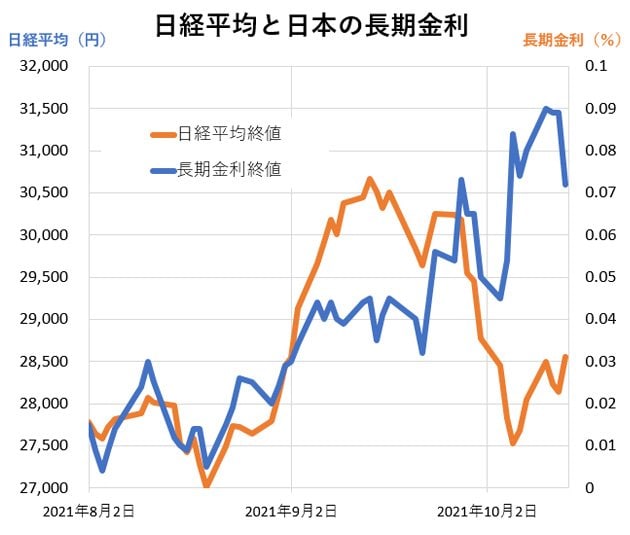

同じ期間(2021年8月2日~2021年10月14日)の日本の長期金利と日経平均株価の動向をグラフにしました(下表)。青の折れ線グラフの「長期金利」は、米国と同じくらいのタイミングで急上昇しています。そしてオレンジの折れ線グラフの「日経平均株価」は、急上昇後に急降下していますが、新政権への期待とその直後の落胆を示しています。

9月に入ってから株価が急伸したのは当時の菅首相が辞意を表明したことで、新政権への期待が膨らんだことによるものです。総裁選の間は高値が維持されましたが、岸田政権になって閣僚人事が明らかになると、急降下して元の水準となっています。期待先行による株価上昇は、国内長期金利にあまり影響を与えませんでした。

前回記事では、安全資産としての日本国債を購入する国内の機関投資家の姿勢は変わっておらず、当分大幅な上昇はないと予想しましたが、その通りとなりました(グラフでは急上昇しているように見えますが、まだ0.1%以下であり、まだ低金利といえます)。

米国の金利上昇の波及を受けて金利が上昇しているのは、主に海外の投資家が中心となって売りを行い、市場の債券価格を引き下げているためでしょう。そのため、売りが一巡すれば、債券価格は元の水準に戻ってくるという予想に変更はありません。

金利タイプ別に今後の金利推移を予想!

では、住宅ローンの金利タイプ別に、これまでの金利推移を振り返り、2022年3月までの金利がどうなっていくのか、予想していきます。

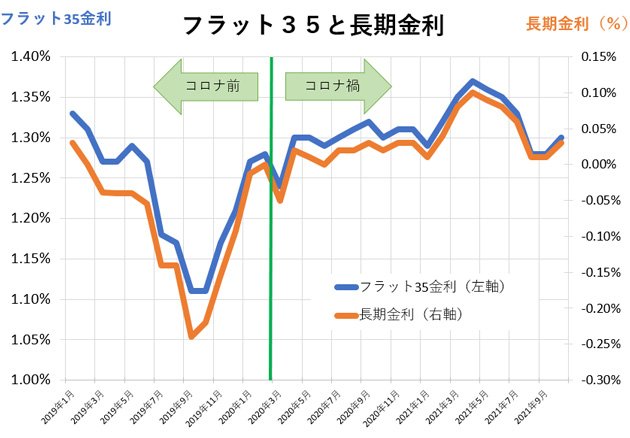

超長期固定金利は、1.35%が上限?!

超長期固定金利の代表格には公的融資のフラット35があります。フラット35(買取型)は、住宅金融支援機構が民間金融機関から債権を買い取って証券化し、機関投資家に債券市場を通じて機構債という形で販売するという仕組みになっています。投資家は機構債を安全資産という考えで購入しますので、その表面利率は10年国債の利回り(長期金利)に連動する傾向があるのです。

また、民間住宅ローンの30年超の超長期固定金利についても、フラット35と似た動きになる傾向があります。

グラフのようにフラット35(買取型)の金利は、コロナ前後とも長期金利をなぞったかのように連動して推移しています。2022年3月までにかけては概ね1.3%前後の水準で推移し、一時的に長期金利が上昇したとして1.35%が上限になるであろうと予想します。

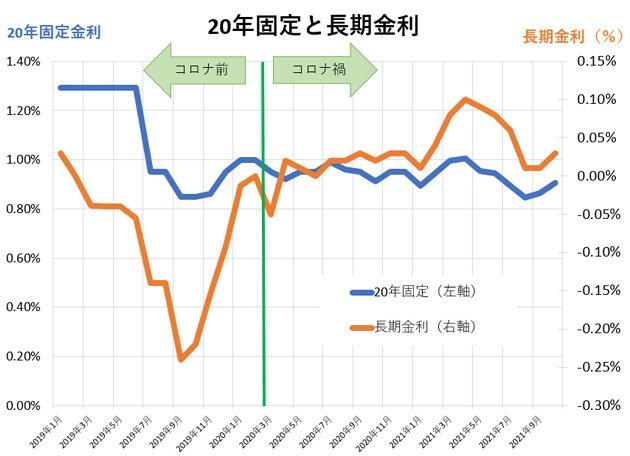

20年固定金利は、今後も1%前後で推移

グラフは主要銀行の20年固定金利の最低金利と長期金利を並べたものになっています。

20年固定は比較的長期の固定金利であるため、超長期固定金利ほどの連動性はありませんが、長期金利と似た動きをする傾向があります。ただし民間金融機関の住宅ローンですので、金融機関の営業方針によっても上下することがあります。

長期金利が大きく上がっても、概ね1%前後の水準で推移してきています。これは民間銀行の営業方針によるところが大きいでしょう。コロナ後の銀行の営業方針に変更がなければ、今後も1%前後の水準で推移していくものと予想できます。

10年固定金利は、金利上昇局面でも横ばい

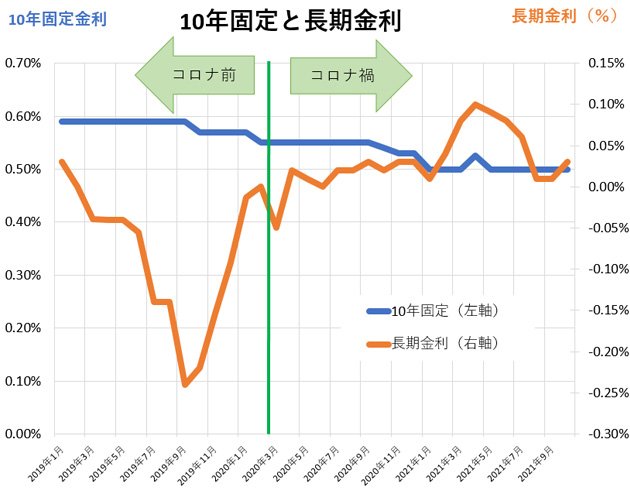

グラフは主要銀行の10年固定金利の最低金利と長期金利を並べたものになっています。

10年固定金利のトレンドとしては長期金利が上下しても住宅ローンの金利に影響せず、最低金利は概ね下がる傾向で推移しています。コロナ後の銀行の営業方針に変更がなければ金利上昇局面でも横ばいで推移していくものと予想できます。

変動金利は低下する余地あり?

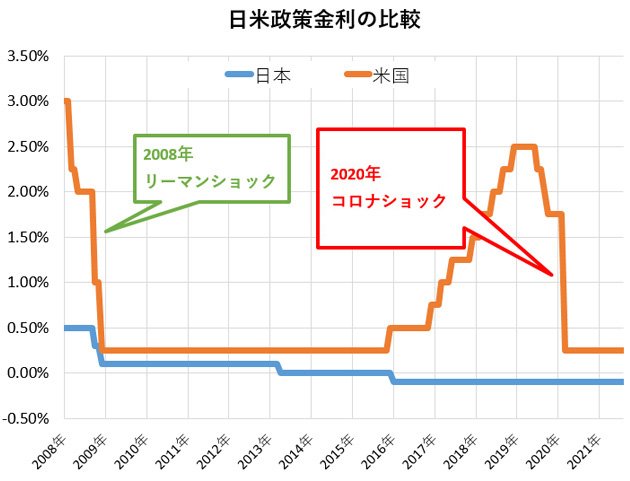

変動金利は、長期金利ではなく中央銀行(日本銀行)の政策金利に影響を受けます。政策金利とは、中央銀行が民間銀行に融資するときの金利です。景気後退時には政策金利を下げ、好景気時には政策金利を上げます。リーマン・ショックから直近までの日米の政策金利の動向をグラフにしました。

リーマン・ショックで日米ともに政策金利を引き下げ、ゼロ金利政策を開始しました。その後米国の景気が回復して米国の政策金利は2016年あたりから順次引き上げられ、その後コロナショックで再びゼロ金利政策に突入していますが、日本は一度も上げることができず、マイナス金利政策を継続しています。

そして、米FRBは2022年に利上げの可能性を示唆していますが、日銀についてはそうした動きはありません。また岸田首相がトランプ氏のように中央銀行に対して利上げ圧力をかけるようなこともないでしょう。少なくとも2022年3月までに、日銀の黒田総裁が利上げの可能性を示唆する確率は低いと思います。

また、前回記事では、年度末の2021年3月までは住宅ローン利用者を囲い込むためにできるだけ金利を上げたくないというインセンティブが働き、ライバル銀行もある手前、金利が上がりにくい傾向があると分析しました。

実際、変動金利では住信SBIネット銀行が金利を下げており、ネット銀行のなかには疾病保障団信の金利上乗せ分を引き下げるキャンペーンを開始しているところもあります。

【関連記事はこちら】>>住信SBIネット銀行の住宅ローンの金利・金利推移・手数料(新規・借り換え) は?

住宅ローン利用者を取り込みたいというインセンティブは各行依然として強く、変動金利を中心に、ライバル銀行間での低金利競争がこれから激化していくだろうと予想しています。

まとめ 複数の銀行、金利タイプで審査を!

目下、住宅ローンの金利に影響しそうなことは、米国の利上げが2022年に前倒しになるという観測です。それに伴う米国債売りが日本国債にも波及して国内長期金利を押し上げています。住宅ローンの金利は金融機関が決定するため、建前としてマーケットの長期金利が上がれば、住宅ローンの金利も上げざるを得ないという立場を取ります。

ただし、自行だけが金利を上げる、つまり値上げをすると利用者を逃してしまうため、ライバルの動向を見ながらゆっくり上げるだろうというのが、私の2022年住宅ローン金利予想の趣旨です。

そもそも金融市場の金利動向は誰にもコントロールできませんし、それによって決まるとされる住宅ローンの金利は債権者である金融機関が決めるものです。私の予想は、執筆時点の公開情報に基づいて千日太郎個人が考えているものにすぎませんから、外してしまう可能性は大いにあり得ることです。

住宅ローンの金利については元から不確定要素が多いうえにコロナ環境下ということで、予想が困難となっているのが今の状況です。複数の金融機関、金利タイプで審査を通しておいてください。引き続き、日々の金利動向に目を配っておくことをお勧めします。

| 132銀行を比較◆住宅ローン実質金利ランキング[新規借入] |

| 132銀行を比較◆住宅ローン実質金利ランキング[借り換え] |

|

|

| 【金利動向】おすすめ記事 | 【基礎】から知りたい人の記事 |

| 【今月の金利】 【来月の金利】 【2025年の金利動向】 【変動金利】上昇時期は? 【変動金利】何%上昇する? |

【基礎の8カ条】 【審査】の基礎 【借り換え】の基礎 【フラット35】の基礎 【住宅ローン控除】の基礎 |

新規借入2026年2月最新 主要銀行版

住宅ローン変動金利ランキング

※借入金額3000万円、借入期間35年で試算

![]()

住宅ローン 全期間引下げ(新規借入)・変動金利

- 実質金利(手数料込)

- 0.762%

- 総返済額 3410万円

- 表面金利

- 年0.630%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,611円

低金利の上、がん50%団信無料

- 実質金利(手数料込)

- 0.772%

- 総返済額 3415万円

- 表面金利

- 年0.640%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,745円

①保証料など0円サービスが充実

②新規借入の場合は自己資金10%以上で金利優遇あり

③最大3億円まで借入可能

- 実質金利(手数料込)

- 0.782%

- 総返済額 3421万円

- 表面金利

- 年0.650%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,880円

①ネット銀行の低金利を店頭相談で申し込める!

②51歳以下なら3大疾病保障特約(50%)が無料で基本付帯

③新規借入なら、注文住宅で必要な「つなぎ融資」に対応

-

住宅ローン利用者口コミ調査の詳細を見る

-

今回作成した「住宅ローン利用者口コミ調査」の調査概要は以下のとおり。

【調査概要】

調査日:2023年12月

調査対象:大手金融機関の住宅ローン利用者(5年以内に住宅ローンを新規借り入れ、借り換えした人)

有効回答数:822人

調査:大手アンケート調査会社に依頼

評価対象:有効回答数47以上を対象とするアンケートの設問は以下の7問。回答は5段階評価とした。なお、評価点数の平均点は小数点第2位以降を四捨五入。

【アンケートの設問】

Q1.金利の満足度は?

Q2.諸費用・手数料等は妥当でしたか?

Q3.団体信用生命保険には満足しましたか?

Q4.手続き・サポートには満足しましたか?

Q5.審査について、満足していますか?

Q6.借り入れ後の対応に満足しましたか?

Q7.他の人にも現在の銀行を勧めたいと思いますか?

【回答の配点】

・各設問は5段階で回答してもらい、Q1なら以下のように配点。平均値を求めた。

満足している(5点)

どちらかといえば満足している(4点)

どちらともいえない(3点)

どちらかといえば不満である(2点)

不満である(1点)

・総合評価については、各項目の平均値を全て合算。読者が重視する「Q1金利の満足度」については点数を3倍、「Q3団信の満足度」の点数を2倍として、点数の合計を50点満点とし、10で割ることで5点満点の数値を求めた。

|

保証料や団信などの諸費用がほとんど無料  |

|

132銀行の住宅ローンを比較 >>返済額シミュレーションで、全銀行の金利を一気に比較・調査

|

- 年収に対して安心して買える物件価格は?

-

- ・年収200万円で妻が妊娠中の家族の上限は1600万円!?

- ・年収250万円の単身者の上限は1800万円!?

- ・年収300万円の4人家族の上限は1800万円!?

- ・年収350万円の2人家族の上限は2100万円!?

- ・年収400万円の単身者の上限は2500万円!?

- ・年収450万円の4人家族の上限は2000万円!?

- ・年収500万円の4人家族の上限は3000万円!?

- ・年収600万円の3人家族の上限は3500万円!?

- ・年収600万円の40代独身の上限は3000万円!?

- ・年収700万円の共働き夫婦の上限は5000万円!?

- ・年収800万円の3人家族の上限は4500万円!?

- ・年収1000万円の30代4人家族の上限は5000万円!?

- ・年収1000万円の40代4人家族の上限は3500万円!?

- ・年収1000万円の50代夫婦の上限は3000万円!?

※サイト内の金利はすべて年率で表示

関連記事

関連記事

プロの評判・口コミ

淡河範明さん

PayPay銀行の住宅ローンは、ネット銀行ならではの低金利が特徴です。がん50%団信も付帯するようになり、auじぶん銀行などと人気を分けています。

ネット銀行ならではの、お申込みから契約までネットでお手続きを完結できる点も魅力的です。

ただし、審査は厳しめです。

条件のいい借り手に絞ることで低金利を実現しているものと思われます。当初の計画では、徐々に融資対象を拡大していくとしていましたが、今後どうするのか注目しています。