住宅ローンの変動金利型は、借り入れ後に市中の金利が上がると適用金利が上昇し、返済額が増える。当初の金利は低いのだが、その分、金利上昇による返済額増額のリスクがあるわけだ。アメリカの金融緩和政策が転換しそうな中で、わが国では民間住宅ローン利用者の8割超が変動金利型を利用している。果たして金利上昇リスクはどう考えればいいのだろうか?(住宅ジャーナリスト・山下和之)

住宅ローンには変動金利など3つの金利タイプがある

まずは、住宅ローンの金利タイプについて理解しておこう。

住宅ローンには、大きく分けると、全期間固定金利型、固定金利期間選択型、変動金利型の3つの金利タイプがある。

全期間固定型は、返済額が増えることなく安心

全期間固定金利型というのは、当初の金利が完済まで確定しているもので、返済額が増える心配がないので、安心して利用できる半面、金利はやや高くなる。

メガバンクや住宅金融支援機構のフラット35などは、返済期間35年だと1%台前半の金利だ。

固定金利期間選択型は、特約期間は安心

固定金利期間選択型は、2年、3年、5年、10年などの特約期間中は金利が固定しているが、その後はその時点の金利で再び固定金利期間選択型にするか、変動金利型に切り替えるかを選択できる。一定期間は金利が固定している安心感があるが、その後は金利動向によって返済額が増えるリスクがある。

金利水準は、特約期間2年、3年などは0.5%前後だが、特約期間10年は0%台後半から1%前後となっている。

変動金利型の金利は低いが、リスクがある

変動金利型は、市中の金利動向によって適用金利が見直され、返済額が変動する。あまり頻繁に返済額が変わると返済計画を立てにくいので、当初5年間は返済額を固定し、その間の金利変化については、利息分と元金分の配分を見直すことで対応し、5年ごとに返済額を見直す仕組みを採用する銀行が多い。

5年間の返済額は変わらないものの、その間に金利が上がると利息分が増えて、元金分が減少し、元金の減り方が遅くなるデメリットがある。逆に金利が下がれば、適用金利が下がり、元金分が増えて、利息分が減少、当初の予定より早く元金が減ることになるが、現在のような低金利下では、一段の金利低下はあまり期待できないだろう。

また、5年後の返済額見直しに当たっては、増額率を最大でも25%までに抑えることになっている。利用者の急激な負担増を抑えるための“25%ルール”と言われるものだが、逆にいえば、6年目から最大では25%も返済額が増える可能性があるということだ。

2022年1月現在、変動金利型の住宅ローンはネットバンクの利用であれば、0.3%台、0.4%台など0%台の前半で利用できるところが多い。

変動金利のリスクを十分に理解していない人が多い

変動金利型の住宅ローンは低金利であるのが魅力だが、一方で金利上昇リスクがある。そのリスクは自己責任ということになるが、残念なことにそのリスクが十分に理解されているとはいえないのだ。

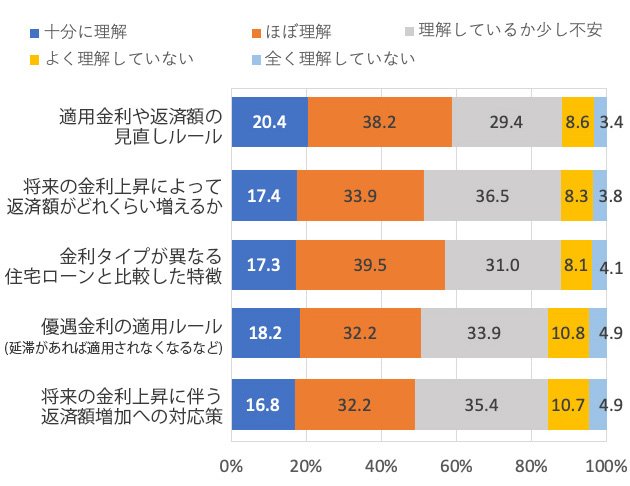

図表1を見てみよう。

「適用金利や返済額の見直しルール」については、「理解しているか少し不安」「よく理解していない」「全く理解していない」と、十分に理解していない人の合計が4割を超える。

「将来の金利上昇に伴う返済額増加への対応策」に至っては、「理解していない」の合計が半数を超えているのだ。

図表1 商品特性や金利リスクへの理解度(変動金利型利用者)

8割以上の人が変動金利型を利用している

金利上昇リスクがあるにもかかわらず、それを十分に理解しないままに利用している人が多いわけだが、怖いことに、最近はその変動金利型利用者が急増しているのだ。

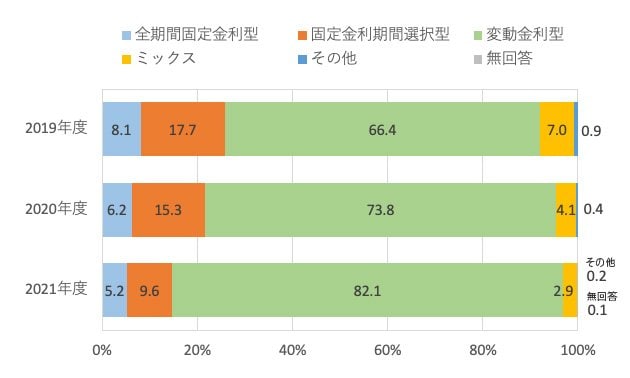

不動産仲介の大手・中堅クラスの企業が加盟する不動産流通経営協会の調査によると、2020年度に住宅を購入して引き渡しを受けた人を対象とする2021年度調査では、図表2にあるように、民間住宅ローンを利用した人のうち、82.1%の人が変動金利型の住宅ローンを利用している。その割合は、2年前の2019年度調査では66.4%だったのが、2020年度調査では73.8%に増え、2021年度調査ではついに8割を超えてしまった。

低金利が長く続いた結果、金利の先高感がなくなり、金利の低さ優先で変動金利型を利用する人が年々増加してきたわけだ。

図表2 利用した民間住宅ローンの金利タイプ

金利の低さから変動金利型を利用している

上記調査で変動金利型を利用する理由を多い順に並べると、以下のようになっている。

「現在の金利が低いから」67.0%

「今後も金利はそれほど上昇しないと思ったから」57.7%

「金利が上昇しても全体の支払額は固定金利よりも有利だと思ったから」46.3%

先に触れたように、変動金利型なら0%台の前半で利用できるところが多く、なかには0.3%台のところもある。それに対して、全期間固定金利型は1%台前半が中心で、金融機関によっては変動金利型と全期間固定金利型では1%程度の差があるのだから、金利の低さ優先で変動金利型を利用したくなる気持ちも分からないでもない。

金利上昇で毎月の負担額は逆転する可能性も

しかし、本当に変動金利は上昇しないのだろうか。上昇しても固定金利型より有利なのだろうか。

金利が上昇しないケースは?

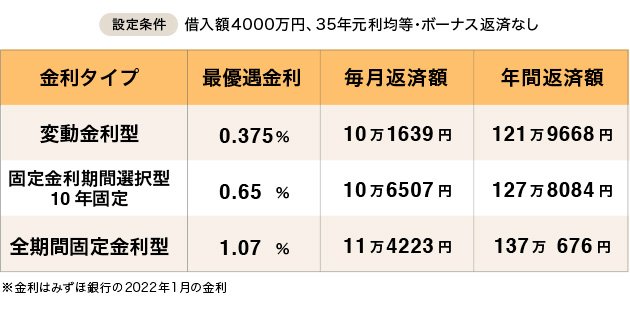

たしかに、金利が上昇しないケースを考えると、下記の図表3にあるように変動金利型は、固定金利型(固定金利期間選択型や全期間固定金利型)に比べると、当初の毎月返済額を少なくすることができる。

図表3 メガバンクの金利の例と返済額の差

金利が5年後に上昇するケースは?

ただし、5年後に金利が上がっていると、固定金利型より、負担が重くなってしまう可能性がある。

図表4をご覧いただきたい。変動金利型を利用した場合の当初5年間の毎月返済額は10万1639円で、5年後の金利が0.5%上がって0.875%になると毎月返済額は10万9318円に増える。全期間固定金利型の11万4223円よりはまだ少ないものの、10年固定金利の10万6507円より返済額が多くなってしまう。

さらに、1.0%上昇(適用金利が1.375%)すると、毎月返済額は11万7354円に増えて、全期間固定金利型の11万4223円より多くなってしまう。金利1.0%の上昇で関係は完全に逆転してしまうのだ。

図表4 変動金利型で5年後に金利が変化したときの返済額の変化

アメリカでは金融緩和政策が終わろうとしている

「いまの日本でそんなに金利が上がるはずはない」という人がいるかもしれないが、そうだろうか。

今、アメリカを中心に世界的な物価上昇に備えて、金融緩和に終止符を打ち、金融を引き締めて、金利引き上げにかじを切ろうとする動きが強まっている。

アメリカの中央銀行である連邦準備制度理事会(FRB)は、2021年12月の理事会で、量的緩和の終了時期を2022年6月から3月に前倒しする方針を決定。その後、2022年中にゼロ金利政策を解除して金利引き上げを行う見通しを示している。それも3回にわたって引き上げる方針で、急激なインフレを抑えるため、金融緩和の縮小を急ぐ方針を明確にした。その後、2022年1月には実質金利のマイナス幅が縮小し、金融引き締めへの動きが強まっている。

日本でも原油高騰や世界的なサプライチェーンの停滞によってさまざまな商品、サービスの価格が上がり始めている。それでも日銀はまだ金融緩和政策を継続する意向だが、近いうちにそれも見直される可能性があるのではないだろうか。

日銀が消費者を対象に行ったアンケート調査によると、1年後の予想物価上昇率は5.5%という結果だった。国民の多くは、先行きの物価上昇を見込んでおり、金利上昇を懸念している人が多いのではないだろうか。

日本でもいつ金利が上昇してもおかしくない

わが国でも、いつ金融緩和政策に終止符が打たれ、金利上昇が始まってもおかしくない。1年、2年の間は大丈夫でも、変動金利型の返済額見直しまでの5年の間には、金利が1.0%程度上がる可能性は十分にあるのではないだろうか。

そうなると、「変動金利型ではなく、全期間固定金利型にしておいたほうがよかった」ということになりかねない。

実際にどうなるのかは、神のみぞ知るといったところだが、少なくとも変動金利型を使うのなら、そのリスクを十分に理解した上で利用するようにすべきだろう。もちろん、より安心できる全期間固定金利型を利用するのが一番だが、その判断はあくまでも自己責任でということになる。

| 132銀行を比較◆住宅ローン実質金利ランキング[新規借入] |

| 132銀行を比較◆住宅ローン実質金利ランキング[借り換え] |

|

|

| 【金利動向】おすすめ記事 | 【基礎】から知りたい人の記事 |

| 【今月の金利】 【来月の金利】 【2025年の金利動向】 【変動金利】上昇時期は? 【変動金利】何%上昇する? |

【基礎の8カ条】 【審査】の基礎 【借り換え】の基礎 【フラット35】の基礎 【住宅ローン控除】の基礎 |

新規借入2026年2月最新 主要銀行版

住宅ローン変動金利ランキング

※借入金額3000万円、借入期間35年で試算

![]()

住宅ローン 全期間引下げ(新規借入)・変動金利

- 実質金利(手数料込)

- 0.762%

- 総返済額 3410万円

- 表面金利

- 年0.630%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,611円

低金利の上、がん50%団信無料

- 実質金利(手数料込)

- 0.772%

- 総返済額 3415万円

- 表面金利

- 年0.640%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,745円

①保証料など0円サービスが充実

②新規借入の場合は自己資金10%以上で金利優遇あり

③最大3億円まで借入可能

- 実質金利(手数料込)

- 0.782%

- 総返済額 3421万円

- 表面金利

- 年0.650%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,880円

①ネット銀行の低金利を店頭相談で申し込める!

②51歳以下なら3大疾病保障特約(50%)が無料で基本付帯

③新規借入なら、注文住宅で必要な「つなぎ融資」に対応

-

住宅ローン利用者口コミ調査の詳細を見る

-

今回作成した「住宅ローン利用者口コミ調査」の調査概要は以下のとおり。

【調査概要】

調査日:2023年12月

調査対象:大手金融機関の住宅ローン利用者(5年以内に住宅ローンを新規借り入れ、借り換えした人)

有効回答数:822人

調査:大手アンケート調査会社に依頼

評価対象:有効回答数47以上を対象とするアンケートの設問は以下の7問。回答は5段階評価とした。なお、評価点数の平均点は小数点第2位以降を四捨五入。

【アンケートの設問】

Q1.金利の満足度は?

Q2.諸費用・手数料等は妥当でしたか?

Q3.団体信用生命保険には満足しましたか?

Q4.手続き・サポートには満足しましたか?

Q5.審査について、満足していますか?

Q6.借り入れ後の対応に満足しましたか?

Q7.他の人にも現在の銀行を勧めたいと思いますか?

【回答の配点】

・各設問は5段階で回答してもらい、Q1なら以下のように配点。平均値を求めた。

満足している(5点)

どちらかといえば満足している(4点)

どちらともいえない(3点)

どちらかといえば不満である(2点)

不満である(1点)

・総合評価については、各項目の平均値を全て合算。読者が重視する「Q1金利の満足度」については点数を3倍、「Q3団信の満足度」の点数を2倍として、点数の合計を50点満点とし、10で割ることで5点満点の数値を求めた。

|

保証料や団信などの諸費用がほとんど無料  |

|

132銀行の住宅ローンを比較 >>返済額シミュレーションで、全銀行の金利を一気に比較・調査

|

- 年収に対して安心して買える物件価格は?

-

- ・年収200万円で妻が妊娠中の家族の上限は1600万円!?

- ・年収250万円の単身者の上限は1800万円!?

- ・年収300万円の4人家族の上限は1800万円!?

- ・年収350万円の2人家族の上限は2100万円!?

- ・年収400万円の単身者の上限は2500万円!?

- ・年収450万円の4人家族の上限は2000万円!?

- ・年収500万円の4人家族の上限は3000万円!?

- ・年収600万円の3人家族の上限は3500万円!?

- ・年収600万円の40代独身の上限は3000万円!?

- ・年収700万円の共働き夫婦の上限は5000万円!?

- ・年収800万円の3人家族の上限は4500万円!?

- ・年収1000万円の30代4人家族の上限は5000万円!?

- ・年収1000万円の40代4人家族の上限は3500万円!?

- ・年収1000万円の50代夫婦の上限は3000万円!?

※サイト内の金利はすべて年率で表示

関連記事

関連記事

プロの評判・口コミ

淡河範明さん

PayPay銀行の住宅ローンは、ネット銀行ならではの低金利が特徴です。がん50%団信も付帯するようになり、auじぶん銀行などと人気を分けています。

ネット銀行ならではの、お申込みから契約までネットでお手続きを完結できる点も魅力的です。

ただし、審査は厳しめです。

条件のいい借り手に絞ることで低金利を実現しているものと思われます。当初の計画では、徐々に融資対象を拡大していくとしていましたが、今後どうするのか注目しています。