住宅ローン控除シミュレーションで、住宅ローンの控除額(減税額)が最大いくらになるのか計算してみよう。「年収」「借入額」「物件タイプ」「入居年」「配偶者のあり・なし」「年収」を入れれば、13年間で合計の減税額がシミュレーションできる(2025年度の税制に対応)。

住宅ローン控除額(減税額)シミュレーション【2025年版】 年収別に計算可能!

hoge

※子育て・若者夫婦世帯とは、「19歳未満の子を有する世帯」又は「夫婦のいずれかが40歳未満の世帯」。2024年度税制改正で同世帯への条件緩和が認められ、2025年度も延長が検討されているため、シミュレーションは継続する前提で作成。子どもがいるケース、夫婦でペアローンのケースなどは計算が複雑なので割愛。

-

「住宅ローン控除シミュレーション」の計算方法・詳細

-

・住宅ローン控除シミュレーションはあくまで概算であり、借入額、年収、家族の構成、住民税額(自治体で金額に相違がある)などによって変動する

・保険料控除年間5万円、住宅ローン金利1%、返済期間35年、夫婦の場合は子どもなしで試算

・住宅ローン減税は、新築・買取再販は最大13年(新築住宅<一般>は10年)、中古住宅は最大10年、毎年の年末の住宅ローン残高の0.7%が控除(減税)される。床面積は50㎡以上、所得金額は2,000万円以下が対象(所得金額が1,000万円以下の場合、床面積は40㎡以上50㎡未満も対象)

・菱田雅生・ライフアセットコンサルティング代表の監修で作成

※詳細は以下を参照:国税庁「No.1211-1 住宅の新築等をし、令和4年以降に居住の用に供した場合(住宅借入金等特別控除)」、国税庁「No.1211-3 中古住宅を取得し、令和4年以降に居住の用に供した場合(住宅借入金等特別控除)」

| 住宅ローン実質金利ランキング[新規借入] |

| \住宅ローンシミュレーション/ |

住宅ローン控除の仕組みとは

住宅ローンを組んで、ようやく手に入れたマイホーム。毎月の住宅ローン返済のほか、固定資産税の負担もあり、家計の支出が増える心配もあるだけに、減税は非常に助かる。

住宅ローン控除(減税)制度とは、住宅ローンを借り入れて住宅を取得した場合、年末のローン残高または住宅の取得対価のうち、いずれか少ない方の金額の0.7%が、最大13年間にわたり所得税から控除されるというものだ。

「住宅ローン減税」や「住宅借入金等特別控除」ともいわれている。2021年度までは控除率が1%だったため、メリットが小さくなる印象があるが、一方で控除期間は13年間に延長された。

住宅ローン控除は、「税額控除」といって、所得税から控除額分が差し引かれる。納税者にとって大きな減税インパクトがあるので、使わない手はない。下表のように、最大で455万円もの減税が受けられるのだ。

|

物件タイプ別の住宅ローン最大控除額は? 中段:2024年子育て・若者夫婦世帯 ※中古は年による変更なし |

|||||

| 住宅タイプ | 住宅ローン残高上限 (A) |

1年間の控除額 (B)=(A)×0.7% |

控除期間 (C) |

控除合計額 (B)×(C) |

|

|---|---|---|---|---|---|

| 新築 | 認定住宅 |

5000万円 4500万円 |

35万円 35万円 31.5万円 |

13年 |

455万円 455万円 409.5万円 |

| ZEH |

4500万円 4500万円 3500万円 |

31.5万円 31.5万円 24.5万円 |

409.5万円 409.5万円 318.5万円 |

||

| 省エネ基準 |

4000万円 4000万円 3000万円 |

28万円 28万円 21万円 |

364万円 364万円 273万円 |

||

| その他 |

3000万円 0円※ 0円※ |

21万円 0円 0円 |

273万円 0円 0円 |

||

| 中古 | 認定住宅 | 3000万円 | 21万円 | 10年 | 210万円 |

| その他 | 2000万円 | 14万円 | 140万円 | ||

※国土交通省「令和6年度住宅税制改正概要(令和5年12月)」を参考に作成。子育て・若者夫婦世帯とは、「19歳未満の子を有する世帯」又は「夫婦のいずれかが40歳未満の世帯」。2025年度税制改正でも同様の方向での緩和を検討している。また、新築(その他)については、2024年以降の入居でも、2023年12月31日までに建築確認を受けた、または2024年6月30日までに建築されていれば、借入限度額を2,000万円として10年間の控除が受けられる。

ただし、住宅タイプによって、年間控除額も異なるし、新築と中古のケースでは控除期間が違う。さらに「所得税+住民税の一部」がこの金額に達していなければ、フルに減税メリットを得ることができないという、非常に複雑な制度だ。

そこで、住宅ローン控除の仕組みを簡単に説明していこう。

1.年末の住宅ローン残高×0.7%が、最低10年間控除

会社員なら、給与から基礎控除や社会保険料、生命保険料などの控除が差し引かれ、最終的な所得税が算出されているが、住宅ローン控除を使えば、この算出された所得税から控除分が差し引かれる。

これが、「税額控除」だ。払い過ぎた税金があれば、年末調整などで差額が還付されることになる。その額は、年間最大35万円だ。

ただし、その額は住宅タイプによって住宅ローンの年末残高の上限が異なる。借入限度額が「新築(新築住宅・買取再販)」と「中古(既存住宅)」に大別され、さらに住宅の性能によって細かく区分されている。この金額が住宅ローンの残高の上限にあたる。具体的に試算してみよう。

住宅ローン残高がある限り、最低10年間は減税されるのだが、具体的にどのような計算になるのか、下記の例で見てみよう。

住宅ローン残高の0.7%にあたる35万円が住宅ローン控除額として計上できるので、最終的な所得税は「50万円-35万円=15万円」しかかからない。

この例の場合、翌年の住宅ローン残高が4900万円になっていたとすれば、その0.7%にあたる34.3万円分が所得税から控除され、翌年の所得税は「50万円-34.3万円=15.7万円」になる。

2.所得税から控除しきれない場合には、住民税からも一部控除される

住宅ローン控除額(住宅ローン残高×0.7%)が、年間の所得税額よりも大きい場合、所得税は0円になり、控除しきれなかった額は住民税から一部控除される。

住宅ローン残高の0.7%にあたる35万円が、所得税から差し引かれるので、「30万円-35万円=-5万円」となり、所得税は0円。さらに、余った控除額は住民税から差し引かれるので、住民税が12万円だとすれば、翌年の住民税は「12万円-5万円=7万円」。

所得税と住民税で税額負担は7万円となる。

なお、住民税から控除できる金額の上限は9.75万円と決まっている。仮に20万円控除額が余っていたとしても、住民税から差し引けるのは9.75万円まで。さらに余っている控除額は無効となる。

【例1】【例2】のいずれも、住宅ローン控除によって、所得税が(控除額が余った場合は、住民税も)大幅に減額されたことが分かるだろう。毎年支払う税金が数十万円単位で軽減されるのだから、住宅ローン控除のメリットは非常に大きい。

3.住宅ローン控除の上限(新築)

住宅ローン控除額は、対象となる住宅のタイプによって上限額が異なる。基本は新築と中古に大別され、新築住宅ではさらに細かな分類で住宅ローン控除の上限額が段階的に設定された。ここが2021年度までのケースと大きく変わった点だ。

まず、新築から見ていこう。控除期間は13年間になる。認定住宅のほか、「ZEH」「省エネ基準」の2つが区分として加わっているのも新しい。

- 新築の減税対象の借入限度額(2022〜2023年、カッコ内は2024〜2025年)

- 1)認定住宅(長期優良住宅・低炭素住宅):借入限度額5000万円(4500万円)

- 2)ZEH水準省エネ住宅:借入限度額4500万円(3500万円)

- 3)省エネ基準適合住宅:借入限度額4000万円(3000万円)

- 4)その他一般新築住宅:借入限度額3000万円(0円)

1)認定住宅とは、行政から認定を受けた住宅のことで「認定長期優良住宅」「認定低炭素住宅」の2つの種類がある。

認定長期優良住宅とは、長く安心して住める家として一定の基準を満たしている住宅のこと。劣化対策やバリアフリー対策の有無、長期修繕計画の策定などが条件だ。一方、認定低炭素住宅とは、二酸化炭素の排出量を抑える設備が整った住宅。生活していくうえでの消費エネルギー量が認定基準となる。どちらも、所管行政庁(都道府県、市または区)に申請、認定を受けることが必要だ。

認定住宅だと、新築(一般住宅)の場合よりも、13年間で最大182万円も控除額が増える。これは、「長く住める住宅・省エネ対策につながる住宅を増やそう」という方針があり、国が購入を後押ししているからだ。

2)ZEH水準省エネ住宅は、2022年度から追加された。

ZEH(ネット・ゼロ・エネルギー・ハウス)のことで、簡単に説明すると「快適な室内環境を保ちながら、住宅の高断熱化と高効率設備により、できる限りの省エネルギーに努め、太陽光発電などによりエネルギーを創ることで、1年間で消費する住宅の一次エネルギー消費量の収支がゼロとすることを目指した住宅」(一般社団法人住宅性能評価・表示協会)となり、ZEHマークが適用される。

3)省エネ基準適合住宅は、簡単にいえば住宅の窓や外壁などの外皮性能、設備機器等の一次エネルギー消費量において一定の基準を満たしたものにあたる。新築住宅でも省エネ基準に適合していれば、税制面で優遇されることになる。住宅ローン控除額の上限が4000万円になっており、一般住宅の住宅ローン控除額上限と比べても控除額が1000万円も違うのは大きい。

なお2024〜2025年以降に入居する住宅を購入した場合は、住宅ローン控除の上限額が下がるので、注意が必要だ。住宅購入をする場合、住宅ローン控除の適用が最大限活用できるように入居のタイミングを考えたい。

【関連記事】>>住宅ローン控除で儲ける方法とは?繰上返済のタイミングに注意して収支を最大化しよう

4.住宅ローン控除の上限(中古)

中古住宅については、認定住宅とその他の住宅に区分され、どちらも住宅ローン控除期間が10年になる。新築と比べて、3年間も控除期間が短くなる。

- 中古の減税対象の借入限度額

- 1)認定住宅(長期優良住宅・低炭素住宅):借入限度額3000万円

- 2)その他:借入限度額2000万円

住宅ローン控除額の上限がそれぞれ3000万円、2000万円となっており、中古の認定住宅で住宅ローン控除額は10年間で最大210万円、一般の中古住宅なら10年間で最大140万円の控除額となる。

新築物件よりも住宅ローン控除額の上限が低く設定されているだけに最大控除額も抑えられている。

5.住宅ローン控除を受け取るには、確定申告が必要!

ところで、住宅ローン控除を受けるためには、確定申告して必要書類を提出しなければならないので、住宅を購入したら忘れずに手続きをしておこう。

申告後、通常は1カ月程度、遅くても2カ月くらいで指定した口座に所得税から控除された分の還付金が振り込まれる。

なお、住民税から控除される還付金は、確定申告した年の5月~6月に届く「住民税決定通知書」で確認でき、翌年度に支払う住民税から控除される。

会社員の場合、住宅を購入した初年度に確定申告をしておけば、次年度以降は、年末調整で対応することができるので、手軽な制度だと言えるだろう。

【関連記事】>>住宅ローン控除に必要な確定申告はいつから?【最新版】申告期限、必要書類、ネット申告(e-Tax)の方法を紹介

住宅ローン控除の適用条件や対象の住宅は?

住宅ローン控除の対象となるのは、新築・中古住宅の購入だけではなく、大規模なリフォームも含まれている。

・新築(注文住宅、建売住宅、分譲マンション)

・中古(戸建住宅、分譲マンション)

・リフォーム(増改築、省エネ改修、バリアフリー改修)

・土地(土地のみは不可)

なお、リフォームについては工事費が100万円以上であることが必要だ。また、土地のみの取得の場合は、たとえ住宅ローンを組んで購入した場合でも、住宅ローン控除は適用されない。リフォームの住宅ローン控除は、一般の住宅で借入限度額が2000万円、認定住宅等の省エネ住宅では3000万円。控除期間はどちらも10年間。

また、下記の要件も加わる。

・自身が居住する住宅であること

・床面積が40㎡以上(※50㎡未満の場合は、1000万円の所得制限がある)

・(中古住宅の場合)築年数が一定年数以下※、もしくは耐震性能がある

・住宅ローンの借入期間が10年以上

・その年の合計所得金額が2000万円以下

※対象となる物件が新耐震基準適合住宅(1982年以降に建築された住宅)であることに緩和した

セカンドハウスや親のために建てた物件など、住宅ローンを組んだ本人が居住する住宅でないものは対象外になる。また、住宅ローン控除を受けるためには、所得要件が2021年度では合計所得が3000万円以下が対象だったが、2022〜2025年度はそれが合計所得が2000万円に引き下げられた。合計所得が2000万円を超える年は、住宅ローン控除を受けることができないので注意しよう。

なお、2021年度の税制改正から、床面積40㎡以上の住宅に対しても適用を認めているが、これは継続された。ただし、50㎡未満の場合、1000万円の所得制限を設けている。

住宅ローン控除の対象かどうか簡単にチェック

自分が住宅ローン控除の対象かどうか、以下で確認してみよう。

- Q.住宅ローン控除の適用条件チェック

- 以下の当てはまる項目にチェックしてください。

- Q.物件区分を選択してください(いずれか1つはチェックが必須)

-

- A.結果

-

住宅ローン控除でいくら戻るのか、減税額を「年収」「借入額」から試算

それでは、住宅ローン控除を使うと、いくら戻ってきて、どれぐらいお得になるのだろうか? 試算してみよう。

減税額を試算(新築住宅<認定住宅>、2024〜25年)

今回は、年収と借入額別にどれだけ住宅ローン控除を受けられるのか、試算してみた。共働き夫婦で、住宅ローンは固定金利のフラット35Sを借りた前提で計算した。

|

年収別、借入額別の住宅ローン控除額は?(新築の認定住宅) |

|||

| 住宅ローン借入額 | 2000万円 | 4000万円 | 6000万円 |

|---|---|---|---|

| 年収300万円 | 144万円 | - | - |

| 年収400万円 | 150万円 | 210万円 | - |

| 年収500万円 | 150万円 | 253万円 | - |

| 年収600万円 | 150万円 | 298万円 | 338万円 |

| 年収700万円 | 150万円 | 300万円 | 403万円 |

| 年収800万円 | 150万円 | 300万円 | 403万円 |

借入額が2000万円の場合、年収が300万円であれば、13年間の合計控除額は144万円。記事冒頭で掲載した最大控除額をみると、新築の認定住宅は455万円が最大だが、借入金額が少ないため、そこまで減税額は大きくない。

借入額4000万円の場合、年収700万円以上では300万円の控除を受けられる。年収400万円の場合は210万円の控除にとどまる。年収差で控除額が90万円も違ってくる。支払っている税金が少ないため、減税枠をすべて使いきれなかったのだ。

借入額6000万円になると、そもそも住宅ローンの審査で年収が600万円程度以上なければ借りることができない。しかし、年収が700万円以上あれば、13年間の控除額は最大403万円になる。

このように、年収が多く、借入額が多いほど、住宅ローン控除がもたらすインパクトは大きいのだ。

実質金利で132銀行の金利を比較!

変動金利ランキングはこちら >>減税額を試算(中古住宅、2022〜25年)

中古住宅を購入したケースもシミュレーションしてみよう。こちらも共働き夫婦、固定金利のフラット35Sを借りたと想定して計算した。

|

年収別、借入額別の住宅ローン控除額は?(中古の認定住宅) |

|||

| 住宅ローン借入額 | 2000万円 | 4000万円 | 6000万円 |

|---|---|---|---|

| 年収300万円 | 121万円 | - | - |

| 年収400万円 | 121万円 | 184万円 | - |

| 年収500万円 | 121万円 | 210万円 | - |

| 年収600万円 | 121万円 | 210万円 | 210万円 |

| 年収700万円 | 121万円 | 210万円 | 210万円 |

| 年収800万円 | 121万円 | 210万円 | 210万円 |

| 年収900万円 | 121万円 | 210万円 | 210万円 |

| 年収1000万円 | 121万円 | 210万円 | 210万円 |

中古住宅の場合、控除対象となる住宅ローン残高の上限が3000万円(認定住宅)で、年間の最大控除額はその0.7%にあたる21万円。なお、新築住宅の場合と違い、住宅ローン控除期間は10年間になる。そのため控除合計額は最大で210万円にとどまる。

そのため、いくら年収や借入額が多くても、ある程度の水準で最大額に達するという計算になる。

リフォーム費用は住宅ローンで借りられる!

リノベ費用一体型住宅ローン比較はこちら >>住宅ローン控除の3つの注意点とは

住宅ローン控除を受ける際には、以下の3つの注意点を覚えておこう。

手続きは毎年必要

住宅ローン控除は1年目の確定申告を行えば終わりではない。毎年手続きが必要な点に注意が必要だ。自営業の場合は2年目以降も確定申告が必要。会社員であれば2年目以降は年末調整で手続きが行える。

もし、住宅ローン控除の手続きを忘れてしまった場合、最大5年間はさかのぼって申請が可能だが、忘れずに手続きを行うようにしたい。

住宅ローンを借り換える際には注意が必要

住宅ローン借り換え後も、住宅ローン減税は継続して利用できる。ただし、「借り換え後の返済期間を10年以上にする」「借り換え額をなるべく抑える」などの注意点がある。うまく借り換えなければ、住宅ローン控除のメリットが減ってしまうため、借り換える際はよく確認しておきたい。

【関連記事】>>借り換えても住宅ローン控除は使える? 後悔しないための4つ注意点

ふるさと納税と併用する場合の注意点

住宅ローン控除はふるさと納税と併用することが可能だ。ふるさと納税とは、任意の自治体に寄付を行うことで、所得税や住民税の控除が受けられる仕組みのこと。手続きには、住民税から寄付金全額を控除される「ワンストップ制度」と、所得税から控除される「確定申告」がある。

確定申告で所得税から寄付額が控除されると、住宅ローン減税の控除額が減額される可能性があるというわけだ。したがって、ふるさと納税と住宅ローン控除を併用する場合は、控除のメリットが減らないよう確認しておくことが重要だ。

住宅ローン控除は今なお、メリットが大きい制度

税金を多く支払っている人にとってメリットが大きい「住宅ローン控除制度」。2022〜2025年度は住宅ローン残高の上限が段階的に刻まれ、より省エネで高性能な住宅を優遇していることが分かる。認定住宅は一般住宅よりも価格は割高になるが、住宅ローン控除の大きさなどを考慮して検討するのもいいだろう。

以前よりは減税幅が少ないものの、住宅ローン控除制度は、多くの人に住宅購入を後押しする内容になっている。住宅ローン控除を見る限り、住宅の買い時はまだ継続していると言えるだろう。

なお、子育て・若者夫婦世帯は、2024年度税制改正での減税拡大が認められ、2025年についても同様の方向での緩和を検討している。

ちなみに、この試算からも分かるように、住宅ローン控除は年収が多い人が得をしやすい制度になっている。年収が多いと所得税も増えるため、住宅ローン控除のメリットも増えるからだ。

つまり、課税所得がある程度なければ、住宅ローン控除を税額控除しても大きなメリットは感じられないだろう。また、住宅ローン残高の0.7%が控除額となることから、住宅ローンの借入額が大きいほど、減税額が大きくなる。

| \住宅ローンシミュレーション/ |

| 金利 | ⇒「住信SBIネット銀行」詳細ページを見る |

| 無料団信の保障範囲 | 死亡・高度障害+全疾病保障+ガン診断給付金特約(女性限定) |

| オプション保険(保険料) | なし |

| 事務手数料(税込) | 借入額×2.20%(税込) |

| 保証料(税込) | 0円 |

| 【ポイント】 ネット銀行の強みを生かし、変動金利や35年固定金利は業界トップクラスの低金利を実現している。加えて、「8疾病・病気。ケガ」をすべて網羅した保障を無料で付帯しているのも魅力的だ。 | |

住宅ローン控除(減税)シミュレーション FAQ

- Q控除額が間違っているシミュレーションが多い?

- A

住宅ローン控除の制度は毎年のように変更になっている。そのため、一部のシミュレーションは、古い計算方法のまま放置されていることがあるので注意しよう。

- Q住宅ローン控除を最大化する方法はあるの?

- A

住宅ローン控除は、最大で合計455万円の税金が戻ってくるおいしい制度だ。現在の低金利の変動金利を借りれば、金利支払いよりも多額の控除を使える「打ち出の小槌」状態になるだけに、しっかりと理解して控除メリットを最大化すべきだ。

→住宅ローン控除を最大化する新常識を公開!金利0.7%以下なら、税金の戻りが多く、「打ち出の小槌」状態に

- Q対象となる住宅は? リフォームもOK?

- A

住宅ローン控除は、新築の住宅だけでなく、中古住宅や、大規模なリフォームも対象となる。特に新築の場合は、認定長期優良住宅、認定低炭素住宅、特定エネルギー消費性能向上住宅、エネルギー消費性能向上住宅など、高性能の住宅ほど減税額が高くなる。

-

すまい給付金のしくみは?(旧制度)

-

※以下は、2021年12月現在までの精度で、現在は終了しています。

住宅ローン控除(減税)は、支払っている所得税などから控除する仕組みなので、高額所得者にとって減税効果が大きい制度である。一方、その減税効果が得られない収入層に対して、給付金を支給することで、消費税率の引き上げによる負担軽減をはかろうという制度が「すまい給付金」なのだ。

給付額は最大50万円になるので、対象者は申請して受け取ることを忘れずに。

では、その対象からみていこう。【すまい給付金の対象者】

・住宅の所有者(不動産登記上の持分保有者)

・住宅の居住者(住民票登録)

・収入が一定以下(消費税10%時は、収入額の目安が775万円以下)

・住宅ローンを利用しない場合(現金取得者)のみ年齢50歳以上(収入額の目安は650万円以下)

<新築住宅の場合>

・床面積が40㎡以上であること(50㎡未満の場合は、1000万円の所得制限)

・第三者機関の検査を受けた住宅であること(住宅瑕疵担保責任保険に加入、または建設住宅性能表示制度を利用など)

<中古住宅の場合>

・床面積が40㎡以上(50㎡未満の場合は、1000万円の所得制限)

・建築基準法の耐震基準を満たしていること

・第三者機関の検査を受けた住宅(既存住宅売買瑕疵保険に加入、または既存住宅性能表示制度を利用)

出典:国土交通省「すまい給付金」サイトより一部引用すまい給付金は、2021年12月までの措置。住宅ローン控除(減税)制度とも併せて利用できるので、どちらもぜひ活用したい。

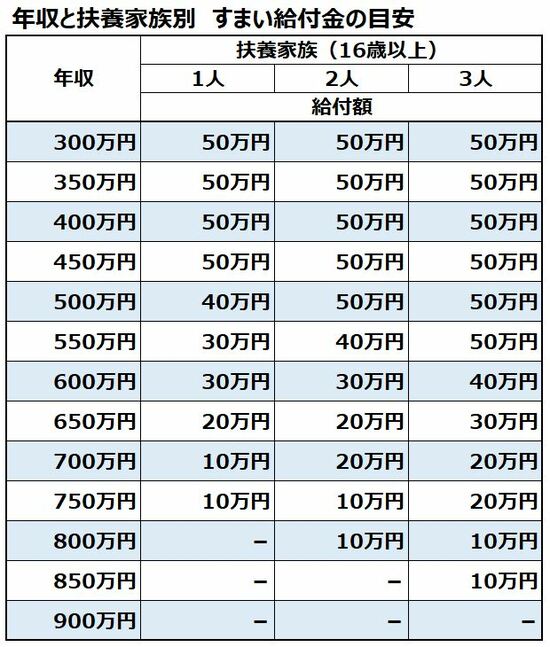

すまい給付金の給付額と年収

国土交通省の「すまい給付金」のシミュレーションページでは、住宅取得時の消費税率、所有権、住宅ローンの有無、年収と扶養家族の項目を入力すれば、給付額を試算してくれる。

厳密には、次のような給付金の計算要素の項目も関係してくるが、所得割額は都道府県によっても算出率が異なることを頭にとどめておきたい。

<すまい給付金の計算要素>

・扶養家族の有無、人数

・所得割額

・各種保険控除の利用状況

・住宅の持ち分割合さて、給付額と年収の目安を一覧にしたのが下の表だ。実は、給付金の計算要素によって、給付額と年収が若干異なる場合もある。したがって、同じ収入でも給付金が微妙に違うこともある。

では、具体的にすまい給付金のシミュレーションを活用して、受け取れる給付金額を試算してみよう。ここでは年収と扶養家族の人数が大きな要素になっている。

国土交通省WEBサイト「すまい給付金シミュレーション」で試算

国土交通省WEBサイト「すまい給付金シミュレーション」で試算扶養家族が1人なら、年収450万円まで上限の50万円が給付される。扶養家族2人になれば、年収500万円でも50万円のすまい給付金が受け取れる。

対象者の収入の目安としては775万円以下となっているが、扶養家族の人数など他の要素も加味されて若干変わる。例えば、年収が850万円でも扶養家族が3人いれば、10万円のすまい給付金が受け取れるかもしれない。

775万円以上の収入だからと諦めずに、市町村に問い合わせて確認してほしい。

| 132銀行を比較◆住宅ローン実質金利ランキング[新規借入] |

| 132銀行を比較◆住宅ローン実質金利ランキング[借り換え] |

|

|

| 【金利動向】おすすめ記事 | 【基礎】から知りたい人の記事 |

| 【今月の金利】 【来月の金利】 【2025年の金利動向】 【変動金利】上昇時期は? 【変動金利】何%上昇する? |

【基礎の8カ条】 【審査】の基礎 【借り換え】の基礎 【フラット35】の基礎 【住宅ローン控除】の基礎 |

新規借入2025年12月最新 主要銀行版

住宅ローン変動金利ランキング

※借入金額3000万円、借入期間35年で試算

- 実質金利(手数料込)

- 0.722%

- 総返済額 3387万円

- 表面金利

- 年0.590%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,074円

①保証料など0円サービスが充実

②新規借入の場合は自己資金10%以上で金利優遇あり

③最大3億円まで借入可能

![]()

住宅ローン 全期間引下げ(新規借入)・変動金利

- 実質金利(手数料込)

- 0.762%

- 総返済額 3410万円

- 表面金利

- 年0.630%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,611円

①低金利の上、がん50%団信無料

②無料で全疾病保償&12カ月の就業不能保償を付帯

③金利+0.1%で、がん100%団信も付帯OK

- 実質金利(手数料込)

- 0.782%

- 総返済額 3421万円

- 表面金利

- 年0.650%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,880円

①店舗相談でも、低金利商品あり

②新規借入なら、注文住宅で必要な「つなぎ融資」に対応!

③3大疾病の50%保障が無料付帯!

④無料で、3大疾病50%保障&就業不能保障&就業不能保障を付帯する

-

住宅ローン利用者口コミ調査の詳細を見る

-

今回作成した「住宅ローン利用者口コミ調査」の調査概要は以下のとおり。

【調査概要】

調査日:2023年12月

調査対象:大手金融機関の住宅ローン利用者(5年以内に住宅ローンを新規借り入れ、借り換えした人)

有効回答数:822人

調査:大手アンケート調査会社に依頼

評価対象:有効回答数47以上を対象とするアンケートの設問は以下の7問。回答は5段階評価とした。なお、評価点数の平均点は小数点第2位以降を四捨五入。

【アンケートの設問】

Q1.金利の満足度は?

Q2.諸費用・手数料等は妥当でしたか?

Q3.団体信用生命保険には満足しましたか?

Q4.手続き・サポートには満足しましたか?

Q5.審査について、満足していますか?

Q6.借り入れ後の対応に満足しましたか?

Q7.他の人にも現在の銀行を勧めたいと思いますか?

【回答の配点】

・各設問は5段階で回答してもらい、Q1なら以下のように配点。平均値を求めた。

満足している(5点)

どちらかといえば満足している(4点)

どちらともいえない(3点)

どちらかといえば不満である(2点)

不満である(1点)

・総合評価については、各項目の平均値を全て合算。読者が重視する「Q1金利の満足度」については点数を3倍、「Q3団信の満足度」の点数を2倍として、点数の合計を50点満点とし、10で割ることで5点満点の数値を求めた。

|

保証料や団信などの諸費用がほとんど無料  |

|

132銀行の住宅ローンを比較 >>返済額シミュレーションで、全銀行の金利を一気に比較・調査

|

- 年収に対して安心して買える物件価格は?

-

- ・年収200万円で妻が妊娠中の家族の上限は1600万円!?

- ・年収250万円の単身者の上限は1800万円!?

- ・年収300万円の4人家族の上限は1800万円!?

- ・年収350万円の2人家族の上限は2100万円!?

- ・年収400万円の単身者の上限は2500万円!?

- ・年収450万円の4人家族の上限は2000万円!?

- ・年収500万円の4人家族の上限は3000万円!?

- ・年収600万円の3人家族の上限は3500万円!?

- ・年収600万円の40代独身の上限は3000万円!?

- ・年収700万円の共働き夫婦の上限は5000万円!?

- ・年収800万円の3人家族の上限は4500万円!?

- ・年収1000万円の30代4人家族の上限は5000万円!?

- ・年収1000万円の40代4人家族の上限は3500万円!?

- ・年収1000万円の50代夫婦の上限は3000万円!?

※サイト内の金利はすべて年率で表示

関連記事

関連記事

プロの評判・口コミ

淡河範明さん

SBI新生銀行の住宅ローンは、10年固定、15年固定、20年固定といった金利が低い点が特徴です。

商品も特徴的で、介護状態を保障する団信や、長く借りていると金利が下がっていく「ステップダウン金利」があるのも主要銀行ではここだけです。

審査はオーソドックスに行なっている感じです。住宅ローン処理センターで集中審査しているので、窓口のかたの力量があまり問われず、公平に審査されるという印象です。

なお、相談から審査、契約の手続きまでネットで完結できるようになりました。不安な方には、ビデオ通話で自宅から気軽に相談ができるので、コロナ禍の現状では最適な方法が用意されているようです。