主要銀行の住宅ローン金利は固定金利を中心として上昇し始めており、いつかはこの流れが「変動金利」にも波及してきます。今、金融市場で起こっていることと、民間金融機関が変動金利を上げる状況とタイミングについて分かりやすくお話しします。(住宅ローン・不動産ブロガー、千日太郎)

なぜ固定金利が上がり、変動金利は上がらないのか

米欧の中央銀行はインフレ加速を背景として、金融緩和から金融引き締めへシフトしています。米国では2022年3月利上げが濃厚となっていることから米長期金利は上昇し、日本にも波及する中、住宅ローンの固定金利は上がってきました。

住宅ローンの固定金利は金融市場の長期金利の動向に影響を受けます。これは、金融機関が市場の長期金利で資金を調達して、それに経費と利益を乗せて住宅ローンの金利として貸し出しているためです。

一方で、変動金利は過去最低水準に張り付いたままです。みずほ銀行の変動金利は0.375%、PayPay銀行は0.380%など、0.4%を下回る水準となっています。

では、なぜ民間金融機関はあえて変動金利を上げていないのでしょうか。以下の2つの理由で説明ができます。

①変動金利は政策金利に影響を受けているが、限定的

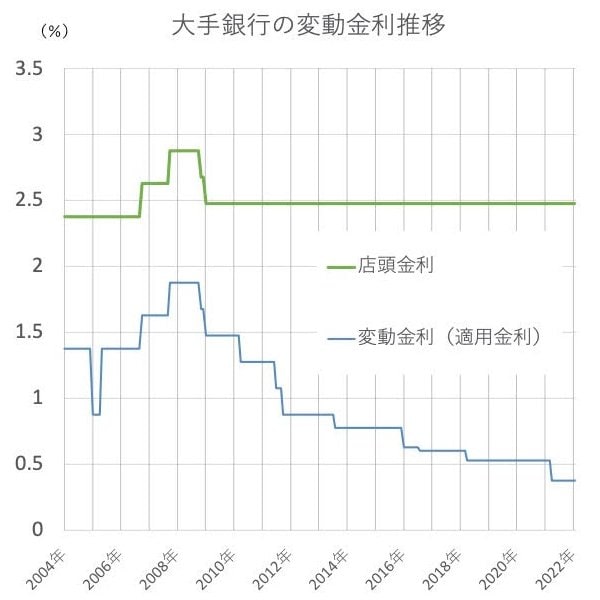

変動金利の基準金利は短期プライムレート(短プラ)によって決まり、短プラは日銀が民間金融機関に対して融資するときの政策金利の影響を受けるといわれています。

政策金利は日銀が金融政策によって決めるものです。日銀は依然として金融緩和政策を継続する方針であり、米欧中央銀行とは正反対の方針を取っています。そのため、政策金利は上がらず、短プラも上がらないので、変動金利も上がらないということです。

これは、日銀の金融政策がちゃんと機能して、民間金融機関の金利を誘導できることを前提とした推定方法です。

ただし短プラは、最終的には各金融機関が自行の経営判断で決めるものです。日銀が必ずしもコントロールできるとは限りません。

②変動金利は上げようと思えばすぐ上げられる

実質的には、これが理由だと思います。

固定金利は契約で決まった固定期間は金利を上げることができません。なので金利が将来上がりそうだという予想があれば、あらかじめそれを織り込んで高めの金利にしておかないと損をする可能性があります。

これに対して変動金利は毎月または6カ月ごとに変更することができる金利タイプです。実際に金利を上げられる状況になったら、その時に金利を上げればいいのですね。変動金利が上がらなかったのは「今はまだそのタイミングではない」ということです。

では民間金融機関が変動金利を上げられる状況とはどういう状況なのでしょうか?

それは全ての金融機関が横並びで金利を上げる状況です。

自行だけが金利を上げたら、他行に乗り換えられてしまうだけですからね。たまに「経営状態の悪い銀行は変動金利を上げるかもしれない」などという話を耳にすることがありますが、そういうことはありません。そんな銀行が金利を上げたら、住宅ローンを借りている人がみんな他行へ逃げてしまい、かえって寿命を縮めてしまうからです。

既に実質的な利上げは行われている

ここまでの話を聞いて「そういうことならば、当分変動金利は上がらないだろう」と思われる人が多いでしょう。

日銀は金融緩和政策を継続する方針を崩していませんし、2月14日には長期金利の急上昇を抑えるために「指値オペ(指定した利回りで無制限に国債を買い入れる)」を行うと発表しています(金利が下がったため、日銀による買い入れはなかった)。そして、競争原理が働くなかで全ての金融機関が横並びで短プラを上げるような状況は考えにくいですよね。わたしが知る限り、今までそういうことはありませんでした。

しかし、住宅ローン金利の領域に限っては2022年1月に政策による実質的な利上げが行われたのです。それは令和4年度税制改正大綱で「住宅ローン控除の控除率引き下げ」と「所得制限が下方修正」されたことです。

住宅ローン控除率の引き上げは、金利上昇と一緒

令和3年度までの住宅ローン控除は原則10年間にわたり住宅ローン残高の1%が所得税などから控除されるものでした。これが令和4年度からは原則13年に延長された代わりに控除率が0.7%に引き下げられたのです。単純計算で、1%×10年=10%が、0.7%✕13年=9.1%に引き下げられました。他にも性能の高い住宅でないと減税額に上限が設けられるなど、”改悪”されました。

この住宅ローン残高に乗じる控除率(パーセンテージ)の経済的な実態は金利と同じなのです。住宅ローンを借りる人にとっては、国の政策によって横並びに金利が上がったのですから、実質的な利上げがあったのと同じことだと言えるのです。

【関連記事はこちら】>>【2022年度版】住宅ローン控除率が0.7%は改悪じゃなかった!? 計算して分かった、得する年収と金額は?

高所得者にとっては1%の利上げ

さらに所得制限も下方修正されました。令和3年度までは合計所得金額が3000万円以下とされていた所得制限が2000万円に下方修正されました。年収の高い人の中には住宅ローン控除を受けられたのに今後は受けられないという人が出てくるということです。

そのため、特に高所得者を対象として1%の利上げがあったのと同じ効果があるということになります。

住宅価格のインフレが続くとどうなるか?

つまり、民間金融機関が横並びで変動金利を上げようとする前の段階、さらに日銀が政策金利を上げる前の段階で、「住宅ローンに限定した利上げ」は国によって実行されたのです。

なぜ、利上げに踏み切ったのか。

首都圏マンション価格はバブル経済期並みに高騰し、住宅価格は明らかに過度なインフレになっています。そこで住宅ローン控除の改正で、引き締めるという面があったと考えます。

既に民間金融機関は、利上げが行われたと認識しています。これから各金融機関は、住宅ローンを申し込む人の数、金額、それを借りる人の属性(年収や年齢など)を注意深く分析していくでしょう。「住宅ローンに限定した利上げ」の後も変わらず住宅価格が高騰を続け、住宅ローンの申し込み件数も減らないのならば、金融機関は以下のように考えるでしょう。

「住宅業界のインフレはまだ続く。そして住宅ローンが改悪された後でも、変動金利が上昇しても問題なく返済を継続できるだろう」

こう判断すれば、住宅ローンに限っては金利を上げる余地がまだあり、変動金利もその例外ではないということです。

まとめ

住宅価格については、住宅ローン控除の改正によってすぐ下がるということはないでしょう。特に新築マンションの開発は売り出しの数年前から土地の取得を行っており、開発計画時の土地相場が高いうちは値段を下げられないからです。

となると、高止まりしている住宅を買う人が減らなければ、金融機関は「変動金利を引き上げても大丈夫なのでは」と考えるのではないでしょうか。

これを判断するためにはある程度の期間が必要です。そのため、一番早いタイミングとしては民間金融機関の第2四半期決算(2022年9月)あたりではないでしょうか。そこでの住宅ローンの実行額や、不動産市況によって、銀行の変動金利に対する姿勢が変化する(金利を引き上げる)かもしれません。

変動金利については日銀の政策金利によって決まるといわれているので、日銀の動向を見ることが大事だと考えている人も多いかと思います。むろん日銀が強い影響力を持っていることに間違いはないのですが、こと住宅ローンについては既に日銀の政策によらない利上げが行われている実情があります。今後、金融機関の動向にも十分に目を配っておくことをおすすめします。

【関連記事はこちら】>>住宅ローンの変動金利が上昇する時期を予測!高い貸出金利の人が激減して、銀行が一斉に金利を引き上げるのは「2023年」!?

| 132銀行を比較◆住宅ローン実質金利ランキング[新規借入] |

| 132銀行を比較◆住宅ローン実質金利ランキング[借り換え] |

|

|

| 【金利動向】おすすめ記事 | 【基礎】から知りたい人の記事 |

| 【今月の金利】 【来月の金利】 【2025年の金利動向】 【変動金利】上昇時期は? 【変動金利】何%上昇する? |

【基礎の8カ条】 【審査】の基礎 【借り換え】の基礎 【フラット35】の基礎 【住宅ローン控除】の基礎 |

新規借入2026年2月最新 主要銀行版

住宅ローン変動金利ランキング

※借入金額3000万円、借入期間35年で試算

![]()

住宅ローン 全期間引下げ(新規借入)・変動金利

- 実質金利(手数料込)

- 0.762%

- 総返済額 3410万円

- 表面金利

- 年0.630%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,611円

低金利の上、がん50%団信無料

- 実質金利(手数料込)

- 0.772%

- 総返済額 3415万円

- 表面金利

- 年0.640%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,745円

①保証料など0円サービスが充実

②新規借入の場合は自己資金10%以上で金利優遇あり

③最大3億円まで借入可能

- 実質金利(手数料込)

- 0.782%

- 総返済額 3421万円

- 表面金利

- 年0.650%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,880円

①店舗相談でも、低金利商品あり

②新規借入なら、注文住宅で必要な「つなぎ融資」に対応!

③3大疾病の50%保障が無料付帯!

④無料で、3大疾病50%保障&就業不能保障&就業不能保障を付帯する

-

住宅ローン利用者口コミ調査の詳細を見る

-

今回作成した「住宅ローン利用者口コミ調査」の調査概要は以下のとおり。

【調査概要】

調査日:2023年12月

調査対象:大手金融機関の住宅ローン利用者(5年以内に住宅ローンを新規借り入れ、借り換えした人)

有効回答数:822人

調査:大手アンケート調査会社に依頼

評価対象:有効回答数47以上を対象とするアンケートの設問は以下の7問。回答は5段階評価とした。なお、評価点数の平均点は小数点第2位以降を四捨五入。

【アンケートの設問】

Q1.金利の満足度は?

Q2.諸費用・手数料等は妥当でしたか?

Q3.団体信用生命保険には満足しましたか?

Q4.手続き・サポートには満足しましたか?

Q5.審査について、満足していますか?

Q6.借り入れ後の対応に満足しましたか?

Q7.他の人にも現在の銀行を勧めたいと思いますか?

【回答の配点】

・各設問は5段階で回答してもらい、Q1なら以下のように配点。平均値を求めた。

満足している(5点)

どちらかといえば満足している(4点)

どちらともいえない(3点)

どちらかといえば不満である(2点)

不満である(1点)

・総合評価については、各項目の平均値を全て合算。読者が重視する「Q1金利の満足度」については点数を3倍、「Q3団信の満足度」の点数を2倍として、点数の合計を50点満点とし、10で割ることで5点満点の数値を求めた。

|

保証料や団信などの諸費用がほとんど無料  |

|

132銀行の住宅ローンを比較 >>返済額シミュレーションで、全銀行の金利を一気に比較・調査

|

- 年収に対して安心して買える物件価格は?

-

- ・年収200万円で妻が妊娠中の家族の上限は1600万円!?

- ・年収250万円の単身者の上限は1800万円!?

- ・年収300万円の4人家族の上限は1800万円!?

- ・年収350万円の2人家族の上限は2100万円!?

- ・年収400万円の単身者の上限は2500万円!?

- ・年収450万円の4人家族の上限は2000万円!?

- ・年収500万円の4人家族の上限は3000万円!?

- ・年収600万円の3人家族の上限は3500万円!?

- ・年収600万円の40代独身の上限は3000万円!?

- ・年収700万円の共働き夫婦の上限は5000万円!?

- ・年収800万円の3人家族の上限は4500万円!?

- ・年収1000万円の30代4人家族の上限は5000万円!?

- ・年収1000万円の40代4人家族の上限は3500万円!?

- ・年収1000万円の50代夫婦の上限は3000万円!?

※サイト内の金利はすべて年率で表示

関連記事

関連記事

プロの評判・口コミ

淡河範明さん

PayPay銀行の住宅ローンは、ネット銀行ならではの低金利が特徴です。がん50%団信も付帯するようになり、auじぶん銀行などと人気を分けています。

ネット銀行ならではの、お申込みから契約までネットでお手続きを完結できる点も魅力的です。

ただし、審査は厳しめです。

条件のいい借り手に絞ることで低金利を実現しているものと思われます。当初の計画では、徐々に融資対象を拡大していくとしていましたが、今後どうするのか注目しています。