急激な円安が進んでいる中で、金利の先高観から住宅ローンの固定金利は急激に上昇しています。金利の引き上げ動向からは、銀行が「3年以内に金利が上がるのでは?」と考えている様子もうかがえます。この状況下で住宅ローンを組むなら変動金利、固定金利のどちらを選ぶべきなのか、解説したいと思います。(住宅ローン・不動産ブロガー、千日太郎)

なぜ日銀は金融政策を変えないのか?

こんにちは。公認会計士ブロガーの千日太郎です。

4月13日には1ドル=126円と、20年ぶりの円安となりました。

20年ぶりの円安水準は、利上げペースを上げようとする米連邦準備制度理事会(以下FRB)に対して日銀が正反対の金融緩和政策を堅持していることによってもたらされています。

FRBでは急激に進むインフレ対策として2022年3月に0.25%の利上げ、さらに利上げペースを上げる公算が大きくなって、5月には0.5%の追加利上げが濃厚となっています。これに対して日銀の黒田総裁は金融緩和政策を継続し、金利上昇を抑制する姿勢を堅持しています。投資家は利回りの高いドルを買い利回りの低い円を売る、水が高いところから低いところへ流れるように円安となっているのです。

円安によって輸入品の価格が上がるのに、賃金は上がらない…。このような状況が長引けば国内経済に深刻な打撃となるでしょう。

日銀は金融緩和政策を継続できる?

もちろん、日銀もこれをよしとしているわけではありません。しかしこのような状況下でどこまで日銀が金融緩和政策を継続できるのでしょうか。

米国に右にならえで利上げ政策にシフトすると、さらに長期金利が上がってしまい、すでにコロナ対策で多額の国債を発行している国の利払い負担が倍増してしまうのです。既に4月発行分の10年国債から表面利率(国債の額面価格に対する利子の割合)を実勢金利に合わせて0.1%から0.2%へ引き上げになっています。たった0.1%の上昇なら…思われるかもしれませんが、支出額としては従来の2倍になるわけです。

日銀が金融緩和政策を継続していてもこうして米国の利上げの影響が来ているのですから、日銀が政策を転換するそぶりを見せればさらに金利は上がり、国の利払い負担は2倍どころか5倍、10倍となってしまう恐れもあるのです。確かにコロナによる物流の制限に加えて円安による輸入品の価格上昇は痛いのですが、だからといって、米国のように金融引き締めにシフトできない苦しい状況にあるのです。

しばらくは金融緩和政策を維持しつつ、コロナと円安でダメージを受けた民間企業には補助金でケアをするつもりなのでしょう。その補助金の出どころは国債なので、ますます金利を上げるわけにはいかないという状態なのですね。まさに、負のスパイラルに入りかけているのです。

利上げはいきなり来ないが、時間の問題

黒田日銀総裁は4月11日の支店長会議において、景気の先行きについて、「新型コロナウイルス感染症によるサービス消費への下押し圧力や供給制約の影響が和らぐもとで、資源高の影響を受けつつも回復していく」との見通しを示し、必要があればちゅうちょなく追加緩和すると強調しています。しかし、これを言葉どおりに受け止めている人は少数でしょう。

一つは黒田総裁の任期は来年4月8日で満了ということです。「来年には辞める(かもしれない)人が今何を言っても…」ということはありますよね。今まで異次元の金融緩和を続けてきた人ですから、あと1年足らずの任期中に政策転換して次の人につなげるということはちょっと考えにくいですが、次期総裁となる人が政策転換するのは十分にあり得ることです。

3年固定金利の住宅ローンが消失!

来年あたりのタイミングで日銀が金融引き締めにシフトする可能性は十分にあると考えられていて、それはメガバンクの住宅ローンの主力商品の入れ替えにも表れているのですよ。

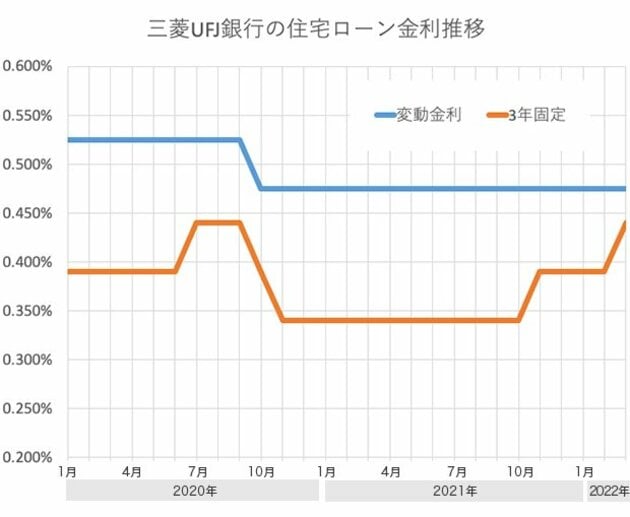

三菱UFJ銀行はここ数年の間、変動金利と並んで3年固定金利を全面に押し出してきました。一貫して3年固定は変動金利よりも低金利の0.3%台で推移してきたのですが、2022年3月に0.44%となって変動金利と大差ない水準となり、2022年4月にはホームページから無言で姿を消しました。つまり、三菱UFJ銀行が言えない言葉を私が勝手に代弁しますと「3年間金利を固定するのであれば、変動金利よりも低金利にすることができません」ということなのです。

変動金利はいつでも上げられる!

では、変動金利はなぜ上がらないのか?

これも勝手に代弁しますと「変動金利は日銀が政策金利を上げたらすぐ上げられますから前もって上げなくてもいいんです」ということです。固定金利はその固定期間にわたって金利を固定するため、将来金利が上昇するという観測下では高めに金利を設定しておかなければ将来、銀行が損をしてしまうということになります。しかし、変動金利は6カ月ごとに金利を上昇させることができる金利タイプであるため、実際に日銀が利上げをしてから上昇させればよいのです。

つまり、金融のプロである銀行の見方としてはこれから概ね3年以内には利上げの可能性は十分にあるということなのですね。過去に私がダイヤモンド不動産研究所で変動金利の上がるタイミングについて書いた記事(住宅ローンの変動金利が上昇する時期を予測!高い貸出金利の人が激減して、銀行が一斉に金利を引き上げるのは「2023年」!?)では、「リーマン(2008年)以前の高い金利で借りている人が住宅ローンを完済し、銀行の人件費がピークを迎える2023年~2028年が濃厚」であると言いましたが、メガバンクとして変動金利を上げたくなる時期とも重なっていると言えます。

住宅ローンは変動か固定か?

足元の住宅ローン金利を見ると、金利の先高観から住宅ローンの固定金利は急激に上昇していますが、変動金利は日銀が金融緩和政策を継続し、政策金利を上げていないことから依然、低金利で横ばいとなっています。どの金利タイプを選ぶのがいいのでしょうか。

変動金利は短期プライムレート(民間銀行が資金を融通しあう金利)に連動して銀行が金利を上下させることができる金利タイプです。銀行が変動金利でもうける仕組みは、住宅ローン金利を短期プライムレートよりも少し高く設定して、利ザヤを得る(もうける)というものです。

銀行は以下のように、金利変動リスクを負わず、利ザヤを確定させることができます。

【変動金利の融資】

・金利が低い時は住宅ローンの金利は低くする

・金利が高い時は住宅ローンの金利は高くする

これに対して、固定金利は短期プライムレートが何%になろうが、最後まで金利を変えない金利タイプです。金融機関が貸す金利は一定ですから、場合によっては銀行が損をする可能性もあります。

【固定金利の融資】

・住宅ローン金利は変更できないので、銀行の調達金利が上がれが損をする

・住宅ローン金利は変更できないので、銀行の調達金利が下がれば得をする

実際には、リスクをなるべく少なくするために、銀行は資金調達の年限と、住宅ローンの固定期間をある程度合わせますが、それでも一定のリスクは負っています。

金利変動リスクを負うのがだれか?

結果として、金利変動リスクを負うのは以下のようになります。

・変動金利=金利変動リスクを自分が負う

・固定金利=金利変動リスクを銀行が負う

これが変動金利と固定金利の本質的な違いです。金利変動リスクは契約当事者間で折半することはできません。必ず債権者か債務者かのどちらかがメインで負うことになります。

変動金利で借りる場合の心構え

銀行は常にマーケットの金利動向や日銀の動向を見て金利を上げるべきかどうかを検討しています。ですから、変動金利で借りる私たちとしても、銀行と同じようにとまではいわないまでも、ある程度は金利動向を注視しておく必要があるのです。変動金利を選ぶということはそうしたメンテナンスを自分で行うことを意味します。

変動金利が上昇しても、5年ルールと125%ルールの適用があれば、5年間は毎月の返済額が据え置かれますが、その内訳としての利息支払いが増えており、元本はあまり減らなくなっています。

据え置かれる5年の間に「どの程度繰り上げ返済すれば当初の予定通りに完済できるのか?」「それとも今のうちに売却して完済した方が得策なのか?」という判断を行う必要があります。

金利が上昇した場合に売却を想定するなら、あらかじめ売りやすい物件を購入する方が安全ですね。

固定金利で借りる場合の心構え

固定金利を選ぶ場合は、こうした判断を行う必要はありません。また、収入が安定しているのなら売ることを想定した物件選びも必要ありません。また、金利が下がっている局面では借り換えることによって総支払額を節約することが可能なので、引き続き情報収集しておいて損はないでしょう。

「固定金利は高い=コストが高い」という考え方は正しくありません。変動金利よりも固定金利が高いのは、金利変動リスクに対する保険料が上乗せされているからです。つまり、固定金利を選ぶということは金利変動リスクに対する保険を買うことなのです。

金利タイプの選択はギャンブルではない

住宅ローンで金利タイプを選択するということは、「その後の金融市況によって自分のライフプランが変わることをどこまで許容するか?」を意味します。また、購入物件については、「売りやすい物件を選ぶか否か?」ということともセットになっているのです。これらは自分の内側に答えのあることです。

住宅ローンの金利タイプを変動金利にするか固定金利にするかについては、「今後金利が上がらないと思うなら変動金利を、今後金利が上がると思うなら固定金利を選びましょう」というアドバイスを目にすることがありますが、全くのナンセンスです。

金利が上がるか、上がらないかということは、自分でコントロールできることではありません。自分でコントロールできないリスクにコインを置くことをギャンブルといいます。住宅ローンで変動金利か固定金利かを選ぶことはギャンブルではありませんよ。もし金利予想が外れたら、家を失ってしまうというギャンブルを推奨する人もいますが、そんなノイズに惑わされないようにしてください。

まとめ

今回の記事では、あと3年以内で日銀が金融政策を転換して変動金利が上昇するシナリオについてお話ししました。しかし基本的に金融市場の金利動向は誰にもコントロールできませんし、それによって決まるとされる住宅ローンの金利は金融機関が決めるものです。わたしが予想をはずす可能性は大いにありえます。

現時点でウクライナ情勢は長期戦の様相を呈していますが、まだ流動的であって短期的に動きがある可能性もあります。金利が想定外の動きになったとしても、ある程度吸収できる無理のない資金計画を立て、実行していく必要があります。住宅ローンの返済計画は、無理せず、できるだけゆとりのあるものにするようにしてください。

【関連記事はこちら】>>住宅ローンの変動金利はいつ上がる?銀行が金利引き上げを決意するトリガーは何か?

| 132銀行を比較◆住宅ローン実質金利ランキング[新規借入] |

| 132銀行を比較◆住宅ローン実質金利ランキング[借り換え] |

|

|

| 【金利動向】おすすめ記事 | 【基礎】から知りたい人の記事 |

| 【今月の金利】 【来月の金利】 【2025年の金利動向】 【変動金利】上昇時期は? 【変動金利】何%上昇する? |

【基礎の8カ条】 【審査】の基礎 【借り換え】の基礎 【フラット35】の基礎 【住宅ローン控除】の基礎 |

新規借入2026年3月最新 主要銀行版

住宅ローン変動金利ランキング

※借入金額3000万円、借入期間35年で試算

- 実質金利(手数料込)

- 0.772%

- 総返済額 3415万円

- 表面金利

- 年0.640%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,745円

①保証料など0円サービスが充実

②新規借入の場合は自己資金10%以上で金利優遇あり

③最大3億円まで借入可能

- 実質金利(手数料込)

- 0.782%

- 総返済額 3421万円

- 表面金利

- 年0.650%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,880円

①ネット銀行の低金利を店頭相談で申し込める!

②51歳以下なら3大疾病保障特約(50%)が無料で基本付帯

③新規借入なら、注文住宅で必要な「つなぎ融資」に対応

![]()

住宅ローン ずーっとお得!全期間型・融資手数料型(新規借入、キャンペーン)・変動金利

- 実質金利(手数料込)

- 0.783%

- 総返済額 3421万円

- 表面金利

- 年0.640%

- 手数料(税込)

- 借入額×2.2%+55000円

- 保証料

- 0円

- 毎月返済額

- 79,745円

①「団信革命」は要介護まで保障も

②自社商品なら、最大3億円まで借り入れOK!

-

住宅ローン利用者口コミ調査の詳細を見る

-

今回作成した「住宅ローン利用者口コミ調査」の調査概要は以下のとおり。

【調査概要】

調査日:2023年12月

調査対象:大手金融機関の住宅ローン利用者(5年以内に住宅ローンを新規借り入れ、借り換えした人)

有効回答数:822人

調査:大手アンケート調査会社に依頼

評価対象:有効回答数47以上を対象とするアンケートの設問は以下の7問。回答は5段階評価とした。なお、評価点数の平均点は小数点第2位以降を四捨五入。

【アンケートの設問】

Q1.金利の満足度は?

Q2.諸費用・手数料等は妥当でしたか?

Q3.団体信用生命保険には満足しましたか?

Q4.手続き・サポートには満足しましたか?

Q5.審査について、満足していますか?

Q6.借り入れ後の対応に満足しましたか?

Q7.他の人にも現在の銀行を勧めたいと思いますか?

【回答の配点】

・各設問は5段階で回答してもらい、Q1なら以下のように配点。平均値を求めた。

満足している(5点)

どちらかといえば満足している(4点)

どちらともいえない(3点)

どちらかといえば不満である(2点)

不満である(1点)

・総合評価については、各項目の平均値を全て合算。読者が重視する「Q1金利の満足度」については点数を3倍、「Q3団信の満足度」の点数を2倍として、点数の合計を50点満点とし、10で割ることで5点満点の数値を求めた。

|

保証料や団信などの諸費用がほとんど無料  |

|

132銀行の住宅ローンを比較 >>返済額シミュレーションで、全銀行の金利を一気に比較・調査

|

- 年収に対して安心して買える物件価格は?

-

- ・年収200万円で妻が妊娠中の家族の上限は1600万円!?

- ・年収250万円の単身者の上限は1800万円!?

- ・年収300万円の4人家族の上限は1800万円!?

- ・年収350万円の2人家族の上限は2100万円!?

- ・年収400万円の単身者の上限は2500万円!?

- ・年収450万円の4人家族の上限は2000万円!?

- ・年収500万円の4人家族の上限は3000万円!?

- ・年収600万円の3人家族の上限は3500万円!?

- ・年収600万円の40代独身の上限は3000万円!?

- ・年収700万円の共働き夫婦の上限は5000万円!?

- ・年収800万円の3人家族の上限は4500万円!?

- ・年収1000万円の30代4人家族の上限は5000万円!?

- ・年収1000万円の40代4人家族の上限は3500万円!?

- ・年収1000万円の50代夫婦の上限は3000万円!?

※サイト内の金利はすべて年率で表示

関連記事

関連記事

プロの評判・口コミ

淡河範明さん

SBI新生銀行の住宅ローンは、10年固定、15年固定、20年固定といった金利が低い点が特徴です。

審査はオーソドックスに行なっている感じです。住宅ローン処理センターで集中審査しているので、窓口のかたの力量があまり問われず、公平に審査されるという印象です。

なお、相談から審査、契約の手続きまでネットで完結できるようになりました。