物価が上昇し始めた中で、住宅ローン金利はどうなるのでしょうか。日銀が目標とした物価上昇率の達成が近づいてきたことで、金融引き締めへ政策を転換するとの観測が浮上しています。そこで2023年以降の銀行の住宅ローン金利がどうなるか予想するとともに、現在おすすめする住宅ローンの金利タイプについても解説します。

住宅ローンの10年固定金利が低い理由は?

こんにちは。公認会計士ブロガーの千日太郎です。

円安ドル高によって2022年4月の消費者物価上昇率は総合で2.5%、生鮮食品を除く総合で2.1%となり、日銀が目標としていた2%を超えました。日銀はこの2%超えが「安定的に持続するために必要な時点まで長短金利操作付き量的・質的金融緩和を継続する」としています。今後も2%超えが安定的に続くなら、2013年1月から長きにわたり続けてきた金融緩和政策を転換するでしょう。

以前の記事「円安、インフレで、住宅ローン金利は3年以内に上昇する? 変動、固定のどちらを選ぶべきか」では三菱UFJ銀行が2022年4月に3年固定から撤退したことから、今後3年以内の利上げの可能性を意識しているという話をしました。「日銀との距離が近いメガバンクがどのような金利の付け方をしているのか?」を分析することで、いろんなことが見えてきます。

2022年5月から6月にかけても、特徴的な動きがありました。

5月末には米国の景気後退懸念から米長期金利が一時下がっていた(日本の長期金利は横ばい)ため、民間銀行の固定金利は下がってきていました。なかでも35年固定金利ではりそな銀行が1.195%という驚きの低金利で表面金利のトップに躍り出ました。しかし、そのりそな銀行の10年固定金利は0.945%で横ばいです。

高い10年固定を低金利に見せるトリック

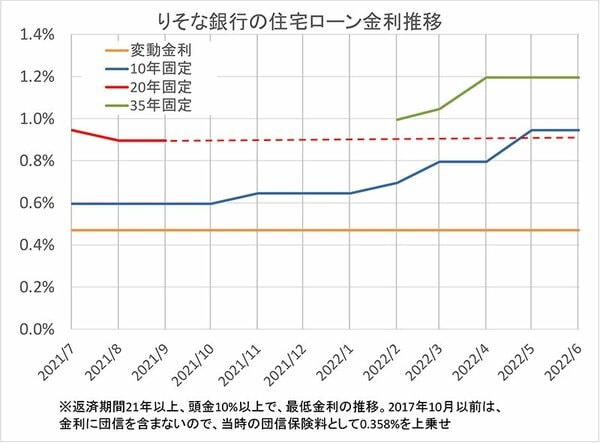

下のグラフは2021年7月から直近までの、りそな銀行の金利タイプ別の金利推移です。

変動金利(オレンジ色の折れ線グラフ)はずっと変わらず0.470%です。主力商品としている10年固定(青い折れ線グラフ)は2021年7月0.595%でしたが、直近の2022年6月には0.945%まで上がっています。より固定期間の長い20年固定金利(赤色の折れ線グラフ)については2021年9月で商品の提供を終了していますが、その時の金利は0.895%ですので、今の10年固定金利は、ほんの10カ月前の20年固定金利よりも高い水準なのです。

10年固定が割高になっているのは、ここで挙げた、りそな銀行だけでなく、他のメガバンク、ネット銀行についても同様です。去年の20年固定金利と同じかそれよりも高い水準になっているのですが、なぜかいまだに目玉商品の扱いで「低金利」をアピールしているのです。

10年固定が一見低金利に見えるトリックは、同時に35年固定が見えているからです。りそな銀行の35年固定は1.195%ですから、10年固定金利の0.945%よりも相対的に高いです。わたしのように10カ月前と比較するような人が居ない限り、10年固定金利はそれなりに低金利に見えるということなのですね。

民間10年固定よりもお得なのは35年固定

民間銀行は、「今後10年というスパンでは利上げの可能性は高い」という見方をしているので、うかつに10年固定金利を下げられないのです。35年固定は固定期間が長く、1%を超える高めの設定となるため、さすがに利上げとなっても逆ザヤになる可能性は低いということで、ある程度は下げられるのでしょう。

また、10年後は、銀行内で金利を決めた人がまだ銀行にいる期間ですから、損失を出すとその結果責任を取らされる危険性があります。しかし35年後となると定年で逃げ切れますから、決めた人が責任を取るということがありません。

そのため後述する「ポスト黒田の日銀総裁は利上げするだろう」と考えるのであれば、2022年内の環境では10年固定が割高に、35年固定が割安になりやすい状況なのです。

公的融資のフラット35でも審査を通してリスクヘッジ

35年固定金利ならば、住宅金融支援機構のフラット35でも審査を通しておくことをおすすめします。

2022年6月時点ではベースとなる「買取型」の金利は民間銀行よりも高いですが、住宅性能によって金利引き下げとなる「フラット35S」や「フラット35リノベ」を適用したり、事務代行する金融機関の独自商品で金利引き下げになる「フラット35保証型」を利用したりすれば、民間の35年固定よりも低金利で融資してもらえるケースがあります。

また、民間銀行は営利企業ですからその営業方針によっては35年固定金利を急に上げる可能性も否定できません。その点、フラット35を取り扱う住宅金融支援機構は非営利で政府の出資により運営されているため、民間銀行とは異なる原理で金利を決定します(市場金利にほぼ連動しています)。

今後の金融情勢が不透明な状況下では、このように金利の決まり方が異なる金融機関で複数の審査に通しておくことでリスクヘッジとなるのです。

物価が上がると変動金利が上がる理由

次は、横ばいとなっている変動金利の今後についてお話ししましょう。

物価と住宅ローンの変動金利は一見すると関連がないように思われますが、「風が吹けば桶屋がもうかる」的な仕組みで間接的に影響する関係にあります。

住宅ローンの変動金利は「短期プライムレート(民間銀行が資金を融通しあう金利)」に連動して銀行が金利を上下させることができる金利タイプです。その短期プライムレートは、日銀が民間銀行に融資するときの政策金利の影響を受けます。

日銀は政策金利を上げたり下げたりすることで、市場の資金量を調節しています。不況時には金利を下げて、銀行が低金利で資金を融資できるようにして、投資や消費を促すのです。これが金融緩和政策で、2013年1月から日銀が行っていることです。そうするといずれ景気が上向いてきて物価が上がっていきます。

好景気によって労働者の賃金が上がり、同じペースで物価が上がっていくならいいのですが、問題は、賃金の上昇ペースの方が遅れるのが多いことです。

賃金が上がっていないのに物価だけが上がってしまうと国民の生活を圧迫してしまうため、日銀は物価上昇のペースを抑制するために政策金利を上げることで、民間銀行が融資するときの金利を上げるように誘導しようとします。これが金融引き締め政策です。金利上昇の結果、需要が落ち込み、物価上昇が抑えられるのです。

冒頭でお話しした、「消費者物価の前年同月比較の上昇率が安定的に2%を上回るまでは金融緩和政策を続ける」というのが日銀の方針です。この2%は日銀が金融緩和から金融引き締めへ政策転換する分水嶺のようなものなのです。

日銀が金融引き締めで政策金利を上げれば民間銀行の短期プライムレートが上がり、短期プライムレートと連動する住宅ローンの変動金利も上がります。

黒田日銀で利上げはないが「ポスト黒田」で五分五分?

4月の消費者物価の上昇率は2%を超えましたが、日銀がこれを受けて金融緩和をやめるとは考えにくいです。

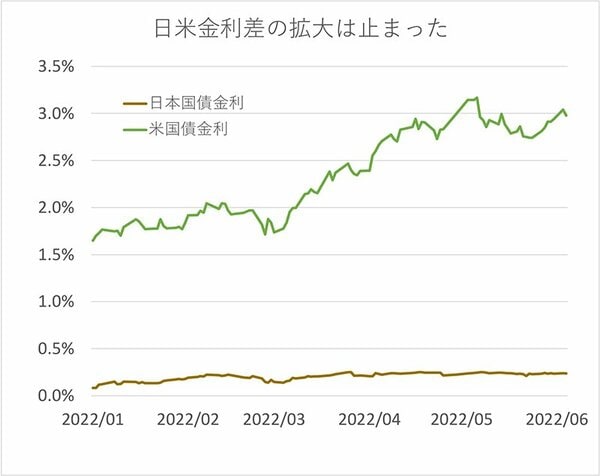

一つは、日米金利差の収束に伴う円安ドル高の収束です。4月から5月にかけての急激な円安は、日米金利差の拡大がもたらしたものでした。米国は利上げによって長期金利が上昇し、日本では金融緩和政策の継続で金利上昇を抑えていましたので、投資家が利回りの低い円を売り、利回りの高いドルを買ったためです。円安ドル高によって輸入品の価格が上がり、さらに原油価格の高騰が国内物価上昇に拍車をかけました。

しかし、既に景気後退懸念が米国でささやかれており、米長期金利が今後上昇していくとは考えにくいです。年内あと5回のFOMCで利上げを続けていけば米経済は減速し、ドルも下落して円高に振れるでしょう。そうなると、物価上昇の追い風がやむということになります。そのため、わたしは、2022年の間に「安定的に2%を上回る」という物価上昇目標を達成できる見込みは少ないと思っています。

またこの目標を設定したのは日銀の黒田総裁であり、その任期は2023年3月までです。政策変更によるリスクを考えると、黒田総裁自身がリスクをとるとは考えにくいです。

一方で、次の総裁がこの目標設定を見直す可能性は十分にあるでしょう。

6月7日の国内債券市場で、長期金利の指標となる10年国債の取引は成立しなかったことが報道されています。米欧の金利が高水準で推移しているなかで、日銀の指し値オペ(緩和政策)によって日本の長期金利は抑制されているので、買い手が居ない異常な状態になっているのです。

ポスト黒田での政策見直しは現実的ですし、五分五分くらいで利上げの可能性アリ、と見ています。

【関連記事はこちら】>>住宅ローンの変動金利が上昇する時期を予測! 高い貸出金利の人が激減して、銀行が一斉に金利を引き上げるのは「2023年」!?

まとめ~民間銀行とフラット35でリスクヘッジ

今回の記事では、今後の日銀の政策動向からお得な住宅ローンについてお話ししました。しかし日銀の動向を読むことはプロの投資家でも難しいですから、わたしが予想をはずす可能性は大いにあり得ます。

金融市場の金利によって決まる建前となっている住宅ローンの金利は、最終的に債権者となる金融機関が決めるものです。民間銀行と公的なフラット35の両方で審査を通しておくことで、予想を外したときの影響を小さくすることはできると思います。

また金利が想定外の動きになったとしてもある程度吸収できる、無理のない資金計画を立て、実行していく必要があります。住宅ローンの返済計画は無理せず、できるだけゆとりのあるものにするようにしてください。

| 132銀行を比較◆住宅ローン実質金利ランキング[新規借入] |

| 132銀行を比較◆住宅ローン実質金利ランキング[借り換え] |

|

|

| 【金利動向】おすすめ記事 | 【基礎】から知りたい人の記事 |

| 【今月の金利】 【来月の金利】 【2025年の金利動向】 【変動金利】上昇時期は? 【変動金利】何%上昇する? |

【基礎の8カ条】 【審査】の基礎 【借り換え】の基礎 【フラット35】の基礎 【住宅ローン控除】の基礎 |

新規借入2026年3月最新 主要銀行版

住宅ローン変動金利ランキング

※借入金額3000万円、借入期間35年で試算

- 実質金利(手数料込)

- 0.772%

- 総返済額 3415万円

- 表面金利

- 年0.640%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,745円

①保証料など0円サービスが充実

②新規借入の場合は自己資金10%以上で金利優遇あり

③最大3億円まで借入可能

- 実質金利(手数料込)

- 0.782%

- 総返済額 3421万円

- 表面金利

- 年0.650%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,880円

①ネット銀行の低金利を店頭相談で申し込める!

②51歳以下なら3大疾病保障特約(50%)が無料で基本付帯

③新規借入なら、注文住宅で必要な「つなぎ融資」に対応

![]()

住宅ローン ずーっとお得!全期間型・融資手数料型(新規借入、キャンペーン)・変動金利

- 実質金利(手数料込)

- 0.783%

- 総返済額 3421万円

- 表面金利

- 年0.640%

- 手数料(税込)

- 借入額×2.2%+55000円

- 保証料

- 0円

- 毎月返済額

- 79,745円

①「団信革命」は要介護まで保障も

②自社商品なら、最大3億円まで借り入れOK!

-

住宅ローン利用者口コミ調査の詳細を見る

-

今回作成した「住宅ローン利用者口コミ調査」の調査概要は以下のとおり。

【調査概要】

調査日:2023年12月

調査対象:大手金融機関の住宅ローン利用者(5年以内に住宅ローンを新規借り入れ、借り換えした人)

有効回答数:822人

調査:大手アンケート調査会社に依頼

評価対象:有効回答数47以上を対象とするアンケートの設問は以下の7問。回答は5段階評価とした。なお、評価点数の平均点は小数点第2位以降を四捨五入。

【アンケートの設問】

Q1.金利の満足度は?

Q2.諸費用・手数料等は妥当でしたか?

Q3.団体信用生命保険には満足しましたか?

Q4.手続き・サポートには満足しましたか?

Q5.審査について、満足していますか?

Q6.借り入れ後の対応に満足しましたか?

Q7.他の人にも現在の銀行を勧めたいと思いますか?

【回答の配点】

・各設問は5段階で回答してもらい、Q1なら以下のように配点。平均値を求めた。

満足している(5点)

どちらかといえば満足している(4点)

どちらともいえない(3点)

どちらかといえば不満である(2点)

不満である(1点)

・総合評価については、各項目の平均値を全て合算。読者が重視する「Q1金利の満足度」については点数を3倍、「Q3団信の満足度」の点数を2倍として、点数の合計を50点満点とし、10で割ることで5点満点の数値を求めた。

|

保証料や団信などの諸費用がほとんど無料  |

|

132銀行の住宅ローンを比較 >>返済額シミュレーションで、全銀行の金利を一気に比較・調査

|

- 年収に対して安心して買える物件価格は?

-

- ・年収200万円で妻が妊娠中の家族の上限は1600万円!?

- ・年収250万円の単身者の上限は1800万円!?

- ・年収300万円の4人家族の上限は1800万円!?

- ・年収350万円の2人家族の上限は2100万円!?

- ・年収400万円の単身者の上限は2500万円!?

- ・年収450万円の4人家族の上限は2000万円!?

- ・年収500万円の4人家族の上限は3000万円!?

- ・年収600万円の3人家族の上限は3500万円!?

- ・年収600万円の40代独身の上限は3000万円!?

- ・年収700万円の共働き夫婦の上限は5000万円!?

- ・年収800万円の3人家族の上限は4500万円!?

- ・年収1000万円の30代4人家族の上限は5000万円!?

- ・年収1000万円の40代4人家族の上限は3500万円!?

- ・年収1000万円の50代夫婦の上限は3000万円!?

※サイト内の金利はすべて年率で表示

関連記事

関連記事

プロの評判・口コミ

淡河範明さん

SBI新生銀行の住宅ローンは、10年固定、15年固定、20年固定といった金利が低い点が特徴です。

審査はオーソドックスに行なっている感じです。住宅ローン処理センターで集中審査しているので、窓口のかたの力量があまり問われず、公平に審査されるという印象です。

なお、相談から審査、契約の手続きまでネットで完結できるようになりました。