今回は植田和男日銀総裁の就任から直近までの金利動向と、この年末に予想できる2024年の住宅ローン金利の動向について分かりやすくお話ししたいと思います。なお当記事の金利や情報は2023年12月21日時点のものを記載しております。最新の金利情報は、必ず金融機関などの公式サイトでご確認ください。(住宅ローン・不動産ブロガー 千日太郎)

【最新記事はこちら】>>2025年の住宅ローン金利はどうなる? 利上げ見送りで変動金利は何%上がるのか?!

金融正常化へ向けてYCC政策の形骸化に成功

こんにちは、公認会計士の千日太郎です。

2023年12月18~19日の日銀金融政策決定会合では、全員一致で大規模緩和政策の現状維持が決まりました。植田総裁は会合後の記者会見で、安定的な物価上昇の実現の確度について「引き続き少しずつ高まってきている」との認識を示しており、早期のマイナス金利政策の解除を予想するエコノミストが大半です。マイナス金利政策の解除とはすなわち政策金利を上げるということですから、住宅ローンの変動金利も上がることになります。

以下のグラフは2022年12月20日から2023年12月20日までの国内長期金利に、日銀がイールドカーブ・コントロール(YCC)政策で設定した長期金利の上限を重ねたものです。

YCC政策は前任の黒田東彦総裁の日銀が、異次元の金融緩和政策の一つとして打ち出した政策です。日銀が長期金利の上限(下限)を定めてこれを超えそうになったら無制限に指し値オペで国債を買い入れることで、イールドカーブの正常な形を維持することが目的です。黒田総裁は任期満了直前の2022年12月の政策決定会合で上限を0.25%から0.5%に引き上げると、サプライズでの利上げを警戒した投資家が国債を売り、長期金利が急上昇して新たな上限の0.5%に張り付く動きとなりました。このころは、上がろうとする長期金利を日銀が力で押さえつけていた時期です。

黒田前総裁は最後の1月の会合で金融緩和政策の現状維持を決定し、その直後に発生した米欧の銀行破綻により長期金利は0.2%台まで急低下しました。しかし、その後は再び上昇して上限の0.5%に張り付いています。1月23日に日銀総裁としては戦後初となる学者出身の植田氏が、サプライズ人事で総裁に就任したからです。植田氏は所信聴取で、今後、自身が行う日銀政策について次のように言っています。

大規模緩和政策を続けてきた黒田氏から植田総裁に代替わりし、金融正常化にかじを切ることで長期金利が上がっていくと、大部分の投資家が予想したのです。私も現状で副作用の方が問題となっているYCC政策に対しては比較的早期にメスを入れる可能性があると見ていました。

そして7月会合では、長期金利の0.5%の上限について、0.5%をめどとしつつこれを超えることを容認し、1%を超えそうになったら指値オペで食い止めるという修正を行いました。2段構えにしたわけです。シンプルに0.5%から1%に上げるのではなく、0.5%をめどとするというワンクッションを置いているのがポイントです。

そしてわずか3カ月後の10月の会合では「上限のめど」を0.5%から1%に修正し、1%を超えることを一定程度容認することを決めました。短期間に日銀がYCC政策を修正してきたことによって長期金利は7月4日の0.376%(終値)から11月1日の0.956%(終値)まで上昇したのですが、その後は米国の金利低下が波及して下がりました。これによってYCC政策は形骸化したと言ってよいと思います。

12月の米金利低下の波及と日銀会合

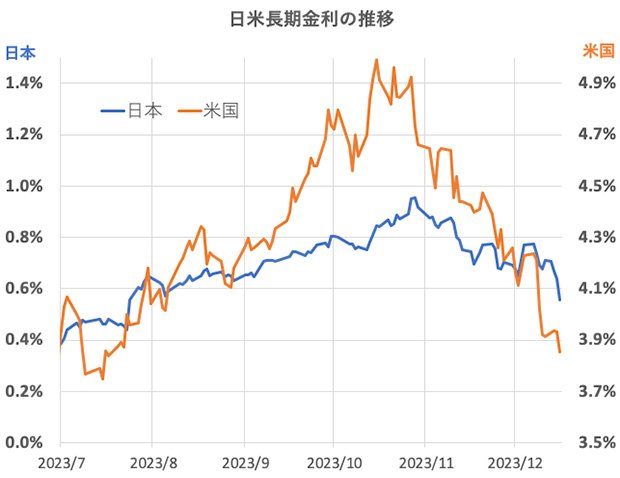

11月から12月にかけて日本の長期金利が下がってきたのは、米国の長期金利の低下が波及したためです。こちらは、2023年7月5日から2023年12月20日までの日米の長期金利の推移をグラフにしたものです。

日本の長期金利は青い折れ線、米国の長期金利はオレンジの折れ線としており、日米を同じ目盛りで比較しました。重ねて比較できるように%の下限を変えており、日本の0%が米国では3.5%となっています。つまり、もともとの金利水準が米国の方が3.5%程度高い水準で推移しており、さらに日本の金利よりも米国の金利の方がダイナミックに動いていることが見てとれると思います。

米国では物価上昇率が市場の予想を下回ったことで金利は低下、FRB(連邦準備制度理事会)は12月のFOMC(連邦公開市場委員会)で政策金利を3会合連続で据え置く決定をしました。参加者は同時に公表した経済見通しで2024年に3回分の利下げを予想していますが、利上げの効果は遅れて経済に浸透するため、現時点では影響を読みにくく、米国は2024年も景気後退とインフレの高止まりという両サイドのリスクを抱えることになります。

日本では植田総裁が12月7日の参議院財政金融委員会での答弁で、「チャレンジングな状況が続いているが、年末から来年にかけて一段とチャレンジングな状況になるとも思っている」と述べたことで、大規模金融緩和政策の修正が早まるとの見方が強まり、ドル円相場は141円台後半を付け、8月以来約4カ月ぶりの円高ドル安水準となりました。

米経済が減速すれば、世界経済にもマイナスの影響を及ぼします。これまでもようやく日本が金融政策の正常化を始めようとした時に、米欧の景気悪化によって進められなくなった歴史を繰り返してきました。このままだと、日本が米欧より周回遅れで金融引き締めを試みて失敗する、従来のパターンが見えているのです。

日銀としては米国経済が好調なうちにマイナス金利政策の解除を進めたいはずです。投資家は12月の日銀会合でマイナス金利政策の解除について何らかの動きがあるのではと身構えましたが、全員一致で大規模緩和政策の現状維持が決定されました。この決定と記者会見での植田総裁の発言からハト派寄りと判断した投資家によって国債が買い戻され、金利は再び0.5%台まで下がっています。

マイナス金利政策解除は見切り発車も?2024年4月が濃厚

では、植田総裁によるマイナス金利政策の解除はまだまだ先なのかというと、そうではありません。記者会見での植田総裁にハト派寄りの発言が多かった理由は、簡単です。記者の質問の大半が「いつ利上げするのか?」というタカ派を前提としたものだったためです。

マイナス金利政策解除の条件となる、安定的な物価上昇の実現の確度については「引き続き少しずつ高まってきている」との認識を示しており、「賃金と物価の好循環が実現するかどうか、もう少し情報を得たい」と言っています。つまり、マイナス金利政策の解除はそれほど遠い未来のことではないというニュアンスを込めているのです。

さらに、賃金の上昇率が物価の上昇率に追いつかなくてもマイナス金利を解除する可能性があるのかという質問に対しては、「足元の実質賃金が前年比マイナスであっても、先行きを見た場合に賃金上昇が続く、そして、消費者物価総合指数のインフレ率が低下を続けるということで実質賃金が好転する見通しが立つのであれば、足元の実質賃金の低下が必ずしも正常化の障害にはならないと思う」と言っています。これは、統計データがそろう前からの見切り発車もあるともとれる発言です。

あくまで私見ですが、12月はたまたま解除しなかっただけであるとも言っているわけです。今後は金融政策決定会合ごとに、その可能性があると考えてもよいでしょう。2024年の初頭の会合は1月、3月、4月に予定されていますが、4月のマイナス金利解除を予想するエコノミストが最多となっています。投資家の大半が予想するタイミングで解除すれば、それに伴う副作用を抑えられる面もあるため、現時点では2024年4月が解除の時期としては最も濃厚であると思います。

マイナス金利政策解除で長期金利はどこまで上がる?

マイナス金利政策の解除は、すなわち利上げです。これによってさまざまな影響があるのですが、住宅ローンの固定金利は長期金利に連動する建前ですから、これから住宅ローンを固定金利で組む人にとっては長期金利がどこまで上がるかがポイントになります。長期金利とは10年国債利回りであり、国債は国にとっての借金ですね。

そこで興味深いニュースがあります。政府が令和6年度当初予算案で計上する国債の利払い費の想定金利を、令和5年度の1.1%から1.9%に引き上げたというのです。日銀の政策修正で長期金利が上昇する見込みを反映したものですが、想定金利の引き上げは17年ぶりだそうです。

足元では長期金利は0.5%台に下がっていますが、国の予算策定の前提として、2024年に日銀がマイナス金利政策を解除すればその年度中に長期金利が1.9%くらいまで上昇する可能性もゼロではないということです。

公的融資フラット35の金利動向と2024年金利予想

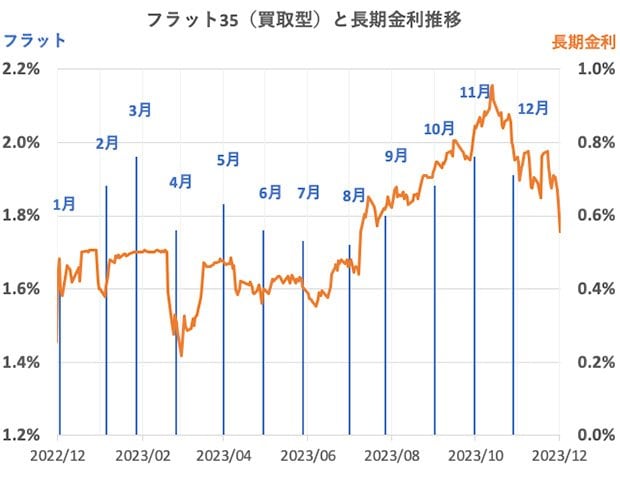

下のグラフは2023年のフラット35(買取型)の金利と長期金利の推移です。オレンジの折れ線は長期金利の推移であり、青の棒がその機構債の条件公開のタイミングで決まったフラット35(買取型)の金利です。長期金利の「0%」がフラット35の「1.2%」と同じ高さにすることで、同じレンジで比較できるようになっています。

フラット35(買取型)は独立行政法人である住宅金融支援機構が民間金融機関から債権を買い取って証券化し、機関投資家に債券市場を通じて機構債という形で販売するという仕組みになっています。

この機構債は、毎月20日前後に表面利率を発表し募集します。投資家は機構債を安全資産という考えで購入しますので、その表面利率は10年国債の利回り(長期金利)に連動する建前となっています。

つまり、長期金利とフラット35の金利差は直近でおおむね1.2%ということですから、その金利差が維持されたまま2024年に長期金利が1.9%に上がれば、フラット35の金利は3.1%(=1.9%+1.2%)になるだろうといえるわけですね。

ただし、政府が予算を策定した1.9%という水準はかなり保守的に高めに見積もっているという面があります。現時点では1年でその水準まで上がる可能性は低いだろうと思います。加えて、フラット35の住宅金融支援機構は政府に代わって公共的な事業を行うために設立された独立行政法人であり、国民の円滑な住宅金融を目的とするため、急激な金利上昇局面では、利用者が困ってしまわないように住宅ローンの金利上昇幅を緩やかにして、吸収する対応を行うのです。

そのため、フラット35については3.1%まで上がる可能性もゼロではない、くらいの予想が妥当なラインではないでしょうか。

マイナス金利政策の解除で2024年の変動金利はどうなる?

民間の金融機関が主力としている住宅ローンの変動金利は、日銀の政策金利の影響を受けると言われます。つまり、日銀が大規模緩和の正常化に向けてマイナス金利政策を解除すると、変動金利も上昇することになります。

マイナス金利政策の解除に伴う変動金利の上昇は、民間の金融機関の多くが基準金利として設定している短期プライムレートの上昇を伴いますので、新たに住宅ローンを変動金利で借りる人だけでなく、すでに変動金利で借りている人の金利も上がります。つまり全体的にベースアップすることになります。

民間の金融機関は、日銀のマイナス金利政策解除が近いと見ているようです。ブルームバーグがエコノミスト52人を対象に12月1日~6日に実施したアンケートによると、日銀が現在マイナス0.1%の政策金利を引き上げる時期は、2024年4月の会合までの予想が67%となったそうです。

出典:ブルームバーグ「日銀マイナス金利の早期解除観測強まる、来年4月まで7割-調査」

民間の金融機関もほぼ同じ想定をしていると思います。それを裏付けるのが、定期預金の金利引き上げです。まず、三菱UFJ銀行が11月1日に定期預金の金利引き上げ(変更前0.002%→変更後0.2%)を発表すると、上げ幅には若干のバラつきがあるものの、他のメガバンクや全国の地銀に波及しました。

このように民間銀行が足並みをそろえて定期預金の金利を上げた背景には、日銀のマイナス金利政策解除が近く行われる見込みであり、住宅ローンの変動金利の上昇も足並みをそろえようという意思の表れではないかと見ています。

通常、各国の中央銀行が利上げを行う場合は1回の会合ごとの上昇幅は0.25%が多いですが、0.2%はその上昇幅とも近似しています。今後、日銀がマイナス金利政策を解除すれば、金融機関にもよると思いますが、定期預金の金利引き上げとおおむね同じレンジの0.2%または0.25%程度の変動金利の上昇が見込まれると考えています。

【関連記事はこちら】>>2023年以降、住宅ローン変動金利が上昇する?その背景と対処法を紹介

まとめ~先行き不透明な状況では複数の住宅ローンで審査を通すべし

日銀総裁は国会での「年末から来年にかけて一段とチャレンジングな状況になる」とのコメントの真意について聞かれ、「国会でのやり取りとしては今後の仕事の取り組み一般について問われたので2年目にかかるところなので一段と気を引き締めてというつもりで発言した」と答えています。そして、2024年は米国FRBにとっても景気後退とインフレの高止まりという両サイドのリスクを抱える難路となります。

2024年の長期金利の動向としてはMAXで1.9%、米国ほど大きな上昇にはならないとしても、長く続いてきた金融緩和政策が終わるとなると今までの上昇幅よりも大きな上昇となる可能性があります。

政策金利については日銀がマイナス金利を解除したとして、米国ほど急激に上げていくことはないと見ていますが、変動金利を選ぶということは、「金利が上がっても自分は返済を継続できるか?」「どの程度までならば許容できるのか?」―。こうした判断を、市況を見ながら随時行うことが必要になってきます。

早い段階で一つの金利タイプ、一つの金融機関に決めてしまい、その後の情報収集を怠っていると、割高な金利で住宅ローンを借りざるを得なくなってしまいます。民間とフラット35、変動と固定など、複数の金利タイプ、金融機関で審査を通しておき、住宅ローンの実行月まではしっかり情報収集するよう努めてください。

| 132銀行を比較◆住宅ローン実質金利ランキング[新規借入] |

| 132銀行を比較◆住宅ローン実質金利ランキング[借り換え] |

|

|

| 【金利動向】おすすめ記事 | 【基礎】から知りたい人の記事 |

| 【今月の金利】 【来月の金利】 【2025年の金利動向】 【変動金利】上昇時期は? 【変動金利】何%上昇する? |

【基礎の8カ条】 【審査】の基礎 【借り換え】の基礎 【フラット35】の基礎 【住宅ローン控除】の基礎 |

新規借入2026年3月最新 主要銀行版

住宅ローン変動金利ランキング

※借入金額3000万円、借入期間35年で試算

- 実質金利(手数料込)

- 0.772%

- 総返済額 3415万円

- 表面金利

- 年0.640%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,745円

①保証料など0円サービスが充実

②新規借入の場合は自己資金10%以上で金利優遇あり

③最大3億円まで借入可能

- 実質金利(手数料込)

- 0.782%

- 総返済額 3421万円

- 表面金利

- 年0.650%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,880円

①ネット銀行の低金利を店頭相談で申し込める!

②51歳以下なら3大疾病保障特約(50%)が無料で基本付帯

③新規借入なら、注文住宅で必要な「つなぎ融資」に対応

![]()

住宅ローン ずーっとお得!全期間型・融資手数料型(新規借入、キャンペーン)・変動金利

- 実質金利(手数料込)

- 0.783%

- 総返済額 3421万円

- 表面金利

- 年0.640%

- 手数料(税込)

- 借入額×2.2%+55000円

- 保証料

- 0円

- 毎月返済額

- 79,745円

①「団信革命」は要介護まで保障も

②自社商品なら、最大3億円まで借り入れOK!

-

住宅ローン利用者口コミ調査の詳細を見る

-

今回作成した「住宅ローン利用者口コミ調査」の調査概要は以下のとおり。

【調査概要】

調査日:2023年12月

調査対象:大手金融機関の住宅ローン利用者(5年以内に住宅ローンを新規借り入れ、借り換えした人)

有効回答数:822人

調査:大手アンケート調査会社に依頼

評価対象:有効回答数47以上を対象とするアンケートの設問は以下の7問。回答は5段階評価とした。なお、評価点数の平均点は小数点第2位以降を四捨五入。

【アンケートの設問】

Q1.金利の満足度は?

Q2.諸費用・手数料等は妥当でしたか?

Q3.団体信用生命保険には満足しましたか?

Q4.手続き・サポートには満足しましたか?

Q5.審査について、満足していますか?

Q6.借り入れ後の対応に満足しましたか?

Q7.他の人にも現在の銀行を勧めたいと思いますか?

【回答の配点】

・各設問は5段階で回答してもらい、Q1なら以下のように配点。平均値を求めた。

満足している(5点)

どちらかといえば満足している(4点)

どちらともいえない(3点)

どちらかといえば不満である(2点)

不満である(1点)

・総合評価については、各項目の平均値を全て合算。読者が重視する「Q1金利の満足度」については点数を3倍、「Q3団信の満足度」の点数を2倍として、点数の合計を50点満点とし、10で割ることで5点満点の数値を求めた。

|

保証料や団信などの諸費用がほとんど無料  |

|

132銀行の住宅ローンを比較 >>返済額シミュレーションで、全銀行の金利を一気に比較・調査

|

- 年収に対して安心して買える物件価格は?

-

- ・年収200万円で妻が妊娠中の家族の上限は1600万円!?

- ・年収250万円の単身者の上限は1800万円!?

- ・年収300万円の4人家族の上限は1800万円!?

- ・年収350万円の2人家族の上限は2100万円!?

- ・年収400万円の単身者の上限は2500万円!?

- ・年収450万円の4人家族の上限は2000万円!?

- ・年収500万円の4人家族の上限は3000万円!?

- ・年収600万円の3人家族の上限は3500万円!?

- ・年収600万円の40代独身の上限は3000万円!?

- ・年収700万円の共働き夫婦の上限は5000万円!?

- ・年収800万円の3人家族の上限は4500万円!?

- ・年収1000万円の30代4人家族の上限は5000万円!?

- ・年収1000万円の40代4人家族の上限は3500万円!?

- ・年収1000万円の50代夫婦の上限は3000万円!?

※サイト内の金利はすべて年率で表示

関連記事

関連記事

プロの評判・口コミ

淡河範明さん

SBI新生銀行の住宅ローンは、10年固定、15年固定、20年固定といった金利が低い点が特徴です。

審査はオーソドックスに行なっている感じです。住宅ローン処理センターで集中審査しているので、窓口のかたの力量があまり問われず、公平に審査されるという印象です。

なお、相談から審査、契約の手続きまでネットで完結できるようになりました。