住宅ローン金利のなかでも、変動金利型は長期にわたって超低金利が続いているが、2024年にはいよいよ上昇に転じるのではないかという見通しが強まっている。すでに変動金利型を利用している人や、これから住宅ローンの利用を考えている人は、変動金利型の金利動向、金利上昇リスクを十分に理解しておく必要がある。(住宅ジャーナリスト・山下和之)※編集部注:2024年3月の日銀金融政策決定会合で、マイナス金利政策は解除されました。記事は解除前の状況に基づいて執筆しています。

住宅ローン利用者の7割以上が変動金利型を選択

住宅ローンには大きく分けると、市中の金利動向によって適用金利が見直され、返済額も変化する変動金利型と、市中の金利動向にかかわらず当初の金利が変わらず、返済額も変わらない固定金利型とがある。変動金利型は短期金利の影響を受け、固定金利型は長期金利に連動する仕組みだ。

2022年から世界的に長期金利の上昇が続き、固定金利型の住宅ローン金利の上昇が続いているが、わが国では短期金利は日本銀行の大規模緩和政策によってマイナス金利政策が継続されている。そのため、変動金利型ローンの金利は依然として超低金利が続いている。

2024年1月現在、変動金利型は多くの銀行で基準金利が2.475%。そこから金利引き下げが適用されて、0.3%台〜0.4%台の金利で利用できるところが多い。それに対して、固定金利型の代表格であるフラット35の金利は、1.0%台後半から2.0%近い水準で推移している。

この金利の違いから、超低金利で利用できる変動金利型の人気が高く、住宅金融支援機構の調査では、図表1にあるように住宅ローン利用者のうち7割以上が変動金利型を利用している。調査によっては、8割以上が変動金利型を利用しているというデータもあるほどだ。

図表1 住宅ローンを利用した人の金利タイプ

植田総裁の「チャレンジング」発言で、にわかに高まる金利上昇機運

変動金利型には、市中の金利が上がれば適用金利が上昇し、返済額が増えてしまうリスクがある。ただ、長きにわたって短期金利がマイナス金利で据え置かれているので、当分、変動金利型は超低金利が続くのではないかとの見通しから、変動金利型を利用する人が多いわけだ。

しかし、2024年には、その見通しに疑問符が付きつつある。2023年4月に日本銀行総裁が交代、植田和男総裁の下、金融政策が変更、金融緩和策が見直され、金融引き締め、短期金利の引き上げに動くのではないかという見方が強まっている。

特に、2023年11月には、植田総裁が「年末から来年にかけて一段とチャレンジングになる」と発言したのを受けて、2024年前半のうちに、短期金利の引き上げがあるのではないかという観測が強まっている。

図表2にあるように、短期金利の指標とされる短期プライムレート(優良企業向けの最優遇金利)は2009年に1.625%から1.475%に引き下げられて以来、ほぼ15年間、1.475%が続いている。

図表2 短期プライムレートと長期プライムレートの推移

多くの銀行では、短期プライムレートに1.0%上乗せした2.475%を変動金利型の基準金利としているが、実際には、そこから金利の引き下げが行われて、ここ数年は0.3%台、0.4%台で利用できる銀行が多くなっている。

金利引き下げ幅圧縮の可能性もある

それがいよいよ見直されて、金利引き上げが実施される可能性が高まっているのだ。基準金利が引き上げられるだけではなく、金利引き下げ幅の縮小の可能性もある。金融機関の経営状況などによっては、基準金利の引き上げの前に、金利引き下げ幅圧縮が実施されるケースもありそうだ。

たとえば、現在は2.475%の基準金利から、2.1%の金利引き下げにより0.375%で利用できるのが、引き下げ幅が1.5%に縮小されれば、最優遇金利は2.375%-1.5%の0.875%になる。1.0%まで縮小されると1.375%になってしまう。基準金利の動向だけではなく、金利引き下げ幅の圧縮の動きにも注意しておく必要があるわけだ。

これから変動金利型の利用を考えている人は、現在の金利だけではなく、金利が上がった場合の返済額も試算して、家計に影響がないかどうかを確認してから利用を決めるようにしなければならないだろう。

【関連記事】>>2024年の住宅ローン金利見通しは今後どうなる? 日銀の相次ぐ金利引き上げで長期固定金利は上昇、変動金利も銀行の運用方針転換で上昇も

金利1.0%の上昇で、返済額は18.1%も増加する

では、金利が上がればどれくらい返済額が増えるのかを見てみよう。

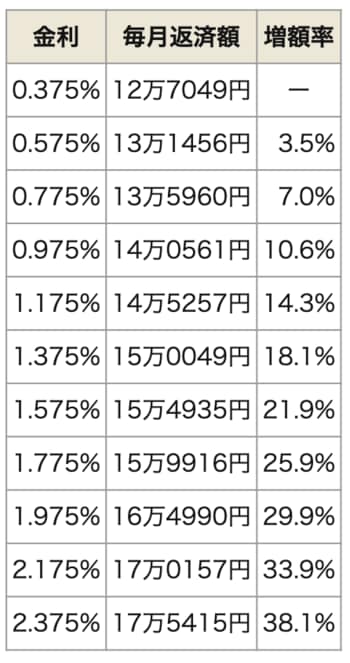

現在の適用金利が0.375%とした場合、借入額5000万円、35年元利均等・ボーナス返済なしの毎月返済額は、図表3にあるように12万7049円になる。年間では152万円ほどだ。

それが、適用金利が0.2ポイント上がって0.575%になると、13万1456円に増える。増加率にすれば3.5%だ。

図表3 変動金利型の金利が上がったときの返済額の変化

設定条件:借入額5000万円、35年元利均等・ボーナス返済なし

その程度ならさほどの影響はないかもしれないが、仮に1.0ポイント上がって1.375%になると毎月返済額は15万0049円で、18.1%の増額になる。

家計の安全を考慮して、返済負担率(年収に占める年間返済額の割合)を25%に抑えるためには、12万7049円の返済額なら610万円ほどの年収でOKだが、15万0049円だと720万円になる。年収によっては、購入が難しくなる人が出てくるかもしれない。

現在の金利における返済額だけではなく、ある程度金利が上がっても問題がないかどうかも事前に確認しておくのがいいだろう。

元金が減らない“未払い利息”の恐ろしさ

変動金利型は、金利が上がると毎月返済額に占める利息の割合が大きくなって、元金分の割合が減少、ローン残高の減少速度が遅くなる。最悪の場合、“未払い利息”が発生するリスクがあることも知っておきたい。

変動金利型の毎月返済額は、金利が上がったとしても5年間は変わらず、6年目に入る時点で返済額を見直すことになっている。あまり頻繁に返済額が変わると計画を立てにくいので、5年間は同じ返済額を保つことになっているわけだ。

しかし、その5年の間に金利が上がると、毎月返済額は変わらなくても、その中身が変わる。返済額のうちの利息分と元金分を調整、金利が上がれば、利息分が増えて、元金分が減り、残高の減少ピッチが遅くなる仕組みだ。

図表4は、借入額5000万円、35年元利均等・ボーナス返済なしで住宅ローンを利用、1年後に金利が上がったときにどうなるのかを示している。

図表4 1年後に金利が上がったときの返済額の内訳

設定条件:借入額5000万円、35年元利均等・ボーナス返済なし

この場合の毎月返済額は12万7049円で、それが5年間変わらないわけだが、返済開始から1年後の12回目の返済額の内訳は利息分が1万5241円で、元金分が11万1808円になっている。

1年が経過して13回目の返済時にも金利が0.375%のままであれば、利息分は、

で12回目の1万5241円から若干減って、その分元金分が11万1843円に増え、残高は4854万8761円になる。

約定通りに返済しても実質的に残高が増える!?

それが、13回目の時点で金利が0.20ポイント上昇、0.575%に上がってしまうと、12回目終了時の残高4866万0604円に対して0.575%の利息がかかるので、利息分を計算すると、

4866万0604円(ローン残高)× 0.00575(0.575%) ÷ 12カ月 ≒ 2万3317円

と利息分が増えてしまい、その分、元金分は10万3732円に減少し、元金の減り方が遅くなる。

さらに適用金利が1.375%になると、利息分は5万円台に増え、元金分は7万円台に減り、2.375%になると、利息分が9万円台になって、元金分は3万円台に減ってしまい、元金がほとんど減らない状態になる。

最悪、3.175%になると、利息分だけで12万8748円と毎月返済額の12万7049円を超えてしまう。不足分の1699円が未払い利息で、この状態になると毎月約定通りに返済しても、元金が一向に減らず、むしろ未払い利息が積み重なって、実質的に残高が増えてしまうことを意味する。

金利上昇時には臨機応変に対応する

現実的にはそんなに短期間で金利が大幅に上昇するとは考えにくいかもしれないが、何度か金利引き上げが行われると、1年間で1.0%、2年間で2.0%、3.0%の上昇がないとはいえない。

そんな気配を感じたときには、早々に固定金利型に借り換えて、多少の返済額増額になっても、リスクのない住宅ローンに組み換えるのが無難。現在、変動金利型の住宅ローンを利用している人はそうした点を理解して、臨機応変に対応できるように備えるべきだろう。

また、先に触れたように、これから住宅ローンの利用を考えている人は、できればリスクのない固定金利型を利用するのが安心だが、どうしても金利の低い変動金利型を利用したい場合には、多少金利が上がっても返済に問題がないような返済計画を立てるようにしたいところだ。

【関連記事】>>住宅ローンの10年後の金利は0.7%〜2.2%を予想! 12銀行の変動金利見通しと、リスクを抑える方法を紹介

| 132銀行を比較◆住宅ローン実質金利ランキング[新規借入] |

| 132銀行を比較◆住宅ローン実質金利ランキング[借り換え] |

|

|

| 【金利動向】おすすめ記事 | 【基礎】から知りたい人の記事 |

| 【今月の金利】 【来月の金利】 【2025年の金利動向】 【変動金利】上昇時期は? 【変動金利】何%上昇する? |

【基礎の8カ条】 【審査】の基礎 【借り換え】の基礎 【フラット35】の基礎 【住宅ローン控除】の基礎 |

新規借入2026年2月最新 主要銀行版

住宅ローン変動金利ランキング

※借入金額3000万円、借入期間35年で試算

![]()

住宅ローン 全期間引下げ(新規借入)・変動金利

- 実質金利(手数料込)

- 0.762%

- 総返済額 3410万円

- 表面金利

- 年0.630%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,611円

低金利の上、がん50%団信無料

- 実質金利(手数料込)

- 0.772%

- 総返済額 3415万円

- 表面金利

- 年0.640%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,745円

①保証料など0円サービスが充実

②新規借入の場合は自己資金10%以上で金利優遇あり

③最大3億円まで借入可能

- 実質金利(手数料込)

- 0.782%

- 総返済額 3421万円

- 表面金利

- 年0.650%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,880円

①ネット銀行の低金利を店頭相談で申し込める!

②51歳以下なら3大疾病保障特約(50%)が無料で基本付帯

③新規借入なら、注文住宅で必要な「つなぎ融資」に対応

-

住宅ローン利用者口コミ調査の詳細を見る

-

今回作成した「住宅ローン利用者口コミ調査」の調査概要は以下のとおり。

【調査概要】

調査日:2023年12月

調査対象:大手金融機関の住宅ローン利用者(5年以内に住宅ローンを新規借り入れ、借り換えした人)

有効回答数:822人

調査:大手アンケート調査会社に依頼

評価対象:有効回答数47以上を対象とするアンケートの設問は以下の7問。回答は5段階評価とした。なお、評価点数の平均点は小数点第2位以降を四捨五入。

【アンケートの設問】

Q1.金利の満足度は?

Q2.諸費用・手数料等は妥当でしたか?

Q3.団体信用生命保険には満足しましたか?

Q4.手続き・サポートには満足しましたか?

Q5.審査について、満足していますか?

Q6.借り入れ後の対応に満足しましたか?

Q7.他の人にも現在の銀行を勧めたいと思いますか?

【回答の配点】

・各設問は5段階で回答してもらい、Q1なら以下のように配点。平均値を求めた。

満足している(5点)

どちらかといえば満足している(4点)

どちらともいえない(3点)

どちらかといえば不満である(2点)

不満である(1点)

・総合評価については、各項目の平均値を全て合算。読者が重視する「Q1金利の満足度」については点数を3倍、「Q3団信の満足度」の点数を2倍として、点数の合計を50点満点とし、10で割ることで5点満点の数値を求めた。

|

保証料や団信などの諸費用がほとんど無料  |

|

132銀行の住宅ローンを比較 >>返済額シミュレーションで、全銀行の金利を一気に比較・調査

|

- 年収に対して安心して買える物件価格は?

-

- ・年収200万円で妻が妊娠中の家族の上限は1600万円!?

- ・年収250万円の単身者の上限は1800万円!?

- ・年収300万円の4人家族の上限は1800万円!?

- ・年収350万円の2人家族の上限は2100万円!?

- ・年収400万円の単身者の上限は2500万円!?

- ・年収450万円の4人家族の上限は2000万円!?

- ・年収500万円の4人家族の上限は3000万円!?

- ・年収600万円の3人家族の上限は3500万円!?

- ・年収600万円の40代独身の上限は3000万円!?

- ・年収700万円の共働き夫婦の上限は5000万円!?

- ・年収800万円の3人家族の上限は4500万円!?

- ・年収1000万円の30代4人家族の上限は5000万円!?

- ・年収1000万円の40代4人家族の上限は3500万円!?

- ・年収1000万円の50代夫婦の上限は3000万円!?

※サイト内の金利はすべて年率で表示

関連記事

関連記事

プロの評判・口コミ

淡河範明さん

PayPay銀行の住宅ローンは、ネット銀行ならではの低金利が特徴です。がん50%団信も付帯するようになり、auじぶん銀行などと人気を分けています。

ネット銀行ならではの、お申込みから契約までネットでお手続きを完結できる点も魅力的です。

ただし、審査は厳しめです。

条件のいい借り手に絞ることで低金利を実現しているものと思われます。当初の計画では、徐々に融資対象を拡大していくとしていましたが、今後どうするのか注目しています。