2023年、住宅ローンの借り換え専用の変動金利は0.196%と、ついに0.2%を切りました。住宅金融支援機構の調査によると全体の約7割が変動金利で借りていますが、今後は変動金利を選ぶ人がさらに増えることが予想できます。その一方で、変動金利の金利リスクを理解していない人が約4割もいます。変動金利が絶好調の今、改めて変動金利のリスクを解説します(住宅ローンアドバイザー・淡河範明)。

変動金利は「リスク商品」である

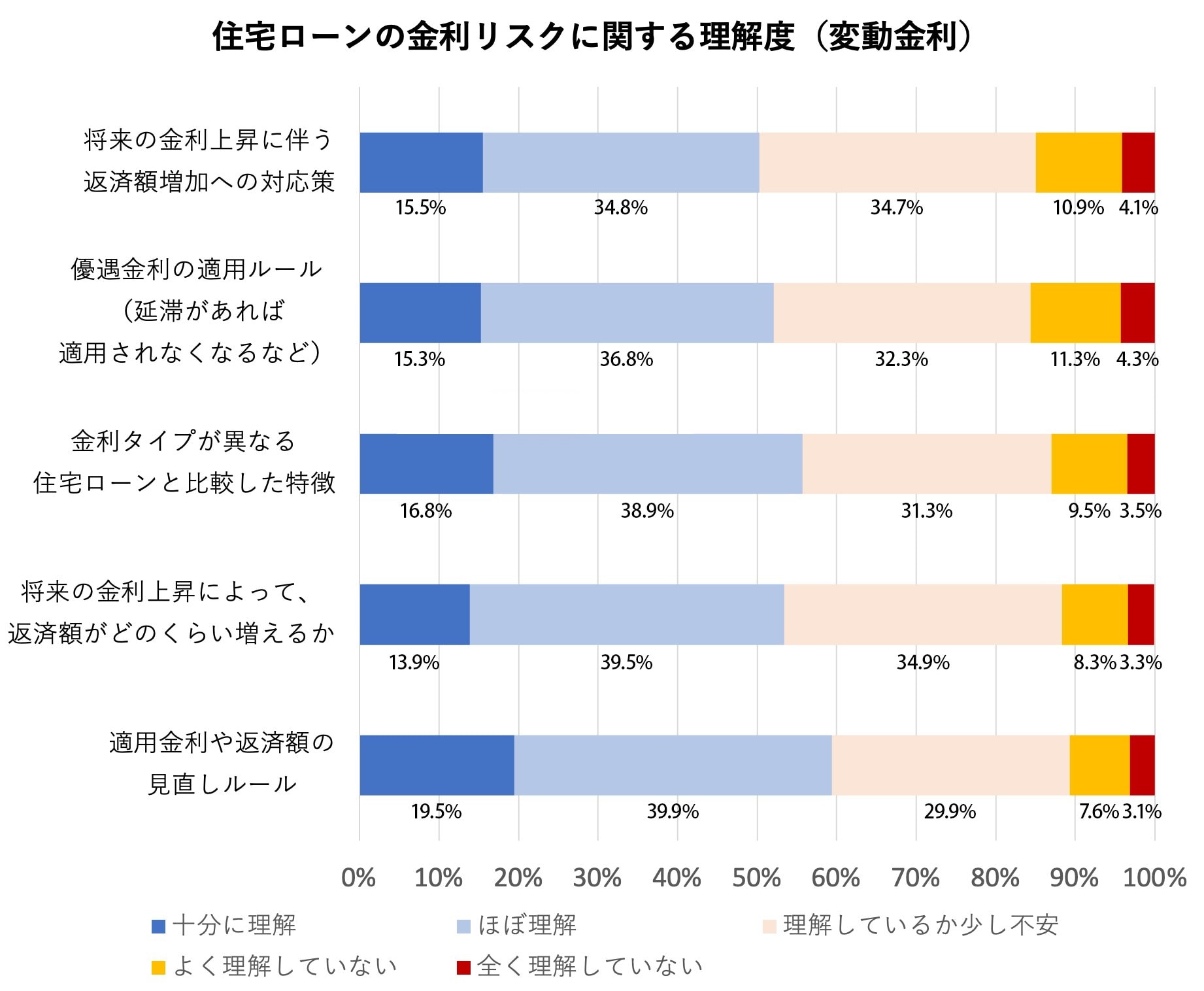

住宅金融支援機構の「金利リスク等に関する理解度」調査を見ると、変動金利の金利リスクを理解していない人は4割以上もいることが分かります。

非常に残念ながら、肌感としてもこのデータには納得です。なぜなら、「金利リスクどころか、変動金利の商品性すら把握できていないんじゃないか」と感じる人が、まだまだ大勢いるからです。この調査で理解していると答えた残りの約6割も、果たしてどこまで理解できているのでしょうか。

変動金利は、「リスク商品」です。そうした性質がある以上、金利の正確な理解は必要不可欠と言えます。

住宅ローン金利のよくある誤解

なぜ変動金利はリスク商品と言えるのか。そのために、まずは変動金利は誰が決めているのかを説明します。

変動金利を決めるのは「各金融機関」です。ただ、しばしば以下のような勘違いが見られます。ひとつずつ確認していきましょう。

「国が決めている」という誤解

原則として、国が私企業である金融機関の金利に口を出すことはありません。

中には「国は、国債残高が増え、金利を上げたら利払い負担が重くなるため金利を上げられない。住宅ローン金利も同様だ」などと、意見を述べる人もいます。おそらく国債金利が上がらない理由をこじつけて住宅ローン金利も上がらない、ということを言いたいのでしょう。

しかし、そもそも国債金利は市場で決まるものなので、国債金利と住宅ローン金利はまったくの別物です。

「住宅ローン金利は市場金利で決まる」という誤解

こちらは惜しいですが、少し違います。

なぜなら短期金融市場や長期金融市場というものはありますが、「住宅ローン市場」というものはないからです。住宅ローン金利は金融機関が独自に決めています。

ただし、フラット35などの証券化商品は例外です。住宅ローンを担保とした住宅金融支援機構債券は市場で売買されていますし、発行時の金利は住宅ローン金利にほぼ連動しているため、これなら「市場で決められている」と言ってもいいでしょう。

「日本銀行が決めている」という誤解

変動金利は政策金利に一定の金利を上乗せして決めている金融機関が多いため、各金融機関は日本銀行の金融政策の意図をくんで金利を決定しているように見えるかもしれません。

しかし、あくまで日本銀行が定めているのは政策金利です。上乗せする金利をどれくらいにするかは各金融機関が個別に決めているので、「変動金利は日本銀行が決めている」とは言えません。

「金融機関で協議して決めている」という誤解

住宅ローンはどこまでいっても金融機関の「商品」です。となれば当然、自社の方針を踏まえつつ、他の金融機関の動向もチェックする必要があります。

しかし、それはあくまで確認です。金融機関同士で協議すればカルテルとなり、独禁法に抵触します。そのため、金融機関で協議して決めるということも絶対にありえません。もし、そうだったら、頭取のクビが飛ぶくらいの大騒ぎになります。

変動金利は短期プライムレートに連動する?

教科書やネットには、「変動金利は短期プライムレートに連動する」と記載されています。短期プライムレートとは、「銀行が最も優秀な企業に貸し出す最優遇金利のうち、1年以内の短期金利」のことです。ただし、これは必ずしも正しくありません。

もちろん、そのような変動金利を有する金融機関は確かに存在します。

みずほ銀行、三菱UFJ銀行などのメガバンクをはじめとする大手金融機関は、変動金利を短期プライムレートに連動させています。

従って、これらの金融機関の変動金利は、短期プライムレートに連動しているといっていいでしょう。ただし、短期プライムレートは、金融機関がそれぞれ独自に設定しているので、必ずしも同じように変化するとは限りません。タイミングはともかく、金利の変動幅が異なることがあるかもしれません。

また、後述するように、各金融機関はさらに「優遇幅」を独自にして、住宅ローン金利を割り引いているため、連動しているとは言えません。

現在は、住宅ローンの基準を別のものに設定している金融機関も少なくありません。地方の金融機関に多いのですが、長期プライムレートや預金金利など、さまざまなものを基準にしています。

また、ネット銀行など、事業融資を行っていない金融機関には、そもそも短期プライムレートが存在しないところがあります。そのような金融機関は、住宅ローンの基準金利を独自に設定しています。

変動金利はどのようにして決まるのか?

次に、変動金利がどのようにして決まるのかについて見ていきます。

変動金利は現在、歴史上に類をみない低金利

変動金利は現在、日本の歴史上もっとも低いゾーンに入っています。この歴史的な低金利の要因として挙げられるのが、日銀の金融政策と銀行間の競争です。

まず、いまの日本では未曽有の金融政策が行われており、これを「異次元緩和」と言います。主な内容は以下の通りです。

- 物価上昇率2%と数値目標を設定した(2年以内に実現を宣言したが未達)

- 量的・質的緩和(長期国債やETFなどの大量買い入れ)

- マイナス金利政策(日銀の準備預金の一部にマイナス金利を導入)

- YCC(イールド・カーブ・コントロール。長短金利誘導)

しかし、2013年4月から始まったこの異次元緩和は、1の目標すら達成することなく10年以上が経過しました。さらに目標が達成できないだけでなく、マイナス金利の長期化で金融機関、保険、年金などの運用利回りが低下。それによって市場機能も低下し、円安・ドル高を促進させました。これに対して日本銀行は国債を大量購入し、どんどん金融緩和の出口が難しくしている。そんな負のループを引き起こしているのです。

YCCについては、2023年7月の金融政策決定会合で、10年国債金利の実質的な上限を1%に引き上げましたが、それでもまだまだ低金利です。

住宅ローンを借りる人にとって、この金融緩和(超低金利)は二度と訪れないかもしれない好機だったかもしれません。また現在の超低金利がニューノーマルになったなどという識者もいますが、このまま金融緩和が続けば日本経済に致命的なダメージを与えかねません。劇薬には必ず副作用があるのです。

日本銀行の金融政策が変化しなければ、変動金利は動かない?

では、日本銀行の金融政策は、変動金利にどのような影響を与えたでしょうか。

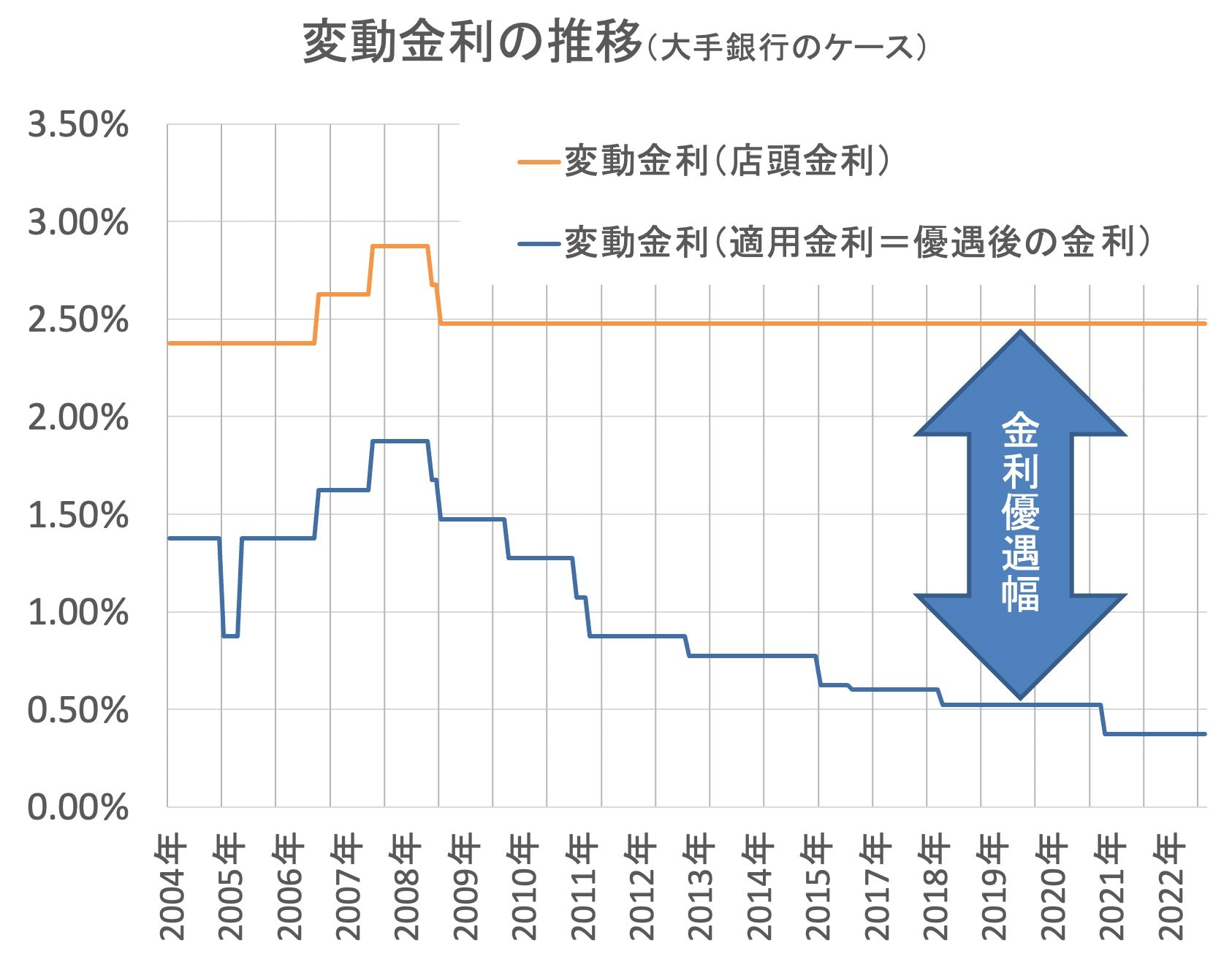

日本銀行の政策金利に目を向けると、実は住宅ローンの変動金利(店頭金利)と強く連動していると考えられます。

日銀は2008年からゼロ金利政策を導入しており、2016年にマイナス金利を導入しました。短期の政策金利については、「日本銀行当座預金のうち政策金利残高に-0.1%のマイナス金利を適用する」としていますが、それ以降ほぼ変わっていません。

一方で、大手銀行の変動金利(店頭金利)は2009年1月以降、ずっと2.475%で、2023年7月現在も変わっておらず、日本銀行の政策金利の影響は大きいと言えます。

ただし、その他の日銀の金融政策の影響はあまりないようです。

日本銀行はその後も異次元緩和をはじめ多くの金融政策を打ち出してきましたが、変動金利(店頭金利)は変わっていません。

一方、同期間の変動金利(適用金利)を見てみます。適用金利とは、実際に貸出する金利です。変動金利(適用金利)は徐々に低下し、いまなお下がり続けています。

日本銀行の金融政策との関係性については、金融政策が打ち出されるたびに一定期間以内には金利が動いていることが確認できます。2004年以降の某メガバンクの変動金利(適用)を見ると、もっとも高い金利は1.875%で、もっとも低い金利は0.375%でした。1.5%も低下しています。

しかし、その変化の内訳を見てみると、金融政策の影響で下がった金利の累計は、私の試算ではたったの0.625%でした。残りの0.875%はどうして低下したのでしょうか。

その要因こそ、先述した銀行間の競争の過熱です。苛烈な競争こそが、歴史上類を見ない金利低下を招いたのです。

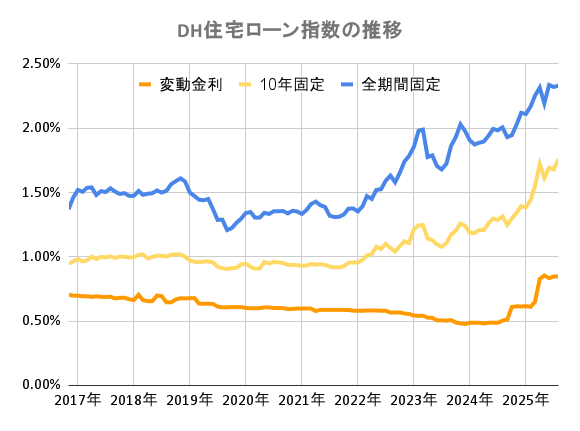

変動金利だけが低下する異常事態

以下のグラフはダイヤモンド社とホームローンドクター株式会社で作成している「DH住宅ローン指数」です。主要銀行の住宅ローン金利の平均値の推移を表したものです。なお、手数料・保証料なども考慮している実質金利を使っています。

住宅ローン実質金利の推移を見ると、2019年以降、10年固定、全期間固定金利のいずれも緩やかに金利が上昇しています。住宅ローン全体で見れば、金利は上昇局面にあります。

しかし、変動金利だけは金利が徐々に切り下がっています。

その理由は、ひとえに運用難が原因です。

資金は大量に余っているのに、運用先がない。事業融資はリスクがあるから増やしたくないし、国債は利回りが取れない…。こうしたリスク・リターンを考えた結果、安全な運用先として住宅ローンが選ばれました。

住宅金融支援機構の「2022年度住宅ローン貸出動向調査」を見ても、約7割の金融機関が住宅ローンに積極的に取り組む方針と回答しています。そして、現在の住宅ローン利用者は変動金利を希望する人が多いので、全体の2/3の金融機関が変動金利を最重要と捉えているのです。

多くの金融機関が同じことを考えたことで、他銀行との差別化を図るために、商品の値下げ(金利引き下げ)競争が起こりました。これが競争激化のメカニズムです。

【関連記事はこちら】>>「変動金利」住宅ローン実質金利ランキング!【新規借入】

過熱した競争の行く末は?

この競争がいつまで続くのか、前例がないため予測はできませんが、長くはもたないと思います。

当然ながら、金利が低くなると金融機関への収益は減少します。資金運用収益の減少には、短期的な影響と長期的な影響があります。

まず短期的な影響については、新規の住宅ローン金利が下がっても金融機関のその年の収益に与える影響はあまりありません。なぜなら借入金額全体に比べると新規取引金額は小さく、減収の影響は限定的だからです。

しかし、問題は長期的な影響です。低金利が何年も継続し、住宅ローンの残高に低金利取引の残高が占める割合が大きくなっていくと、収益減少は無視できなくなります。

例えば、借入額4000万円、借入金額35年、借入期間35年、金利0.345%、融資手数料は借入金額の2.2%だとします。そうすると金融機関が受け取る総利息は246万円、融資手数料は88万円、つまり収益は35年間でたったの334万円です。もし、以前の金利が倍の0.690%だった場合の収益は591万円なので、257万円もの収益減です。このような取引の件数が増えれば、ダメージが大きくなっていきます。

金融機関全体では黒字だから大丈夫と思う人もいるかもしれません。しかし、先程の住宅ローンの収益を1年あたりに換算すると10万円弱となります。年間収益10万円で営業経費や団信保険料などを考えると確実に赤字。これを健全な取引というのは難しいでしょう。

また業界では、クロスセリング(住宅ローン以外の商品・サービスを販売すること)するから大丈夫だと主張する人もいるようです。そうはいっても、ATMや送金手数料をいくら重ねても採算性の向上は見込まれないでしょう。ならば、投資信託や生命保険の販売による手数料狙いになると思いますが、そこまで販売能力があるとは思われないため、結局は不採算な取引と言わざるを得ないのではないかと思います。

ただ、前回記事でも書いたように、今年に入りみずほ銀行が住宅ローン業務の縮小を打ち出したように、競争は徐々に沈静化し始めています。もし競争が収束すれば、変動金利は劇的に変わっていくことでしょう。日銀は2023年7月の金融政策決定会合で、長期金利の事実上の上限目標を1%に引き上げました。これを機に金融機関の運用姿勢が変わり、住宅ローンから国債運用に変更されるかもしれません。

金融機関の間の競争が落ち着いてくれば、変動金利(適用)は上昇に転じる可能性があります。先の例で言えば、0.875%くらいの上昇は十分に考えられるということです。

<参考>住宅ローン金利に関係が深い国債金利は、どうやって決まっているの?

住宅ローンの金利に興味を持つと、将来金利を予測したくなる人は大勢います。

金利予測しているサイトは、いくつもありますが、結論からいえば、予測は外れると思っていた方がよいです。でも、金利がどのように決まっているかを知っておけば、おかしな意見を聞いたときに、間違っていることがわかるでしょう。

さて、国債の金利は、大ざっぱに言えば、国債を引き受ける人と市場において決まります。

ただ、短期金利のみならず、長期金利についても、現在は日本銀行の金融政策に忖度(そんたく)しているため、日本銀行がおおよその金利水準を決めているといってよいでしょう。

市場で金利が決まるというのは、国債の売り手と買い手がいるからです。現在のような超低金利であれば、買い手がいることが不思議としかいいようがありません。こんな不採算な国債を誰が買っているのかと調べてみれば、2022年9月末現在で、国庫短期証券(T-Bill)の全体の2/3を外国人が、日本国債の全体の約半分を日本銀行が購入していることがわかりました。外国人は、短期債購入にメリットがある限り参加し続けるでしょう。日本銀行が国債を買うのは、金融緩和政策の一環でありますが、このままずっと買い続けることはできないでしょう。あたかも国債バブルであるかのような現状ですが、いつか終わりがくるのです。

もし、外国人や日本銀行が債券を購入しなければ、買い手がつくまで金利は上昇します。それが市場だからです。

| 132銀行を比較◆住宅ローン実質金利ランキング[新規借入] |

| 132銀行を比較◆住宅ローン実質金利ランキング[借り換え] |

|

|

| 【金利動向】おすすめ記事 | 【基礎】から知りたい人の記事 |

| 【今月の金利】 【来月の金利】 【2025年の金利動向】 【変動金利】上昇時期は? 【変動金利】何%上昇する? |

【基礎の8カ条】 【審査】の基礎 【借り換え】の基礎 【フラット35】の基礎 【住宅ローン控除】の基礎 |

新規借入2026年1月最新 主要銀行版

住宅ローン変動金利ランキング

※借入金額3000万円、借入期間35年で試算

- 実質金利(手数料込)

- 0.722%

- 総返済額 3387万円

- 表面金利

- 年0.590%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,074円

①保証料など0円サービスが充実

②新規借入の場合は自己資金10%以上で金利優遇あり

③最大3億円まで借入可能

![]()

住宅ローン 全期間引下げ(新規借入)・変動金利

- 実質金利(手数料込)

- 0.762%

- 総返済額 3410万円

- 表面金利

- 年0.630%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,611円

①低金利の上、がん50%団信無料

②無料で全疾病保償&12カ月の就業不能保償を付帯

③金利+0.1%で、がん100%団信も付帯OK

- 実質金利(手数料込)

- 0.782%

- 総返済額 3421万円

- 表面金利

- 年0.650%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,880円

①店舗相談でも、低金利商品あり

②新規借入なら、注文住宅で必要な「つなぎ融資」に対応!

③3大疾病の50%保障が無料付帯!

④無料で、3大疾病50%保障&就業不能保障&就業不能保障を付帯する

-

住宅ローン利用者口コミ調査の詳細を見る

-

今回作成した「住宅ローン利用者口コミ調査」の調査概要は以下のとおり。

【調査概要】

調査日:2023年12月

調査対象:大手金融機関の住宅ローン利用者(5年以内に住宅ローンを新規借り入れ、借り換えした人)

有効回答数:822人

調査:大手アンケート調査会社に依頼

評価対象:有効回答数47以上を対象とするアンケートの設問は以下の7問。回答は5段階評価とした。なお、評価点数の平均点は小数点第2位以降を四捨五入。

【アンケートの設問】

Q1.金利の満足度は?

Q2.諸費用・手数料等は妥当でしたか?

Q3.団体信用生命保険には満足しましたか?

Q4.手続き・サポートには満足しましたか?

Q5.審査について、満足していますか?

Q6.借り入れ後の対応に満足しましたか?

Q7.他の人にも現在の銀行を勧めたいと思いますか?

【回答の配点】

・各設問は5段階で回答してもらい、Q1なら以下のように配点。平均値を求めた。

満足している(5点)

どちらかといえば満足している(4点)

どちらともいえない(3点)

どちらかといえば不満である(2点)

不満である(1点)

・総合評価については、各項目の平均値を全て合算。読者が重視する「Q1金利の満足度」については点数を3倍、「Q3団信の満足度」の点数を2倍として、点数の合計を50点満点とし、10で割ることで5点満点の数値を求めた。

|

保証料や団信などの諸費用がほとんど無料  |

|

132銀行の住宅ローンを比較 >>返済額シミュレーションで、全銀行の金利を一気に比較・調査

|

- 年収に対して安心して買える物件価格は?

-

- ・年収200万円で妻が妊娠中の家族の上限は1600万円!?

- ・年収250万円の単身者の上限は1800万円!?

- ・年収300万円の4人家族の上限は1800万円!?

- ・年収350万円の2人家族の上限は2100万円!?

- ・年収400万円の単身者の上限は2500万円!?

- ・年収450万円の4人家族の上限は2000万円!?

- ・年収500万円の4人家族の上限は3000万円!?

- ・年収600万円の3人家族の上限は3500万円!?

- ・年収600万円の40代独身の上限は3000万円!?

- ・年収700万円の共働き夫婦の上限は5000万円!?

- ・年収800万円の3人家族の上限は4500万円!?

- ・年収1000万円の30代4人家族の上限は5000万円!?

- ・年収1000万円の40代4人家族の上限は3500万円!?

- ・年収1000万円の50代夫婦の上限は3000万円!?

※サイト内の金利はすべて年率で表示

関連記事

関連記事

プロの評判・口コミ

淡河範明さん

SBI新生銀行の住宅ローンは、10年固定、15年固定、20年固定といった金利が低い点が特徴です。

商品も特徴的で、介護状態を保障する団信や、長く借りていると金利が下がっていく「ステップダウン金利」があるのも主要銀行ではここだけです。

審査はオーソドックスに行なっている感じです。住宅ローン処理センターで集中審査しているので、窓口のかたの力量があまり問われず、公平に審査されるという印象です。

なお、相談から審査、契約の手続きまでネットで完結できるようになりました。不安な方には、ビデオ通話で自宅から気軽に相談ができるので、コロナ禍の現状では最適な方法が用意されているようです。