2024年3月のマイナス金利政策解除により住宅ローン金利の上昇が懸念されている。これから住宅ローンを利用する人は変動か固定か悩みどころだが、そもそも金利はどのように決まるのか?住宅ローン金利の決まり方や金利上昇でどんな影響があるのかなどを確認しておこう。(住宅ジャーナリスト・山下和之)

住宅ローン金利の決まり方の基礎知識

住宅ローンには大きく分けると固定金利型と変動金利型がある。

固定金利型は、市中の金利動向にかかわらず金利や返済額が変わらないタイプで、長期金利※に連動する。銀行にすれば、20年、30年の長期間にわたって金利を固定すると、市中の金利が上がったときには、逆ざやになりかねないので、そうならないように金利を高く設定せざるを得ない。

変動金利型は市中の金利動向によって適用金利や返済額が変わるタイプで、短期プライムレート※に連動する。銀行からすれば、常に一定の利ざやを確保できるので、0.3%台〜0.4%台(2024年6月時点)と金利が低く設定されている。

※短期プライムレートとは、法人向け融資の金利の一つで、一般的に中央銀行の政策金利や市場の資金需要と供給のバランスによって決定される。住宅ローンの変動金利に直接的な影響を与える要因の一つである。

中小の金融機関では資金力の関係から長期の固定金利型を設定するのが難しいため、変動金利型を中心に扱うところが多い。固定金利型は住宅金融支援機構の「フラット35」をすすめるところが少なくないのが現実だ。

また、実際の利用状況をみると、7割から8割方は金利の低い変動金利型を利用しているといわれる。

金利差が住宅ローンにどう影響するのか

2024年6月時点では、固定期間が10年間の固定金利型は1.0%前後の金利で、20年、30年、35年の長期間の固定金利型は1.0%台後半から2.0%前後となっている。

変動金利型は、0.3%台、0.4%台なので、この金利差が返済負担に大きな影響を与えるのはいうまでもない。たとえば、借入額5000万円で試算すると、金利別・返済期間別の毎月返済額は図表1のようになる。

図表1 金利別・返済期間別の毎月返済額

設定条件:借入額5000万円、元利均等・ボーナス返済なし

| 金利 | 20年 | 25年 | 30年 | 35年 |

|---|---|---|---|---|

| 0.5% | 21万8966円 | 17万7334円 | 14万9594円 | 12万9792円 |

| 1.0% | 22万9947円 | 18万8436円 | 16万0819円 | 14万1142円 |

| 1.5% | 24万1272円 | 19万9968円 | 17万2560円 | 15万3092円 |

| 2.0% | 25万2941円 | 21万1927円 | 18万4809円 | 16万5631円 |

金利0.5%で返済期間35年の毎月返済額は約13万円だが、金利1.0%になると14万円台に、1.5%だと15万円台、2.0%だと16万円台に増える。

市中の金利動向によっては、今後は金利の上昇が予想されるので、現在は毎月12万円台の返済額ですむのが、同じ借入額でも今後は14万円台、15万円台になることが想定されるので注意が必要だ。

ではこの金利、そもそもどういう仕組みで決まるのだろうか。金利の決まり方は、金利タイプにより異なる。

変動金利型は短期プライムレートを基準に決まる

変動金利型は短期プライムレート(優良企業向けの返済期間1年未満の融資金利)に連動する。メガバンクなどの主な銀行では、短期プライムレート+1.00%が基準金利※となっている。

2024年6月現在、短期プライムレートは1.475%で、この短期プライムレートは2009年1月に1.475%になって以来、15年以上も変わっていない※。

その1.475%に1.00%を加えた2.475%を基準金利とする銀行が多いのだが、そこから各行が金利引き下げ制度を実施し、実際の適用金利が決まる。

なお、この引き下げ幅は各行や利用者の条件などによって異なる。自己資金が多い、年収が高い、資産が豊富などの信用力の高い人ほど金利引き下げ幅が大きくなり、最優遇金利は0.3%台、0.4%台とする銀行が多い。

自分の条件では適用金利がどうなるのか、事前に確認しておくようにしたい。

主要16銀行の変動金利(基準金利)の決まり方一覧

銀行によって変動金利型の金利決定方式には若干の差があるが、金利の見直しは毎年4月、10月などの2回に限り、見直す場合も実施は2、3カ月先からとする銀行が多い。

また、銀行によっては短期プライムレートを基準金利のベースとしていないケースもある。主要銀行の変動金利の決まり方を図表2にまとめてみた。この基準金利が上昇すると、新規借入の人だけでなく、返済中の人の金利も上昇する。

図表2 主要16銀行の変動金利(基準金利)の決まり方一覧

| 銀行名 | みずほ銀行 | 三菱UFJ銀行 | 三井住友銀行 | 三井住友信託銀行 | りそな銀行 | SBI新生銀行 | イオン銀行 | アルヒ | ソニー銀行 | auじぶん銀行 | 住信SBIネット銀行 | 楽天銀行 | SBIマネープラザ | PayPay銀行 | 中央ろうきん | 横浜銀行 |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 基準金利のベース | 短期プライムレート | 短期プライムレート | 短期プライムレート | 短期プライムレート | 短期プライムレート | 様々な市場金利や他行の金利など | 資金コストや営業コストおよび収益を加味して決定 | 金融市場から調達する金利に調達コスト、事務コスト、運用コストおよび一定の収益などを勘案して決定 | スワップ金利 | 市場金利をもとに、住宅ローンの貸出資金を調達するためのコスト、住宅ローンの審査・販売に必要な事務・営業コスト、収益および金利情勢などを勘案して決定 | 短期プライムレート | 東京銀行間取引金利(TIBOR) | 短期プライムレート | 市場金利を考慮し、PayPay銀行における貸出金(融資金)の調達コスト、営業コスト(申込受付や審査体制にかかる人員コストなど)、収益状況を勘案して決定 | 労金変動型住宅ローンプライムレート(基準となる預金金利や経費率等に基づき独自に決定) | 短期プライムレート |

| 基準日 (金利変更日時) |

4/1 10/1 |

毎月1日 | 4/1 10/1 |

4/1 10/1 |

4/1 10/1 |

5/1 11/1 |

5/1 11/1 |

4/1 10/1 |

5/1 11/1 |

4/1 10/1 |

4/1 10/1 |

2/1 8/1 |

4/1 10/1 |

4/1、10/1 | 4/1 10/1 |

4/1 10/1 |

| 毎月返済の変更時期 | 基準日の2カ月後 | 基準日の翌々月分から | 7月分、1月分から | 6月、12月の約定返済日から | 7月、1月の返済から適用 | 7月分、1月分から | 7月分、1月分から | 6/6、12/6 (7月、1月分の返済から適用) |

7月分、1月分から | 6月、12月の約定返済日の翌日から適用 | 7月分、1月分から | 4月分、10月分から | 6月、12月の約定返済日の翌日から適用 | 6月、12月の約定返済日の翌日から適用 | 7月、1月の約定返済日の翌日から適用 | 6月、12月の約定返済日の翌日から適用 |

| 5年、125%ルール | あり | あり | あり | あり | あり | なし | あり | あり | なし | あり | あり | あり | あり | なし | あり | あり |

| 詳細ページ | 金利推移、評判は? | 金利推移、評判は? | 金利推移、評判は? | 金利推移、評判は? | 金利推移、評判は? | 金利推移、評判は? | 金利推移、評判は? | 金利推移、評判は? | 金利推移、評判は? | 金利推移、評判は? | 金利推移、評判は? | 金利推移、評判は? | 金利推移、評判は? | 金利推移、評判は? | 金利推移、評判は? | 金利推移、評判は? |

金利引き下げ幅の圧縮による、実質的な金利引き上げの可能性も

日銀による2024年4月の政策金利の引き上げは見送られたので、当面、金利の引き上げはないだろうと安心してはいけない。

先にも触れたように、基準金利をそのまま適用している銀行はほとんどなく、そこから個人の条件などによって金利の引下げを行っている。

図表3にあるように、メガバンクをはじめとする大手銀行では、基準金利は2.475%だが、最優遇金利は三菱UFJ銀行が0.345%で、三井住友銀行は0.475%となっていて、0.13ポイントの差がある。これは各行が自行の裁量の範囲で決定している。

図表3 大手5行の基準金利と最優遇金利

設定条件:借入額5000万円、35年元利均等・ボーナスなし、2024年6月の金利

| 銀行名 | 基準金利 | 最優遇金利 | 毎月返済額 |

|---|---|---|---|

| みずほ銀行 | 2.475% | 0.375% | 12万7049円 |

| 三井住友銀行 | 2.475% | 0.475% | 12万9241円 |

| 三菱UFJ銀行 | 2.475% | 0.345% | 12万6396円 |

| りそな銀行 | 2.475% | 0.340% | 12万6288円 |

| 三井住友信託銀行 | 2.475% | 0.330% | 12万6071円 |

基準金利は変更しなくても、金利引き下げ制度の引き下げ幅を圧縮する可能性はいつでもあるわけだ。基準金利を引き上げると、返済中の人の金利も上がるためにインパクトが大きくなるので、コッソリと引き下げ幅を圧縮して、新規借入だけを対象に金利引き上げを実行する可能性がある。

次の金利引き上げの機会は秋までないだろうと思っていても、それ以前に優遇金利制度の見直しが実施されて、実質的な金利引き上げがあり得るわけだ。

固定金利型は長期金利を基準に決まる

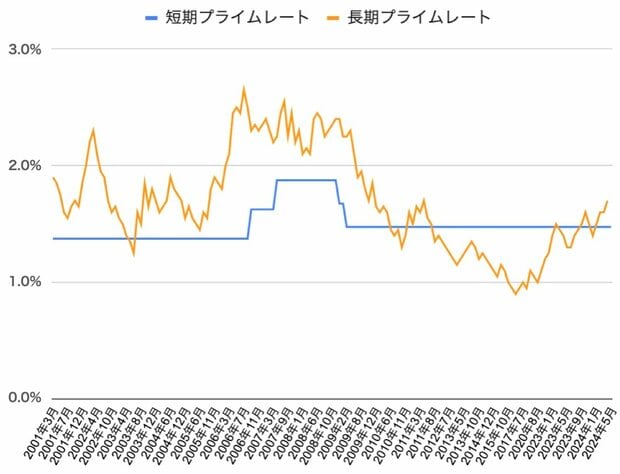

固定金利型は長期金利に連動する。その代表格が長期プライムレート(優良企業向けの返済期間1年以上の融資金利)だが、図表4にあるように、市中の金利動向による変化が大きい。

図表4 短期プライムレート、長期プライムレートの推移

この数年は世界的に長期金利が上昇しているため、わが国でも長期金利が上昇傾向で、固定金利型住宅ローンの金利も高めになっている。

知っておきたい金利上昇リスクとその対策

変動金利型の場合、市中の金利動向によって適用金利は半年に1度見直される仕組みになっている。あまり頻繁に返済額が変わると計画を立てにくいので、返済額の見直しは5年ごとだが、金利が上がった場合、5年後には最大で25%まで返済額が増える可能性がある。

そのため、まずは金利が上がったとしても返済に無理がないように、ゆとりある資金計画で取得することが大切だ。

金利が急速に上がりそうな事態が想定されるときには、多少適用金利が上がって返済額が増えることを覚悟して、金利上昇リスクのない固定金利型に借り換えるのが無難だろう。

しかし、返済額が増えるのは避けたいという人は、手元の資金を一部繰り上げ返済に回して、毎月の返済額を少なくする手がある。

一部繰り上げ返済には、以下の2つの方法がある。

返済軽減型:残りの返済期間を変えずに毎月返済額を少なくする方法

「期間短縮型」のほうが完済までの利息削減効果が大きいので、これまでは「期間短縮型」を利用する人が多かったが、これからの金利上昇時代には、返済額を抑制できる「返済軽減型」を利用する人が増えるのではないだろうか。

最適な金利タイプの選び方

では、どんな人が変動金利型に向いているのか、どのような人が固定金利型のほうがいいのだろうか? それは、その人の年収、年齢、価値観などによるが、ざっくりとしたところでは、次のようにいえるだろう。

若い人は固定金利型

比較的若くて、まだ年収もさほど高くないので、じっくりと長い時間をかけて返済していきたいという人なら、金利と返済額が変わらない固定金利型がいいだろう。30歳なら、35年の最長返済期間を利用しても、リタイアするまでに完済が可能なので安心だ。

また、固定金利型のフラット35には、最大で当初の金利が1.0%低くなる金利引下げ制度があるので、利用できる人は必ず適用を受けるようにしたい。それによって、変動金利型並みの金利で、固定金利型を利用できることがある。

高年収なら変動金利型

それに対して、ある程度の年収があって、多少のリスクはとれる、金融リテラシーがあるので、金利が上がってもさまざまな対応が可能という人なら、金利の低い変動金利型がおすすめだ。

ただし、年収が高いのであれば、変動金利型の金利の低さを利用して、返済期間をできるだけ短くして利用したい。金利上昇による返済額の増額率は、返済期間が短いほど小さくなるので、短い期間でサクサクと返済を終えるようにするのがいいだろう。

本格的な金利上昇前に購入を考えるのが得策か

住宅ローン金利の本格的な上昇がいつ始まるのか、2024年6月現在、先行きは予断を許さない状況だが、中長期的な視点から金利上昇はまず間違いないところ。それに住宅価格の上昇が加わるとますますマイホームの購入が難しくなってしまいかねない。

さらなる価格上昇の前に、また、本格的な金利上昇によって負担が増える前に、思い切って購入するのが勇気ある決断かもしれない。

【関連記事】>>住宅ローンの10年後の金利は0.7%〜2.2%を予想! 12銀行の変動金利見通しと、リスクを抑える方法を紹介

| 132銀行を比較◆住宅ローン実質金利ランキング[新規借入] |

| 132銀行を比較◆住宅ローン実質金利ランキング[借り換え] |

|

|

| 【金利動向】おすすめ記事 | 【基礎】から知りたい人の記事 |

| 【今月の金利】 【来月の金利】 【2025年の金利動向】 【変動金利】上昇時期は? 【変動金利】何%上昇する? |

【基礎の8カ条】 【審査】の基礎 【借り換え】の基礎 【フラット35】の基礎 【住宅ローン控除】の基礎 |

新規借入2026年2月最新 主要銀行版

住宅ローン変動金利ランキング

※借入金額3000万円、借入期間35年で試算

![]()

住宅ローン 全期間引下げ(新規借入)・変動金利

- 実質金利(手数料込)

- 0.762%

- 総返済額 3410万円

- 表面金利

- 年0.630%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,611円

低金利の上、がん50%団信無料

- 実質金利(手数料込)

- 0.772%

- 総返済額 3415万円

- 表面金利

- 年0.640%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,745円

①保証料など0円サービスが充実

②新規借入の場合は自己資金10%以上で金利優遇あり

③最大3億円まで借入可能

- 実質金利(手数料込)

- 0.782%

- 総返済額 3421万円

- 表面金利

- 年0.650%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,880円

①ネット銀行の低金利を店頭相談で申し込める!

②51歳以下なら3大疾病保障特約(50%)が無料で基本付帯

③新規借入なら、注文住宅で必要な「つなぎ融資」に対応

-

住宅ローン利用者口コミ調査の詳細を見る

-

今回作成した「住宅ローン利用者口コミ調査」の調査概要は以下のとおり。

【調査概要】

調査日:2023年12月

調査対象:大手金融機関の住宅ローン利用者(5年以内に住宅ローンを新規借り入れ、借り換えした人)

有効回答数:822人

調査:大手アンケート調査会社に依頼

評価対象:有効回答数47以上を対象とするアンケートの設問は以下の7問。回答は5段階評価とした。なお、評価点数の平均点は小数点第2位以降を四捨五入。

【アンケートの設問】

Q1.金利の満足度は?

Q2.諸費用・手数料等は妥当でしたか?

Q3.団体信用生命保険には満足しましたか?

Q4.手続き・サポートには満足しましたか?

Q5.審査について、満足していますか?

Q6.借り入れ後の対応に満足しましたか?

Q7.他の人にも現在の銀行を勧めたいと思いますか?

【回答の配点】

・各設問は5段階で回答してもらい、Q1なら以下のように配点。平均値を求めた。

満足している(5点)

どちらかといえば満足している(4点)

どちらともいえない(3点)

どちらかといえば不満である(2点)

不満である(1点)

・総合評価については、各項目の平均値を全て合算。読者が重視する「Q1金利の満足度」については点数を3倍、「Q3団信の満足度」の点数を2倍として、点数の合計を50点満点とし、10で割ることで5点満点の数値を求めた。

|

保証料や団信などの諸費用がほとんど無料  |

|

132銀行の住宅ローンを比較 >>返済額シミュレーションで、全銀行の金利を一気に比較・調査

|

- 年収に対して安心して買える物件価格は?

-

- ・年収200万円で妻が妊娠中の家族の上限は1600万円!?

- ・年収250万円の単身者の上限は1800万円!?

- ・年収300万円の4人家族の上限は1800万円!?

- ・年収350万円の2人家族の上限は2100万円!?

- ・年収400万円の単身者の上限は2500万円!?

- ・年収450万円の4人家族の上限は2000万円!?

- ・年収500万円の4人家族の上限は3000万円!?

- ・年収600万円の3人家族の上限は3500万円!?

- ・年収600万円の40代独身の上限は3000万円!?

- ・年収700万円の共働き夫婦の上限は5000万円!?

- ・年収800万円の3人家族の上限は4500万円!?

- ・年収1000万円の30代4人家族の上限は5000万円!?

- ・年収1000万円の40代4人家族の上限は3500万円!?

- ・年収1000万円の50代夫婦の上限は3000万円!?

※サイト内の金利はすべて年率で表示

関連記事

関連記事

プロの評判・口コミ

淡河範明さん

PayPay銀行の住宅ローンは、ネット銀行ならではの低金利が特徴です。がん50%団信も付帯するようになり、auじぶん銀行などと人気を分けています。

ネット銀行ならではの、お申込みから契約までネットでお手続きを完結できる点も魅力的です。

ただし、審査は厳しめです。

条件のいい借り手に絞ることで低金利を実現しているものと思われます。当初の計画では、徐々に融資対象を拡大していくとしていましたが、今後どうするのか注目しています。