住宅ローンについて詳しい、人気ブロガーの千日太郎氏が、住宅ローンやキャンペーンについて、徹底的にその活用法を紹介します。本業は企業財務コンサルのスペシャリストであるため、金融商品の分析は得意中の得意です。第2回は、住宅ローン専門機関アルヒの「スーパーフラット」の新しい活用法を紹介しましょう。

※2017年6月時点の金利、商品内容に基づいています。2017年10月以降、フラット35は金利の中に団信保険料を含む商品へと変更されました。

※最新の貸付条件はこちら

アルヒのスーパーフラットについてはこちらの記事を参照「アルヒの住宅ローンの金利・金利推移・手数料は?」

頭金をいくらにするかは、住宅ローンでの悩みどころの一つですよね。そこで今回注目したいのはアルヒの「スーパーフラット」という商品です。そもそも「フラット35」は半民半官ということもあって、審査が甘めで個人事業主や勤続年数が短い人でも借りやすいということで有名ですが、今回紹介する「スーパーフラット」は、「フラット35」よりも頭金を多く用意することで金利が下がる商品です。

この「スーパーフラット」が、考え方次第で「借金なのに利回り6.6%の投資商品」になるのです! 今日はアルヒの「スーパーフラット」を丸裸にして徹底分析し、「利回り6.6%」になるカラクリを説明します。

アルヒのスーパーフラットは金利が0.1%低い!

アルヒのスーパーフラットは、頭金を2割用意することで、借入期間の全期間にわたって通常のフラット35よりも、0.1%金利が優遇される商品です。2017年3月のフラット35(最優遇金利)と、スーパーフラットの表面金利を比較してみましょうか。

| フラット35と、スーパーフラットの表面金利(2017年3月現在) | ||

| 返済期間 | フラット35(最優遇金利) | スーパーフラット |

| 15年~20年 | 1.01% | 0.91% |

| 21年~35年 | 1.12% | 1.02% |

民間銀行で35年固定の最低金利商品(2017年3月)はみずほ銀行の1.11%ですから、これを下回る表面金利をたたき出している、突出した条件の商品だと言えるでしょう。

【関連記事「フラット35に最低金利の住宅ローンが登場!」はこちら>>】

【関連記事「フラット35と民間の住宅ローン、どちらがお得?」はこちら>>】

上乗せする頭金は確定利回り6.6%の投資と同じ?!

前述のように、アルヒのスーパーフラットは2割の頭金を用意することでフラット35の利率から一律0.1%引き下げになる商品です。

フラット35は、最優遇金利を手に入れるためには最低10%の頭金が必要なのですが、スーパーフラットの金利優遇はさらに10%の頭金を乗せることで受けられるのです。19.9999%ではダメで、20%からはいくら頭金を入れても同じ優遇だというところがポイントです。ではスーパーフラットは、フラット35に比べて、どの程度メリットがあるのでしょうか。以下のメリット・デメリットを比較して決めたいと思います。

スーパーフラットのメリット・デメリット

- ・メリット 金利が0.1%低い。

- ・デメリット 頭金が20%も必要なので、借入残高が減り、住宅ローン減税のメリットをフルに活かせません。

- ・デメリット 最初に10%多めに入れると貯金が減ります。

住宅ローン減税は、住み始めてから10年間にわたり、自宅の住宅ローン残高の1%が、所得税と住民税の一部から減税される制度だ。例えば、年末の住宅ローン残高が5000万円であれば、5000万円×1%=50万円が、所得税から引かれる。もちろん、支払っている税金が少ない場合は、税金がゼロとなるまでしか差し引かれない。

減税額の上限は、通常の住宅で年40万円×10年=400万円、性能の高い「長期優良住宅・低炭素住宅」で年50万円×10年=500万円。住宅ローン減税の適用を受けるには、確定申告が必要だが、2年目以降はサラリーマンであれば会社の年末調整で処理できる。手続きが簡単で効果が大きい制度だ。

これらデメリットを上回るメリットがあれば、フラット35よりも、スーパーフラットはいい商品ということになります。能書きはここまでにして、実際に比較してみましょう。前提条件は以下の通りです。

- 【物件価格】4000万円

- 【借入期間】35年

そして、比較するのは以下の2パターンです。

「アルヒスーパーフラット:2割の頭金800万円を入れ、0.1%優遇されて表面金利は1.02%。繰上げ返済なし」

「フラット35:頭金400万円を入れ、住宅ローン減税をフル活用した10年後に繰上げ返済」

| スーパーフラットの頭金800万円は高いのか?(団信なし) | ||

| スーパーフラット | フラット35+繰上げ返済 | |

| 金利 | 1.02% | 1.12% |

| 頭金 | 800万円 | 400万円 |

| 当初10年支払い | 1088万円 | 1244万円 |

| 住宅ローン減税 | -277万円 | -312万円 |

| 11年目~35年支払い | 2719万円 | 2240万円 |

| 合計支払額 | 4330万円 | スーパーフラット と同額にすると… |

| ⬇︎ ⬇︎ ⬇︎ | ||

| 10年後繰上げ返済 | ― | 758万円 |

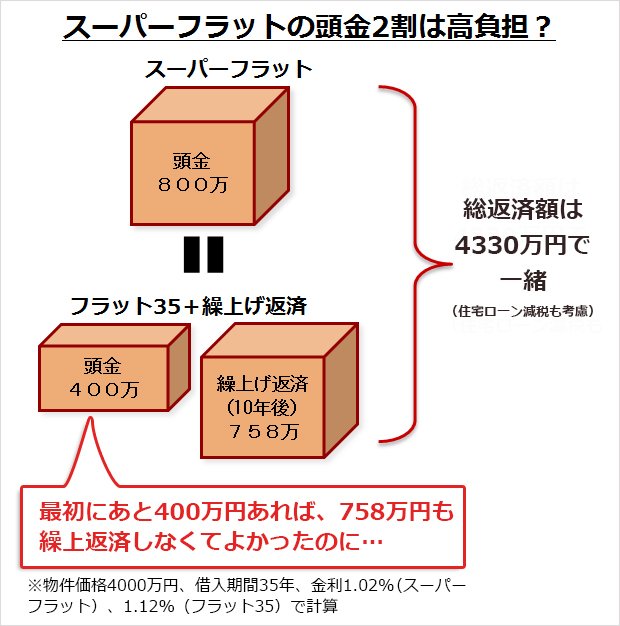

まず、スーパーフラットで借りた場合、住宅ローン減税分を差し引いた合計支払額は4330万円です。最初に頭金を800万円も積んだために借入残高が減り、住宅ローン減税は277万円にとどまりました。

一方で、「フラット35+繰上げ返済」は、頭金400万円で、住宅ローン減税をフルに活用した10年後に繰上げ返済します。借入残高が多い分、住宅ローン減税は312万円もありました。「フラット35+繰上げ返済」の繰上げ返済を住宅ローン減税が終わった瞬間の10年後に行う理由は、住宅ローン減税は借入残高が多い方が恩恵を、より多く受けられるからです。

次に、繰上げ返済する額をいくらにするか計算します。比較のために、両ケースの合計支払額が同じになるような、繰上げ返済額を求めます。シミュレーションしてみた結果、普通のフラット35でも10年後に758万円繰上げ返済すれば、スーパーフラットと同じ合計支払額になることが分かりました。

これはどういうことか?特に準備するのが大変な、頭金と繰上げ返済だけに着目してみましょう。

いかがでしょうか、アルヒのスーパーフラットは頭金800万円が必要です。一方、普通のフラット35の場合、頭金は400万円ですが、さらに、10年後に758万円の繰上げ返済をしなければスーパーフラットと同じにならないのですね。金利が0.1%低いというのはすごい力があるんですね。これを、言い換えると次のようになります。

- 「はじめに400万円多めに頭金を準備する」のと、

- 「10年後に758万円繰上げ返済する」のは、同じ。

つまり4,000万円の家を購入する人にとっては、始めの400万円は10年後の758万円と同じ価値があるといことです。

これを複利運用の利回りに換算すると、なんと6.6%の投資利回りになります! やや、思考実験的な趣がありますが、スーパーフラットのお得さの一端が見えたかと思います。

| 年利6.6%の複利計算なら、10年で約2倍になる! | |

| 1年目 | 400万円×106.6%=426万円 |

| 2年目 | 426万円×106.6%=455万円 |

| 3年目 | 455万円×106.6%=485万円 |

| 4年目 | 485万円×106.6%=517万円 |

| 5年目 | 517万円×106.6%=551万円 |

| 6年目 | 551万円×106.6%=587万円 |

| 7年目 | 587万円×106.6%=626万円 |

| 8年目 | 626万円×106.6%=667万円 |

| 9年目 | 667万円×106.6%=711万円 |

| 10年目 | 711万円×106.6%=758万円 |

たまに、“元本保証! 年利〇%!”などと謳った投資話で、騙されたみたいな話を聞きますけど、これは固定金利ですから正真正銘、間違いの無い話です。強いて言えば、自分が35年ローンを払いきることが条件です。ですから厳密には『元本保証』はありません。

10年間繰上げ返済用の資金を運用すれば…なんて考えるよりも確実ですし、その上、破格の高利回りの投資商品なのです。

諸費用込みで計算しても、スーパーフラットは有利!

こんなに有利なスーパーフラットですけど、ここまでならどのサイトでも書いていることです。これはあくまで表面金利で見た場合の話です。諸費用込みで見たら、また違う一面が見えてきます。

私が丸裸にするとまで言うからには、丸裸にするのです。アルヒのスーパーフラットが施している表面金利のお化粧を落として見てみましょう。

これだけお得な商品を出しているアルヒですけど、融資手数料は融資額の2.16%(税込)と少々お高いのです。試しに、融資手数料が業界最安である0.8%の優良住宅ローンのフラット35をぶつけて、試算してみましょう。比較するのは以下の2パターンです。

「アルヒスーパーフラット:2割の頭金800万円を入れ、0.1%優遇されて表面金利は1.02%。繰上げ返済なし」

「フラット35(優良住宅ローン):1割の頭金400万円を入れ、表面金利は1.12%。10年後の住宅ローン減税が終わった瞬間に繰上げ返済」

| 手数料の安い優良住宅ローンとスーパーフラットを比較 | ||

| スーパーフラット | フラット35(優良住宅ローン) +繰上げ返済 |

|

| 頭金 | 800万円 | 400万円 |

| 融資手数料 | 69万円 | 29万円 |

| 当初10年支払い | 1088万円 | 1244万円 |

| 住宅ローン控除 | -277万円 | -312万円 |

| 11年目~35年支払い | 2719万円 | 2540万円 |

| 合計支払額 | 4399万円 | スーパーフラット と同額にすると… |

| ⬇︎ ⬇︎ ⬇︎ | ||

| 10年後繰上げ返済 | ― | 484万円 |

アルヒ(スーパーフラット)の融資手数料は3200万円の2.16%で69万円、優良住宅ローンの融資手数料は3600万円の0.8%で29万円ですね。結果としては、優良住宅ローンで普通に頭金10%で借りて、10年後に繰上げ返済を484万円することで、アルヒのスーパーフラット(頭金20%)と同じ総返済額になるという結果でした。なので…

「800万円も貯金無いよ、400万ならなんとか…」

「800万円も頭金に入れたら貯金が激減して丸裸になっちゃうよ…」

という人も、優良住宅ローンなら、10年でゆっくり自分のペースで貯金をして少し多めの484万円を繰上げ返済することで、結果、スーパーフラットで借りたのと、ほぼ同じ総返済額で住宅ローンを借りることが出来るという寸法です。

とは言っても、特に準備するのが大変な、頭金と繰上げ返済だけに着目してみれば、今の400万円が10年後に484万円になるというのは、複利の利回りにすると1.93%です。定期預金でも高くて0.15%のきょうび、こんな高利回りの貯金はありません。

団信込みだと、スーパーフラットは5.91%の複利と一緒!

※2017年6月時点の金利、商品内容に基づいています。2017年10月以降、フラット35は金利の中に団信保険料を含む商品へと変更されました。

さらに、住宅ローンではほとんどの方が「団信」も検討すると思いますが、ここまでのシミュレーションには団信が入っていません。実は「団信」に加入すると、その差はもっと広がります。

団体信用生命保険(団信)は、借り手が死亡、または高度障害になったとき、住宅ローン残高が全額免除されるという保険だ。ほとんどの民間金融機関では、住宅ローンに無料で付帯している。

一方で、「フラット35」は、団信は付帯しておらず、加入するかどうかは任意だ。加入する場合は、保険料を別途支払う。任意加入ではあるが大半の人が加入している。

団信の保険料(特約料)は、年に一度、住宅ローンの支払いとは別に支払う。住宅ローン残高の0.358%であり、借入額が3000万円なら、初年度の保険料だけで10.7万円もかかるので、結構高額だ。

アルヒも優良住宅ローンも団信への加入は任意となっていて『別料金』です。

- アルヒの団信:利率に0.3%上乗せ。

- 優良住宅ローンの団信:住宅金融支援機構の団信で、概ね利率に引き直すと0.358%

このように、アルヒの団信は安いのです。団信に加入することを前提として、同じく2つのパターンを比較してみました。

「スーパーフラット:2割の頭金800万円を入れ、0.3%金利上乗せで団信に加入し、0.1%優遇されて表面金利は1.32%。繰上げ返済なし」

「フラット35(優良住宅ローン):1割の頭金400万円を入れ、0.358%金利上乗せで団信に加入し、表面金利は1.478%。10年後の住宅ローン減税が終わった瞬間に繰上げ返済」

| スーパーフラットの頭金800万円は高いのか?(団信あり) | ||

| スーパーフラット | フラット35(優良住宅ローン) +繰上げ返済 |

|

| 頭金 | 800万円 | 400万円 |

| 融資手数料 | 69万円 | 29万円 |

| 当初10年支払い | 1142万円 | 1318万円 |

| 住宅ローン控除 | -279万円 | -314万円 |

| 11年目~35年支払い | 2855万円 | 2446万円 |

| 合計支払額 | 4588万円 | スーパーフラット と同額にすると… |

| ⬇︎ ⬇︎ ⬇︎ | ||

| 10年後繰上げ返済 | ― | 710万円 |

特に準備するのが大変な、頭金と繰上げ返済だけに着目してみると、スーパーフラットで余分に払う頭金400万円は、10年後の繰上げ返済710万円と同じ価値があるということですね。複利の利回りにすると、5.91%! 破格の金融商品です。大事なことなので繰り返しますが、固定金利ですから、この利回りは確定なのです。

いかがでしょうか。アルヒは確かに手数料が高いですが、団信が住宅金融支援機構の団信よりも安い分だけまた持ち直しましたね。

(関連記事はこちら!⇒[アルヒの住宅ローンの金利・手数料は?])

なぜスーパーフラットは金利を引き下げられるのか?

フラット35で借りるなら、アルヒのスーパーフラット抜きで検討することが、いかに勿体ないかということです。10年で1.5倍から2倍近くに元本が増やせる投資商品なんてまず他にありませんからね。

しかし、『なぜアルヒがこんなにも超長期の金利を下げられるのか?』

気になりませんか? 千日は気になります。

“美味い話には裏がある。”

これが世の常ですよね。丸裸にするというからには、ここまで書いておく必要があると思います。

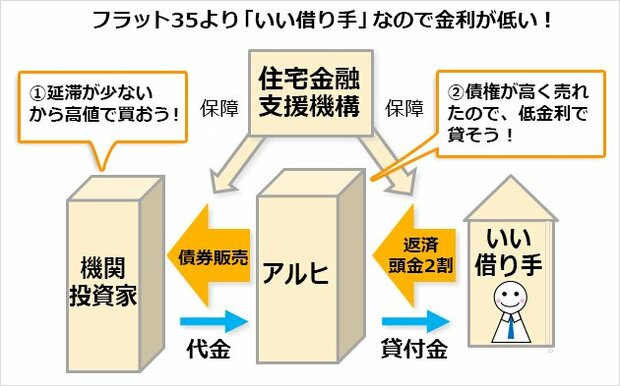

アルヒがスーパーフラットで貸す住宅ローンについては、住宅金融支援機構という国が運営する団体がアルヒと機関投資家に対して債務を保証する(保証型)という仕組みになっています。

スーパーフラットの貸し出し資金の元をたどると、アルヒが機関投資家に対して発行し、住宅金融支援機構が保証する債券の売上代金です。

そしてスーパーフラットの金利は、アルヒが発行する債券の表面利率に住宅金融支援機構のコストとアルヒの利益率を上乗せして決定されます。この債券の表面利率は、購入する機関投資家にとっては投資の利回りということです。

そして図のように、住宅ローンの借り手が返済出来なくなった場合は国が肩代わりしてくれるのでアルヒのフトコロは全く痛まないんですよ! ですから、アルヒにとっては頭金が多かろうが、少なかろうが、どっちでも良いのです、実は。

どっちでも良いのに、通常のフラット35よりも金利を0.1%下げてアルヒが融資できる理由は、借り手が頭金を2割りも出せる属性のいい人たちで、延滞のリスクが少ないので、その分高く投資家に売っているからです。頭金が多いということは、より低リスクの債券として投資家に売れるからなのです。

これが、アルヒスーパーフラットの舞台裏です。この『裏』は利用者にとってのデメリットではありませんよね。これが、千日が安心しておススメできるゆえんなのです。

【関連記事「フラット35に最低金利の住宅ローンが登場!」はこちら>>】

親からの贈与や借入でも『頭金』になる

でも、すぐにコレに飛びつくのはどうかと思いますよ。ただでさえ、家を買うときというのは様々な出費が伴います。

いざというときの最低限の貯金は残しておかねばなりません。なので、単純に35年の支払い総額だけを比較してアルヒのスーパーフラットを選ぶのではなく、いくら貯金が残るか? ということについても、十分に気を付けてください。

贈与税の非課税枠を使うのも一つの手です。

親、祖父母などの直系尊属から住宅取得等資金の贈与を受けた場合の贈与税の非課税措置というものがあります。贈与される資金で購入する住宅が耐震用住宅家屋なら1200万円まで、それ以外の住宅ならば700万円までなら課税されないという制度です。

これを頭金にオンすれば2割に届くケースというのは多いでしょう。

また、贈与が厳しいという場合は借りてもOKです。金融機関やノンバンクから借りると信用情報に記録が残るのでダメですけど、親から借りる分には何の問題もありませんよ。それも『頭金』として認められます。

利息を払ったところで、この『頭金』は年利2%~6%の利回りなのですから断然お得ということです。

まとめ~ すぐに決めるのではなく十分なリサーチを

いかがでしたでしょうか。表面金利だけでは見えてこなかったアルヒスーパーフラットのメリットとデメリットがほぼ見えてきたのなら、幸いです。

突出した条件の商品の特色のある部分を最大限利用することで、多くのメリットを得られますが、すぐに飛びついてはいけません。

同時にどこかに隠れたデメリットが無いか? リスクが無いか? についても良くリサーチする必要があります。

マイホームの購入に必要なのは十分な自己資金と冷静な判断です。千日の記事を読まれた方が、より良い住宅ローンの選択に役立てくれれば幸いです。

【関連記事「アルヒの住宅ローンの金利・手数料は?」はこちら>>】

| 132銀行を比較◆住宅ローン実質金利ランキング[新規借入] |

| 132銀行を比較◆住宅ローン実質金利ランキング[借り換え] |

|

|

| 【金利動向】おすすめ記事 | 【基礎】から知りたい人の記事 |

| 【今月の金利】 【来月の金利】 【2025年の金利動向】 【変動金利】上昇時期は? 【変動金利】何%上昇する? |

【基礎の8カ条】 【審査】の基礎 【借り換え】の基礎 【フラット35】の基礎 【住宅ローン控除】の基礎 |

新規借入2026年2月最新 主要銀行版

住宅ローン変動金利ランキング

※借入金額3000万円、借入期間35年で試算

![]()

住宅ローン 全期間引下げ(新規借入)・変動金利

- 実質金利(手数料込)

- 0.762%

- 総返済額 3410万円

- 表面金利

- 年0.630%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,611円

低金利の上、がん50%団信無料

- 実質金利(手数料込)

- 0.772%

- 総返済額 3415万円

- 表面金利

- 年0.640%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,745円

①保証料など0円サービスが充実

②新規借入の場合は自己資金10%以上で金利優遇あり

③最大3億円まで借入可能

- 実質金利(手数料込)

- 0.782%

- 総返済額 3421万円

- 表面金利

- 年0.650%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,880円

①ネット銀行の低金利を店頭相談で申し込める!

②51歳以下なら3大疾病保障特約(50%)が無料で基本付帯

③新規借入なら、注文住宅で必要な「つなぎ融資」に対応

-

住宅ローン利用者口コミ調査の詳細を見る

-

今回作成した「住宅ローン利用者口コミ調査」の調査概要は以下のとおり。

【調査概要】

調査日:2023年12月

調査対象:大手金融機関の住宅ローン利用者(5年以内に住宅ローンを新規借り入れ、借り換えした人)

有効回答数:822人

調査:大手アンケート調査会社に依頼

評価対象:有効回答数47以上を対象とするアンケートの設問は以下の7問。回答は5段階評価とした。なお、評価点数の平均点は小数点第2位以降を四捨五入。

【アンケートの設問】

Q1.金利の満足度は?

Q2.諸費用・手数料等は妥当でしたか?

Q3.団体信用生命保険には満足しましたか?

Q4.手続き・サポートには満足しましたか?

Q5.審査について、満足していますか?

Q6.借り入れ後の対応に満足しましたか?

Q7.他の人にも現在の銀行を勧めたいと思いますか?

【回答の配点】

・各設問は5段階で回答してもらい、Q1なら以下のように配点。平均値を求めた。

満足している(5点)

どちらかといえば満足している(4点)

どちらともいえない(3点)

どちらかといえば不満である(2点)

不満である(1点)

・総合評価については、各項目の平均値を全て合算。読者が重視する「Q1金利の満足度」については点数を3倍、「Q3団信の満足度」の点数を2倍として、点数の合計を50点満点とし、10で割ることで5点満点の数値を求めた。

|

保証料や団信などの諸費用がほとんど無料  |

|

132銀行の住宅ローンを比較 >>返済額シミュレーションで、全銀行の金利を一気に比較・調査

|

- 年収に対して安心して買える物件価格は?

-

- ・年収200万円で妻が妊娠中の家族の上限は1600万円!?

- ・年収250万円の単身者の上限は1800万円!?

- ・年収300万円の4人家族の上限は1800万円!?

- ・年収350万円の2人家族の上限は2100万円!?

- ・年収400万円の単身者の上限は2500万円!?

- ・年収450万円の4人家族の上限は2000万円!?

- ・年収500万円の4人家族の上限は3000万円!?

- ・年収600万円の3人家族の上限は3500万円!?

- ・年収600万円の40代独身の上限は3000万円!?

- ・年収700万円の共働き夫婦の上限は5000万円!?

- ・年収800万円の3人家族の上限は4500万円!?

- ・年収1000万円の30代4人家族の上限は5000万円!?

- ・年収1000万円の40代4人家族の上限は3500万円!?

- ・年収1000万円の50代夫婦の上限は3000万円!?

※サイト内の金利はすべて年率で表示

関連記事

関連記事

プロの評判・口コミ

淡河範明さん

PayPay銀行の住宅ローンは、ネット銀行ならではの低金利が特徴です。がん50%団信も付帯するようになり、auじぶん銀行などと人気を分けています。

ネット銀行ならではの、お申込みから契約までネットでお手続きを完結できる点も魅力的です。

ただし、審査は厳しめです。

条件のいい借り手に絞ることで低金利を実現しているものと思われます。当初の計画では、徐々に融資対象を拡大していくとしていましたが、今後どうするのか注目しています。