ブロガーの千日太郎です。突然ですが、昨年、住宅ローンを借り換えようとしたがタイミングを逸してしまった、見逃してしまったという人にチャンスがやってきました。現在、長期金利が急激に下降しており、9月、10月の住宅ローン金利が大きく低下する可能性が高くなっています。このチャンスを逃したくないという人は、早めに事前審査を申し込んでおくことをおすすめしますよ。

北朝鮮情勢の緊迫化で長期金利が0.011%まで下降

2017年8月29日早朝に北朝鮮から発射された弾道ミサイルは、北海道上空を通過し、太平洋に落下しました。この発表を受けて瞬時に長期金利が反応しました。住宅ローンの金利の指標となる新発10年物国債の長期金利は午後の債権市場で0.005%まで下がりました。

ほぼゼロ%となったのは、アメリカがシリアを空爆したことで北朝鮮の地政学リスクが顕在化した4月以来の低水準です。

この北朝鮮の地政学リスクは、4月6日、シリアのアサド政権が化学兵器禁止条例に違反したことを理由にアメリカが空爆を開始したのに端を発します。トランプ氏が攻撃開始命令を出したのは、フロリダ州の別荘に中国の習近平国家主席を招いての食事会の最後、『59発のミサイルを撃った』とデザートを食べながら習近平氏にそのことを伝えたそうです。

「北朝鮮であっても同じことだ、という間接的な恫喝である」と報道されましたね。

その後、アメリカが原子力空母カールビンソンを朝鮮半島の近海に派遣するという緊迫した状況の中でも、北朝鮮の挑発行動は収まりません。今回のミサイル発射は、8月21日から行われている米韓合同軍事演習に対抗したものだと思われます。

これによって戦争不安に駆られた人たちが安全資産である国債に資金を移しました。債券価格が上がり、長期金利が下がったのです。

長期金利の低位安定は、住宅ローンの借り換えチャンス

住宅ローンの金利は月の初めに発表された金利がその月を通じて適用されます。朝鮮半島の地政学的リスクが強く意識されている間は、長期金利は低位安定となります。国際情勢が心配な状況ではありますが、住宅ローンを借りている人にとっては借り換えのチャンスでもあります。

ピンチとチャンスは背中合わせということです。

借り換えまで約1カ月かかるとしても、今から仮審査に出せば、ギリギリ9月、遅れても10月に間に合いそうですよね。ということは、10月の初めまで状況に劇的な改善が見られなければ、かなりの低金利が適用される可能性が高いということです。

2016年は日銀のマイナス金利政策をきっかけとして長期金利がマイナスとなり、住宅ローンの金利が歴史的な低金利となりました。今の10年国債金利(長期金利)は0.01%程度ですから、昨年の一時的な現象であったマイナス金利とまではいかないまでも、今年に入ってからは相当な低金利です。2016年に借り換えのタイミングを逸して今を迎えている人にとって、再度借り換えのチャンスが巡ってきました。

そこで今日は、9月、10月の借り換えに向けて特に下がりそうな住宅ローンの金利タイプをご紹介したいと思います。

10年国債とフラット35の金利はほぼ連動する

まずは、長期金利とほぼ連動すると言われるフラット35です。なぜ連動するのか? を説明します。

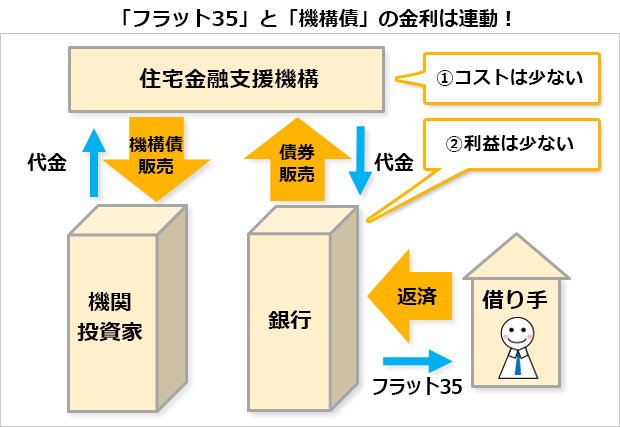

通常のフラット35は、住宅金融支援機構という国が運営する団体が債権を買い取るという形になっています。つまり住宅ローンの利用者が返済出来なくなっても、すでにその債権を国に買い取ってもらっているんですよ。

そして、住宅金融支援機構はフラット35の貸付資金を、毎月発行する機構債で集めます。以下の図を見てください。

機構債を買うのは主に保険会社や証券会社などの機関投資家です。彼らはこの機構債を国債に近い安全資産という考え方で購入します。先行きの不安が広がり、国債の価格が上がって金利が低い時は、フラット35の機構債の利率が低くても機関投資家が買ってくれるというわけです。

そして、私たちが借りる時のフラット35の金利は以下の式で計算されます。

フラット35金利=

機構債の表面利率

+住宅金融支援機構のコスト

+事務代行する民間銀行・金融機関の利益率

さらに重要なことに、コストや利益率については、以下のことが言えます。

・住宅金融支援機構のコストは、半民半官の組織の人件費見合いですからほぼ一定

・取扱い銀行は事務代行するだけでリスクを負いませんから、その利益率もほぼ一定

これは本当でしょうか。2017年の機構債表面利率とフラット35金利は以下のようになっています。

| 2017年のフラット35金利と、機構債表面利率の推移 | |||||

| 月 | フラット35 最低金利 |

= | 機構債表面利率 (前月) |

+ | コスト・利益 の合計 |

| 1月 | 1.12% | = | 0.48% | + | 0.64% |

| 2月 | 1.10% | = | 0.46% | + | 0.64% |

| 3月 | 1.12% | = | 0.47% | + | 0.65% |

| 4月 | 1.12% | = | 0.46% | + | 0.66% |

| 5月 | 1.06% | = | 0.40% | + | 0.66% |

| 6月 | 1.09% | = | 0.43% | + | 0.66% |

| 7月 | 1.09% | = | 0.44% | + | 0.65% |

| 8月 | 1.12% | = | 0.46% | + | 0.66% |

| 9月 | 1.08%(予想) | = | 0.42% | + | 0.66% |

つまり、コスト、利益率はほぼ0.65%で一定なので、機構債の表面利率がほぼダイレクトにフラット35の金利に影響するということですね、誤差はわずか0.01%ほどです。

まとめると、こうです。

ステップ1:国債の金利(長期金利)が下がると、

ステップ2:機構債の表面利率も連動して下がり、

ステップ3:フラット35の金利も連動して下がる。

ですから、長期金利の低下が予想される9月10月にはフラット35の金利が下がることが予想できるのですね。

関連記事はこちら!⇒「フラット35」の住宅ローン金利ランキング

関連記事はこちら!⇒「全期間固定」の住宅ローン金利ランキング

フラット35の新団信で申し込む人には追い風

2017年10月1日の申し込みからフラット35の団体信用生命保険(団信)の仕組みが変更になり、団信に加入する場合には10月以降に申し込んだほうが総支払額で得になります。

・保険料の総支払額が減る。

・保障の範囲が広がる。

団信とは、取扱金融機関が住宅ローン利用者を被保険者として生命保険に加入するもので、利用者に万が一のことがあった場合には保険会社から金融機関にその時点での借入残高相当額の保険金が支払われて、住宅ローン残高はゼロになります。従来は高度障害と死亡が条件だったのが、新制度では身体障害(身体障害者福祉法1級、2級)についても保障の範囲に含まれることになりました。

また、2017年10月1日申し込み分からの新制度では、フラット35の団信を民間ローンと同様に金利に含めて、毎月返済額のなかに保険料を含めて引き落とす仕組みに移行することになりました。上乗せされる利率は0.28%です。総支払額では旧制度よりも少なくなるようになっているのですが、利率に上乗せとなる分、毎月の返済額は増加してしまいます。

しかし、金利が下がればこのデメリットを低く抑えられるという期待がありますよね!

10年固定金利は、10年国債に引きずられる

10年固定金利は、借入当初の10年の金利を固定しますが、その期間が終わると、その時点の変動金利か固定金利かを再び選ぶ金利タイプです。予測困難な後半の期間の金利変動リスクを負うことになる金利タイプです。

ただ、後半の期間の金利変動リスクを利用者が負っているとは言え、当初の固定期間について銀行は金利を変動させられない、という所がミソです。加えて、フラット35のように、利用者が返済出来なくなっても国が肩代わりしてくれる訳ではありません。

なので銀行は、変動金利と固定金利を交換しても釣り合う金利で当初の固定期間の金利を決めているんです。この金利を円金利スワップレートと言います。

円同士の金利を交換する金利という意味です。

この円同士の金利スワップ(金利の交換)は日本の銀行や企業などが金利変動リスクを回避するためによく利用しています。

例えば、こんな二人がいたとします。

借りている人『期間10年で変動金利の0.1%で借りているけど、今後は金利が上がりそうだ。これから10年間金利を固定できるなら、0.27%だったら借り換えてもいいかな。』

貸している人『期間10年で変動金利の0.1%で貸しているけど、今後は金利が上がりそうだ。もし、債務者が金利を固定したいといって来たら、利率を0.27%に上げないと割に合わないな。』

この二人が出会ったら、金利の交換(スワップ)が成立します。つまり、10年固定金利の金利の決め方は、その時点での変動金利と固定金利の均衡するところの金利で決定されるというわけです。ということは?

・先行きが不安な時は、金利が低くても安全が欲しい。

・先行きが明るい時は、金利が高くないと割に合わない。

円金利スワップレートは長期金利と似た動きになるんです。

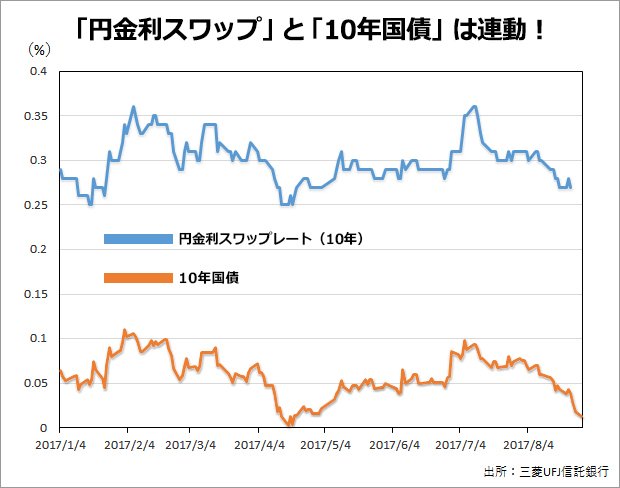

実際どうなのか?今年に入ってからの円金利スワップレート(10年)の推移と新発10年国債利回りを比べてみましょうか。

ほぼコピーしたかのごとく同じ動きをしていますよね! つまり、国債の金利が大幅に下がっているということは、10年固定金利が大幅に下がるかもしれないということです。

関連記事はこちら!⇒住宅ローン「実質金利」ランキング(10年固定)

フラット35は国債とほぼ連動する

・フラット35:国債とフラット35の金利はほぼ連動する。

・10年固定:国債の金利が大幅に下がると10年固定が大幅に下がるかもしれない。

フラット35の金利は機関投資家が機構債を買う際の表面利率でほぼ自動的に決まるのですが、10年固定金利は銀行が金利を設定するというのが根本的な相違点です。

・フラット35の金利が「卸売り価格」なら、

・10年固定の金利は「小売価格」ということです。

「小売価格」は市場の金利と全く違うとまでは言いませんけど、どの程度売値に反映させるかということは、売り手が決めるんです。つまり10年固定金利動向については各銀行の方針によって差が出てくるということです。

変動金利なのに、ほとんど「変動」しない

何とも皮肉な話ですが、変動金利は、「変動」なのに変動しません。変動金利が下がらない理由は、銀行が下げないからです。何ともシンプルな理由なんですよ。千日は2008年11月に変動金利で住宅ローンを借りましたが、その時の金利水準から全くといっていいほど金利が下がっていません。

千日の借入金利の推移

・借り入れ当初の金利(変動金利、2008年11月当時)1.175%

・現在、適用されている金利(変動金利、2017年8月現在)0.975%

民間銀行の間で資金を融通しあう金利を短期プライムレートと言い、変動金利はこの短期プライムレートに連動して金利を上下させることが出来る金利タイプです。民間の銀行は自分が借りる時の金利よりちょっと高く住宅ローンの金利を設定して、確実に利ザヤを得る(儲ける)ことが出来るようにしているんです。

そしてこの短期プライムレートは日銀が民間銀行に融資するときの金利=政策金利の影響を強く受けます。この政策金利が2008年のリーマンショックの時に0.1%に下がって以降、ずっと変わっていないのです。

政策金利が変動しなければ、短期プライムレートも変動しない。

こういう理屈です。日銀は国債の大量購入に加えて、指値オペで市場の長期金利を操作する、イールドカーブコントロール政策で一定の手応えを感じています。加えて今回の北朝鮮のミサイル発射によってアメリカと北朝鮮の軍事衝突リスクが高まり、再び長期金利がマイナスになってしまう懸念もあります。現時点で政策金利が上がる要素は見当たりませんね。

また最近になって一部で変動金利を下げる銀行が出てきています。これまでは主要行の間では10年固定で金利引き下げ競争をしていたのですが…、傾向が変わってきているのかもしれません。

| りそな銀行の住宅ローン金利推移 (りそな銀行借りかえローン(WEB申込限定プラン)ずーっとお得! 全期間型) |

||

| 変動金利 | 10年固定金利 | |

| 2017年2月 | 0.569% | 0.500% |

| 2017年8月 | 0.440% (半年前比 -0.129%) |

0.700% (半年前比 +0.200%) |

| 住信SBIネット銀行の住宅ローン金利推移 (通期引き下げプラン) |

||

| 変動金利 | 10年固定金利 | |

| 2017年2月 | 0.447% | 0.540% |

| 2017年8月 | 0.444% (半年前比 -0.003%) |

0.660% (半年前比 +0.120%) |

りそな銀行については、9月30日までにWEBでの事前審査が条件となる特別な金利引き下げ条件となっています。北朝鮮リスクの高まりによって、各行で9月の金利には動きが出るかもしれません。来月のランキングには注目ですね!

関連記事はこちら!⇒2017年の住宅ローン金利動向はどうなる?銀行の競争激化しく、当面は底値圏内?

来月の金利引き下げ?に備えて、今から動こう!

ここまで書いたことは、あくまで千日個人による、現時点での予想です。もしかしたら大して下がらないかもしれません。

でも、仮に9月に金利が発表されて、ニュースになるほど劇的に下がったとします。多くの人がこぞって、借り換えの審査に出しますよね。そうなると、銀行の審査事務が許容数を超えてしまい融資実行までに2カ月超かかってしまうこともあります。実際去年、三井住友信託銀行の10年固定金利が史上最低金利の0.35%を記録したときは2カ月待ちでした。

それで千日は借り換えのタイミングを逸してしまったんです(苦笑)。

実は千日も既にりそな銀行と住信SBIネット銀行にwebの事前審査を出しました。

借り換えなくてもこれら銀行の仮審査に通ったら、今、借りている銀行に金利引き下げ交渉出来ます。どちらに転んでも、確実に支払いを安くできますからね。

民間の銀行については月末に金利が決まりますので、どこが下がりそうか? というのは断言できませんので、ここでは書きませんが、ダイヤモンド不動産研究所の住宅ローン実質金利ランキング上位の銀行は要チェックですね。気になったところには今から仮申し込みをしておくのが得策かもしれません。

関連記事はこちら!⇒住宅ローン「実質金利」ランキング(10年固定、借り換え)

最新の金利の予想については、千日のブログでも行っていますので、たまにのぞいてみてくださいね。ただ、将来の予測について必ずそうなるという保証は出来ません。ここに書いていることも千日のブログに書いていることも、執筆時点で公表されている情報に基づいて千日個人が予測したことです。

実際の金利の動きはここに書いていることと違ってくることは大いにあり得ます。用法・用量を守ってご利用くださいね。

関連記事はこちら!⇒住宅ローン「変動金利」は低下傾向! 借り換えるなら、どの銀行がお得?

| 132銀行を比較◆住宅ローン実質金利ランキング[新規借入] |

| 132銀行を比較◆住宅ローン実質金利ランキング[借り換え] |

|

|

| 【金利動向】おすすめ記事 | 【基礎】から知りたい人の記事 |

| 【今月の金利】 【来月の金利】 【2025年の金利動向】 【変動金利】上昇時期は? 【変動金利】何%上昇する? |

【基礎の8カ条】 【審査】の基礎 【借り換え】の基礎 【フラット35】の基礎 【住宅ローン控除】の基礎 |

新規借入2026年2月最新 主要銀行版

住宅ローン変動金利ランキング

※借入金額3000万円、借入期間35年で試算

![]()

住宅ローン 全期間引下げ(新規借入)・変動金利

- 実質金利(手数料込)

- 0.762%

- 総返済額 3410万円

- 表面金利

- 年0.630%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,611円

低金利の上、がん50%団信無料

- 実質金利(手数料込)

- 0.772%

- 総返済額 3415万円

- 表面金利

- 年0.640%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,745円

①保証料など0円サービスが充実

②新規借入の場合は自己資金10%以上で金利優遇あり

③最大3億円まで借入可能

- 実質金利(手数料込)

- 0.782%

- 総返済額 3421万円

- 表面金利

- 年0.650%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,880円

①ネット銀行の低金利を店頭相談で申し込める!

②51歳以下なら3大疾病保障特約(50%)が無料で基本付帯

③新規借入なら、注文住宅で必要な「つなぎ融資」に対応

-

住宅ローン利用者口コミ調査の詳細を見る

-

今回作成した「住宅ローン利用者口コミ調査」の調査概要は以下のとおり。

【調査概要】

調査日:2023年12月

調査対象:大手金融機関の住宅ローン利用者(5年以内に住宅ローンを新規借り入れ、借り換えした人)

有効回答数:822人

調査:大手アンケート調査会社に依頼

評価対象:有効回答数47以上を対象とするアンケートの設問は以下の7問。回答は5段階評価とした。なお、評価点数の平均点は小数点第2位以降を四捨五入。

【アンケートの設問】

Q1.金利の満足度は?

Q2.諸費用・手数料等は妥当でしたか?

Q3.団体信用生命保険には満足しましたか?

Q4.手続き・サポートには満足しましたか?

Q5.審査について、満足していますか?

Q6.借り入れ後の対応に満足しましたか?

Q7.他の人にも現在の銀行を勧めたいと思いますか?

【回答の配点】

・各設問は5段階で回答してもらい、Q1なら以下のように配点。平均値を求めた。

満足している(5点)

どちらかといえば満足している(4点)

どちらともいえない(3点)

どちらかといえば不満である(2点)

不満である(1点)

・総合評価については、各項目の平均値を全て合算。読者が重視する「Q1金利の満足度」については点数を3倍、「Q3団信の満足度」の点数を2倍として、点数の合計を50点満点とし、10で割ることで5点満点の数値を求めた。

|

保証料や団信などの諸費用がほとんど無料  |

|

132銀行の住宅ローンを比較 >>返済額シミュレーションで、全銀行の金利を一気に比較・調査

|

- 年収に対して安心して買える物件価格は?

-

- ・年収200万円で妻が妊娠中の家族の上限は1600万円!?

- ・年収250万円の単身者の上限は1800万円!?

- ・年収300万円の4人家族の上限は1800万円!?

- ・年収350万円の2人家族の上限は2100万円!?

- ・年収400万円の単身者の上限は2500万円!?

- ・年収450万円の4人家族の上限は2000万円!?

- ・年収500万円の4人家族の上限は3000万円!?

- ・年収600万円の3人家族の上限は3500万円!?

- ・年収600万円の40代独身の上限は3000万円!?

- ・年収700万円の共働き夫婦の上限は5000万円!?

- ・年収800万円の3人家族の上限は4500万円!?

- ・年収1000万円の30代4人家族の上限は5000万円!?

- ・年収1000万円の40代4人家族の上限は3500万円!?

- ・年収1000万円の50代夫婦の上限は3000万円!?

※サイト内の金利はすべて年率で表示

関連記事

関連記事

プロの評判・口コミ

淡河範明さん

PayPay銀行の住宅ローンは、ネット銀行ならではの低金利が特徴です。がん50%団信も付帯するようになり、auじぶん銀行などと人気を分けています。

ネット銀行ならではの、お申込みから契約までネットでお手続きを完結できる点も魅力的です。

ただし、審査は厳しめです。

条件のいい借り手に絞ることで低金利を実現しているものと思われます。当初の計画では、徐々に融資対象を拡大していくとしていましたが、今後どうするのか注目しています。