今回は年末企画として2019年の住宅ローンの金利予想をしましょう。年末の長期金利の低下傾向を見る限り、2019年の住宅ローン金利は低下傾向が続くと予想します。さらに、今から審査に出しておくべきお勧めの住宅ローンの金利タイプについて、「新規借入」と「借り換え」に分けて、お話します。

こんにちはブロガーの千日太郎です。2018年12月は主要銀行が固定金利を下げてきました!

三菱UFJ銀行は3年固定0.4%、10年固定0.8%でそれぞれ0.05ポイント引き下げ。三井住友信託銀行は20年固定1.15%と30年固定1.2%でそれぞれ0.05ポイント引き下げ。住信SBIネット銀行は20年固定を1.33%に0.03ポイント引き下げです。

千日のブログの金利予想がピタリ的中の12月の住宅ローン金利でした(ドヤ顔)。

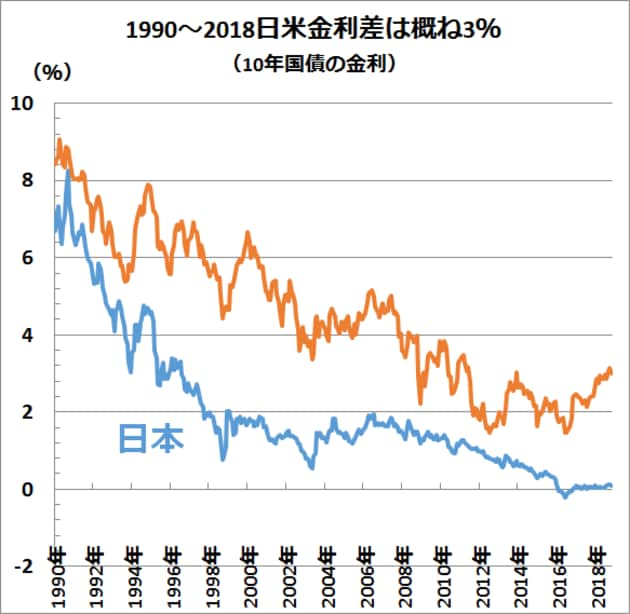

日米金利差は概ね3%で推移

日本の長期金利の動向を考えるうえで、米国の長期金利の影響は無視できない要素です。以下のグラフは日米長期金利の高値と安値の中間の推移を見たものです(1990年1月1日から2018年12月2日まで)。

日米金利差は概ね3%

日米金利差は概ね3%

日本と米国の金利差は常に3%程度あることが分かるでしょう。現在は日本がほぼゼロ%金利で、アメリカが3%前後で推移していすから概ね3%の金利差なのですが、この金利差は日本のバブル崩壊後から今まで一貫して維持されてきた金利差だったことを示すグラフです。

アメリカの方が3%も高いというのは、移民の受け入れやITで世界経済をけん引してきた地力の成長率の差です。加えて米ドルが基軸通貨であることもあるでしょう。そしてこの3%の金利差から外れている期間はそれぞれの国に固有の事情があった期間だと読み取れます。

バブル崩壊後は、むしろ日本の金利が下がりきれなかった時期です。その後の金融危機の日本の長期金利は米国に対して3%よりも深いところに落ち込んでいます。

2008年9月にはアメリカのリーマンショックですね。アメリカの方がベースとしての金利は高いですが、日米金利差3%という切り口で見ると、最近になってやっと原状レベルに回復してきたという見方も出来るのです。

直近は、日本と米国の金利差がほぼ3%で推移していく期間に入ってきていると言えます。

2019年の長期金利と住宅ローンの金利は下落傾向

世界経済では英国の欧州連合(EU)離脱協議への懸念や英政治不安、ハイテク景気の終わり、それに巨大企業のスキャンダルや疑惑も相次ぎ、安全資産の買い圧力になっていて、債券の価格が上がり、長期金利が下がる傾向が続いています。

米国長期金利については、11月28日にパウエルFRB議長の発言を受けて、連動する日本の10年国債利回りも0.05%まで低下しました。その後12月12日にトランプ大統領の対中協議に関する前向きなコメントを表明したことで投資家が株を買い戻し、債券の売りが優勢になって、長期金利が再び上昇したものの、世界的なリスク回避の流れは変わらず、直近12月17日の10年国債利回りは0.03%にまで下がりました。

このように、スポット的には多少の上がり下がりはあったとしても、長期金利は下がるトレンドにありますので、「今後何もなければ」住宅ローンの金利についても下落した12月の水準で維持されるでしょう。

もしかしたら、もう少し下がるかもしれませんね。

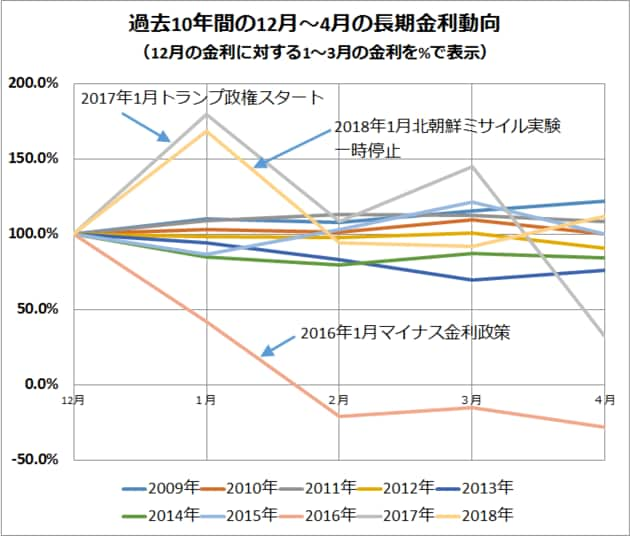

12月〜翌年4月の長期金利は、なだらかに推移

但し、前提としては「何もなければ」この傾向が続くというものです。過去10年間の12月から4月までの日本の長期金利の変動率を、12月金利を基準として折れ線グラフにしてみました。

過去10年間の12月から4月の長期金利動向

過去10年間の12月から4月の長期金利動向2016年1月に大きく下落しているのは日銀によるマイナス金利政策です。これがきっかけとなって長期金利が初めてマイナスになったのでしたね。2017年1月に急上昇しているのは、トランプ政権の誕生です。今年の2018年1月にも急上昇していますが、これは北朝鮮のミサイル実験が一時停止されて金利が戻ったことによるものです。それぞれ、イベントでの金利上昇はわずかな期間でした。

ここ最近の3年については、今までになかったような大きな事件が発生したがために大きく乱高下しているのですが、それ以外の年はなだらかに推移しています。

「2019年についてはどうか?」というと、来年1月のフラット35の金利が決まる機構債の表面利率が0.38%と発表されましたね。前月の0.46%から0.08%も下がっていますので2019年1月のフラット35の金利も同程度下がると予想できます。金利予想は千日のブログでも定期的に公開していますので、一度のぞいてみてくださいね。

2019年の日本の長期金利は、2016年度の日銀マイナス金利政策の時と同様、金利が下落する可能性は十分にあると思います。

低金利で申込が殺到する前に先押さえしよう!

あまり知られていないことですが、新規にせよ借り換えにせよ、銀行が月に実行できる住宅ローンの本数には限りがあります。ソニー銀行を除いて審査は人間がやっているからです。

また、融資実行のタイミングでは新規借入でも借り換えでも抵当権の設定が必要になりますが、その司法書士の日程合わせも必要です。

つまり、金利がこれから下がり、特定の住宅ローン商品の金利が下がって申込が殺到しても、予定しているマイホームの完成引き渡しには間に合わないことがあります。また、借り換えにしても、ひと月延びてしまったことにより、もっとも安いタイミングを逃してしまうこともあります。

今から審査に出しておけば、来月の実行には確実に間に合います。トクをするにはある程度、早めに動き出さなければ遅きに失するのです。新規借入、借り換えでそれぞれ今から審査に出しておくべき住宅ローンをお教えします。

新規借入でおすすめは、フラット35

これから新規の借入で、35年の住宅ローンをスタートさせる人は完済まで長期間かかる前提の人が多いと思います。10年くらいで完済なんて人は少数派でしょう。ならば史上まれに見る低金利の今は長期の固定金利がお勧めです。今の長期金利の下落トレンドがさらに進行していくと、低い長期金利がさらに下がる可能性もあります。

特に30代までの人であれば、これから収入は増えていく一方で返済額は固定されて変わりません。予想の難しい、遠い将来の支払いも一定ということは、理に適ったものです。

2019年1月のフラット35の金利については、機構債の表面利率が前月から0.08%下がりましたので、12月の1.41%(21年~35年団信込み)から0.08%下がって1.33%になるでしょう。2月3月も1.3%台の水準で推移するとみています。

フラット35「S」(省エネや耐震基準を満たす住宅の取得によって当初5年又は10年間の金利が0.25ポイント引き下げとなる)や、フラット35「リノベ」(中古住宅を取得して省エネや耐震基準を満たすリノベ工事を行う等によって当初5年又は10年間の金利が0.5ポイント引き下げとなる)を組み合わせれば民間の10年固定金利よりも低金利になる可能性もあります。

もともと最初から当初固定金利や長期固定金利を本命としている人にとっては、美味しい展開になっています。本命とは異なる固定期間が大きく下がることがあるので、怠りなく情報収集しておいてください。私はできるだけリアルタイムに情報を公開するようにしています。

【関連記事はこちら】>> 【住宅ローン「実質金利」ランキング(35年固定)】新規借入で本当に得する最新の住宅ローンは?

借り換えでおすすめは、変動金利と短期の固定金利

借り換えの場合は、ある程度返済を続けてきて残りの期間が短くなっている人、定年退職の年齢が目視できる状態になってきている人もいるでしょう。ならばそこまで長期の固定期間は必要ありません。

また、新規借入よりもさらに安い金利を適用する銀行がありますね。これによって変動金利から変動金利への借り換えでも総支払額を少なくするメリットがある(借り換えメリットがある)人が多いです。しかもそれに気づいていない人が多い!

現在、変動金利は、住信SBIネット銀行とりそな銀行が、借り換えの変動金利で金利引き下げ競争のデッドヒートを繰り広げているのでオススメです。

変動金利については、2016年のマイナス金利政策からずっと一貫して下がり続けています。

加えて、日銀は9月の金融政策決定会合で、「当分の間」は極めて低い長短金利水準を維持するというフォア―ドガイダンスを導入しています。もしイレギュラーな事象で一時的に高騰した場合であっても「当分の間」は今の低金利が維持されるでしょう。

1月から2月は、一年のなかでも住宅ローンの実行件数が少ない月ですが、3月に入ってしまうと、新築マンションの完成ラッシュに巻き込まれます。また、銀行の営業戦略として3月に一年で一番の大量の融資実行を控えていますので、1月、2月は金利を上げにくいタイミングなのです。

借り換え金利は新規借入の人には直接関係ないですが、下手に金利を上げればニュースになってしまいます。『来月は新規借入金利も上がるかも?』なんて思われて、3月に新規借入で住宅ローンの実行を予定している人が他行に逃げてしまうことだけは避けなければならないからです。

また、短期の固定金利がさらに低金利になる可能性があります。三菱UFJ銀行の3年固定は、変動金利よりも低金利で3年間固定されており、さらに固定期間が終わった後の引き下げも大きいのでオススメですよ。

【関連記事はこちら】>> 【住宅ローン「実質金利」ランキング(変動金利)】借り換えで本当に得する最新商品を発表

まとめ ~ カネのかからない住宅ローンのリスク分散

金利動向を先読みして住宅ローンを選ぶにしても、早くから一つに絞ってしまうのではなく、異なる複数の金融機関、金利タイプで審査を通しておき、ギリギリまで引っ張って最後に一番有利な商品に決めることをお勧めしています。本命とする住宅ローンは一つとしながらも、変動、当初固定金利、全期間固定金利(フラット35含む)の一通りで審査に出しておいた方が安心です。

マイホームを買うときには誰しも住宅ローンを組まなくてはいけません。その住宅ローン金利は金融市場の影響をモロに受けます。投資家でもないのにそうした市場の動きに影響を受けてしまうのです。

理不尽なようですが、住宅ローンで家を買う人は、まさに数千万円という元本でもって金融市場に参加しているのと同じだとも言えるのです。

ならば、金融市場の投資家のようにリスクを分散させるというテクニックを駆使するべきなのですよ。それが複数の金融機関、金利タイプで審査を通しておくということなのです。手間ではありますが審査に出すのにお金はかかりません。千日太郎と出会った皆様が家と住宅ローンで賢い選択をし、素敵な人生を生きられることを願っています。

| 132銀行を比較◆住宅ローン実質金利ランキング[新規借入] |

| 132銀行を比較◆住宅ローン実質金利ランキング[借り換え] |

|

|

| 【金利動向】おすすめ記事 | 【基礎】から知りたい人の記事 |

| 【今月の金利】 【来月の金利】 【2025年の金利動向】 【変動金利】上昇時期は? 【変動金利】何%上昇する? |

【基礎の8カ条】 【審査】の基礎 【借り換え】の基礎 【フラット35】の基礎 【住宅ローン控除】の基礎 |

新規借入2026年2月最新 主要銀行版

住宅ローン変動金利ランキング

※借入金額3000万円、借入期間35年で試算

![]()

住宅ローン 全期間引下げ(新規借入)・変動金利

- 実質金利(手数料込)

- 0.762%

- 総返済額 3410万円

- 表面金利

- 年0.630%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,611円

低金利の上、がん50%団信無料

- 実質金利(手数料込)

- 0.772%

- 総返済額 3415万円

- 表面金利

- 年0.640%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,745円

①保証料など0円サービスが充実

②新規借入の場合は自己資金10%以上で金利優遇あり

③最大3億円まで借入可能

- 実質金利(手数料込)

- 0.782%

- 総返済額 3421万円

- 表面金利

- 年0.650%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,880円

①ネット銀行の低金利を店頭相談で申し込める!

②51歳以下なら3大疾病保障特約(50%)が無料で基本付帯

③新規借入なら、注文住宅で必要な「つなぎ融資」に対応

-

住宅ローン利用者口コミ調査の詳細を見る

-

今回作成した「住宅ローン利用者口コミ調査」の調査概要は以下のとおり。

【調査概要】

調査日:2023年12月

調査対象:大手金融機関の住宅ローン利用者(5年以内に住宅ローンを新規借り入れ、借り換えした人)

有効回答数:822人

調査:大手アンケート調査会社に依頼

評価対象:有効回答数47以上を対象とするアンケートの設問は以下の7問。回答は5段階評価とした。なお、評価点数の平均点は小数点第2位以降を四捨五入。

【アンケートの設問】

Q1.金利の満足度は?

Q2.諸費用・手数料等は妥当でしたか?

Q3.団体信用生命保険には満足しましたか?

Q4.手続き・サポートには満足しましたか?

Q5.審査について、満足していますか?

Q6.借り入れ後の対応に満足しましたか?

Q7.他の人にも現在の銀行を勧めたいと思いますか?

【回答の配点】

・各設問は5段階で回答してもらい、Q1なら以下のように配点。平均値を求めた。

満足している(5点)

どちらかといえば満足している(4点)

どちらともいえない(3点)

どちらかといえば不満である(2点)

不満である(1点)

・総合評価については、各項目の平均値を全て合算。読者が重視する「Q1金利の満足度」については点数を3倍、「Q3団信の満足度」の点数を2倍として、点数の合計を50点満点とし、10で割ることで5点満点の数値を求めた。

|

保証料や団信などの諸費用がほとんど無料  |

|

132銀行の住宅ローンを比較 >>返済額シミュレーションで、全銀行の金利を一気に比較・調査

|

- 年収に対して安心して買える物件価格は?

-

- ・年収200万円で妻が妊娠中の家族の上限は1600万円!?

- ・年収250万円の単身者の上限は1800万円!?

- ・年収300万円の4人家族の上限は1800万円!?

- ・年収350万円の2人家族の上限は2100万円!?

- ・年収400万円の単身者の上限は2500万円!?

- ・年収450万円の4人家族の上限は2000万円!?

- ・年収500万円の4人家族の上限は3000万円!?

- ・年収600万円の3人家族の上限は3500万円!?

- ・年収600万円の40代独身の上限は3000万円!?

- ・年収700万円の共働き夫婦の上限は5000万円!?

- ・年収800万円の3人家族の上限は4500万円!?

- ・年収1000万円の30代4人家族の上限は5000万円!?

- ・年収1000万円の40代4人家族の上限は3500万円!?

- ・年収1000万円の50代夫婦の上限は3000万円!?

※サイト内の金利はすべて年率で表示

関連記事

関連記事

プロの評判・口コミ

淡河範明さん

PayPay銀行の住宅ローンは、ネット銀行ならではの低金利が特徴です。がん50%団信も付帯するようになり、auじぶん銀行などと人気を分けています。

ネット銀行ならではの、お申込みから契約までネットでお手続きを完結できる点も魅力的です。

ただし、審査は厳しめです。

条件のいい借り手に絞ることで低金利を実現しているものと思われます。当初の計画では、徐々に融資対象を拡大していくとしていましたが、今後どうするのか注目しています。