住宅ローンの延滞(滞納)が続けば、自宅を差し押さえられる可能性もあるので絶対に避けたいところだ。延滞してしまう理由として、病気やケガ、離職や転職などによる収入減がある。また、固定金利期間が終了し、金利が上昇して返済額が増加したために、返済が苦しくなり延滞してしまうというケースもあるだろう。このような事態に陥ったとき、ローンの延滞から破綻を避けるためにどう対応すればいいのかを解説していこう。

住宅ローン破綻は毎年2%強!

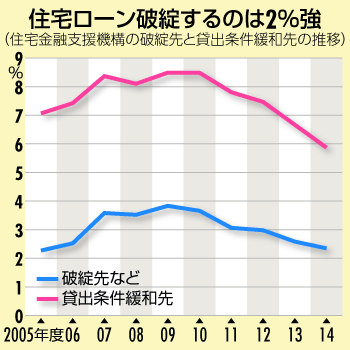

住宅ローンが返済できなくなる“危機”は誰にでも起こりうることだ。実際にどのくらいの住宅ローンの破綻や延滞状況があるかは、明確な統計は存在しないが、一つの指標として、住宅金融支援機構が発表している「リスク管理債権」のデータが参考になる。これは住宅金融支援機構が関与している「フラット35」などで、どのくらい破綻しているかを示したデータである。

グラフのように、フラット35などにおける、「破綻先(破綻先債券・延滞債権・3カ月以上延滞債権の合計)」の比率は、2014年度で2.35%だ。このあたりが、広義での「ローン破綻」と考えることができる。

民間銀行を含めた住宅ローンの元金残高は2015年12月の推計で180兆円程度とみられるので、その2.35%が破綻しているとすれば、毎年、約4兆2300億円が「ローン破綻」していると考えられる。決して少ない額ではない。

なお、貸出条件緩和先となると、さらに比率は増えて、6%程度ある(2014年度)。「貸出条件緩和」とは、金利の減免、利息の支払猶予、元金の返済猶予などが認められた住宅ローンだ。自然災害に被災したり、会社が倒産したことで、住宅ローンの返済が困難になった人に対して、貸出条件の緩和措置が認められている。

返済が困難なことを銀行に相談するのは「恥ずかしい」ことではない

一時的に、あるいは継続的に住宅ローンを返済することが難しくなった場合、住宅ローンの借り手はどのような対処をするべきか。その答えは明らか。できるだけ早い時期に、貸し手の銀行に相談するべきである。

借り手は何らかの事情があって住宅ローンの返済が厳しいのであり、わざとその状態を作り出したわけではない。従って相談することを「恥ずかしい」ことなどと感じる必要はない。まして、消費者ローンなどから借り入れて目先の穴埋めをするような選択肢はより状況を悪化させることになる。ただ単に、借金が増えるだけの結果にしかならない。

一般的に銀行は、返済条件の変更をしてでも返済を続けてもらう方がありがたい。そのため、主に2つの対応策を用意している。必ず対応してくれるわけではないが、早めに相談するのがいいだろう。

・病気やケガによる休業で一時的に収入が減少するような場合は、一定期間、利子のみを支払う「返済猶予」が受けられる。一定期間後に原因がなくなれば元本の返済も再開する。

・サラリーマンで、給与の減少などにより従前通りの支払いが難しい場合には、毎月の返済額を減らし返済期間を延長する「リスケジュール」が有効だ。支払いの総額は増えることになるものの、無理のない返済が可能となる。

【関連記事はこちら!】

>>SBI新生銀行の住宅ローンの金利・手数料は?

>>みずほ銀行の住宅ローンの金利・手数料は? ライフイベントに合わせて返済額の見直しができる

銀行に相談すること自体は何ら問題ない。むしろ、相談せずに滞納が始まってしまい、契約の組直しだけではすまなくなると、残念ながら住宅ローンの整理のための方策を考えなくてはならない。

延滞が6カ月続くと、競売へ

住宅ローンの整理はどのような流れになっているのか。

住宅ローンの支払い(引き落とし)が行われないと、一定期間後に督促状が送られてくる。これは電話料金などの口座残高不足通知と同様、期日までに支払われさえすれば単純な入金ミスですまされる。

では、この督促に応じないとどうなるのか。

東京・大阪で住宅ローン破綻を任意売却で解決する不動産仲介会社・エイミックス代表取締役の貝阿彌佳則氏によれば、銀行によって対応は異なるものの、次のような流れになる。

住宅ローン延滞(滞納)以降の流れ |

|

| ①約定返済日~滞納 2ヵ月 | ハガキや書面による督促 担当者からのメールや電話による連絡 2回目の督促状送付 |

| ②滞納 3ヵ月~5ヵ月 | 3回目~5回目の督促状(呼出状、催告状) 担当者からの電話連絡 |

| ③滞納 6ヵ月以降 | 期限の利益喪失の通知(銀行から) 代位弁済の通知(保障会社から) 競売開始決定の通知(裁判所から) |

| ④競売開始決定の通知から3~6ヵ月 | 競売の入札開始 |

最初の督促状に対して対応しない場合でも、通常2回目の督促状送付まで(返済日から2カ月)は、「滞納期間、滞納金額、遅延損害金」の連絡程度で、銀行からの特別な対応はまだない。

しかし、3回目から5回目の督促状が送付される時期(3カ月から5カ月)に、担当者からの連絡が入る。その際、条件変更や返済期間延長などの提案などが打診されるケースが多いという。また、この時期の督促状には、「期限の利益の喪失、一括返済、個人信用情報の登録」といった、厳しい対応がなされることが記載されている。

これも無視して6カ月経過すると、住宅ローン契約に明記されている「期限の利益」が損失した状態になる。「期限の利益」とは一般に、「分割払いの権利」と考えれば分かりやすい。住宅ローンを長期に渡って支払う権利を失うということは、つまり、借入金額を一括で支払うよう、銀行から請求される。この時期になると、銀行は「もう回収は難しい」と見切りをつけて、住宅ローンを保証会社に売却(代位弁済という)してしまし、その保証会社から一括で支払うよう請求されることもある。

ここまで来る人は一括弁済などできないので、そのまま放置するしかないだろう。結局、裁判所に対して住宅の競売が申し立てられ、およそ6カ月間で競売手続きが終了し、自宅が完全に他人の手に渡る。

従来は競売が主流だったが、最近では、貸し手によっても借り手によっても、競売よりメリットが多いと言われる「任意売却」が増加してきた。ただし、「任意売却は、競売が行われるまでの短い時間で、銀行と交渉をまとめなけばならない。できるだけ早く専門家に相談した方がいい」と貝阿彌氏は助言する。

延滞してしまう前に、早めに対応することが大切

いずれにせよ、住宅ローンの返済が厳しくなりそうだったら、延滞してしまう前に、まず銀行に相談すべきだろう。支払いをある程度猶予してくれる可能性がある。その後は状況に応じて任意売却専門の不動産会社、ファイナンシャルプランナー、住宅ローンのコンサルタントなどの専門家に相談することが大切だ。

【関連記事はこちら!】

>>「住宅ローン支払いが苦しいなら、借り換え検討を!」

| 132銀行を比較◆住宅ローン金利ランキング[借り換え] (⇒ 新規借入はこちら) |

|

|

| 【金利動向】おすすめ記事 | 【基礎】から知りたい人の記事 |

| 【今月の金利】 【来月の金利】 【2025年の金利動向】 【変動金利】上昇時期は? 【変動金利】何%上昇する? |

【借り換え】の基礎 【基礎の8カ条】 【審査】の基礎 【フラット35】の基礎 【住宅ローン控除】の基礎 |

| おすすめ記事はこちら 【借り換え】多くの人は「高い変動金利」で損している! 【借り換え】メリット額が分かる返済額シミュレーション 【金利】132銀行の住宅ローン金利推移をプロが比較(毎月更新) 【金利】変動金利が上がる時期を予測! 【読み物】年収700万円台世帯は破綻必至!? 【諸費用】手数料・引越し代も借りられる銀行は?(17銀行比較) 【審査】「審査基準」を17銀行で比較(年収、勤続年数) |

借り換え2026年2月最新 主要銀行版

住宅ローン変動金利ランキング

※借入金額2500万円、借入期間30年で試算

![]()

住宅ローン 全期間引下げ(借り換え)・変動金利

- 実質金利(手数料込)

- 0.783%

- 総返済額 2799万円

- 表面金利

- 年0.630%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 76,231円

低金利の上、がん50%団信無料

- 実質金利(手数料込)

- 0.793%

- 総返済額 2803万円

- 表面金利

- 年0.640%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 76,342円

①保証料など0円サービスが充実

②新規借入の場合は自己資金10%以上で金利優遇あり

③最大3億円まで借入可能

![]()

住宅ローン 通期引下げプラン(借り換え、WEB申込コース)・変動金利

- 実質金利(手数料込)

- 0.803%

- 総返済額 2807万円

- 表面金利

- 年0.650%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 76,453円

①3大疾病50%保障+全疾病保障が無料

②先進医療特約も無料で付帯

③無料団信でも、急性心筋梗塞・脳卒中の手術をすれば、ローン残高の50%を保障するなど手厚い対応

-

住宅ローン利用者口コミ調査の詳細を見る

-

今回作成した「住宅ローン利用者口コミ調査」の調査概要は以下のとおり。

【調査概要】

調査日:2023年12月

調査対象:大手金融機関の住宅ローン利用者(5年以内に住宅ローンを新規借り入れ、借り換えした人)

有効回答数:822人

調査:大手アンケート調査会社に依頼

評価対象:有効回答数47以上を対象とするアンケートの設問は以下の7問。回答は5段階評価とした。なお、評価点数の平均点は小数点第2位以降を四捨五入。

【アンケートの設問】

Q1.金利の満足度は?

Q2.諸費用・手数料等は妥当でしたか?

Q3.団体信用生命保険には満足しましたか?

Q4.手続き・サポートには満足しましたか?

Q5.審査について、満足していますか?

Q6.借り入れ後の対応に満足しましたか?

Q7.他の人にも現在の銀行を勧めたいと思いますか?

【回答の配点】

・各設問は5段階で回答してもらい、Q1なら以下のように配点。平均値を求めた。

満足している(5点)

どちらかといえば満足している(4点)

どちらともいえない(3点)

どちらかといえば不満である(2点)

不満である(1点)

・総合評価については、各項目の平均値を全て合算。読者が重視する「Q1金利の満足度」については点数を3倍、「Q3団信の満足度」の点数を2倍として、点数の合計を50点満点とし、10で割ることで5点満点の数値を求めた。

|

保証料や団信などの諸費用がほとんど無料  |

|

132銀行の住宅ローンを比較 >>返済額シミュレーションで、全銀行の金利を一気に比較・調査

|

- 年収に対して安心して買える物件価格は?

-

- ・年収200万円で妻が妊娠中の家族の上限は1600万円!?

- ・年収250万円の単身者の上限は1800万円!?

- ・年収300万円の4人家族の上限は1800万円!?

- ・年収350万円の2人家族の上限は2100万円!?

- ・年収400万円の単身者の上限は2500万円!?

- ・年収450万円の4人家族の上限は2000万円!?

- ・年収500万円の4人家族の上限は3000万円!?

- ・年収600万円の3人家族の上限は3500万円!?

- ・年収600万円の40代独身の上限は3000万円!?

- ・年収700万円の共働き夫婦の上限は5000万円!?

- ・年収800万円の3人家族の上限は4500万円!?

- ・年収1000万円の30代4人家族の上限は5000万円!?

- ・年収1000万円の40代4人家族の上限は3500万円!?

- ・年収1000万円の50代夫婦の上限は3000万円!?

※サイト内の金利はすべて年率で表示

関連記事

関連記事

プロの評判・口コミ

淡河範明さん

PayPay銀行の住宅ローンは、ネット銀行ならではの低金利が特徴です。がん50%団信も付帯するようになり、auじぶん銀行などと人気を分けています。

ネット銀行ならではの、お申込みから契約までネットでお手続きを完結できる点も魅力的です。

ただし、審査は厳しめです。

条件のいい借り手に絞ることで低金利を実現しているものと思われます。当初の計画では、徐々に融資対象を拡大していくとしていましたが、今後どうするのか注目しています。