団体信用生命保険(団信)に入れない病気とは? うつ病、適応障害、B型肝炎、子宮筋腫などの病気にかかっている、または過去にかかっていた場合、団信の審査に落ちて、住宅ローンを借りられないことがある。そんな際は、「ワイド団信」の加入や、団信加入が必要ないフラット35を選ぶなどの対策が必要になる。一般社団法人・理想の住まいと資金計画支援機構(東京都渋谷区)代表理事の峰尾茂克氏に詳細を聞いた。

団体信用生命保険に入れない可能性がある病気は?

住宅ローンを借りる際には通常、本人の返済能力が審査されるだけでなく、団体信用生命保険(団信)に加入する必要がある。つまり、健康体である必要があるのだ。

団体信用生命保険とは、住宅ローン借り入れ後、返済中に死亡、あるいは所定の高度障害状態となった場合に、それ以上の支払いが免除される保険だ(具体的には、保険金が出るので、それで住宅ローンの残債が一括返済される)。

団体信用生命保険に加入するためには、健康状態を告知し、審査を受ける必要があるが、持病によっては団体信用生命保険に入れず、住宅ローンを借りられない可能性がある。特に、がん、糖尿病、うつ病や適応障害などの精神疾患などの病気があったり、健康状態に問題がある場合は、団体信用生命保険の審査で落ちる可能性が高い。

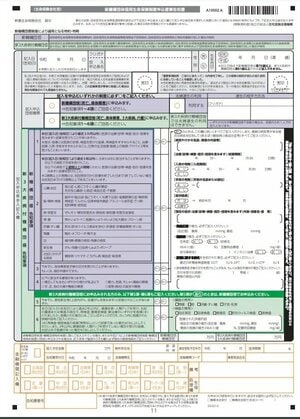

健康状態の告知内容は、以下の通りだ(フラット35「新機構団信」)。どんな病気が申告対象なのか、確認しておこう。

告知書に記載する内容は?

・告知日から3カ月以内の治療、投薬歴(風邪など軽微な病気も含む)・告知日から3年以内の手術、または2週間以上の期間にわたる治療歴(保険会社が指定の病気。下記参照)

【心臓・血圧】狭心症・心筋こうそく・心臓弁膜症・先天性心臓病・心筋症・高血圧症・不整脈

【脳・精神・神経】脳卒中(脳出血・脳こうそく・くも膜下出血)・脳動脈硬化症・精神病・神経症・てんかん・自律神経失調症・アルコール依存症・うつ病・知的障害・認知症

【肺・気管支】ぜんそく・慢性気管支炎・肺結核・肺気腫・気管支拡張症

【胃・腸】胃かいよう・十二指腸かいよう・かいよう性大腸炎・クローン病

【肝臓・すい臓】肝炎(肝炎ウイルス感染を含む)・肝硬変・肝機能障害・すい炎

【腎臓】腎炎・ネフローゼ・腎不全

【目】緑内障・網膜の病気・角膜の病気

【新生物】がん・肉腫・白血病・しゅよう・ポリープ

【右記にかかげる病気】糖尿病・リウマチ・こうげん病・貧血症・紫斑病

※参照 フラット35「新機構団信」

病歴があっても、加入できる可能性あり

なお、以上の病気にかかったことがあっても、病気の状態を見て判断するので、必ず入れないわけではない。

「傷病歴等がある場合(「申込書兼告知書」の告知事項に該当する場合)でも、現在の健康状態によっては、ご加入をお引受けできる場合がありますので、事実をありのまま正確に告知ください」(新機構団信の申告書)と説明している。何らかの条件付きで団信加入が認められる場合もある。

また、5000万円以上など、借入金額が高額になった場合や、がん団信などの追加保障に加入すると、健康診断書の提出を求められることが多い。

もし、「過去3年に手術をしていない」などの虚偽の告知をした場合、保険金は支払われない(住宅ローン残高はゼロ円にならない)。保険会社は、告知した時点で詳細に調べることはないが、実際に支払うことになった際、少しでも不審な点があれば、徹底的に調査をする。過去の病歴を調べるため、病院のカルテを確認したりするので、告知で嘘をついてもばれることが多い。

「告知義務違反の時効は2年なので、2年をすぎれば大丈夫」という人もいる。実際、多くの保険会社が解除権を2年と約款で定めているケースが多いものの、悪質な告知義務違反の場合は、時効はない。やはり告知は誠実にきちんと答えることが必要だ。

なお団信は、死亡リスクの高い職業(プロボクサー、レーサー、登山家、プロレスラー等)である場合も、保険会社がリスクを嫌うために、入れないことがある。

うつ病、適応障害などでも、住宅ローンを借りる方法

では、以上のような持病を持っており、団信に入れない場合はどうすればいいのだろうか。

1.うつ病などの引き受け実績がある「ワイド団信」を利用する

まず、持病があっても加入できる「ワイド団信付き住宅ローン」を扱っている銀行などの金融機関を利用する方法がある。

「ワイド団信」とは、従来の団体信用生命保険よりも引き受け基準が緩和されたもの。例えば、高血圧、糖尿病、肝炎などの持病を抱えており、健康上の理由から一般団信に入れない人を対象とした、審査を緩和した商品だ。

メガバンクをはじめ、地方銀行やネット銀行などでも取り扱いが増えている。「ワイド団信」に加入すると、住宅ローン金利が年0.2%~年0.3%程度、上乗せされるケースが一般的だ。今、健康に問題を抱えているなら、検討したい。

一方で、ワイド団信には、年齢制限がある。

「通常、ワイド団信を利用する場合、一般的に銀行などの金融機関では『50歳未満(金融機関によっては51歳未満)』という条件が課されています。 この年齢を超えたら一般的には諦めるしかないのですが、アルヒの『スーパーフラット』という商品があります。65歳まで「ワイド団信」の申し込みができ、しかも全期間固定金利で住宅ローンが組める商品もあるので着目したい」(峰尾氏)という。

以下は、ワイド団信の取扱のある主な銀行だ。なお、SBI新生銀行、住信SBIネット銀行などは取り扱いがない。

| 銀行名 | 借入時の年齢 | 上乗せ金利 | リビング・ニーズ |

|---|---|---|---|

| 満18歳以上 満65歳未満 |

年+0.3% | ○ | |

| 満65歳未満 | 年+0.2% | ○ | |

| 満65歳未満 | 年+0.3% | ○ | |

| 満50歳未満 | 年+0.3% | ○ | |

| 満51歳未満 | 年+0.3% | × | |

|

18歳以上 50歳の誕生日まで |

年+0.3% | × | |

| 満50歳未満 | 年+0.3% | × | |

|

満18歳以上 満65歳以下 |

年+0.3% | ○ | |

| ※2022年9月調べ。詳細は各銀行に問い合わせよう。 | |||

なお以下は、ワイド団信の引き受け実績がある病名一覧だ(auじぶん銀行のケース)。下記に記載があるからといって必ずワイド団信に必ず加入できるわけではないが、持病があってもワイド団信に加入できる可能性があることを知っておこう。

- ワイド団信で過去に引き受け実績のある主な例

-

- 【代謝異常による病気】糖尿病、脂質異常症(高脂血症・高コレステロール血症)、高尿酸血症・痛風など

【心臓・血圧の病気】狭心症、心筋梗塞、不整脈、心房細動、期外収縮、心臓弁膜症、高血圧症、血栓性静脈炎(静脈血栓症)など

【脳の病気】脳卒中(脳梗塞・脳出血・くも膜下出血)、脳動脈瘤(脳動脈解離)、てんかん、ギランバレー症候群

【精神・神経の病気】うつ病・うつ状態、自律神経失調症、適応障害、不安障害、強迫性障害、パニック障害、睡眠障害、神経症など

【食道・胃・腸の病気】潰瘍性大腸炎、クローン病、逆流性食道炎、胃潰瘍、十二指腸潰瘍、大腸ポリープなど

【肝臓・胆道・膵臓の病気】肝炎・ウイルス肝炎(B型肝炎・C型肝炎)、肝機能障害、脂肪肝、胆石、胆嚢ポリープなど

【腎臓と尿路の病気】腎炎・糸球体腎炎、IgA腎症、腎臓機能障害、腎臓結石、蛋白尿、ネフローゼ症候群など

【呼吸器(胸部)の病気】ぜんそく、気管支炎、肺炎、肺血栓塞栓症、結核、睡眠時無呼吸症候群など

【目・耳・鼻の病気】緑内障、白内障、網膜剥離、難聴、副鼻腔炎など

【ホルモン・免疫異常による病気】バセドー病(甲状腺機能亢進症)、甲状腺機能低下症、リウマチ性疾患、橋本病、全身性エリテマトーデスなど

【血液・造血器の病気・異常】貧血、赤血球・白血球の数値異常など

【妊娠・女性特有の病気】妊娠、子宮筋腫、卵巣嚢腫、子宮頸部異形成、子宮内膜炎など

※出所:auじぶん銀行「団体信用用生命保険とは」。記載の疾病のカテゴリーや病名は一例であり、ワイド団信の加入可否は、病名だけで決定するものではない。

- 【代謝異常による病気】糖尿病、脂質異常症(高脂血症・高コレステロール血症)、高尿酸血症・痛風など

2.銀行などの金融機関を変更してみよう

銀行などの金融機関によって団信を扱う保険会社は決まっている。A銀行は、B保険会社を引き受け保険会社としており、C銀行はD保険会社というように、各金融機関はそれぞれ引き受け保険会社が異なるのだ。

「団体信用生命保険の引き受け基準は、住宅ローンを借りる際の引受保険会社により異なります。入れないかどうかは、保険会社次第です」(峰尾氏)。

また、「保険に加入する時の告知書の内容は、各引受保険会社により微妙に異なっています。ですから、病気の内容によっては、銀行を変えて、再度、団体信用生命保険の審査を受けると、加入できることもあります」 (峰尾氏)

ただし現在、精神障害を患っていたり、過去3年以内にがんによる手術などを受けたりしていると、保険会社が保険を引き受ける可能性は非常に低いので注意したい。

ともあれ、A銀行で団体信用生命保険に入れない場合、別の銀行に住宅ローンを申し込んで審査をしてもらうのも方法だ。

3.フラット35なら団信不加入OK

もし、「ワイド団信」を利用しようとしても年齢制限を超えて団体信用生命保険に加入できないといった場合などは、「団信に加入しないで住宅ローンを借りる」という方法になる。選択肢に上がるのが、民間金融機関と住宅金融支援機構の提携商品である住宅ローン「フラット35」だ。

フラット35の金利には団体信用生命保険が含まれているが、団体信用生命保険を外しても借り入れができる設計になっている。その場合、金利は提示されているものからマイナス0.2%となる。

しかし、うつ病などの持病があるのに「団信なし」とはいかにもリスクが高い。夫が死亡したり、所定の障害を負って職を失ったりしたときには、残された妻ら相続者が住宅ローンを返済しなければならないからだ。

峰尾氏は「仮に団体信用生命保険に入らない場合、他に生命保険に加入していなければ、住宅ローンを借り入れした人が亡くなっても、住宅ローンの残債は無くなりません。そのため、遺族が住宅ロ-ンの返済を続けられない場合、その家は売却せざるを得ない状況になる可能性があるので、注意が必要です」と話す。

【関連記事はこちら】>>フラット35の住宅ローン金利ランキング! メリット、手数料、おすすめの主要銀行を紹介

4.住宅ローンの申込者を配偶者にする

共働き夫婦なら、住宅ローン申込者を妻などの配偶者にするという手段もある。

「最近では、夫婦共働きは珍しくありません。独立行政法人労働政策研究・研修機構のデータ上でも、専業主婦世帯よりも夫婦共働き世帯の方が多いという結果があります」 (峰尾氏)

そこで、「妻が職を持ち、健康上に問題がなければ、妻と夫の収入を合わせた『収入合算連帯保証型』の住宅ローンにします。さらに、妻が住宅ローンの主たる申込者となり、夫を連帯保証人にするのもいいでしょう」と峰尾氏。基本的に連帯保証人に団体信用生命保険の加入義務はないからで、これなら、夫が団信に入れなくても、住宅ローンを借りられる。

ただし、注意点はある。

妻を住宅ローンの申込者、夫を連帯保証人とした場合。一般的には妻だけでなく夫の収入部分も融資の審査対象になることから、借入可能額が増える。つい気持ちが大きくなって、予想外に高額な物件を購入してしまうことがある。

「妻が申込者となって団体信用生命保険に加入する場合、妻の死亡時には、妻が借りた住宅ローンは団信によりゼロになります。ただし、夫が死亡しても団体信用生命保険未加入のため、妻だけでローンを返済せざるを得なくなります」(峰尾氏)

夫妻共働きの現状では、何とか住宅ローンが払えても、将来妻が一人になったとき、多額の住宅ローンを払い続けられないというのでは問題だ。身の丈に合った物件選びは必須だろう。

なお、住宅ローン控除は、条件に合致してローンを借り入れた人に対して適用される制度だ。「妻だけが借り入れており、夫を連帯保証人としたなら、夫に所得があっても住宅ローン控除は受けられない」(峰尾氏)とのこと。

一方で、「連帯保証」契約ではなくて、「連帯債務」契約にした場合は、住宅ローン控除を受けられる。

5.治療が終わってから3年待つ

もう一つ。峰尾氏が提案するのは「治療が終わってから3年は待つ」という選択だ。

住宅ローンの団体信用生命保険は、告知期間が決まっている。

たとえば、告知文書には「過去3年以内に、所定の病気で手術を受けたり、2週間以上にわたって医師の治療や投薬を受けたりしたことがありますか」として、細かな病名が示されている。もちろん、正直に告知するのだが、治療や投薬を終えているか、完治して3年超であれば、「いいえ」と回答しても、一般的には告知義務違反にはならない。

告知の対象となる期間は保険会社によって異なるが、峰尾氏によると、団体信用生命保険の場合、一部の障害以外は「告知対象期間は3年が目安」とのこと。「告知期間が過ぎるまで、頭金をためておくという方法もあります。ただしその間に、金利や物件価格が上昇するリスクもあります」という。

借入中のうつ病は、保障されない!

なお、注意したいのは、通常の団体信用生命保険だと、借入中に「うつ病」のような精神疾患にかかったとしても保障対象外となる可能性が高いということだ。

一応、通常の団体信用生命保険の支払い事由(死亡・高度障害)の中に「精神疾患」は含まれているが、以下のようにハードルは非常に高い。

・中枢神経系または精神に著しい障害を残し、終身常に介護を要するもの(食物の摂取、排便・排尿・その後始末、及び衣服着脱・起居・歩行・入浴のいずれもが自分ではできず、常に他人の介護を要する状態)

※住宅金融支援機構のフラット35の機構団信約款を一部改変

うつ病になり、働けなくなったとしても、食事、歩行さえも自分でできない状態にまでなる人は非常に少ない。うつ病になったとしても住宅ローンが免除される可能性は低いのだ。

もし、うつ病が心配であれば、民間の生命保険会社の「就業不能保障(精神疾患も保障するタイプ)」に加入するといいだろう。住宅ローン残高がゼロになるわけではないが、病状が悪くて働けない時期の毎月返済をカバーできる。就業不能保障でも精神疾患をカバーしていないタイプもあるので、確認しよう。

「3大疾病保障」などで、保障を手厚くする

ところで、今は健康でも将来、いつか病気になるかもしれないという不安はある。

住宅ローンの団体信用生命保険には、無料で付帯している「死亡や高度障害状態」の保障に加え、以下のような保障対象をオプションとして追加できるので、不安がある人は検討してもいいだろう。

・「3大疾病保障」 「がん」と診断されるか、「急性心筋梗塞・脳卒中」で60日以上入院など所定の状態が継続した場合か手術した場合、住宅ローンがゼロに。

・「8大疾病保障」 3大疾病に加え、「高血圧症・糖尿病・慢性腎不全・肝硬変・慢性すい炎」といった5つの重度慢性疾患で180日以上の入院などの条件を満たした場合、住宅ローンがゼロに。

・「11大疾病保障」 がんと診断、または重度慢性疾患(高血圧、糖尿病、腎疾患、肝疾患、慢性膵炎、脳血管疾患、心疾患、大動脈瘤解離、上皮新生物、皮膚がん)を原因として180日以上の入院などの条件を満たした場合、、住宅ローンがゼロに。

ただ、こうした保障を充実させた団体信用生命保険は、ほとんどの銀行で加入に年齢制限がある。一例として「フラット35」の「3大疾病付き」の団体信用生命保険への加入は、51歳の誕生日の前日までだ。

「民間金融機関の中には、一部ですが、51歳以上でも3大疾病付きなどに加入できる住宅ローンを扱うところがあります。最近、さまざまな新商品が続々開発され、登場しているのでわれわれプロも目が離せない状況です」(峰尾氏)。

【関連記事はこちら】>>「団体信用生命保険」徹底比較!住宅ローンでおすすめの団信は?

民間の生命保険との比較でコスト削減を

なお、充実した保障を得るには、コスト感覚も必要だ。

「団体信用生命保険は文字通り団体の保険であることから、個人で契約するよりも保険料は割安であることが大半です」(峰尾氏)。しかし、保障内容や年齢によっては、必ずしもそうとは限らない。

「団体信用生命保険が無料ではなく、金利上乗せなどのコストがかかるのであれば、民間の生命保険会社の医療保険・がん保険などと保険料も含めて比較をすることが大切」とアドバイスする。団体信用生命保険も民間の生命保険もどちらも「保障」であることに変わりはないので、安い方に入ればいいのだ。

住宅ローンの団体信用生命保険における「コスト」を計算してみよう。3大疾病、ワイド団信などは、金利を0.3%程度上乗せすることが多いが、毎月支払額に換算すると、どのくらいの上乗せとなるのかを試算してみた。借入金額や金利によって若干差が出るので、複数のパターンを試算している。

いずれも返済期間35年、元利均等返済だが、金利を0.3%上乗せするかどうかで、月4000〜7000円程度の上乗せとなっていることが分かる。

借入金利が0.3%上がった場合の返済額

| 借入金額 | 毎月返済額 (金利0.525%) |

毎月返済額 (金利0.825%) |

差額(月額) |

|---|---|---|---|

| 3000万円 | 78,207円 | 82,261円 | 4,054円 |

| 4000万円 | 104,276円 | 109,681円 | 5,405円 |

| 5000万円 | 130,345円 | 137,101円 | 6,756円 |

このため、「3大疾病付き」などに加入し、住宅ローンの金利を上乗せして保障を充実させようと考えるならば、この差額と、民間生命保険会社の生命保険の「月額保険料」と比較してから、有利な方に加入すればいい。

ただし、民間の生命保険会社の一般の商品は、通常、加入時の年齢が高齢になるほど保険料が高くなる傾向がある。自分の年齢も考慮して比較する必要があるだろう。(編集協力=不動産・住生活ライター 高田七穂)

■保険相談サービス5社を比較

| 132銀行を比較◆住宅ローン実質金利ランキング[新規借入] |

| 132銀行を比較◆住宅ローン実質金利ランキング[借り換え] |

|

|

| 【金利動向】おすすめ記事 | 【基礎】から知りたい人の記事 |

| 【今月の金利】 【来月の金利】 【2025年の金利動向】 【変動金利】上昇時期は? 【変動金利】何%上昇する? |

【基礎の8カ条】 【審査】の基礎 【借り換え】の基礎 【フラット35】の基礎 【住宅ローン控除】の基礎 |

新規借入2026年1月最新 主要銀行版

住宅ローン変動金利ランキング

※借入金額3000万円、借入期間35年で試算

- 実質金利(手数料込)

- 0.722%

- 総返済額 3387万円

- 表面金利

- 年0.590%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,074円

①保証料など0円サービスが充実

②新規借入の場合は自己資金10%以上で金利優遇あり

③最大3億円まで借入可能

![]()

住宅ローン 全期間引下げ(新規借入)・変動金利

- 実質金利(手数料込)

- 0.762%

- 総返済額 3410万円

- 表面金利

- 年0.630%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,611円

①低金利の上、がん50%団信無料

②無料で全疾病保償&12カ月の就業不能保償を付帯

③金利+0.1%で、がん100%団信も付帯OK

- 実質金利(手数料込)

- 0.782%

- 総返済額 3421万円

- 表面金利

- 年0.650%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,880円

①店舗相談でも、低金利商品あり

②新規借入なら、注文住宅で必要な「つなぎ融資」に対応!

③3大疾病の50%保障が無料付帯!

④無料で、3大疾病50%保障&就業不能保障&就業不能保障を付帯する

-

住宅ローン利用者口コミ調査の詳細を見る

-

今回作成した「住宅ローン利用者口コミ調査」の調査概要は以下のとおり。

【調査概要】

調査日:2023年12月

調査対象:大手金融機関の住宅ローン利用者(5年以内に住宅ローンを新規借り入れ、借り換えした人)

有効回答数:822人

調査:大手アンケート調査会社に依頼

評価対象:有効回答数47以上を対象とするアンケートの設問は以下の7問。回答は5段階評価とした。なお、評価点数の平均点は小数点第2位以降を四捨五入。

【アンケートの設問】

Q1.金利の満足度は?

Q2.諸費用・手数料等は妥当でしたか?

Q3.団体信用生命保険には満足しましたか?

Q4.手続き・サポートには満足しましたか?

Q5.審査について、満足していますか?

Q6.借り入れ後の対応に満足しましたか?

Q7.他の人にも現在の銀行を勧めたいと思いますか?

【回答の配点】

・各設問は5段階で回答してもらい、Q1なら以下のように配点。平均値を求めた。

満足している(5点)

どちらかといえば満足している(4点)

どちらともいえない(3点)

どちらかといえば不満である(2点)

不満である(1点)

・総合評価については、各項目の平均値を全て合算。読者が重視する「Q1金利の満足度」については点数を3倍、「Q3団信の満足度」の点数を2倍として、点数の合計を50点満点とし、10で割ることで5点満点の数値を求めた。

|

保証料や団信などの諸費用がほとんど無料  |

|

132銀行の住宅ローンを比較 >>返済額シミュレーションで、全銀行の金利を一気に比較・調査

|

- 年収に対して安心して買える物件価格は?

-

- ・年収200万円で妻が妊娠中の家族の上限は1600万円!?

- ・年収250万円の単身者の上限は1800万円!?

- ・年収300万円の4人家族の上限は1800万円!?

- ・年収350万円の2人家族の上限は2100万円!?

- ・年収400万円の単身者の上限は2500万円!?

- ・年収450万円の4人家族の上限は2000万円!?

- ・年収500万円の4人家族の上限は3000万円!?

- ・年収600万円の3人家族の上限は3500万円!?

- ・年収600万円の40代独身の上限は3000万円!?

- ・年収700万円の共働き夫婦の上限は5000万円!?

- ・年収800万円の3人家族の上限は4500万円!?

- ・年収1000万円の30代4人家族の上限は5000万円!?

- ・年収1000万円の40代4人家族の上限は3500万円!?

- ・年収1000万円の50代夫婦の上限は3000万円!?

※サイト内の金利はすべて年率で表示

関連記事

関連記事

プロの評判・口コミ

淡河範明さん

SBI新生銀行の住宅ローンは、10年固定、15年固定、20年固定といった金利が低い点が特徴です。

商品も特徴的で、介護状態を保障する団信や、長く借りていると金利が下がっていく「ステップダウン金利」があるのも主要銀行ではここだけです。

審査はオーソドックスに行なっている感じです。住宅ローン処理センターで集中審査しているので、窓口のかたの力量があまり問われず、公平に審査されるという印象です。

なお、相談から審査、契約の手続きまでネットで完結できるようになりました。不安な方には、ビデオ通話で自宅から気軽に相談ができるので、コロナ禍の現状では最適な方法が用意されているようです。