がんにかかったときに住宅ローン返済を補償する、「がん団信(団体信用生命保険)」は必要か、不要なのか、悩む人は多い。実は住宅ローンに無料で付帯している団信では、がんを患ったとしても、何の補償もない。治療に時間がかかって、住宅ローンの返済が滞ってしまったら、家を失うことになりかねないだけに、がんが心配な人は「がん団信」加入を検討すべきだろう。(住宅ジャーナリスト・山下和之)

「がん団信」が不要ではないケース

がん団信とは、通常の団信に追加で保険料を支払って加入する「がん特約」のことで、「がん」と診断確定された際、住宅ローン残高がゼロ円になる。

住宅ローンには通常、「団信」が付いていおり、ローン返済中に病気やケガで「死亡」したり、「高度障害状態に陥ったとき」には、保険会社から金融機関に住宅ローン残高相当分の保険金が支払われる。

つまり、その時点でローン残高はゼロ円になり、家族には住宅ローン返済が終わったマイホームが残されるわけだ。

しかし、それはあくまでも死亡した場合で、「がん」などにかかって働けなくなっても「高度障害状態」でなければ、生きている以上、保険金が支払われることはない。

この高度障害状態は、下記「※高度障害状態とは?」でも書いている通り、かなり障害が進んでいる状態で、なかなか認定されることはないだろう。

したがって、収入減少のなか、がんと闘いながら住宅ローンを支払い続けなければならなくなる…。その家族の危機を救ってくれるのが、住宅ローン団信特約の「がん保障特約付き団信(がん団信)」だ。

住宅ローンに保険料を上乗せして加入する「がん団信」。実際、保険料を支払ってまで加入する必要はどれくらいあるのだろうか?

※高度障害状態とは?

【高度障害保険金の支払対象となる高度障害状態】①両眼の視力を全く永久に失ったもの

②言語またはそしゃくの機能を全く永久に失ったもの

③中枢神経系または精神に著しい障害を残し、終身常に介護を要するもの

④胸腹部臓器に著しい障害を残し、終身常に介護を要するもの

⑤両上肢とも、手関節以上で失ったかまたはその用を全く永久に失ったもの

⑥両下肢とも、足関節以上で失ったかまたはその用を全く永久に失ったもの

⑦1上肢を手関節以上で失い、かつ、1下肢を足関節以上で失ったかまたはその用を全く永久に失ったもの

⑧1上肢の用を全く永久に失い、かつ、1下肢を足関節以上で失ったもの

出所:ソニー銀行向けのクレディ・アグリコル生命保険「一般団信/ワイド団信 被保険者のしおり(重要事項説明書)」

がんは6割近い人が治っているため、「がん団信」は不要なのか?

わが国では、2人に1人が生涯のうち「がん」にかかるといわれる。厚生労働省の「人口動態調査」によると、2018年に亡くなった人の死因トップはやはり、がん(悪性新生物)だった。

②心疾患 20万8221人

③老衰 10万9605人

④脳血管疾患 10万8186人

⑤肺炎 9万4661人

がんは年間40万人近い人が亡くなる恐ろしい病気なのだが、それでも早期発見や医療技術の進歩などによって、がんと宣告されても治る人が増えている。

国立がん研究センターのまとめによると、がんと診断された人の10年後の生存率は57.2%まで上がっている。1年前の調査では56.4%だったから、年々着実に生存率が高まっており、がんにかかっても、6割近い人が治るようになっているのだ。

前立腺がんなどは、早期発見なら治癒率100%

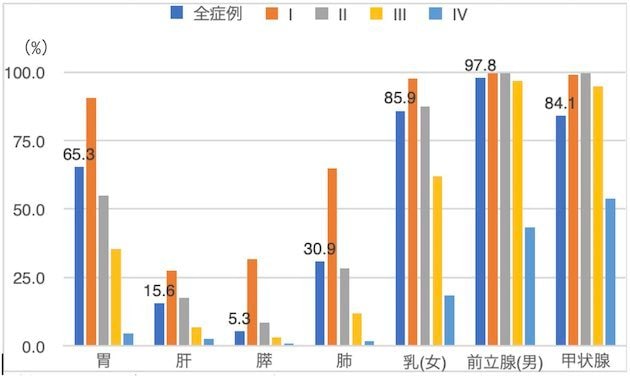

このがんの生存率は、がんの部位によって大きく異なっている。国立がん研究センターによると、図表1にあるように、男性の前立腺がんだと、平均生存率は97.8%にも達しているし、ステージⅠ・Ⅱの早期発見なら、図表2にあるように、10年生存率は100%だから、ほぼ確実に治るわけだ。

甲状腺がんも同様で、女性の乳がんもステージⅠなら、100%近い10年生存率になっている。

ただ、がんによっては、まだまだ10年生存率が低いがんもある。その代表格が膵(すい)がんで、10年生存率の平均は5.3%とたいへん低い水準にとどまっている。

しかも、図表2にあるように、発見がステージⅣまで遅れてしまうと、10年生存率は0.3%という厳しい数字になる。それでも、ステージⅠの早期発見なら10年生存率は31.7%だから、いかに早期発見が重要であるかが分かる。

【図表1】がんの部位別10年生存率

前立腺(97.8%)

【70%以上90%未満】

乳(85.9%)、甲状腺(84.1%)、子宮体(81.2%)

【50%以上70%未満】

子宮頸(68.8%)、大腸(67.8%)、胃(65.3%)、腎など(64.0%)

【30%以上50%未満】

卵巣(45.3%)、肺(30.9%)、食道(30.9%)

【30%未満】

胆のう・胆道(18.0%)、肝(15.6%)、膵(5.3%)

※データ参照:国立がん研究センターから

【図表2】主ながんのステージ別10年生存率

がん団信に加入しておけば、治療に専念できるのがメリット

このように、いまやがんは早期発見で治る病気になりつつあるわけだが、治るからといって安心してはいられない。

がんにかかれば、手術や放射線治療などが必要になり、長期の入院や治療が欠かせないし、当然ながら収入は激減する。

それでいて、亡くなったり、高度障害状態に陥らない限り、団信の保険金はおりない。がんと闘いながら、住宅ローンの返済を続けなければならないわけだ。

そんな窮地を救ってくれるのが、団信の「がん特約」だ。特約が付いていれば住宅ローン利用者が、がんと診断されたときや、一定の免責期間後などに、生死にかかわらずローン残高相当の保険金がローン会社に支払われて、ローン残高はゼロになる。住宅ローン返済を気にすることなく、がんの治療に専念できるわけだ。

なお、住宅ローンの通常の団信は、保険料が金利に含まれているので、別途保険料の負担はないが、がんなどの特約を付けるには、保険料の負担が必要になる。

がん団信のデメリットはコストがかかること

がん団信のデメリットは、コスト(保険料)がかかることだ。保険料は以下のようになっている。

・がん団信:金利上乗せ0.2%程度

・3大疾病団信(がん、急性心筋梗塞、脳卒中を保障)以上:金利上乗せ0.3%程度

保障が手厚くなるほど、保険料も高くなっている。最近は、3大疾病をさらに広げた「7大疾病保障団信」「8大疾病保障団信」なども登場しているが、3大疾病(がん、急性心筋梗塞、脳卒中)以外に対しては支払い条件が厳しい事が多いので、対象疾病数の多さは気にしなくて結構だ。

また、「がん団信」「3大疾病保障団信」では、治療費などの保障はない。そのため、治療費などの保険金が支払われる民間の保険に加入しておけば、さらに安心だろう。

ちなみに、民間生命保険への加入率は2019年段階で、がん保険加入率が37.5%で、共済なども含めると42.6%まで上がっている。今やがん保険はごく当たり前の存在になりつつあるといってよいだろう。参考:生命保険文化センター「生活保障に関する調査」(2019年度)

【関連記事】>>住宅ローンにがん団信は付けるべきか? 団体信用生命保険の基本を銀行員が解説

フラット35の「3大疾病特約」は支払い条件が緩め

がん団信といっても、各銀行がさまざまな団信を用意している。中でも支払条件が比較的いいのは、住宅金融支援機構と民間提携の住宅ローン「フラット35」の「新3大疾病付機構団信」だ。支払い対象は次のようになっている。

・悪性新生物(がん)

・急性心筋梗塞

・脳卒中

老衰を除く死因の上位3位を占める病気をカバーしている。保険料は通常のフラット35の金利に0.24%の金利が上乗せになる。

「借入額4000万円、35年元利均等・ボーナス返済なし」の場合、特約なしの金利1.29%だと、毎月返済額は11万8400円だが、特約を付けて金利1.53%になると毎月返済額は12万3062円に増える。つまり、月々の保険料負担は差額の4662円という計算だ。

診断が確定された段階で保険金が支払われる

新3大疾病付機構団信では、3大疾病にかかった場合、住宅の持ち分や返済額などにかかわらず、フラット35の残りの債務が保険により全額弁済されることになっている。

ただし、保険金が支払われる条件は以下のように、病気の種類ごとに細かく設定されているのでよく確認しておこう。

急性心筋梗塞、脳卒中については、「手術」か「60日以上の重篤な症状の継続」が要件となるが、手術だけでも支払いとなる金融機関は少ないので注目だ。

保険期間中にがんと診断された時点で、ローン残高はゼロになる。具体的には、所定の悪性新生物(がん)に罹患したと、医師によって病理組織学的所見(生検)により、診断確定されたときとなる。

【急性心筋梗塞】

発病して、医師の診療を受けた日から60日以上、労働の制限を必要とする状態が継続したとき、または急性心筋梗塞の治療目的の手術を受けたときに支払われる。

【脳卒中】

診療を受けた日から60日以上、言語障害、運動失調、麻痺などの神経学的後遺症が継続したと診断されたとき、または脳卒中の治療目的の手術を受けたときとなっている。

このフラット35の「新3大疾病付機構団信」の魅力のひとつが、年齢による保険料負担の差がないという点。一般の民間生命保険のがん保険などでは、年齢が高くなるほど保険料が高い。

男性の場合、30歳に比べて50歳の保険料は5割増し程度になることがあるので、年配の男性にはお得感がある。

「がん団信」は安心のために必要なので加入がおすすめ

他にも注目の団信がある。

最近増えているのが、金利の上乗せのない、つまり特約料が無料の「がん50%保障」を実施している銀行だ。auじぶん銀行、ソニー銀行などが、がん50%保障団信を提供している。

しかし、住宅ローン残高がゼロ円になるわけではなく、やはり残高がゼロ円になるには、保険料を追加で支払う必要がある(金利上乗せなど)。

【関連記事】>>がん50%保障団信などを無料で付帯する住宅ローンが増加中!年齢ごとに、おすすめの銀行を紹介します

また、JAグループの「三大疾病保障特約」は、保険料の金利上乗せが+0.1%と比較的安くなっている。がんについては診断確定、急性心筋梗塞と脳卒中については所定の労働制限状態や後遺症が60日以上継続した場合に、住宅ローン残棚がゼロになるといもので、支払い条件は普通だ。

しかし、入院した場合に毎月の返済を肩代わりしてくれる「長期継続入院特約(最大36カ月)」は付帯しておらず、別途、金利上乗せ+0.1%が必要で、トータルで見ると非常に割安なわけではない。

いずれにしても、がんや心筋梗塞、脳卒中に負けずにマイホームで生活を続けていくためには、多少保険料負担があっても、安心のために特約に加入しておくことをおすすめする。

【関連記事】>>団体信用生命保険に入れない病気とは? うつ病、適応障害、B型肝炎、子宮筋腫でも住宅ローンは借りられる?

無料なのに団信が充実の「おすすめ住宅ローン」

| 銀行名 |  |

|

|

|

|

|---|---|---|---|---|---|

| おすすめポイント | 「がん・4疾病50%保障」だけでなく、「全疾病」も無料付帯 | 「3大疾病50%保障」「先進医療特約」を無料付帯 | がん100%保障団信へのアップグレードが、わずか0.1%の上乗せ | 仮審査が最短60分で、本契約も印紙代不要で安い | ・事務手数料が一律33万円と低額 |

| 変動金利 | 年0.284%※1 | 年0.448%※3 | 年0.420% | 年0.647%※2 | 年0.874% |

| 死亡・高度障害 | ○ | ○ | ○ | ○ | ○ |

| がん50%保障 | ○(借入時:50歳以下) | ○(3大疾病、40歳未満) | ○(借入時:51歳未満) | ○(借入時:50歳未満) | ○(借入時:50歳以下) |

| 全傷病保障 | ○(借入時:50歳以下) ※180日以上就業不能 |

○(借入時:65歳以下) ※12カ月以上就業不能 |

- | - | ○(借入時:51歳以下) ※12カ月以上就業不能 |

| 月次返済保障 | ○(借入時:50歳以下) ※入院が条件 |

○(借入時:65歳以下) ※就業不能が条件 |

○(借入時:50歳以下) ※入院が連続31日以上 |

- | ○※就業不能が15日超継続(毎月27日に判定) |

| その他保障 | がん・4疾病(脳卒中、急性心筋梗塞、肝疾患、腎疾患)の50%保障が無料 | 先進医療特約 (通算1000万円まで) |

がん診断給付金100万円&がん先進医療1000万円(借入時:51歳未満) | - | - |

| 保証料 | 0円 | 0円 | 0円 | 0円 | 0円 |

| 手数料(税込) | 借入額×2.2% | 借入額×2.2% | 借入額×2.2% | 借入額×2.2% | 33万円 |

| 公式サイトはこちら(仮申込も可) | 公式サイトはこちら(仮申込も可) | 公式サイトはこちら(仮申込も可) | 公式サイトはこちら(仮申込も可) | ー |

| 「団体信用生命保険」ランキング |

| 132銀行を比較◆住宅ローン実質金利ランキング[新規借入] |

| 132銀行を比較◆住宅ローン実質金利ランキング[借り換え] |

|

|

| 【金利動向】おすすめ記事 | 【基礎】から知りたい人の記事 |

| 【今月の金利】 【来月の金利】 【2025年の金利動向】 【変動金利】上昇時期は? 【変動金利】何%上昇する? |

【基礎の8カ条】 【審査】の基礎 【借り換え】の基礎 【フラット35】の基礎 【住宅ローン控除】の基礎 |

新規借入2026年2月最新 主要銀行版

住宅ローン変動金利ランキング

※借入金額3000万円、借入期間35年で試算

![]()

住宅ローン 全期間引下げ(新規借入)・変動金利

- 実質金利(手数料込)

- 0.762%

- 総返済額 3410万円

- 表面金利

- 年0.630%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,611円

低金利の上、がん50%団信無料

- 実質金利(手数料込)

- 0.772%

- 総返済額 3415万円

- 表面金利

- 年0.640%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,745円

①保証料など0円サービスが充実

②新規借入の場合は自己資金10%以上で金利優遇あり

③最大3億円まで借入可能

- 実質金利(手数料込)

- 0.782%

- 総返済額 3421万円

- 表面金利

- 年0.650%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,880円

①ネット銀行の低金利を店頭相談で申し込める!

②51歳以下なら3大疾病保障特約(50%)が無料で基本付帯

③新規借入なら、注文住宅で必要な「つなぎ融資」に対応

-

住宅ローン利用者口コミ調査の詳細を見る

-

今回作成した「住宅ローン利用者口コミ調査」の調査概要は以下のとおり。

【調査概要】

調査日:2023年12月

調査対象:大手金融機関の住宅ローン利用者(5年以内に住宅ローンを新規借り入れ、借り換えした人)

有効回答数:822人

調査:大手アンケート調査会社に依頼

評価対象:有効回答数47以上を対象とするアンケートの設問は以下の7問。回答は5段階評価とした。なお、評価点数の平均点は小数点第2位以降を四捨五入。

【アンケートの設問】

Q1.金利の満足度は?

Q2.諸費用・手数料等は妥当でしたか?

Q3.団体信用生命保険には満足しましたか?

Q4.手続き・サポートには満足しましたか?

Q5.審査について、満足していますか?

Q6.借り入れ後の対応に満足しましたか?

Q7.他の人にも現在の銀行を勧めたいと思いますか?

【回答の配点】

・各設問は5段階で回答してもらい、Q1なら以下のように配点。平均値を求めた。

満足している(5点)

どちらかといえば満足している(4点)

どちらともいえない(3点)

どちらかといえば不満である(2点)

不満である(1点)

・総合評価については、各項目の平均値を全て合算。読者が重視する「Q1金利の満足度」については点数を3倍、「Q3団信の満足度」の点数を2倍として、点数の合計を50点満点とし、10で割ることで5点満点の数値を求めた。

|

保証料や団信などの諸費用がほとんど無料  |

|

132銀行の住宅ローンを比較 >>返済額シミュレーションで、全銀行の金利を一気に比較・調査

|

- 年収に対して安心して買える物件価格は?

-

- ・年収200万円で妻が妊娠中の家族の上限は1600万円!?

- ・年収250万円の単身者の上限は1800万円!?

- ・年収300万円の4人家族の上限は1800万円!?

- ・年収350万円の2人家族の上限は2100万円!?

- ・年収400万円の単身者の上限は2500万円!?

- ・年収450万円の4人家族の上限は2000万円!?

- ・年収500万円の4人家族の上限は3000万円!?

- ・年収600万円の3人家族の上限は3500万円!?

- ・年収600万円の40代独身の上限は3000万円!?

- ・年収700万円の共働き夫婦の上限は5000万円!?

- ・年収800万円の3人家族の上限は4500万円!?

- ・年収1000万円の30代4人家族の上限は5000万円!?

- ・年収1000万円の40代4人家族の上限は3500万円!?

- ・年収1000万円の50代夫婦の上限は3000万円!?

※サイト内の金利はすべて年率で表示

関連記事

関連記事

プロの評判・口コミ

淡河範明さん

PayPay銀行の住宅ローンは、ネット銀行ならではの低金利が特徴です。がん50%団信も付帯するようになり、auじぶん銀行などと人気を分けています。

ネット銀行ならではの、お申込みから契約までネットでお手続きを完結できる点も魅力的です。

ただし、審査は厳しめです。

条件のいい借り手に絞ることで低金利を実現しているものと思われます。当初の計画では、徐々に融資対象を拡大していくとしていましたが、今後どうするのか注目しています。