子育て世帯がマイホームを購入する場合は、「教育費」が予想外に膨らむことが多いため、「教育費」を確保した上で、返済に無理のないような住宅ローンを借り入れることが重要だ。そこで、マイホーム購入を視野に入れた子どもがいる世帯に向けて、「教育費を確保するための資金計画」を紹介する。(監修:ファイナンシャルプランナー峰尾茂克氏)。

子育て世帯の大きな悩みが「教育費」

子どもがいる世帯にとって大きな悩みなのが、「教育費」だろう。食費をはじめとした基本生活費などは、ある程度の工夫で抑制できる。だが、マイホームを購入するからといって、学費などの教育費を大きく減らすことはできない。仮に教育費を切り詰めるとしたら、将来子どもに「奨学金を活用させる」か、極端な話をすれば「進学させない」ことになってしまう。

そこで、お金と住宅事情に精通したファイナンシャルプランナー(CFP)の峰尾茂克氏にどすればいいかを聞いた。峰尾氏は、「22年間でかかる教育費を把握」することで、教育費を確保する方法を推奨している。その上で、支払いに困らないマイホームの購入可能額の計算方法を紹介する。

・幼稚園から大学まで、各年代でかかる教育費は?

・22年間合計で、1000万円以上の教育費が必要

・教育費は22年間分を均等に割り、毎月貯蓄する

・家計を把握し、住宅ローン返済可能額を求める

・マイホームの購入可能額を求める

・最終手段として、「奨学金」を活用することも

・まとめ

幼稚園から大学まで、各年代でかかる教育費は?

まず幼稚園から高校までの教育費はいくらかかるのだろうか。

■幼稚園から大学までかかる教育費の目安■

<公立>

幼稚園: 66万6792円

小学校:193万248円

中学校:144万5523円

高校 :122万9937円

合計:527万2500円

<私立>

幼稚園:149万4024円

小学校:921万4734円

中学校:401万5869円

高校 :298万5885円

合計:1771万512円

※学校外活動費や学校給食費含む。株式会社THE FPコンサルティング(東京都渋谷区)が「平成26年度子どもの学習費調査:学校種別学習費総額の推移」を参考に作成したデータを一部省略して掲載。幼稚園(保育園)が無償化でない場合のシミュレーションとなる

峰尾氏によると、すべて公立なら約527万円、すべて私立なら約1771万円もかかるという。だが、大学まで進学させたいと思うのは親の常。教育費を最小限に抑えたいのであれば、進学先をすべて国公立に限定することはできるが、国公立に進学できる保証はどこにもないし、国公立であってもそれなりのお金がかかる。

では、大学の学費を見てみよう。以下が主な大学の4年間の学費だ。

■主要大学の学費(4年間合計、入学金を含む)■

<国立>

東京大学(全学部):242万円

<私立文系>

慶応義塾大学法学部:473万円

早稲田大学商学部 :469万円

明治大学法学部 :465万円

<私立理系>

慶応義塾大学理工学部 :677万円

早稲田大学基幹理工学部:665万円

東京理科大学理工学部情報科学科:574万円

※ダイヤモンド不動産研究所編集部調べ。2019年度あるいは2020年度入学分の授業料などの概算合計。その他、必要な費用を含んでいない場合やスライド制が採用されている場合あり。自宅通学の場合で下宿費用など含まず。1万円以下は四捨五入

22年間合計で、1000万円以上の教育費が必要

ここで、進学コース別に教育費の試算をしてみよう(以下2019年10月から実施予定の幼児教育・保育の無償化は考慮外とする)。

文系に進んだ場合を2パターン、理系に進んだ場合を1パターン用意した。

■幼稚園(私立)

→小・中学校(公立)

→高校・大学(私立・文系)

22年間の教育費総額=約1286万円。

■幼稚園(私立)

→小学校(公立)

→中・高・大学(私立・文系)

22年間の教育費総額=約1543万円。

※峰尾氏作成。大学(私立文系)は、4年間で500万円の概算で試算。

■幼稚園から大学(理系)まで、「私立」

22年間の教育費総額=約2471万円。

※編集部作成。大学私立理系は、4年間で700万円の概算で試算

幼稚園から高校まで公立にしたとしても、総額で約527万円必要になることは先に述べた通りだ。さらに大学へ進学すると、4年間で約250万円(国公立)~約700万円(私立理系)ほど追加の教育費がかかる。

【関連記事はこちら】>>住宅ローン借入額をシミュレーション①世帯年収500万円の4人家族で試算すると、借入額4000万円は教育費次第で貯金ゼロに!

教育費は22年間分を均等に割り、毎年の固定費として考え、実際の教育費との差額分を貯蓄する

教育費が想像以上に高額となることは分かった。では、これをどう捻出すれば良いだろうか。

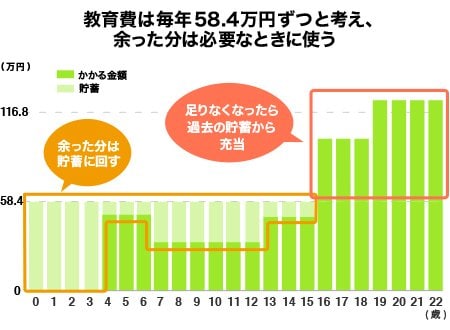

子どもが成長するに連れて、教育費の負担は年々増していく。けれども、昨今の状況だと、将来にわたり給料の伸びはそれほど期待できない。このため、峰尾氏は、22年間にかかる教育費全額を想定し、毎年均等に割り、その額を固定費として考え計上、実際にかかった教育費との差額分を貯金することを推奨している。

■22年分の教育費を、毎年同じ額ずつ「固定費」と考え貯金する

例えば、子ども1名が「幼稚園(私立)→小・中学校(公立)→高校・大学(私立)」で進学するとしよう。

この場合、22年間の教育費総額は約1286万円となり、平均化すると、1年当たりの教育費は約58万4000円(端数切捨)とになる。つまり、毎月約49,000円を教育費として家計から計上し、一定期間一定額を貯金しておけば、22年間分の教育費を毎年同額として捉えることができる計算だ。

子どもが幼いころは、毎月49,000円の教育費を支払う必要は、ほとんどない。しかし、高校や大学に進学する際には不足してしまう。つまり、年間平均額より実際の教育費が低い時は、その差額を貯蓄しておき、年間平均額より実際の教育費が多い時は、貯蓄しておいた分から充当するのだ。

「こうすると教育費は毎年固定されるため、最も教育費がかかる高校、大学になっても急な負担増にはなりません。突如、家計を圧迫するということがなくなります。」と峰尾氏は語る。

そのイメージをグラフで表したのが下記の図だ。

※大学(私立文系)の学費等は各大学により異なるため、4年間で500万円の概算で試算。2019年10月から実施予定の幼児教育・保育の無償化は考慮外。高校までは文部科学省「平成26年度子どもの学習費調査」を参考 。峰尾氏作成

「小学校の教育費が年間約32万円かかるとすると、平均額58万4000円との差額は1年当たり約26万円。この26万円を将来の教育費の備えとして貯蓄するので、月当たりに換算すると毎月約2万2000円を貯蓄すれば良いという考え方です」(峰尾氏)。

毎月分でみると、教育費の月間平均値の目安は以下のようになる。

幼稚園(私立)

→小・中・高校(公立)

→大学(私立・文系)

月額約4.2万円

(実際の教育費は約2.7万円なので、貯蓄額は約1.5万円)

幼稚園(私立)

→小・中学校(公立)

→高校、大学(私立・文系)

月額約4.9万円

(実際の教育費は約2.7万円なので、貯蓄額は約2.2万円)

幼稚園→大学(理系)すべて「私立」

月額約9.4万円

(実際の教育費は約2.7万円なので、貯蓄額は約6.7万円)

「教育費の平均額を基準に教育資金計画を行っていけば、妻のパート収入でいくら補えば良いかの目安も確認できます。2019年10月から幼児教育・保育の無償化が実施されれば、その分家計は楽になるはずです。」(峰尾氏)。

家計をチェックして、住宅ローン返済可能額を求める

教育費の年間平均額が把握できたところで、住宅ローンの毎月返済可能額を調べてみよう。峰尾氏が作成した、以下の「簡易家計分析シート」の「年間総支出の内訳」に、基本生活費など、年間の家計の支出項目を分類し、数字を当てはめてみると、無理のない返済可能額が計算できる。

「ひとくくりに子どものいる世帯といっても、余暇の過ごし方や家族構成、子どもの人数次第で必要な生活費は大きく異なります。返済可能額は各家庭により異なるので、各家庭ごとに家計をしっかりと把握することが重要です」(峰尾氏)。

■年間総支出額

【A】基本生活費(食費、水道光熱費、通信費、外食費、お小遣いなど)

※各家庭により異なるが峰尾氏の顧客には216万円~240万円が多いとのこと

【B】保険料(自動車保険料、生命保険料《掛捨型、貯蓄型》など)

【C】住居費(住宅ローン、管理費・修繕積立金、固定資産税・都市計画税など)

【D】教育費

【E】一時的支出(旅行費用《帰省費用含む》、車関連費《車購入代・車検代・自動車税含む》など)

【F】その他の支出(電化製品購入費など)

※車関連費や電化製品購入費などは、年間平均額で捉える

こうした項目について、将来いくらかかるかを予測しないと、住宅ローンの支払いに困ってしまうこともある。昨今では、住宅ローン金利が低いため、借入額が大きい人が多い。そのため、「将来、返済不能に陥る可能性も高くなる」(峰尾氏)とのことなので気を付けたい。

次に、毎月の「返済可能額など※」を計算してみよう。次の計算式で求められる。

※「返済可能額など」とは、返済可能額ほか将来の老後資金のための貯蓄額や、繰り上げ返済資金などを含んだ金額を指します。

■返済可能額などの試算

「返済可能額など※」=「可処分所得」-「年間総支出額(住宅費を除く)」

まず、「可処分所得」は、源泉徴収票などから算出するが、峰尾氏によると、税金や社会保険料などが引かれるため、一般的には収入の70~80%程度となるそうだ(年収が高くなるほど手取りは低くなる)。

「年間総支出額(住宅費を除く)」は、上記の簡易家計分析シートを使って年間の収支を確認しよう。

この計算式で、年間の「返済可能額など」が分かる。実際に試算してみよう。

①可処分所得

年収800万円

⇒ 【概算】可処分所得600万円(※800万円×75%)

②年間総支出(住宅費を除く)

【A】基本生活費216万円

【B】 保険料 36万円

【D】 教育費 約70万円(※)

【E】 一時的支出30万円

【F】 その他支出30万円

【合計】382万円

③「返済可能額など」=「①可処分所得」-「②年間総支出額(住宅費を除く)」

=①600万円ー②382万円

=返済可能額218万円(年)

返済可能額18万1000円(毎月)

(※幼稚園私立 → 小学校公立 →中学校・高校私立 → 大学私立文系。22年間の総額は約1543万円。大学私立文系を500万円で試算し、22年間で平均化したもの)

ただし、この18万1000円(毎月)という「返済可能額など」には、住宅ローン返済額以外の住居費(管理費、修繕積立金、固定資産税・都市計画税)も入っている。仮に、管理費+修繕積立金+固定資産税+都市計画税が月約4万円であれば、18万1000円-4万円=14万1000円/月が、住宅ローン返済可能額(年間貯蓄額をゼロとした場合の上限額)となる。

あくまでこの場合は、可処分所得が上昇しなかった場合のシミュレーション。見方を変えれば、今後の可処分所得の上昇が、将来の老後資金の貯蓄分や繰上返済資金に充当されると考えて良いだろう。

マイホームの購入可能額を求める

次に、物件購入可能額を求めよう。「実際の住宅ローン金利」、「借入期間」、「毎月返済額」が分かれば、購入可能額を逆算できる。

ここで気を付けたいのは、基本的に返済期間を定年までとして考えること。定年時に残高が残ってしまっては、老後の資金計画に影響するからだ。

一例を挙げよう。年168万円、住宅ローンの返済をするとして、金利年1.18%(全期間固定金利)で、元利均等返済で35年間借り入れる場合、借り入れ可能額は、4815万円となる。ただし、これは35年元利均等返済で、30歳の時に住宅ローンを借りて65歳定年の場合の話だ。

仮に40歳の時に住宅ローンを借りるのであれば、65歳定年であれば25年間で返済できる計画が必要となる。よって借入可能額は3650万円に減少する(以下の表)。

※試算の条件は、毎月返済額が約14万円、2019年7月時点の「フラット35」(全期間固定金利、金利は1.18%)とする。

・【返済期間35年】

→借入額4815万円/毎月返済額13万9997円

・【返済期間25年】

→借入額3650万円/毎月返済額14万0552円

※峰尾氏作成

もし、家計支出が多かったり、子どもの人数が2人以上で教育費にかかる負担が多かったりすれば、さらに借入可能額は減少してしまうだろう。

「現在は専業主婦世帯よりも夫婦共働き世帯の方が多いため、理想の住宅を購入する場合は、ケースによっては夫婦での借り入れも視野に入れる必要があるでしょう」と峰尾氏。

なお、この試算では、可処分所得の上昇や下落、貯蓄(繰上返済可能額及び老後の貯蓄額など)は計算に入れていない。実際は、毎月、きちんと貯蓄をして繰り上げ返済している家庭は多い。また、老後の貯蓄もしていかなければ、年齢を重ねたときに大変なことになる。可処分所得の上昇や下落なども考慮しつつ、ケースによっては夫婦共働きも考慮に入れたが、この試算以上に余裕を持った計画を立てたいところだ。

実際には、各社によって商品内容や金利にばらつきがあるため、各金融機関などが用意している住宅ローンシミュレーションで計算しよう。

最終手段として、「奨学金」を活用することも

子どもには負担をかけてしまうが、「大学に行きたい」と本人が思うなら、奨学金を利用する方法がある。学費の捻出に困っていたなら、利用してもらうのも一つの手だ。日本学生支援機構では、代表的な貸与型の無利息の第一種奨学金と有利息の第二種奨学金があるが、ともに貸与制度であるために、子どもが社会人になってから返済が必要となる。

子どもには将来、大きな負担を強いることを認識したい。

峰尾氏は、「持ち家を購入するために、子どもに将来の負担増を強いるのは、なるべく避けたい」と話す。一方で、2020年4月に進学する学生から新しい奨学金制度が始まる。日本学生支援機構を通じて低所得者向けに新しい「給付型奨学金」と「授業料等減免」がスタートするのだ。ただ、いずれにしても、奨学金を前提としての住宅取得プランは慎重に考えるべきだ。

まとめ

峰尾氏は、「購入するなら、リスク回避のためにも、将来の売却や賃貸の可能性も視野に入れた『資産性』と『資金計画』の両面での物件選びをしたいものです。家計に工夫を加えた上で無理のない範囲で、『資産性』の高い住宅をいかに選ぶかが鍵になります」とアドバイスしている。

長期的に右肩上がりの収入が期待できない今の時代。これから教育費がかかる年代は、ライフプランをしっかりと考え、10年以上先を見据えた収入と支出を想定した上で、住宅購入を計画することを忘れてはならない。

(取材協力=不動産・住生活ライター 高田七穂)

| 132銀行を比較◆住宅ローン実質金利ランキング[新規借入] |

| 132銀行を比較◆住宅ローン実質金利ランキング[借り換え] |

|

|

| 【金利動向】おすすめ記事 | 【基礎】から知りたい人の記事 |

| 【今月の金利】 【来月の金利】 【2025年の金利動向】 【変動金利】上昇時期は? 【変動金利】何%上昇する? |

【基礎の8カ条】 【審査】の基礎 【借り換え】の基礎 【フラット35】の基礎 【住宅ローン控除】の基礎 |

新規借入2026年2月最新 主要銀行版

住宅ローン変動金利ランキング

※借入金額3000万円、借入期間35年で試算

![]()

住宅ローン 全期間引下げ(新規借入)・変動金利

- 実質金利(手数料込)

- 0.762%

- 総返済額 3410万円

- 表面金利

- 年0.630%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,611円

低金利の上、がん50%団信無料

- 実質金利(手数料込)

- 0.772%

- 総返済額 3415万円

- 表面金利

- 年0.640%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,745円

①保証料など0円サービスが充実

②新規借入の場合は自己資金10%以上で金利優遇あり

③最大3億円まで借入可能

- 実質金利(手数料込)

- 0.782%

- 総返済額 3421万円

- 表面金利

- 年0.650%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,880円

①ネット銀行の低金利を店頭相談で申し込める!

②51歳以下なら3大疾病保障特約(50%)が無料で基本付帯

③新規借入なら、注文住宅で必要な「つなぎ融資」に対応

-

住宅ローン利用者口コミ調査の詳細を見る

-

今回作成した「住宅ローン利用者口コミ調査」の調査概要は以下のとおり。

【調査概要】

調査日:2023年12月

調査対象:大手金融機関の住宅ローン利用者(5年以内に住宅ローンを新規借り入れ、借り換えした人)

有効回答数:822人

調査:大手アンケート調査会社に依頼

評価対象:有効回答数47以上を対象とするアンケートの設問は以下の7問。回答は5段階評価とした。なお、評価点数の平均点は小数点第2位以降を四捨五入。

【アンケートの設問】

Q1.金利の満足度は?

Q2.諸費用・手数料等は妥当でしたか?

Q3.団体信用生命保険には満足しましたか?

Q4.手続き・サポートには満足しましたか?

Q5.審査について、満足していますか?

Q6.借り入れ後の対応に満足しましたか?

Q7.他の人にも現在の銀行を勧めたいと思いますか?

【回答の配点】

・各設問は5段階で回答してもらい、Q1なら以下のように配点。平均値を求めた。

満足している(5点)

どちらかといえば満足している(4点)

どちらともいえない(3点)

どちらかといえば不満である(2点)

不満である(1点)

・総合評価については、各項目の平均値を全て合算。読者が重視する「Q1金利の満足度」については点数を3倍、「Q3団信の満足度」の点数を2倍として、点数の合計を50点満点とし、10で割ることで5点満点の数値を求めた。

|

保証料や団信などの諸費用がほとんど無料  |

|

132銀行の住宅ローンを比較 >>返済額シミュレーションで、全銀行の金利を一気に比較・調査

|

- 年収に対して安心して買える物件価格は?

-

- ・年収200万円で妻が妊娠中の家族の上限は1600万円!?

- ・年収250万円の単身者の上限は1800万円!?

- ・年収300万円の4人家族の上限は1800万円!?

- ・年収350万円の2人家族の上限は2100万円!?

- ・年収400万円の単身者の上限は2500万円!?

- ・年収450万円の4人家族の上限は2000万円!?

- ・年収500万円の4人家族の上限は3000万円!?

- ・年収600万円の3人家族の上限は3500万円!?

- ・年収600万円の40代独身の上限は3000万円!?

- ・年収700万円の共働き夫婦の上限は5000万円!?

- ・年収800万円の3人家族の上限は4500万円!?

- ・年収1000万円の30代4人家族の上限は5000万円!?

- ・年収1000万円の40代4人家族の上限は3500万円!?

- ・年収1000万円の50代夫婦の上限は3000万円!?

※サイト内の金利はすべて年率で表示

関連記事

関連記事

プロの評判・口コミ

淡河範明さん

PayPay銀行の住宅ローンは、ネット銀行ならではの低金利が特徴です。がん50%団信も付帯するようになり、auじぶん銀行などと人気を分けています。

ネット銀行ならではの、お申込みから契約までネットでお手続きを完結できる点も魅力的です。

ただし、審査は厳しめです。

条件のいい借り手に絞ることで低金利を実現しているものと思われます。当初の計画では、徐々に融資対象を拡大していくとしていましたが、今後どうするのか注目しています。