住宅ローンを借りる際、「変動金利」「固定金利」のどちらを選択すべきか迷う場合がある。史上最低金利といわれる中で、変動金利を選択する人は多いが、変動金利は金利上昇リスクがネックになる。しかし、「変動金利でもリスクを減らせる裏技」を使えば、固定金利を借りた場合に近い、リスクヘッジが可能となる。その方法について、住まいと暮らしのマネー相談を中心に5000件以上の個別相談実績を持つ、ファイナンシャルプランナー(CFP)の峰尾茂克氏が解説する。

変動金利で借りるなら、貯金をすべき

(出所:PIXTA)

住宅ローンは、かつてない程の低金利で推移している。2019年11月の『変動金利型住宅ローン』の最低金利は0.415%(表面金利、PayPay銀行=旧・ジャパンネット銀行)と非常に低い。そのため、変動金利を借りる人の比率が非常に増えている。

だが、「かつてない低金利」とは、金利にはもう下がる余地は少ないことを意味する。金利が今後、上昇すれば、変動金利の住宅ローンは毎月返済額が増えることがある。このため、安全を第一に考えるなら「全期間固定」が最も安全だ。

とはいえ、これほどの低金利下で、変動金利の魅力に惹かれている人も多いだろう。

そこで、変動金利で借りても、リスクをある程度減らすことができる裏技を紹介しよう。裏技を紹介してくれるのはファイナンシャルプランナー(CFP)の峰尾氏だ。

「一般的にFPは、様々な危険性を考慮し、『固定金利型住宅ローン』を推奨する方が多いのですが、私は個別相談のお客様には、まず、『変動金利型住宅ローン』と『固定金利型住宅ローン』の特徴を理解してもらうよう、お話しします。その結果、リスクとメリットを納得されて『変動金利型住宅ローン』を選択されるお客様も多くいらっしゃいます」と説明する。

その裏技を簡単に説明すると以下のようになる。

・「変動金利」は将来「繰上返済」が十分にできるような資金的に余裕がある人がお薦め

・「固定金利」で借りたつもりで「変動金利」で借りて、その差額を貯金する

・金利が上昇しそうになったら、「繰上返済」に充てて、借入残高を減らす

なお、注意したいのは、借入限度額いっぱいまで借りて、その後も「繰上返済」をする資金的余裕がない人だ。金利が上昇し、毎月返済額がアップしたとき返済できない人には「変動金利型住宅ローン」は向かない。「『借入可能額』と『返済可能額』は異なります。将来金利が変動した場合は、返済額が増え、基本生活費や教育費などにも影響を与える可能性があるからです」(峰尾氏)。

では、詳細を説明していこう。

■まずは、「適切な物件購入額」を決めることが大事

ここで、金利を選ぶ前に大事なことは「物件価格の決め方」だ。

単純に年収の5倍、6倍といった概算で決めるのは、不正確といえる。十分な収入があっても、生活費などの支出は、子どもの人数や家計の状況により大きく異なるからだ。

最初に、子どもにかかる22年間の教育費を予算として計上する。教育費が予想以上の大きな支出となるからだ。また、毎月の生活費を費目別に分けて、「年間総支出額」を把握する。そして最後に、毎月の貯金(老後資金も含む)も加味して毎月支払可能額を割り出し、そこから適切な住宅ローン借入額(物件価格)を計算しよう。

【参考記事はこちら】>>高額な「教育費」が住宅ローンの支払いを圧迫する!

教育費をきちんと用意するためのテクニックとは?

■まず、35年間固定金利でシミュレーション

おおまかな物件価格がわかったら、まず、固定金利35年で借りたときをシミュレーションしてみる。「安全を重視したならば」と仮定し、総返済額や毎月返済額の目安を知る。下記に一例を出してみよう。

【返済額】毎月返済額は14万3720円。総返済額は約6036万円

※峰尾氏試算、元利均等返済

■次に、変動金利でシミュレーション

では、変動金利で同じ金額を借りたとする。ここでは大手銀行の店舗で借りた場合の変動金利0.525%で試算した。

【返済額】毎月返済額は13万345円。金利が変化しなければ総返済額は約5474万円

※峰尾氏試算、元利均等返済

毎月返済額は、35年固定金利の時に比べて1万3375円も少なく、総返済額は562万円も少ない。ただし、実際には金利がどうなるかは不明だ。もし、貯金がほとんどなく,毎月の支払いもギリギリという状態であれば、金利上昇次第では、家計が破綻してしまう可能性もあるだろう。

『変動金利型住宅ローン』と『固定金利型住宅ローン』はどちらがいい?

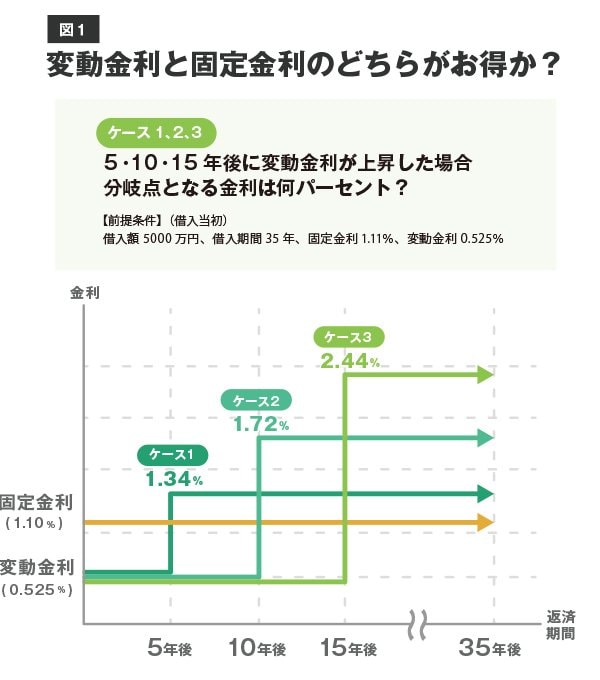

そこでお勧めるしたいのが、変動金利で借りるけれど、35年固定を支払っているのと同じだけ支払ったつもりで、余った分は貯金するという裏技だ。これを活用した場合、ある程度の金利上昇には耐えられる。4つのケースで見ていこう。段階的に上がっていくイメージを、下記の図1と図2に表したのでイメージして欲しい。

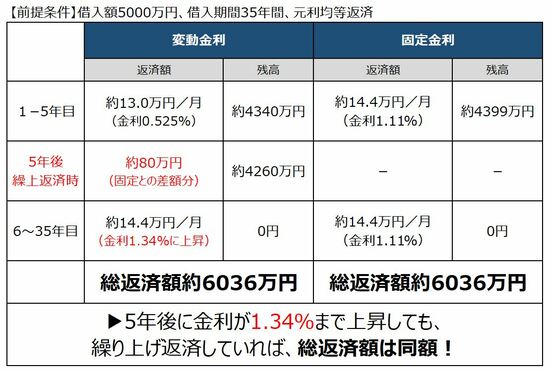

ケース1 5年後の金利上昇なら何%までOK?

まずは、5年後に変動金利が上昇するケースをみよう。35年間の返済額と住宅ローン残高の推移は下表の通りだ。

最初の5年間は変動金利が上昇する前の金利で計算している。具体的な毎月返済額は以下。

・変動金利(0.525%)の毎月返済額は13万345円、5年後の残高は約4340万円

・35年固定金利(1.11%)の毎月返済額は14万3720円、5年後の残高は約4399万円

「なんだ、残高は約59万円しか違わないじゃないか」と思うかもしれないが、それは間違いだ。35年固定金利と変動金利では、毎月返済額が違うので、5年間の総返済額も違う。5年間の返済総額の差額を繰上返済に回せば、変動金利の残高がさらに減少する。

さらに、ここで繰上返済してみよう。

・5年間の差額の総額は802,500円(13,375円×12か月×5年)

・5年後にこれを繰上返済に充当すると、変動金利の住宅ローン残高は、約4340万円から、約4260万円へと減少する。

・残りの30年で約4260万円を返済する場合、計算してみると金利は1.34%となる。

6年目以降の変動金利が1.34%になると、35年固定金利よりも返済額は増えるが、住宅ローン残高は少なくなっているので、毎月支払額は14万3772円と、固定金利(1.11%)の毎月返済額とほぼ変わらない(借り換えた場合の諸経費などは除く)。総支払額を計算しても、変動金利と固定金利ではほぼ同じとなった。

現在の変動金利の水準が非常に低いため、今回のケースでは、5年後に金利が上昇しても、上昇幅が0.815%までであれば、「固定金利」と「変動金利」の差額分を貯金を繰上返済に回すことで、そのリスクをカバーできることがわかっただろう。

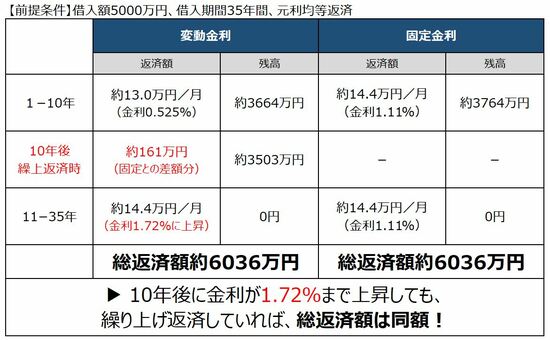

ケース2 10年後の金利上昇なら何%までOK?

次に、10年後に変動金利が上昇するケースをみよう。まず、35年間の返済額と住宅ローン残高の推移を見ておこう。

ケース1と同様に試算すると、当初の毎月返済額は一緒。ただし、10年後に変動金利は上昇する。その際、10年間の返済総額の差額を繰上返済に回す。

・10年後の住宅ローン残高は、変動金利の方が100万円少ない。

・10年間の差額の総額は160万5000円(13,375円×12か月×10年)

・これを繰上返済に充当すると、変動金利の住宅ローン残高は、約3664万円から、約3503万円へと減少する。

・残りの25年で3503万円を返済する場合、計算してみると金利は1.72%となる。

つまり、変動金利が10年後に1.72%まで上昇しても、35年固定金利と総返済額はほぼ変わらない。

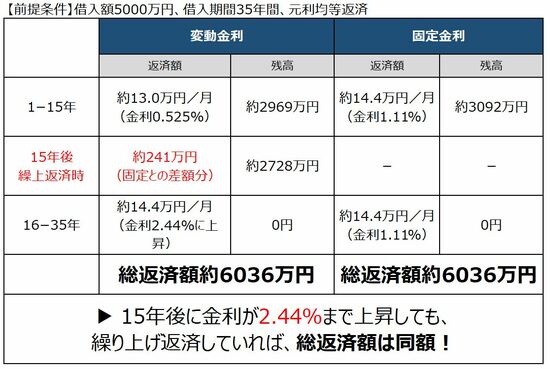

ケース3 15年後の金利上昇なら何%までOK?

最後に、15年後に変動金利が上昇するケースをみよう。まず、35年間の返済額と住宅ローン残高の推移を見ておこう。

15年間、変動金利が変わらなかった場合。

・固定金利と変動金利と固定金利の返済額の差は、240万7,500円(13,375円×12か月×15年)

・差額を繰上返済に充当すると、残高は約2728万円となる

・残りの20年で約2728万円を返済する場合、計算してみると金利は2.44%となる。

これは、15年後に固定金利に切り替えて、そのときの固定金利が約2.44%になっていたとしてもはじめから固定金利(1.11%)で返済していた返済額とほぼ変わらない計算となる。(借り換えた場合の諸経費などは除く)。

現在、大手銀行の変動金利(店頭金利)は2.475%。そこから優遇金利幅1.95%(※金融機関により異なる)を引いた、「0.525%」が、住宅ローンを借りた場合の実質金利となる。今回試算した「2.44%上昇」を計算すると、店頭金利ベースで4.39%(2.44%+1.95%)に上昇するというケースであり、歴史的にみるとそれなりに高い水準まで、リスクをヘッジできることになる。

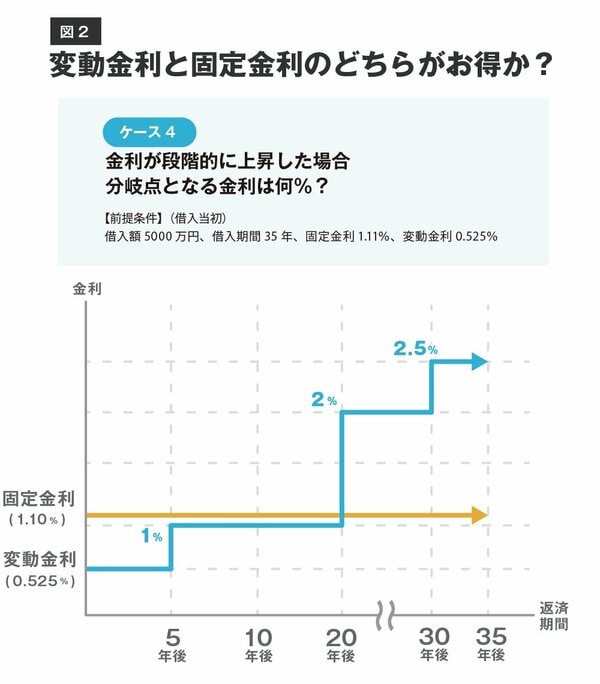

ケース4 金利が段階的に上昇した場合

では、金利が段階的に上昇していくときに、上昇するタイミングで繰上返済する例をみる。金利の推移は以下の通りだ。

【変動金利】

当初 5年 0.525%

6-20年 1.000%

21-30年 2.000%

31-35年 2.500%

【固定金利】

35年固定 1.11%

では、このように金利が段階的に上昇した場合の、35年間の返済額と住宅ローン残高の推移を見ていこう。

・5年後、20年後、30年後に、固定金利と変動金利の返済の差額(約80万円、約120万円、約50万円)を繰上返済

・変動金利の総返済額は約5968万円となり、固定金利の総返済額に比べて、約68万円低くなる。

なお、「変動金利」と「固定金利」の比較シミュレーションでは、「変動金利」と「固定金利」の毎月返済額の差に一切着目せず、差額を繰上返済せずにシミュレーションをする専門家が多いが、実は正確性に欠ける。 「固定金利」で借りるつもりで「変動金利」で借りたことを想定すれば、差額を消費しない限り貯蓄に回るためだ。

※上記はいずれも35年間の返済期間を変えず、5年後、20年後、30年後に固定と変動の返済額の差額をまとめて返済額軽減型の繰上返済に充当した場合を想定したシミュレーション、いずれも峰尾氏試算

●変動では繰上返済を前提に考えて

将来の金利の上昇幅を何%まで上がるかを想定するのは難しい。金利上昇幅は誰にも予測できない。

そのため、変動金利を選ぶなら、複数の金利上昇を想定し、繰上返済することが重要だ。もし、相続などで将来、まとまったお金を手にする可能性があったり、かなり資金的な余裕があったりするなら、繰上返済に回したい。こうすれば、極端な話、どれだけ金利が上昇しても、変動金利のリスクを大幅に減らせる。

なお、峰尾氏は、一つの考え方と前置きした上で、「バブル当時、変動金利は8%台を示したことがありましたが、一時的な現象です。金利がそこまで上昇して、張り付いたままになると仮定するのはあまり現実的ではないかもしれませんね」としている。

まとめ

これらをまとめると以下のようになる。

-

【峰尾氏が推奨する「固定金利」と「変動金利」の住宅ローンの選び方】

①住宅ローンの返済以外の他の費目(基本生活費や教育費など)に着目し、まずは「固定金利」で「住宅ローンの返済可能額」を導き出し、「物件購入可能額」を算出する。

②「住宅ローンの返済可能額」をベースに、今後のライフプランや経済効果を考えながら「固定金利」か「変動金利」か、を最終的に選択する。

峰尾氏は、「最も重要なことは『固定金利』と『変動金利』の特徴をしっかりと理解し、ライフプランを前提に繰上返済の可能性を考え、複数のシミュレーションを行ったうえで、慎重に判断するのが望ましい。誤診につながらないよう、外科手術と同様に、実務経験豊富なプロのFPに相談することを推奨します」とアドバイスしている。

(編集協力=不動産・住生活ライター 高田七穂)

| 132銀行を比較◆住宅ローン実質金利ランキング[新規借入] |

| 132銀行を比較◆住宅ローン実質金利ランキング[借り換え] |

|

|

| 【金利動向】おすすめ記事 | 【基礎】から知りたい人の記事 |

| 【今月の金利】 【来月の金利】 【2025年の金利動向】 【変動金利】上昇時期は? 【変動金利】何%上昇する? |

【基礎の8カ条】 【審査】の基礎 【借り換え】の基礎 【フラット35】の基礎 【住宅ローン控除】の基礎 |

新規借入2026年2月最新 主要銀行版

住宅ローン変動金利ランキング

※借入金額3000万円、借入期間35年で試算

![]()

住宅ローン 全期間引下げ(新規借入)・変動金利

- 実質金利(手数料込)

- 0.762%

- 総返済額 3410万円

- 表面金利

- 年0.630%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,611円

低金利の上、がん50%団信無料

- 実質金利(手数料込)

- 0.772%

- 総返済額 3415万円

- 表面金利

- 年0.640%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,745円

①保証料など0円サービスが充実

②新規借入の場合は自己資金10%以上で金利優遇あり

③最大3億円まで借入可能

- 実質金利(手数料込)

- 0.782%

- 総返済額 3421万円

- 表面金利

- 年0.650%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,880円

①ネット銀行の低金利を店頭相談で申し込める!

②51歳以下なら3大疾病保障特約(50%)が無料で基本付帯

③新規借入なら、注文住宅で必要な「つなぎ融資」に対応

-

住宅ローン利用者口コミ調査の詳細を見る

-

今回作成した「住宅ローン利用者口コミ調査」の調査概要は以下のとおり。

【調査概要】

調査日:2023年12月

調査対象:大手金融機関の住宅ローン利用者(5年以内に住宅ローンを新規借り入れ、借り換えした人)

有効回答数:822人

調査:大手アンケート調査会社に依頼

評価対象:有効回答数47以上を対象とするアンケートの設問は以下の7問。回答は5段階評価とした。なお、評価点数の平均点は小数点第2位以降を四捨五入。

【アンケートの設問】

Q1.金利の満足度は?

Q2.諸費用・手数料等は妥当でしたか?

Q3.団体信用生命保険には満足しましたか?

Q4.手続き・サポートには満足しましたか?

Q5.審査について、満足していますか?

Q6.借り入れ後の対応に満足しましたか?

Q7.他の人にも現在の銀行を勧めたいと思いますか?

【回答の配点】

・各設問は5段階で回答してもらい、Q1なら以下のように配点。平均値を求めた。

満足している(5点)

どちらかといえば満足している(4点)

どちらともいえない(3点)

どちらかといえば不満である(2点)

不満である(1点)

・総合評価については、各項目の平均値を全て合算。読者が重視する「Q1金利の満足度」については点数を3倍、「Q3団信の満足度」の点数を2倍として、点数の合計を50点満点とし、10で割ることで5点満点の数値を求めた。

|

保証料や団信などの諸費用がほとんど無料  |

|

132銀行の住宅ローンを比較 >>返済額シミュレーションで、全銀行の金利を一気に比較・調査

|

- 年収に対して安心して買える物件価格は?

-

- ・年収200万円で妻が妊娠中の家族の上限は1600万円!?

- ・年収250万円の単身者の上限は1800万円!?

- ・年収300万円の4人家族の上限は1800万円!?

- ・年収350万円の2人家族の上限は2100万円!?

- ・年収400万円の単身者の上限は2500万円!?

- ・年収450万円の4人家族の上限は2000万円!?

- ・年収500万円の4人家族の上限は3000万円!?

- ・年収600万円の3人家族の上限は3500万円!?

- ・年収600万円の40代独身の上限は3000万円!?

- ・年収700万円の共働き夫婦の上限は5000万円!?

- ・年収800万円の3人家族の上限は4500万円!?

- ・年収1000万円の30代4人家族の上限は5000万円!?

- ・年収1000万円の40代4人家族の上限は3500万円!?

- ・年収1000万円の50代夫婦の上限は3000万円!?

※サイト内の金利はすべて年率で表示

関連記事

関連記事

プロの評判・口コミ

淡河範明さん

PayPay銀行の住宅ローンは、ネット銀行ならではの低金利が特徴です。がん50%団信も付帯するようになり、auじぶん銀行などと人気を分けています。

ネット銀行ならではの、お申込みから契約までネットでお手続きを完結できる点も魅力的です。

ただし、審査は厳しめです。

条件のいい借り手に絞ることで低金利を実現しているものと思われます。当初の計画では、徐々に融資対象を拡大していくとしていましたが、今後どうするのか注目しています。