住宅ローンを借りている人には、借り換えで返済額を減らしたり、それほど高くない金利で固定金利へと借り換えできるチャンスが到来している。住宅ローンの金利は史上最低水準が続いているからだ。そこで、住宅ローンの借り換えの条件をシミュレーションで試算してみたところ、借りたばかりの人でもメリットがあることが分かった。

「借り換えすべきか?」は総支払額で判断を

住宅ローンを借り換える人にはさまざまな理由があるが、多いのは次の2ケースだ。

- ・返済額を少なくしたい

- ・変動金利は金利上昇リスクがあるので、固定金利へと乗り換えたい

こうした要望があるとき、何を基準に判断すればいいのか。

住宅ローンの借り換えをする際、「借り換えメリットを判断するための3条件」がある。

- ① 金利1%以上低下

- ② 残高1000万円以上

- ③ 残り返済期間10年以上

これを同時に満たせば、借り換えしてメリットがあるとするファイナンシャルプランナー(FP)や不動産関連サイトがある。

実は、この3条件をギリギリクリアするケース(金利1%低下、残高1000万円、返済期間10年)で借り換えたとして試算してみると、総返済額は約51万円減少することになる。

ところが、借り換えの手続きで必要な「諸費用」は銀行によって異なる。およそ30万円から80万円ほどまで幅がある(借入額3000万円の場合)。もし借り換えで約51万円節約ができても、諸費用がそれ以上にかかれば、メリットはない。せっかく借り換えるのであれば、確実にメリットがある、得をすることが分からなければ意味がない。

では、住宅ローンで借り換えすべきかどうかは、どう判断すればいいのだろうか?

そこで重視すべきなのが、先ほどから出てきている「総支払額」だ。住宅ローンの元本、金利から総支払額がいくら減少するのかを計算し、さらに借り換えで必要な諸費用よりも大きければ、メリットがあるかどうか判断できる。同様の指標として、諸費用などを金利に含んでいる「実質金利」もある。

金利低下「0.5%超1.0%以下」が最も多い!

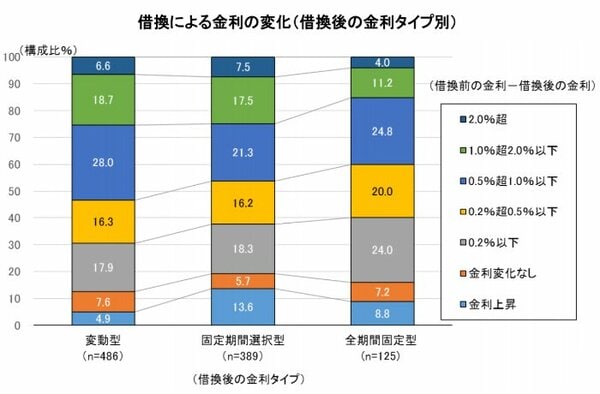

では、実際に借り換えている人たちは、どんな金利や住宅ローン残額、残り返済期間になっているのだろうか。「2018年度民間住宅ローン借換の実態調査(2019年9月、住宅金融支援機構)」によれば、借り換えによる金利低下が、「0.5%超、1.0%以下」という人が最も多いという結果となっている。

金利タイプ別で見ると、金利差の小さな「0.2%以下」でも借り換えしている人たちも一定数いることが分かる。このことから、0.2%の金利差でもメリットがあるという人がいるようだ。

先ほどの、「金利1%以上低下」という条件は満たしていなくても、他の条件次第ではメリットが発生し、借り換えに踏み切っている人が非常に多いことがわかるだろう。

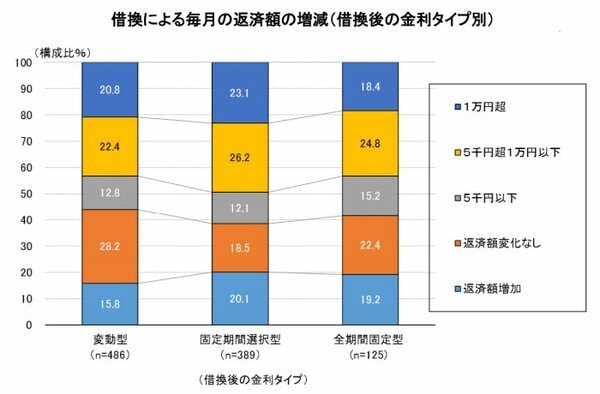

では借り換えした人たちは、どの程度の金額的なメリットを得られたのだろうか。借り換えによる毎月の返済額の増減を金利タイプ別で見ると、下表のような結果となった。

まず借り換えによって、毎月の返済額が減った人の割合は、変動金利型で56%、固定期間選択金利型で61.4%、全期間固定金利型で58.4%になり、平均すれば約6割近い。金額にしても毎月の返済額が「5千円超1万円以下」も減っている人が多いという結果だ。かなりの人が借り換えで支払額を減らしている。

なお、返済額が増加しても借り換えている人も一定数いる。理由としては「変動金利ではリスクがあるので、多少金利が高くても固定金利に変更した」「離婚などで相手を保証人から外すためにやむを得ず借り換えた」などのケースがある。こうした毎月支払額が増加するケースでも、なるべく負担が増えない商品へと乗り換えたいところだ。

金利低下0.5%なら、大半のケースでメリットあり

では、具体的に、借り換えでどのくらいメリットが出るのかをシミュレーションしてみよう。

金利低下幅が大きいほどメリットが出やすいので、ここでは、金利低下幅が比較的少ないケースで計算しよう。実際、金利低下が1%を大きく割り込んでいても、借り換えする人が意外といるので、金利低下0.5%、金利低下0.2%のケースついて、金利以外の条件(住宅ローン残高、返済年数)がどういうケースなら借り換えでメリットがあるのか試算してみた。

まずは、借り換えで金利低下が0.5%のケース(1.2%が0.7%に低下)で試算してみよう。

シミュレーションした結果、上表のように借り換えによる総返済額の削減額は、26万円から247万円と非常に幅が広い。そして、住宅ローン残高が多く、かつ返済年数が長いほど削減額が多くなることが分かるだろう。

では、借り換えの諸費用も考慮するとどうなるのか。

ネット銀行では手数料として、「借入金額×2.2%」を取る。また、銀行以外に支払う諸費用としては、「抵当権設定登録免許税」が約9万円、「司法書士手数料」が約10万円、「印紙税」が約2万円かかるので、ここでは合計20万円としておこう。

こうした諸費用を加味してもメリットがあるケースは非常に多い。

もし、住宅ローン残高3000万円、借入期間30年の場合は、247万円—諸費用86万円=161万円がメリット額になる。こうした人はぜひ、借り換えをすべきだろう。

住宅ローン残高が1000万円の場合は借入期間が20年以上あれば黒字になり、住宅ローン残高が2000万円以上の場合は借入期間が15年以上でも黒字になる(表では背景をオレンジ色に塗ったケース)。

金利低下が0.5%以上ある場合は、多くのケースでメリットがあるということが分かるだろう。

これから分かる通り、金利低下幅、融資残高、返済期間、諸費用の4つの数字から借り換えのメリットがどれほど出るのかを精査しなければ、借り換えの意味がないのだ。

金利低下0.2%は、条件によりメリットあり

では、金利低下が0.2%で借り換えするケースも試算してみよう(金利1.2%が、金利1.0%に低下)。

シミュレーションの結果、上表のように借り換えによる総返済額の減少額は、10万円から100万円と試算できた。

次に諸費用を差し引いてみよう。諸費用が、銀行の手数料「借入金額×2.2%」+銀行以外への諸費用合計20万円の場合のメリットを確認しよう。

住宅ローン残高が2000万円、3000万円で、借入期間が30年以上の場合は、借り換えメリットがあるという結果になった(表では背景をオレンジ色に塗ったケース)。

金利が0.2%しか下がらないケースは、変動金利から固定金利への借り換え(金利上昇リスクを避けるため)という人も含まれるため、必ずしもメリットが出るとは限らないが、僅かな金利低下でも、借り換えメリットが出るケースがあることが分かる。

■諸費用が安い銀行も存在する

なお、銀行によっては手数料体系が違うこともある。SBI新生銀行は手数料が5.5万円〜、楽天銀行は手数料が33万円など、手数料が一定額で、安い銀行もあるのだ。

そこで、「銀行手数料」5.5万円+「銀行以外への諸費用」合計20万円=合計25.5万円の場合のメリットを確認しよう。

借り換えにより収支がプラスになるのは、

- ・住宅ローン残高1000万円の場合は借入期間25年以上

- ・住宅ローン残高2000万円の場合は借入期間15年以上

- ・住宅ローン残高3000万円の場合は借入期間10年以上

となり、メリットのあるケースが大きく増えた(表では背景を緑色+オレンジ色に塗ったケース)。

なお、借り換えのメリットが小さい場合は、手間を考えると無理に借り換えをする必要はない。余裕があるのなら、一部繰上返済することで、総支払額を減らすことができる。

借り換えは、審査もセットのつもりで

一方、住宅ローンの借り換えだから、「審査」が簡単だろうと思うのは早計だ。

借り換える銀行・金融機関によって細かな審査基準は異なるし、厳しさも変わる。特に、顧客属性といわれる年収や勤続年数、職歴などは重視される評価項目だ。

例えば、転職したばかりで勤続年数が短かったり、給料が下がっていたりすると顧客属性の評価は下がる。また、マイカーローンや子どものために教育ローンの借り入れがある場合もマイナス評価につながる。携帯電話の料金の支払い遅延や消費者金融などでの借り入れがあった場合も評価は下がり、融資額が減額されるケースも出てくる。

また、健康状態も問題になるので要注意だ。銀行の住宅ローンなどでは、団体信用生命保険(団信)加入が必須になっており、借入額が5000万円を超えると健康診断証明書の提出が求められる。5000万円以下の借入希望の場合は自己申告での健康状態を記載することになるが、虚偽の告知があると万一の場合に保険金は支払われないため、保険の意味はなくなる。

新規の住宅ローンの借り入れ時と違い、借り換えの場合でも審査は厳密に行われるため、勝手に問題ないだろうと思い込まないことだ。

なお、団信の加入ができなかった場合、すぐに諦めなくてもいい。

引受保険会社を変更する(つまり、銀行を変更する)ことで審査をクリアできることがある。もしくは団信の加入が任意のフラット35で借り換えを検討するのも一案だろう。団信が難しい場合、加入条件が広い「ワイド団信」に加入すれば、借り入れ条件をクリアできることが多いが、通常は金利を0.3%程度上乗せすることになるので、借り換えメリットが縮小することになる。

シミュレーションするなら、諸費用まで試算するサイトが有効だ

以上のように、借り換えをするなら、金利、住宅ローン残高、返済期間から総返済額がいくら減少するのかシミュレーションし、そこから借り換えの諸費用を引いて、最終的にメリットがあるのかどうかを調べることが重要だと分かっただろう(固定金利への変更の場合は、負担が大きく増えないことが重要)。

ただし実際にこれらの条件を調べ上げて、メリット額を試算することは手間がかかり面倒だ。

銀行や住宅ローン関連サイトでは、借り換えシミュレーションを用意しているのだが、銀行・金融機関のシミュレーションだと、自社の住宅ローン商品でしか試算できないことがあり、他社のケースと比較することが難しい。また、複数の銀行の住宅ローンを比較できるサイトもあるが、諸費用まで含んだ比較をきちんとしているサイトは数少ない。

しかも借り換えの諸費用は銀行・金融機関によって異なり、その額は5万円〜240万円(借入金額8000万円の場合)だ。諸費用といっても100万円以上の幅があるだけでなく、その金額を銀行のサイトから見つけ出すだけでも一苦労だ。

その点、ダイヤモンド不動産研究所の住宅ローンシミュレーションなら、借入金額、期間、金利タイプを選ぶだけで、132銀行の主要商品すべてについて、「総返済額(諸費用含む)」「毎月返済額」を、計算できる。ランキング形式で並べているので、お得な住宅ローンがすぐに見つかる。

借り換えは、実質金利と現在の金利を比較するだけ

なお、借り換えの場合は、「実質金利」を活用すると、非常に便利だ。

「実質金利」とは、銀行に支払う諸費用が含まれた金利のことだ。米国では一般的に用いられている指標だ。

現在の金利が1%だったとして、借り換え後の実質金利(諸費用込み)が0.8%だった場合は、借り換えにより金利が下がるので、メリットがあるということになる。借り換えメリットがあるかどうかを簡単に判断できるので、利用するといいだろう。※なお、実質金利には銀行以外に支払う諸費用約20万円は含まれていないので、総支払額もあわせて使いたい

試算するなら、諸費用まで含めて計算してくれるシミュレーションでなければ役に立たない。そういう意味で、ダイヤモンド不動産研究所の住宅ローンのシミュレーションは便利なので、ぜひ活用してほしい。

|

|

|---|

| 132銀行を比較◆住宅ローン実質金利ランキング[新規借入] |

| 132銀行を比較◆住宅ローン実質金利ランキング[借り換え] |

|

|

| 【金利動向】おすすめ記事 | 【基礎】から知りたい人の記事 |

| 【今月の金利】 【来月の金利】 【2025年の金利動向】 【変動金利】上昇時期は? 【変動金利】何%上昇する? |

【基礎の8カ条】 【審査】の基礎 【借り換え】の基礎 【フラット35】の基礎 【住宅ローン控除】の基礎 |

新規借入2026年2月最新 主要銀行版

住宅ローン変動金利ランキング

※借入金額3000万円、借入期間35年で試算

![]()

住宅ローン 全期間引下げ(新規借入)・変動金利

- 実質金利(手数料込)

- 0.762%

- 総返済額 3410万円

- 表面金利

- 年0.630%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,611円

低金利の上、がん50%団信無料

- 実質金利(手数料込)

- 0.772%

- 総返済額 3415万円

- 表面金利

- 年0.640%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,745円

①保証料など0円サービスが充実

②新規借入の場合は自己資金10%以上で金利優遇あり

③最大3億円まで借入可能

- 実質金利(手数料込)

- 0.782%

- 総返済額 3421万円

- 表面金利

- 年0.650%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,880円

①ネット銀行の低金利を店頭相談で申し込める!

②51歳以下なら3大疾病保障特約(50%)が無料で基本付帯

③新規借入なら、注文住宅で必要な「つなぎ融資」に対応

-

住宅ローン利用者口コミ調査の詳細を見る

-

今回作成した「住宅ローン利用者口コミ調査」の調査概要は以下のとおり。

【調査概要】

調査日:2023年12月

調査対象:大手金融機関の住宅ローン利用者(5年以内に住宅ローンを新規借り入れ、借り換えした人)

有効回答数:822人

調査:大手アンケート調査会社に依頼

評価対象:有効回答数47以上を対象とするアンケートの設問は以下の7問。回答は5段階評価とした。なお、評価点数の平均点は小数点第2位以降を四捨五入。

【アンケートの設問】

Q1.金利の満足度は?

Q2.諸費用・手数料等は妥当でしたか?

Q3.団体信用生命保険には満足しましたか?

Q4.手続き・サポートには満足しましたか?

Q5.審査について、満足していますか?

Q6.借り入れ後の対応に満足しましたか?

Q7.他の人にも現在の銀行を勧めたいと思いますか?

【回答の配点】

・各設問は5段階で回答してもらい、Q1なら以下のように配点。平均値を求めた。

満足している(5点)

どちらかといえば満足している(4点)

どちらともいえない(3点)

どちらかといえば不満である(2点)

不満である(1点)

・総合評価については、各項目の平均値を全て合算。読者が重視する「Q1金利の満足度」については点数を3倍、「Q3団信の満足度」の点数を2倍として、点数の合計を50点満点とし、10で割ることで5点満点の数値を求めた。

|

保証料や団信などの諸費用がほとんど無料  |

|

132銀行の住宅ローンを比較 >>返済額シミュレーションで、全銀行の金利を一気に比較・調査

|

- 年収に対して安心して買える物件価格は?

-

- ・年収200万円で妻が妊娠中の家族の上限は1600万円!?

- ・年収250万円の単身者の上限は1800万円!?

- ・年収300万円の4人家族の上限は1800万円!?

- ・年収350万円の2人家族の上限は2100万円!?

- ・年収400万円の単身者の上限は2500万円!?

- ・年収450万円の4人家族の上限は2000万円!?

- ・年収500万円の4人家族の上限は3000万円!?

- ・年収600万円の3人家族の上限は3500万円!?

- ・年収600万円の40代独身の上限は3000万円!?

- ・年収700万円の共働き夫婦の上限は5000万円!?

- ・年収800万円の3人家族の上限は4500万円!?

- ・年収1000万円の30代4人家族の上限は5000万円!?

- ・年収1000万円の40代4人家族の上限は3500万円!?

- ・年収1000万円の50代夫婦の上限は3000万円!?

※サイト内の金利はすべて年率で表示

関連記事

関連記事

プロの評判・口コミ

淡河範明さん

PayPay銀行の住宅ローンは、ネット銀行ならではの低金利が特徴です。がん50%団信も付帯するようになり、auじぶん銀行などと人気を分けています。

ネット銀行ならではの、お申込みから契約までネットでお手続きを完結できる点も魅力的です。

ただし、審査は厳しめです。

条件のいい借り手に絞ることで低金利を実現しているものと思われます。当初の計画では、徐々に融資対象を拡大していくとしていましたが、今後どうするのか注目しています。