ロシアによるウクライナ侵攻を受けて、今後の住宅ローン金利動向はどうなるのか、予想してみたいと思います。今日は執筆時点の金融市場の動向と主要銀行の住宅ローンの金利動向からこれからの住宅ローン金利動向を金利タイプごとに予想します。(住宅ローン・不動産ブロガー、千日太郎)

主要銀行は3月に「便乗利上げ」

こんにちは公認会計士ブロガーの千日太郎です。

ロシアのウクライナ侵攻から2週間がたちました。停戦協定は一向にまとまる気配がなく事態は泥沼化の様相を呈してきました。この地政学リスクの高まりとロシアへの経済制裁による景気悪化の見通しから株価は大幅下落し、昨年来の安値を更新しています。しかし、国内長期金利は株価ほどには下がっていません。

一方で、民間銀行の住宅ローンについてはちょっと様相が異なります。下のグラフは今年3月8日までの国内長期金利と1月から3月のみずほ銀行の変動金利と35年固定金利の推移です。

変動金利については超低金利のまま横ばい、固定金利については2022年2月から3月にかけて0.18ポイントの大幅上昇となっています。国内長期金利の動向を全くと言っていいほど反映していませんね。

変動金利は短期プライムレート(短プラ)によって決まり、短プラは日銀が民間金融機関に対して融資するときの政策金利の影響を受けるといわれています。そのため、長期金利と連動しないことについては一応筋が通っています。しかし、固定金利は金融市場の長期金利の動向に影響を受けます。これは、金融機関が市場の長期金利で資金を調達して、それに利益を乗せて住宅ローンの金利として貸し出しているためです。

1月から2月にかけては、米利上げ観測の波及で長期金利が上昇していたのですが、みずほ銀行の35年固定金利は逆に金利を下げています。そして2月から3月にかけては、ロシアによるウクライナ侵攻で長期金利が下がり始めているのですが、みずほ銀行の35年固定金利は逆に金利を上げています。特に2月から3月にかけての住宅ローンの固定金利は、みずほ銀行だけでなく主要銀行が軒並み金利を上昇させています。わたしは「便乗利上げ」だったのではないかと思っています。

毎年3月は主要な不動産会社、建築会社の決算月であり、新築マンションの完成引き渡しが集中します。金利が上がったからといって翌月に変更することが難しいタイミングなので、金利を上げても借り手にに逃げられることがありません。そのため3月には金利を上げる大義名分さえあれば、大きく金利を上げやすい傾向があるのです。

「スタグフレーション」のリスクが浮上

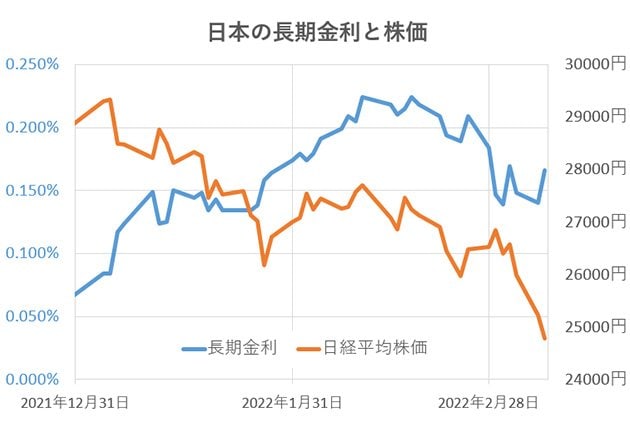

こちらは、今年3月8日までの国内長期金利と日経平均株価の推移をグラフにしたものです。

2月後半のウクライナ侵攻から、国内長期金利も株価も低下傾向となっています。紛争による地政学リスクの高まりとロシアへの制裁による景気悪化の見通しから、リスク資産である株式が売られ、安全資産である国債が買われたためですね。債券価格と金利(利回り)の間には負の相関関係があり、逆方向に動きます。債券価格が上がると利回りが下がり、債券価格が下がると利回りが上がります。こうして日本国債の価格が上がったことによって、国内長期金利が下がったのです。

ウクライナ侵攻の前は、米欧に続いて日銀にも利上げが予想されており、それが長期金利を押し上げていた面もあったのですが、この観測は大きく後退しました。ウクライナ侵攻によってエネルギー価格が高騰し、インフレ予想は上振れしつつも、ロシア制裁の副作用で世界的に景気は後退するでしょう。これによって物価高と景気停滞が併存する「スタグフレーション」への警戒感が高まっています。

米連邦準備制度理事会(FRB)のパウエル議長は3月の利上げを明言していますが、利上げ幅を0.25%と特定することで市場に対して配慮を見せています。制御不能なスタグフレーションリスクを横目に見ながらの微妙なアクセルとブレーキが必要になっているためです。

なお、日銀の黒田東彦総裁は1月の金融政策決定会合後の会見で金融緩和政策の継続方針を取っており、政策金利を上げる方針はないと明言しています。ウクライナ侵攻の前は、「米欧が利上げペースを速めれば日銀もいずれは利上げするのではないか?」という、うがった見方もありましたが、もはやそうした日銀の利上げ観測は後退しています。

2022年上半期(4月から9月)の住宅ローン金利動向は?

4月以降は3月の反動で金利は下がると予想しています。まず、決算月である3月からの反動で毎年4月以降は新築マンションの完成引き渡しが少なくなる傾向があります。来年の3月に実行を予定している人を取り込むために、再び金利を下げて低金利をアピールした方が得策となります。

また、長期金利はウクライナ侵攻の影響から大きく下がっていますので、金利を下げる合理的な理由もあるのです。こうしたことから4月以降の住宅ローン金利、特に固定金利は下がる可能性が高いでしょう。

では、各金利タイプの4月以降の金利動向を予想します。

変動金利は横ばい

変動金利は少なくとも2022年9月までは横ばいで推移すると予想しています。変動金利が上昇する時期については、先月の記事「住宅ローンの変動金利はいつ上がる?銀行が金利引き上げを決意するトリガーは何か?」で詳しく書いていますので、よろしければ読んでみてください。

一番早いタイミングでは2022年9月の第2四半期決算で、民間金融機関が住宅金融分野の営業成績と今後の市況をどのように捉えているかによって、見えてくることがあるのではないかと考えています。ただし、ウクライナ情勢によって金利上昇の観測はかなり後退しています。

10年固定金利は0.7%前後に落ち着く?

2022年3月の主要銀行の10年固定金利は0.7%前後に上昇しました。これは単なる「便乗利上げ」による上昇というだけでなく、「0.7%に意味があるのではないか?」と見ています。つまり、令和4年度の税制改正によって住宅ローン控除の控除率が0.7%に下がったことで、その控除率に合わせた0.7%前後にそろってきているのです。

この仮定が正しければ、4月以降にどれだけ長期金利が下がっても10年固定はそれほど下がらず0.7%前後で維持される可能性があります。

長期の固定金利は下がる?

これに対して比較的長期の固定金利やフラット35などの全期間固定金利は、長期金利が下がることによって下がる可能性が高いと予想しています。

特に公的融資のフラット35は住宅金融支援機構が機構債をマーケットの投資家に売って資金調達しており、その時の金融市場の金利を直接反映するため、「便乗利上げ」のようなことが起こりにくいためです。そしてフラット35が金利を下げるならば、民間銀行も金利を下げないと利用者を獲得できません。決算月の3月のような特殊な時期でない限りはフラット35の金利が下がれば、同じように金利を下げてくるだろうと期待できます。

まとめ

いままでのところ、千日太郎の住宅ローン金利予想については、おおむね的中してきました。しかし基本的に金融市場の金利動向は誰にもコントロールできませんし、それによって決まるとされる住宅ローンの金利は金融機関が決めるものです。わたしが予想をはずす可能性は大いにあり得ます。

現時点でウクライナ情勢は長期戦の様相を呈していますが、まだ流動的であって短期的に動きが出る可能性もあり、それによって金利がどう動くのかも不透明です。金利が想定外の動きになったとしてもある程度吸収できる、無理のない資金計画を立て、実行していく必要があります。住宅ローンの返済計画は無理せず、できるだけゆとりのあるものにするようにしてください。

【関連記事はこちら】>>住宅ローンの変動金利が上昇する時期を予測!高い貸出金利の人が激減して、銀行が一斉に金利を引き上げるのは「2023年」!?

| 132銀行を比較◆住宅ローン実質金利ランキング[新規借入] |

| 132銀行を比較◆住宅ローン実質金利ランキング[借り換え] |

|

|

| 【金利動向】おすすめ記事 | 【基礎】から知りたい人の記事 |

| 【今月の金利】 【来月の金利】 【2025年の金利動向】 【変動金利】上昇時期は? 【変動金利】何%上昇する? |

【基礎の8カ条】 【審査】の基礎 【借り換え】の基礎 【フラット35】の基礎 【住宅ローン控除】の基礎 |

新規借入2026年2月最新 主要銀行版

住宅ローン変動金利ランキング

※借入金額3000万円、借入期間35年で試算

![]()

住宅ローン 全期間引下げ(新規借入)・変動金利

- 実質金利(手数料込)

- 0.762%

- 総返済額 3410万円

- 表面金利

- 年0.630%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,611円

低金利の上、がん50%団信無料

- 実質金利(手数料込)

- 0.772%

- 総返済額 3415万円

- 表面金利

- 年0.640%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,745円

①保証料など0円サービスが充実

②新規借入の場合は自己資金10%以上で金利優遇あり

③最大3億円まで借入可能

- 実質金利(手数料込)

- 0.782%

- 総返済額 3421万円

- 表面金利

- 年0.650%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,880円

①ネット銀行の低金利を店頭相談で申し込める!

②51歳以下なら3大疾病保障特約(50%)が無料で基本付帯

③新規借入なら、注文住宅で必要な「つなぎ融資」に対応

-

住宅ローン利用者口コミ調査の詳細を見る

-

今回作成した「住宅ローン利用者口コミ調査」の調査概要は以下のとおり。

【調査概要】

調査日:2023年12月

調査対象:大手金融機関の住宅ローン利用者(5年以内に住宅ローンを新規借り入れ、借り換えした人)

有効回答数:822人

調査:大手アンケート調査会社に依頼

評価対象:有効回答数47以上を対象とするアンケートの設問は以下の7問。回答は5段階評価とした。なお、評価点数の平均点は小数点第2位以降を四捨五入。

【アンケートの設問】

Q1.金利の満足度は?

Q2.諸費用・手数料等は妥当でしたか?

Q3.団体信用生命保険には満足しましたか?

Q4.手続き・サポートには満足しましたか?

Q5.審査について、満足していますか?

Q6.借り入れ後の対応に満足しましたか?

Q7.他の人にも現在の銀行を勧めたいと思いますか?

【回答の配点】

・各設問は5段階で回答してもらい、Q1なら以下のように配点。平均値を求めた。

満足している(5点)

どちらかといえば満足している(4点)

どちらともいえない(3点)

どちらかといえば不満である(2点)

不満である(1点)

・総合評価については、各項目の平均値を全て合算。読者が重視する「Q1金利の満足度」については点数を3倍、「Q3団信の満足度」の点数を2倍として、点数の合計を50点満点とし、10で割ることで5点満点の数値を求めた。

|

保証料や団信などの諸費用がほとんど無料  |

|

132銀行の住宅ローンを比較 >>返済額シミュレーションで、全銀行の金利を一気に比較・調査

|

- 年収に対して安心して買える物件価格は?

-

- ・年収200万円で妻が妊娠中の家族の上限は1600万円!?

- ・年収250万円の単身者の上限は1800万円!?

- ・年収300万円の4人家族の上限は1800万円!?

- ・年収350万円の2人家族の上限は2100万円!?

- ・年収400万円の単身者の上限は2500万円!?

- ・年収450万円の4人家族の上限は2000万円!?

- ・年収500万円の4人家族の上限は3000万円!?

- ・年収600万円の3人家族の上限は3500万円!?

- ・年収600万円の40代独身の上限は3000万円!?

- ・年収700万円の共働き夫婦の上限は5000万円!?

- ・年収800万円の3人家族の上限は4500万円!?

- ・年収1000万円の30代4人家族の上限は5000万円!?

- ・年収1000万円の40代4人家族の上限は3500万円!?

- ・年収1000万円の50代夫婦の上限は3000万円!?

※サイト内の金利はすべて年率で表示

関連記事

関連記事

プロの評判・口コミ

淡河範明さん

PayPay銀行の住宅ローンは、ネット銀行ならではの低金利が特徴です。がん50%団信も付帯するようになり、auじぶん銀行などと人気を分けています。

ネット銀行ならではの、お申込みから契約までネットでお手続きを完結できる点も魅力的です。

ただし、審査は厳しめです。

条件のいい借り手に絞ることで低金利を実現しているものと思われます。当初の計画では、徐々に融資対象を拡大していくとしていましたが、今後どうするのか注目しています。