「フラット35は、銀行の住宅ローンとどこが違うんですか?」と銀行窓口に来店したお客様から質問されることがあります。同じように疑問に思う方もいるでしょう。今回は、フラット35とはそもそも何なのか、銀行員はフラット35をどう見ているのか、銀行員の本音を交えて解説していきます。(金融ライター・加藤隆二)

フラット35の仕組みとは?

フラット35は、固定金利の個人住宅向け融資です。公的機関である住宅金融支援機構(前身は「住宅金融公庫」)が銀行などの金融機関と連携して、長期・低金利・最初から最後まで固定金利の住宅向け融資を提供する仕組みです。

「住宅向け融資」と表現したのは、フラット35の仕組みや特徴が銀行の住宅ローンとは違うからです。ただし、住宅のためにお金を借りるという点は共通していますので、広い意味で住宅ローンの一種と言えます。

また、フラット35は、申込者本人、またはその親族が住む新築住宅の建設資金・購入資金、中古住宅の購入資金に利用できる融資で、他者に賃貸する目的の投資用物件には利用できません。

金融機関を介した融資である「代理貸付」

フラット35は、住宅金融支援機構が定めた条件に合致する住宅ローンを銀行が融資し、今度はその住宅ローンを住宅金融支援機構が銀行から買い取る形式です。この形式を「債権譲渡」といいます。

したがって、債権譲渡を受ければ、あくまで住宅金融支援機構の貸し付けとなります。たとえば、自宅への担保(抵当権)は、銀行ではなく住宅金融支援機構の抵当権になることからも、フラット35はあくまで住宅金融支援機構が貸し付ける住宅向け融資なのです。

こうした方法を取るのは、住宅金融支援機構が銀行のような預金や融資といった取り扱いをしていないからです。ちなみに、預金を集め融資することを「金融の仲介機能」と呼び、銀行などを金融機関と呼ぶ根拠になっています。

フラット35のように、銀行などの金融機関を介する国や公的機関の融資を「代理貸付」と呼びます。 代理貸付として、ほかには日本政策金融公庫の一部事業資金融資、中小企業基盤整備機構、福祉医療機構などがあります。また、個人向け融資である「国の教育ローン」も代理貸付の一種です。

フラット35の具体的な特徴

フラット35は、具体的にどんな特徴があるのでしょうか。いくつか説明したいと思います。

申し込みから返済まで金融機関が担当

まず、融資の申し込みから審査、契約書類や担保手続きは、金融機関が窓口となり対応します。返済口座の作成、返済が遅れた場合の督促などの返済管理も、同様に金融機関が対応します。

フラット35の融資審査は、一般に銀行住宅ローンより柔軟とされています。ただし、どんな人でも借り入れ可能というわけではなく、「銀行よりローン審査がやさしい」といったニュアンスです。また、フラット35では融資手数料が必要で、この手数料が銀行の収入となります。

団体信用生命保険の加入は任意

銀行住宅ローンと同様に、団体信用生命保険に加入するのが原則となっています。ただし、団体信用生命保険への加入は任意なので、健康面に懸念がある人にはメリットがあるケースもあります。これについては後ほど説明します。

対象の住宅に細かい条件がある

-

融資対象の自宅やマンションには、耐火性、建築方法などに細かい条件があり、条件をクリアしないと、フラット35の融資は受けられません。

-

固定金利は一律でない

適用される固定金利については、建物の性能などでディスカウントされる場合があり一律ではありません。金融機関によっても金利に違いがあります。

住宅金融支援機構では、フラット35の金利水準を公開しており、取扱金融機関と金利を所在地などから検索できますので、気になる方はチェックしてみてください。※住宅金融支援機構「フラット35 最新の金利情報」

【関連記事】>>【毎月更新】フラット35の住宅ローン金利ランキング!手数料、おすすめ銀行を紹介

銀行員はフラット35をどう見ているか?

では、銀行員は、フラット35をどう見ているのかについてお話しします。ここでは、ローンを借りる側である顧客がメリットに感じるフラット35のポイント3つに対して、ローンを取り扱う「銀行員の目線」で解説していきます。

ポイント1. 「低金利の固定金利が魅力」

フラット35は、なんといっても最初から最後まで固定金利なのが魅力だ(顧客)

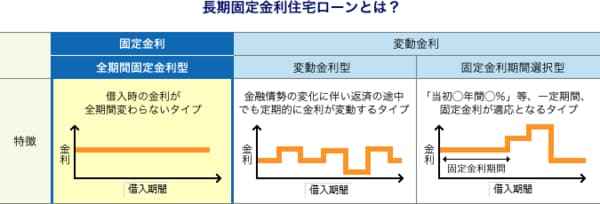

銀行員の目線から申し上げると、確かに低金利で固定金利ですが、現在、銀行でも「全期間固定金利」などの名前でフラット35のような固定金利の住宅ローンが登場していますし、金利もフラット35と銀行住宅ローンでは大差ない水準です。

たとえば、フラット35の金利は1.83%なのに対して、銀行住宅ローンの全期間固定金利でも1.3〜1.7%台になっています(2023年5月時点)。もちろん、それぞれ融資手数料などの条件は異なり、単純にどちらが低金利だとも言えませんが、ほぼ同じくらいの金利だと言えます(銀行金利は筆者調べ)。

ポイント2. 「銀行住宅ローンより審査に通りやすい」

公的な融資だから銀行住宅ローンより審査基準がゆるくて、審査に通りやすいと思う(顧客)

銀行員から見れば、フラット35の審査はゆるくもないですし、銀行住宅ローンと比較して審査に通りやすいとも思っていません。その代わり、融資の対象になる人の門戸が広いので、銀行住宅ローン審査ではハードルが高くなる個人事業主や転職して間もない人でも審査に通る場合があります。

その半面、フラット35では、融資対象になる人や購入・新築する家の内容など条件が細かく設定されていて、そこから外れると審査に通らないこともあります。

つまり、「フラット35は、ローン申し込みの入り口は広いが、決められた道を通れないと審査を通過できず『ダメなものはダメ』とはっきりしている」という表現が妥当だと思います。

銀行住宅ローンでは、審査の基準に不足する人も保証人や担保を追加する(実家をプラスして担保評価を増やす)など、審査に通る交換条件を示してくれる場合もあります。ですが、フラット35は、マニュアルにない取り扱いはしないのが原則で、その点はやはり公的融資がゆえの特徴とも言えます。

ポイント3. 団体信用生命保険に加入しなくてもいい

健康面で団体信用生命保険に加入できないけれど、フラット35なら借り入れOKで助かった(顧客)

このようにフラット35に関する記事や情報の中には、「フラット35は、団体信用生命保険(団信)に加入しなくてもいいから」といった記載を見受けますが、銀行員としては賛同しにくいです。

なぜかと言えば、団体信用生命保険に加入していれば、フラット35でも銀行住宅ローンでもローンを借りた人が死亡したときに、原則としてローンの残債は保険で完済されるからです。

ちなみに、私も住宅ローンを借りていて、団体信用生命保険にも加入しています。妻には「死んだら住宅ローンがチャラになって、ローンは消えるけれど、家は残って、いま契約してる生命保険から死亡保険金も入って、しかも邪魔なお父さんもいなくなっていいでしょ?」と伝えてあります。

実は、これは銀行でお客様に団体信用生命保険を説明するときに私がお話しするフレーズで、お客様からは「なるほど、よくわかります」と言ってもらえます。特に「邪魔なお父さんが」というところはウケます(笑)。

団体信用生命保険に加入しない場合、残されたお金でローンを返さなくてはならない事実に向き合うことが重要です。中には、「団信に入らなくても、以前加入した別の生命保険があれば大丈夫」と考える人もいるでしょう。万が一の際、その保険金をローン返済に充てることは可能です。ただし、その場合、手元に残るお金が少なくなってしまうデメリットを十分に理解しておくべきです。

銀行の住宅ローンは、団体信用生命保険への加入は必須で、加入できないと銀行では借り入れできないケースが多いのが事実です。ですから、私も住宅ローンの申し込みをしたお客様で、団体信用生命保険に加入できない人にフラット35の利用を提案したことはあります。

このように健康面で団体信用生命保険に加入できない人でもローンの借り入れができるというメリットがあるのは否定しません。しかし、その場合も上記のように、死亡したときなどにはどうやってローンを返すのか?をしっかり考えておく必要があります。※参考:住宅金融支援機構ホームページ「フラット35 ご利用条件 団体信用生命保険」

本音は「銀行の住宅ローンを借りてほしい」

ここまで説明してきたように、フラット35のポイントも、すべてが銀行住宅ローンに勝っているわけではありません。

フラット35は、銀行のローン残高にならない

なんと言っても、フラット35は代理貸付で銀行住宅ローンではないので、融資を取り扱っても銀行のローン残高にはならず、銀行員のローン獲得実績にも寄与してくれません。という銀行員の本音から、フラット35は「大事な商品だが、注文されなければイチオシの後ろにこっそり置いておきたい」とタイトルにしたのです。

ちなみに、こうした銀行員(銀行)のスタンスは、インターネットの検索でも実感できます。たとえば、「フラット35について自分が取引している銀行で聞いてみよう」と銀行の公式サイトを見ても、フラット35のページにたどり着くには結構苦労するのに、住宅ローンのページはいきなりページ前面に飛び出てくる、といった具合です。

試しに「フラット35」とネット検索した場合には、銀行公式ページよりも上位に、住宅ローンの比較サイトやフラット35を専門に扱う会社の広告ページがヒットします。一方で「住宅ローン」と検索すれば、こちらは銀行サイトが上位にひしめくといった違いです。

もちろん、ご自身でいろいろ調べてフラット35にしようと銀行に来たお客様に対し、無理やり住宅ローンを押し付けるような営業はしていません。ですが、「住宅ローンもいいんですよ」と一緒にセールスすることはあり、やはり本音は「住宅ローンを選んでほしい」と銀行員は思っています。

まとめ

この記事では、銀行におけるフラット35の立ち位置といった内容を、銀行員視点でお話ししてきました。記事を通して、決してフラット35を否定するつもりはなく、銀行住宅ローンの方が優れているとアピールする意図はないことをご理解いただければと思います。

政府による子育て・少子化対策の一環として、フラット35の金利引き下げが盛り込まれると報道されたように、社会全体を見れば、フラット35は、住宅を手に入れたい人にとってなくてはならないものです。

その一方で、フラット35を銀行員が取り扱う時には、心の内で「本当はウチの住宅ローンを借りてほしいなあ」と考えながら(少なくとも私は本音でこう感じながら、でもお客様の希望通りに対処しています)応対している、ということは忘れないでください。

| 132銀行を比較◆住宅ローン実質金利ランキング[新規借入] |

| 132銀行を比較◆住宅ローン実質金利ランキング[借り換え] |

|

|

| 【金利動向】おすすめ記事 | 【基礎】から知りたい人の記事 |

| 【今月の金利】 【来月の金利】 【2025年の金利動向】 【変動金利】上昇時期は? 【変動金利】何%上昇する? |

【基礎の8カ条】 【審査】の基礎 【借り換え】の基礎 【フラット35】の基礎 【住宅ローン控除】の基礎 |

新規借入2026年2月最新 主要銀行版

住宅ローン変動金利ランキング

※借入金額3000万円、借入期間35年で試算

![]()

住宅ローン 全期間引下げ(新規借入)・変動金利

- 実質金利(手数料込)

- 0.762%

- 総返済額 3410万円

- 表面金利

- 年0.630%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,611円

低金利の上、がん50%団信無料

- 実質金利(手数料込)

- 0.772%

- 総返済額 3415万円

- 表面金利

- 年0.640%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,745円

①保証料など0円サービスが充実

②新規借入の場合は自己資金10%以上で金利優遇あり

③最大3億円まで借入可能

- 実質金利(手数料込)

- 0.782%

- 総返済額 3421万円

- 表面金利

- 年0.650%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,880円

①ネット銀行の低金利を店頭相談で申し込める!

②51歳以下なら3大疾病保障特約(50%)が無料で基本付帯

③新規借入なら、注文住宅で必要な「つなぎ融資」に対応

-

住宅ローン利用者口コミ調査の詳細を見る

-

今回作成した「住宅ローン利用者口コミ調査」の調査概要は以下のとおり。

【調査概要】

調査日:2023年12月

調査対象:大手金融機関の住宅ローン利用者(5年以内に住宅ローンを新規借り入れ、借り換えした人)

有効回答数:822人

調査:大手アンケート調査会社に依頼

評価対象:有効回答数47以上を対象とするアンケートの設問は以下の7問。回答は5段階評価とした。なお、評価点数の平均点は小数点第2位以降を四捨五入。

【アンケートの設問】

Q1.金利の満足度は?

Q2.諸費用・手数料等は妥当でしたか?

Q3.団体信用生命保険には満足しましたか?

Q4.手続き・サポートには満足しましたか?

Q5.審査について、満足していますか?

Q6.借り入れ後の対応に満足しましたか?

Q7.他の人にも現在の銀行を勧めたいと思いますか?

【回答の配点】

・各設問は5段階で回答してもらい、Q1なら以下のように配点。平均値を求めた。

満足している(5点)

どちらかといえば満足している(4点)

どちらともいえない(3点)

どちらかといえば不満である(2点)

不満である(1点)

・総合評価については、各項目の平均値を全て合算。読者が重視する「Q1金利の満足度」については点数を3倍、「Q3団信の満足度」の点数を2倍として、点数の合計を50点満点とし、10で割ることで5点満点の数値を求めた。

|

保証料や団信などの諸費用がほとんど無料  |

|

132銀行の住宅ローンを比較 >>返済額シミュレーションで、全銀行の金利を一気に比較・調査

|

- 年収に対して安心して買える物件価格は?

-

- ・年収200万円で妻が妊娠中の家族の上限は1600万円!?

- ・年収250万円の単身者の上限は1800万円!?

- ・年収300万円の4人家族の上限は1800万円!?

- ・年収350万円の2人家族の上限は2100万円!?

- ・年収400万円の単身者の上限は2500万円!?

- ・年収450万円の4人家族の上限は2000万円!?

- ・年収500万円の4人家族の上限は3000万円!?

- ・年収600万円の3人家族の上限は3500万円!?

- ・年収600万円の40代独身の上限は3000万円!?

- ・年収700万円の共働き夫婦の上限は5000万円!?

- ・年収800万円の3人家族の上限は4500万円!?

- ・年収1000万円の30代4人家族の上限は5000万円!?

- ・年収1000万円の40代4人家族の上限は3500万円!?

- ・年収1000万円の50代夫婦の上限は3000万円!?

※サイト内の金利はすべて年率で表示

関連記事

関連記事

プロの評判・口コミ

淡河範明さん

PayPay銀行の住宅ローンは、ネット銀行ならではの低金利が特徴です。がん50%団信も付帯するようになり、auじぶん銀行などと人気を分けています。

ネット銀行ならではの、お申込みから契約までネットでお手続きを完結できる点も魅力的です。

ただし、審査は厳しめです。

条件のいい借り手に絞ることで低金利を実現しているものと思われます。当初の計画では、徐々に融資対象を拡大していくとしていましたが、今後どうするのか注目しています。