銀行員が自分で借りる住宅ローンの金利タイプは「変動金利一択」です。それは①銀行員には変動金利しか選べない、つまり選択の余地がないから、そして②変動金利しか選ばない、つまり変動金利以外を選ぶ妥当性がないから、という2つの理由があるからです。(金融ライター・加藤隆二)

変動金利一択の理由①

銀行員は変動金利しか選べない

私は勤続30年の銀行員で、お金に関わるいろいろな話題で読者の役に立ちたいと思いライターもしています。

銀行員として30年勤めた経験から「銀行員が自分で借りる住宅ローンの金利は変動金利」と言えます。そして私自身も勤務する銀行から住宅ローンを借りていて、金利は変動金利です。

そこで今回は、「銀行員が選ぶのは、なぜ変動金利一択なのか?」の理由と、銀行員の住宅ローン事情もお話しします。

先行きの見通しが不透明な現在で、確実に金利の予想をできる人はいません。これは住宅ローンも同じで、金利の先行きに関する記事では、決まって最後に「決めるのはあなたです」といった結論(とも言えないのですが)で終わっています。

そうした金利の先行きが不透明な情勢で、「銀行の中の人」である私が変動金利を選択する理由を、説明したいと思います。

銀行員の金利選択を考えるにあたって、まず「銀行員が住宅ローンをどこで、どのように借りているか?」といった「銀行員の住宅ローン事情」を説明するところから始めたいと思います。

そうすれば、なぜ銀行員が住宅ローンで変動金利一択なのか理解しやすくなると思うからです。

(ここからは銀行の内情「銀行員あるある」に近いので軽く読み飛ばしても、あるいは後から読み返しても大丈夫です)

銀行員はどこで住宅ローンを借りている? 〜銀行員の住宅ローン事情

以下は、記事の情報収集をする中で見つけた、とある「質問コーナー」の内容をまとめたものです。

<質問1>

問)銀行員です。

住宅ローンを検討中なのですが自分の銀行で借りたほうがいいか、それとも他の金融機関にしたほうがいいか?悩んでいます。

できれば現役銀行員の方、教えてください

答)私は現役銀行員です。

自分の銀行で借りるという選択肢はないですね。

金利や条件とかを自由にできないし、なにより審査で自分の個人情報を勤めている銀行に知られるのがイヤだったので、他の銀行で借りることにしましたよ。

メガバンクとか地方銀行など複数に申し込んで、条件の良いメガを選びました。

だからやっぱり「自分の銀行で借りる」のはないですね!

<質問2>

問)銀行員が住宅ローンを借りるときは、一般客よりムチャクチャ低金利で借りれるんですか?

それとも銀行員専用の特別ローンみたいなものとか、あるんでしょうか?

答)銀行員ですが、金利が安くなることはないです。

お客様より条件は悪いですし、もちろん専用ローンなんてものもありません!

「実際に銀行員が答えているのか?」といった真偽は別にしても、銀行勤続30年の私には信じられない内容でした。

では、そう感じた理由を、続けて説明していきます。

銀行員は自分の銀行で住宅ローンを借りるしかない

銀行員の私が「銀行員は自分の銀行以外で借りるのが普通」と考えられない理由は3つあります。

<銀行員は自分の銀行で住宅ローンを借りるしかない~3つの理由>

1.自分の銀行以外で借りるのは不自然

2.自宅新築や転居は報告義務があるので、秘密裏に動けない

3.個人信用情報でもバレる可能性大

まず言えるのは、銀行員が自社以外で借りること自体が不自然で、会社から疑われるおそれがあるという点です。

万が一にも他の銀行でローンを借りると知られたら、

「勤務する銀行に知られたくない、ネガティブな情報があるのでは?」

「なにか重大な隠しごとをしているんじゃないか?」

「他の銀行に自行の機密情報を漏らして、金もうけしようとしている」

大げさでなく、このように疑われることすらあります。

ではどうやって発覚してしまうのでしょうか?

発覚してしまうのは2つのケースがあり、1つ目は銀行員の義務によるものです。

銀行員には、「どこに誰と住んでいるのか?」といった情報は偽りなく、常に会社へ報告する義務があります。これは従業員をすべて把握するという、会社なら当然の考えであると同時に、やはり銀行という仕事においては不正防止の目的もあります。そして転居の届け出をすると「住宅ローンを借りていないのに、新居に引っ越したのか?」と疑われる場合があるのです。

また転勤が多い銀行員は、家族で社宅住まいもよくありますが、その社宅に本人しか住んでいないと、やはり不自然です。例えば会社にだまって他の銀行でローンを借りて、家族だけ新居に住んでいるケースがあります。「〇〇さんの部屋はご本人以外の家族がいないようで、どうも怪しい」と社宅の奥さんたちの間でうわさになり、そこから発覚することもあるのです。

発覚する2つ目の理由として、個人信用情報から他の銀行で借りたことがバレることがあります。

銀行に勤めている以上、銀行員は営業ノルマ達成のため、クレジットカードやカードローンなどを頻繁に作らなければいけません。クレジットやカードローンにも審査があり、そこで個人信用情報をチェックされることで、バレる場合があります(個人信用情報を見れば、他行で住宅ローンを借りていることが一目瞭然です)。

住宅ローンを借りるのは本人の自由で、会社が強制するものではありません。しかしながら、他の銀行で住宅ローンを黙って借りたのは、勤務する銀行に隠し事をしていたということになるのです。「虚偽」「隠蔽(いんぺい)」を銀行は嫌いますので、本人に対してマイナス影響となることは間違いありません。

こういった理由から他の銀行で住宅ローンを借りる銀行員は、少なくとも私の周りには一人もいないのです。

銀行員専用ローンはない

「銀行員の社内預金って、私の定期預金より金利が高いの?」

「銀行員だから、金利優遇の専用住宅ローンがあるんでしょ?」

これは、実際にお客様から私が聞いた声です。「銀行員は、お客様より金利などが優遇されている」と考えている人が意外と多いようですが、そんなことはありません。「銀行だから身内を優遇する」などは都市伝説的な先入観です。

たしかに、私が入社した30年前は社内融資制度として、社会一般より安い金利の住宅ローンがありました。しかし現在では、「銀行員が一般客より住宅ローン金利が安い」などということはありえません。競争激化で銀行はただでさえ収益が厳しくなっている状況で、自社で働く銀行員を必要以上に優遇する必要はないのです。

以上、ここまでをまとめると、

•銀行員は自分の銀行で住宅ローンを借りるしかない

•銀行員専用ローンなどはなく、金利も優遇されない

•だから変動金利しか選べない

のが現状なので、理由を次にお話しします。

銀行員だから変動金利しか選べない

自分の銀行で住宅ローンを借りるしかない銀行員は、当然ですが金利の引き下げ交渉もできません。「金利が納得できないから他の銀行にするよ」と選べるお客様がうらやましいです(笑)。

とはいえ定価(引き下げ前の基準金利)から多少の引き下げはしてもらえるので「銀行員の住宅ローン金利はお客様より少し高めか、良くてお客様と同水準」といったところです。

ちなみに私は変動金利で、最優遇のお客様プラス0.8%くらいです。しかしながら、このように変動金利でもそれほど優遇してもらえないので、固定金利ならさらに金利の負担感は強くなり、結果として変動金利を選ぶしかないということになります。

このように「変動金利が良いから、ではなく、それしか選べないから」私も変動金利を選択しました。

もちろん中には自分の金利予想から固定金利を選ぶ銀行員もいますが、原則として固定金利を選択すると、その後は変更できず身動きが取れなくなってしまいます。私も固定金利を選ぶことはできましたが、変動金利を選択して、それでも今まで後悔したことはありません。

その理由は以下の項目で詳しく説明します。

【関連記事はこちら】>>住宅ローンの変動金利を2年以内に引き上げる銀行は4行!? 各銀行の変動金利見通しと、リスクを抑える方法を紹介

変動金利一択の理由②

銀行員は変動金利しか選ばない

銀行員が変動金利しか選べない事情を説明してきましたが、ではなぜ変動金利でも私は後悔していないのか?

その答えが「銀行員は変動金利しか選ばない」3つの理由です。

<銀行員は変動金利しか選ばない」3つの理由>

1,固定金利は身動きが取れないから

2,変動金利を選んでも後悔しないと思うから

3,銀行は変動金利をそう簡単には引き上げないと思うから

固定金利は身動きが取れないから

固定金利を選ぶと身動きが取れなくなるのが嫌だから、変動金利を選択しています。「固定金利より変動金利がよい」「優れている」といった意味ではありません。

銀行員は当然ながら、住宅ローン金利は最前線で情報を得ることができます。そこで金利変動をにらみ自分のローンの金利タイプを変更しようと考えたとしても、固定金利を選択している間は、金利タイプを変更できないのです。

これは銀行員だけでなく、一般のお客様も一緒で、身動きが取れなくなるのが嫌なら変動金利を選ぶべきでしょう。なお固定金利でも「期間選択型」なら、固定金利期間が終わった後で変動金利に変更できます(一部の銀行は、固定金利の期間中でも、手数料を支払うと変動金利に変更できます)。

ご注意:他の金利種類への変更について

• ①固定金利特約型または超長期固定金利型をご利用期間中は、他の金利種類に変更することはできません。

• ②お借入期間中に超長期固定金利型への変更はできません。

変動金利を選んでも後悔しないと思うから

一般的に住宅ローンでは、変動金利のほうが固定金利よりも金利が低く、同じ返済期間なら当然ながら毎月返済も少なくなります。

毎月の負担を少なく抑えたいなら、低金利の変動金利を選ぶほうがいいでしょう。金利上昇が心配なら、変動金利より高い金利を「安心料」として支払う固定金利を選ぶ考え方もあります。どちらが正解とも言えません。

ただし、私はそうした”紋切り型”な分析にはピンときません。「変動金利を選んでも後悔しないかどうか?」ということを重視します。ここで一つの仮定を考えてみましょう。

たとえば同じ時に変動金利、固定金利をそれぞれ選んだ2人がいると仮定します。変動金利を選んだAさんは年0.375%、固定金利を選んだBさんは年1.510%で返済することになります。(金利の参考元は後述)

この場合、私は以下のように考えます。

「金利上昇がないと、AさんはBさんよりずっとお得」

「もし金利が上昇しても、年1.510%になるまでAさんはBさんより金利が低い」

つまり変動金利にしてよかったと思うことはあっても、変動金利にしなきゃよかったと実害から後悔することはないのです。

もちろんこの根底には「変動金利は上がらないだろう」という考えがあるのですが、銀行員として私は本気でそう考え、変動金利にしています。

銀行は変動金利をそう簡単には引き上げないと思うから

「変動金利は将来上昇するのか?」という問いに対して正確に答えられる人はいません。もちろん私も、いくら銀行員とはいえ金利予想などできるはずもありません。しかし過去の推移と、銀行事情を内部で見てきた経験から、銀行は変動金利をそう簡単には引き上げしないと考えています。

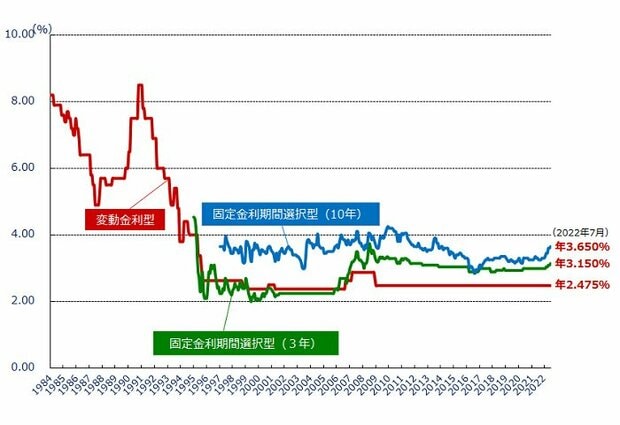

まず変動金利が、今までどのように推移してきたか見てみましょう。

<住宅ローン変動金利の推移>(注・引き下げ前の店頭金利 筆者調べ)

1.バブル期は金利も「絶好調」・1990年は年8.5%(!)

2.バブル崩壊で「急降下」・1991年以降、5年で年3%未満に低下

3.バブル崩壊後は「安定推移」・2001年~2006年まで年2.375%が続く

4.2000年代後半まで「ゆるやかに上昇」・2007年10月、年2.875%に

5.現在まで「ほとんど動かず」・2009年1月~現在まで年2.475%で変わらず

現在までの推移をみると、バブル崩壊後は多少の上下はあっても30年以上、住宅ローンの金利は2%台をキープし続けているのです。

銀行は変動金利を上げられない

次に、「上がらないというより、上げられない」銀行の内部事情を解説します。

住宅ローンは、30年など長い年月の間、取引してもらえる、金融機関にとってもうかる「ドル箱」です。例えば、ローンを借りた銀行では、給料振り込みや公共料金を指定するのが普通ですし、投資や運用、家族の取引なども期待できます。したがって、金利を引き上げれば他に借り換えられてしまいますので、もうけを減らしてでも銀行は金利を上げない(上げられない)のです。

基準金利(店頭金利)と引き下げ後の優遇金利は金融機関でそれぞれ決めていますが、共通するのは優遇しても、最終的にもうけがあるから金融機関は住宅ローン金利を値下げしているという点です。

例えば、住宅ローン変動金利の基準金利(店頭金利)は2.475%が主流ですが、実際にはここからディスカウントした金利が適用されるので、年0.375%の変動金利なら銀行は年2.1%ももうけを減らしています(2.475-0.375=▲2.100%)。

ただし、変動金利の場合、利息で銀行が利益を確保できるいわば「採算ライン」は一般に年0.3%以上と言われています。これはコストとして保険会社に支払う団体信用生命保険が0.2%必要なので、人件費などの経費を加えると年0.3%以上でないと銀行は採算が取れないのです。もちろん現実では0.3%未満の金利を出している金融機関もありますが、手数料や住宅ローン以外の収支もカウントした全取引で考えていると思われます。

いずれにしても、たとえ低採算でも30年以上の長期間で利息がもらえ、他の取引で収益も得られるので、借り換えされないよう、銀行はギリギリまで金利引き上げを我慢すると考えています。

まとめ~「銀行の中の人」の選択を自分に活かす

繰り返しになりますが、金利の予想をできる人はいません。これから住宅ローンを借りる計画の方や、住宅ローンを検討している方も、最近では余計に金利が心配になっていると思います。

しかし、住宅を手に入れるにもタイミングがあり、金利が気になるからと言って行動を起こさない限り、マイホームを手に入れることはできません。

そして、予想はできなくても推移や経験など金利を肌で実感している「銀行の中の人」が変動金利一択となる理由を、ご自身の住宅ローンに活かしてください。

銀行員は、銀行員であると同時に住宅ローンを借りている「仲間」ですから。

金利上昇時の、返済額もすぐ分かる!

返済額シミュレーションはこちら >>【関連記事はこちら】>>変動金利の住宅ローンは、金利が何%まで上昇すると考えれば破綻しないで済むのか?

| 132銀行を比較◆住宅ローン実質金利ランキング[新規借入] |

| 132銀行を比較◆住宅ローン実質金利ランキング[借り換え] |

|

|

| 【金利動向】おすすめ記事 | 【基礎】から知りたい人の記事 |

| 【今月の金利】 【来月の金利】 【2025年の金利動向】 【変動金利】上昇時期は? 【変動金利】何%上昇する? |

【基礎の8カ条】 【審査】の基礎 【借り換え】の基礎 【フラット35】の基礎 【住宅ローン控除】の基礎 |

新規借入2026年1月最新 主要銀行版

住宅ローン変動金利ランキング

※借入金額3000万円、借入期間35年で試算

- 実質金利(手数料込)

- 0.722%

- 総返済額 3387万円

- 表面金利

- 年0.590%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,074円

①保証料など0円サービスが充実

②新規借入の場合は自己資金10%以上で金利優遇あり

③最大3億円まで借入可能

![]()

住宅ローン 全期間引下げ(新規借入)・変動金利

- 実質金利(手数料込)

- 0.762%

- 総返済額 3410万円

- 表面金利

- 年0.630%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,611円

①低金利の上、がん50%団信無料

②無料で全疾病保償&12カ月の就業不能保償を付帯

③金利+0.1%で、がん100%団信も付帯OK

- 実質金利(手数料込)

- 0.782%

- 総返済額 3421万円

- 表面金利

- 年0.650%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,880円

①店舗相談でも、低金利商品あり

②新規借入なら、注文住宅で必要な「つなぎ融資」に対応!

③3大疾病の50%保障が無料付帯!

④無料で、3大疾病50%保障&就業不能保障&就業不能保障を付帯する

-

住宅ローン利用者口コミ調査の詳細を見る

-

今回作成した「住宅ローン利用者口コミ調査」の調査概要は以下のとおり。

【調査概要】

調査日:2023年12月

調査対象:大手金融機関の住宅ローン利用者(5年以内に住宅ローンを新規借り入れ、借り換えした人)

有効回答数:822人

調査:大手アンケート調査会社に依頼

評価対象:有効回答数47以上を対象とするアンケートの設問は以下の7問。回答は5段階評価とした。なお、評価点数の平均点は小数点第2位以降を四捨五入。

【アンケートの設問】

Q1.金利の満足度は?

Q2.諸費用・手数料等は妥当でしたか?

Q3.団体信用生命保険には満足しましたか?

Q4.手続き・サポートには満足しましたか?

Q5.審査について、満足していますか?

Q6.借り入れ後の対応に満足しましたか?

Q7.他の人にも現在の銀行を勧めたいと思いますか?

【回答の配点】

・各設問は5段階で回答してもらい、Q1なら以下のように配点。平均値を求めた。

満足している(5点)

どちらかといえば満足している(4点)

どちらともいえない(3点)

どちらかといえば不満である(2点)

不満である(1点)

・総合評価については、各項目の平均値を全て合算。読者が重視する「Q1金利の満足度」については点数を3倍、「Q3団信の満足度」の点数を2倍として、点数の合計を50点満点とし、10で割ることで5点満点の数値を求めた。

|

保証料や団信などの諸費用がほとんど無料  |

|

132銀行の住宅ローンを比較 >>返済額シミュレーションで、全銀行の金利を一気に比較・調査

|

- 年収に対して安心して買える物件価格は?

-

- ・年収200万円で妻が妊娠中の家族の上限は1600万円!?

- ・年収250万円の単身者の上限は1800万円!?

- ・年収300万円の4人家族の上限は1800万円!?

- ・年収350万円の2人家族の上限は2100万円!?

- ・年収400万円の単身者の上限は2500万円!?

- ・年収450万円の4人家族の上限は2000万円!?

- ・年収500万円の4人家族の上限は3000万円!?

- ・年収600万円の3人家族の上限は3500万円!?

- ・年収600万円の40代独身の上限は3000万円!?

- ・年収700万円の共働き夫婦の上限は5000万円!?

- ・年収800万円の3人家族の上限は4500万円!?

- ・年収1000万円の30代4人家族の上限は5000万円!?

- ・年収1000万円の40代4人家族の上限は3500万円!?

- ・年収1000万円の50代夫婦の上限は3000万円!?

※サイト内の金利はすべて年率で表示

関連記事

関連記事

プロの評判・口コミ

淡河範明さん

SBI新生銀行の住宅ローンは、10年固定、15年固定、20年固定といった金利が低い点が特徴です。

商品も特徴的で、介護状態を保障する団信や、長く借りていると金利が下がっていく「ステップダウン金利」があるのも主要銀行ではここだけです。

審査はオーソドックスに行なっている感じです。住宅ローン処理センターで集中審査しているので、窓口のかたの力量があまり問われず、公平に審査されるという印象です。

なお、相談から審査、契約の手続きまでネットで完結できるようになりました。不安な方には、ビデオ通話で自宅から気軽に相談ができるので、コロナ禍の現状では最適な方法が用意されているようです。