新築、中古マンションの価格高騰が止まらないだけに、今のうちに買っておかないと、と焦っている人も多いのではないだろうか。しかし、注意が必要なのは金利動向だ。住宅ローンの利用者は相変わらず変動金利型を選ぶ人が多いが、近いうちに金利が上がるリスクが高まっている。住宅ローンは金利上昇リスクをよく理解し、対策を立てた上で利用する必要がある。(住宅ジャーナリスト・山下和之)

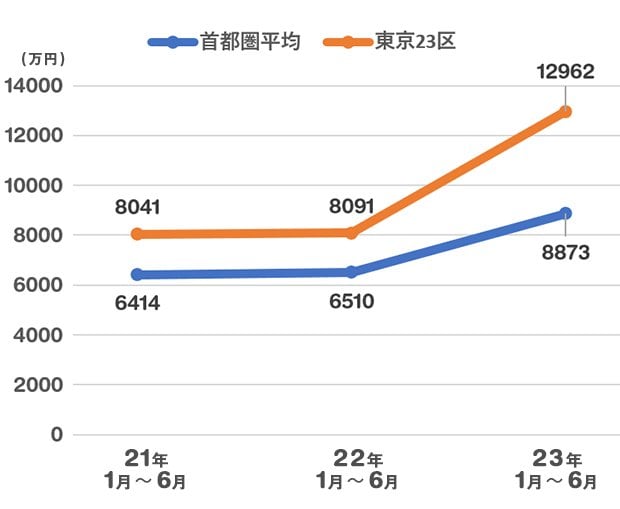

首都圏の新築マンション平均価格は8873万円

首都圏の新築マンション価格が上昇しており、特に東京23区の高騰ぶりがすさまじい。平均的な会社員の年収では手が届かないレベルになりつつある。

図表1は、不動産経済研究所の調べによる首都圏の新築マンションの平均価格だが、2023年上期には8873万円まで上がっている。2022年上期は6510万円だったから、前年比で36.3%の上昇だ。

図表1 新築マンションの平均価格の推移(単位:万円)

しかも、東京23区に限ると2023年上期の平均は1億2962万円と、1億円超えとなっている。2022年の8091万円から60.2%ものアップだ。

首都圏平均の8873万円のマンションを、873万円の自己資金、借入額8000万円で購入するとすれば、金利0.375%、35年元利均等・ボーナス返済なしの場合、毎月返済額は20万3279円に達する。

返済負担率(年収に占める年間返済額の割合)をより安全な範囲といわれる25%以内に抑えるためには、976万円の年収が必要になる。

東京23区の1億2962万円の新築マンションなら、962万円の自己資金で1億2000万円を借り入れた場合、毎月返済額は30万4918円。返済負担率を25%とするには、必要年収が1464万円になる。

これでは、平均的な年収の会社員ではとても購入できないし、夫婦ともに高額所得者のパワーカップルでやっと購入可能といったレベルではないだろうか。

マンション価格はまだ上がるから「今が買い時」と考えている人が多い

しかも、新築マンションの価格上昇はまだまだ続くのではないかという見方が強い。

マンションを開発するための適地が減少しており、かろうじて見つかったとしても競争入札などで土地取得価格が高くならざるを得ない。

加えて、資材価格や人件費の高騰などで建築費も高くなっており、価格が上がる要素ばかりで、とても下がることは期待できない。

マンション情報サイトの「住まいサーフィン」を運営するスタイルアクトでは、四半期に一度、マンション購入希望者の意識調査を行っており、2023年7月の調査では、1年後のマンション価格について、66.8%の人が「上がる」とし、「横ばい」が26.9%で、「下がる」は6.3%だった。

圧倒的に今後も上がり続けると見る人が多い。3人に2人がマンション価格は「上がる」と考えているわけだ。

いまのうちに買っておかないといよいよ買えなくなってしまうと考えている人が増えているのかもしれない。

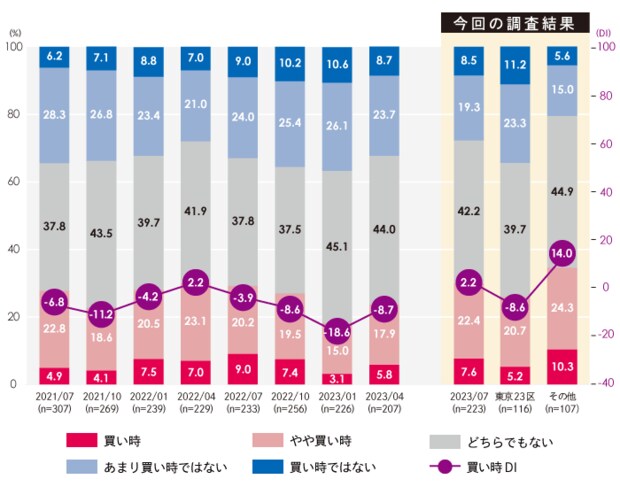

同じくスタイルアクトの調査では、マンションはいまが買い時だと思うかどうかという設問も設けてあるが、その結果は図表2のようになっている。

図表2 マンションは今が買い時だと思うか

※買い時DI(diffusion index)の算出は、(今マンションは「買い時」回答割合 +「やや買い時」回答割合)-(今マンションは「あまり買い時ではない」回答割合 +「買い時ではない」回答割合)で算出

「買い時」と「やや買い時」の合計は30.0%で、「どちらでもない」が42.2%、「あまり買い時ではない」「買い時ではない」の合計が27.8%だった。

買い時とする人の合計から買い時ではないとする人の合計を差し引いた「買い時DI※」は+2.2ポイントで、買い時と考える人がやや優勢という結果だった。

2023年4月の調査では「買い時DI」は-8.7で、2023年1月が-18.6だったから、買い時ではないと考える人のほうが多かったわけだが、ここへきて買い時だと思う人が増えている。

住宅ローンの金利上昇で、借入可能額が減るという不安感が強まる

その要因としては、価格面と金利面の先行きの見通しが影響しているのではないだろうか。

マンションの価格がさらに高くなって、このままでは買えなくなってしまうという不安感が高まると同時に、住宅ローン金利が上がって、いっそう買えなくなってしまう――という思いが強まっているとみられている。

周知のように、日本銀行は、2023年7月下旬の政策決定会合において、長期金利の上限をこれまでの0.5%から実質的に1.0%に引き上げる修正を行っている。

この調査時点ではその決定前だったものの、そうした変更が行われる時期が近づいているという観測が強まっていた。

実際、この修正を受けて、2023年9月の住宅ローン金利、固定金利型の指標といわれる固定金利期間選択型の10年固定の金利は、軒並み0.10%程度の上昇となった。

今後も固定金利型住宅ローン金利の上昇が続くと、購入希望者の間では、住宅ローンの返済負担が重くなり、借入可能額が減ってしまうのではないかという不安感が強まっている。

変動金利を選択している人は7割超に上昇

一方で、変動金利は上がっていない。短期金利が上がり、変動金利型が動き出すのはまだ先ではないかという見方が強いのだ。

住宅ローンには大きく分けると、長期金利に連動する固定金利型と、短期金利に連動する変動金利型がある。

いま上がり始めているのは長期金利に連動する固定金利型。短期金利が上がり、変動金利型が動き出すのはまだ先ではないかという見方が強い。

そのため、実際に住宅ローンを利用してマイホームを買っている人の大半は変動金利型を利用している。固定金利型に比べて金利が低く、しばらくは金利上昇のリスクはないとなれば、それも当然のことかもしれない。

住宅金融支援機構が住宅ローンを利用してマイホームを買った人を対象に調査したところ、図表3にあるように、72.3%の人が変動金利型を利用している。固定金利期間選択型は18.3%で、全期間固定金利型に至っては9.3%にすぎない。

図表3 住宅ローンを利用した人の金利タイプ

しかし、変動金利型の金利上昇はまだ先になりそうだからと安心していいのだろうか?

当たり前のことだが、住宅ローンの返済は20年、30年の長きにわたって続く。その間には変動金利型の金利上昇が必ずやってくる。

日銀の金融政策の実質的な変更を踏まえれば、短期金利も数年のうちには引き上げられ、変動金利型の金利も上がるという見方が強まっている。

変動金利上昇時には、返済額が25%増えるリスクも

変動金利型の住宅ローンは、借入後に市中の金利が上がると半年に一度適用金利が見直され、5年に1回、返済額も見直されることになっている。

金利が上がった場合、返済額が増えるが、増額率は25%までに抑えることになっている。逆にいえば、5年後には最大25%まで返済額が増えるリスクがあるということだ。

では、実際に金利が上がると、どの程度返済額が増えるのか、借入額5000万円で試算してみると、図表4のようになる。

図表4 変動金利が上昇した際の返済増額率

5年後も金利が0.375%のままなら返済額は12万7049円で変わらないが、金利が0.25%上がって0.625%になると毎月返済額は13万1792円と月額4743円増える。5年間はその返済額で変わらないので、5年間の返済額は0.375%の762万2940円から、790万7520円に増える。増額率は3.7%ということだ。

それが、0.50%上がって0.875%になると、毎月返済額は13万6647円で、1.00%上がって1.375%まで上がると14万6692円になる。

その先5年間の返済額は880万1520円と金額にして100万円以上、率にして15.5%も増えてしまう。

変動金利の金利上昇リスクを理解していない人が多い

1.00%の上昇だと、月額にすれば2万円近くの負担の増加だから、家計にも影響が大きいのではないだろうか。

しかし、住宅金融支援機構の調査によると、こうした変動金利型の金利上昇リスクを十分に理解しているとする人は多くない。半数近い人たちが、十分に理解しないまま利用しているという結果が出ている。

これまでは、超低金利が続いてきたため、変動金利型の金利が上がって、返済額が増えるといった事態はなかったので、問題にはならなかったが、今後はそうもいかないだろう。

実際に金利が上がったら、返済額がどの程度増えるのかまで事前にシミュレーションして、それでも大丈夫かどうかを考慮した上で資金計画を立てる必要がある。

マンション購入の際は、これまで以上に慎重な姿勢で住宅ローンの金利タイプ選びを考える必要があるだろう。

【関連記事】>>変動金利のリスクを知っていますか? 住宅ローン変動金利の新常識

| 132銀行を比較◆住宅ローン実質金利ランキング[新規借入] |

| 132銀行を比較◆住宅ローン実質金利ランキング[借り換え] |

|

|

| 【金利動向】おすすめ記事 | 【基礎】から知りたい人の記事 |

| 【今月の金利】 【来月の金利】 【2025年の金利動向】 【変動金利】上昇時期は? 【変動金利】何%上昇する? |

【基礎の8カ条】 【審査】の基礎 【借り換え】の基礎 【フラット35】の基礎 【住宅ローン控除】の基礎 |

新規借入2026年2月最新 主要銀行版

住宅ローン変動金利ランキング

※借入金額3000万円、借入期間35年で試算

![]()

住宅ローン 全期間引下げ(新規借入)・変動金利

- 実質金利(手数料込)

- 0.762%

- 総返済額 3410万円

- 表面金利

- 年0.630%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,611円

低金利の上、がん50%団信無料

- 実質金利(手数料込)

- 0.772%

- 総返済額 3415万円

- 表面金利

- 年0.640%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,745円

①保証料など0円サービスが充実

②新規借入の場合は自己資金10%以上で金利優遇あり

③最大3億円まで借入可能

- 実質金利(手数料込)

- 0.782%

- 総返済額 3421万円

- 表面金利

- 年0.650%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,880円

①ネット銀行の低金利を店頭相談で申し込める!

②51歳以下なら3大疾病保障特約(50%)が無料で基本付帯

③新規借入なら、注文住宅で必要な「つなぎ融資」に対応

-

住宅ローン利用者口コミ調査の詳細を見る

-

今回作成した「住宅ローン利用者口コミ調査」の調査概要は以下のとおり。

【調査概要】

調査日:2023年12月

調査対象:大手金融機関の住宅ローン利用者(5年以内に住宅ローンを新規借り入れ、借り換えした人)

有効回答数:822人

調査:大手アンケート調査会社に依頼

評価対象:有効回答数47以上を対象とするアンケートの設問は以下の7問。回答は5段階評価とした。なお、評価点数の平均点は小数点第2位以降を四捨五入。

【アンケートの設問】

Q1.金利の満足度は?

Q2.諸費用・手数料等は妥当でしたか?

Q3.団体信用生命保険には満足しましたか?

Q4.手続き・サポートには満足しましたか?

Q5.審査について、満足していますか?

Q6.借り入れ後の対応に満足しましたか?

Q7.他の人にも現在の銀行を勧めたいと思いますか?

【回答の配点】

・各設問は5段階で回答してもらい、Q1なら以下のように配点。平均値を求めた。

満足している(5点)

どちらかといえば満足している(4点)

どちらともいえない(3点)

どちらかといえば不満である(2点)

不満である(1点)

・総合評価については、各項目の平均値を全て合算。読者が重視する「Q1金利の満足度」については点数を3倍、「Q3団信の満足度」の点数を2倍として、点数の合計を50点満点とし、10で割ることで5点満点の数値を求めた。

|

保証料や団信などの諸費用がほとんど無料  |

|

132銀行の住宅ローンを比較 >>返済額シミュレーションで、全銀行の金利を一気に比較・調査

|

- 年収に対して安心して買える物件価格は?

-

- ・年収200万円で妻が妊娠中の家族の上限は1600万円!?

- ・年収250万円の単身者の上限は1800万円!?

- ・年収300万円の4人家族の上限は1800万円!?

- ・年収350万円の2人家族の上限は2100万円!?

- ・年収400万円の単身者の上限は2500万円!?

- ・年収450万円の4人家族の上限は2000万円!?

- ・年収500万円の4人家族の上限は3000万円!?

- ・年収600万円の3人家族の上限は3500万円!?

- ・年収600万円の40代独身の上限は3000万円!?

- ・年収700万円の共働き夫婦の上限は5000万円!?

- ・年収800万円の3人家族の上限は4500万円!?

- ・年収1000万円の30代4人家族の上限は5000万円!?

- ・年収1000万円の40代4人家族の上限は3500万円!?

- ・年収1000万円の50代夫婦の上限は3000万円!?

※サイト内の金利はすべて年率で表示

関連記事

関連記事

プロの評判・口コミ

淡河範明さん

PayPay銀行の住宅ローンは、ネット銀行ならではの低金利が特徴です。がん50%団信も付帯するようになり、auじぶん銀行などと人気を分けています。

ネット銀行ならではの、お申込みから契約までネットでお手続きを完結できる点も魅力的です。

ただし、審査は厳しめです。

条件のいい借り手に絞ることで低金利を実現しているものと思われます。当初の計画では、徐々に融資対象を拡大していくとしていましたが、今後どうするのか注目しています。