金融機関間の苛烈な競争により住宅ローンの変動金利は下がり続けてきましたが、徐々にその流れが収まりつつあります。ネット銀行・大手銀行は今なお変動金利を下げていますが、地方銀行は金利を上げ始めたのです。今後、変動金利は上昇局面に突入するのか。もし金利が上がったらどうすればいいのかを解説します。(住宅ローンアドバイザー・淡河範明)

金融機関間の苛烈な競争に変化が生じてきた

前回、住宅ローンの変動金利のリスクについて書きましたが、今回は実際に変動金利が上昇した場合にどう対応すべきかについて、分析したいと思います。

2023年9月現在、ネット銀行、大手銀行は変動金利を下げ続けるなど競争は激しいですが、徐々に潮目は変わりつつあります。なぜなら、地方銀行を中心に金利を徐々に上げる金融機関が現れ始めたからです。

愛媛銀行 0.505%⇒0.518%(2023/4)

中央ろうきん 0.625%⇒0.725%(2023/4)

もちろん例外もありますが、これらを見ると金融機関間の金利引き下げ競争は沈静化し、金利上昇の足音が聞こえてくるようです。

金利が上昇したら、既に借りている人はどうすればいいのか

変動金利の金利上昇について、私は以下のようなリスクシナリオを想定しています。

まず適用金利が上昇する

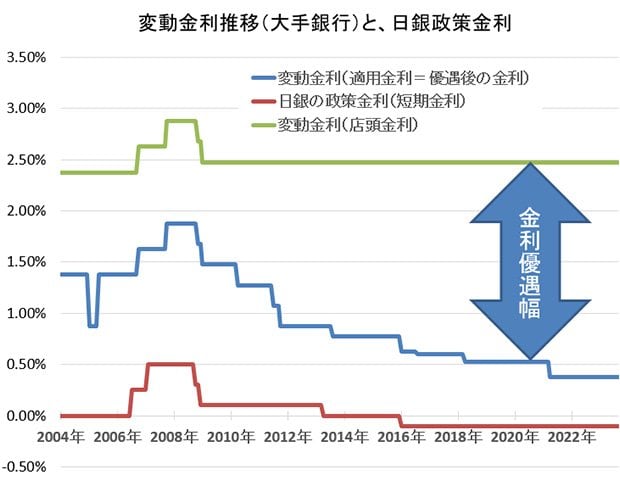

日本銀行の植田和男総裁は、「金融緩和解除」には慎重な姿勢をとっています。したがって、すぐに短期金利が上昇することはないでしょう。しかし、日本銀行の金融政策の変更にかかわらず、住宅ローン業務へ注力する金融機関は徐々に減っていくと予想します。その場合、優遇幅を縮小することで適用金利(以下、変動金利(適用)とする)は徐々に上昇していくことになります。

先月、みずほ銀行が住宅ローン業務の縮小を発表したこともあり、1年以内にはそれに追随する金融機関が増えていくのではないでしょうか。

また、私の予想では2年以内に日本銀行の金融政策の部分的修正があるとみています。実際、日銀は10年国債金利の上限について、2022年12月に上限を0.5%に引き上げ、2023年7月には事実上の上限を1%に引き上げました。今後も、上限を徐々に引き上げていくことが予想されます。修正があるたびに変動金利競争から脱落する金融機関が増えて、3年以内には変動金利の競争は終焉(しゅうえん)を迎えると考えています。

こうした予想に基づき、これから変動金利で住宅ローンを組もうとしている方は本当に変動金利でよいのか、再考したほうがいいでしょう。私は変動金利と全期間固定金利の乖離(かいり)が1%以内であれば、すぐに固定化すべきだと考えています。

既に住宅ローンを変動金利で組んでいる人も、できるだけ早めに固定化したほうがいいと思っています。とはいえ現在の変動金利(適用)は依然として低く、いま固定金利に変更すると1%程度金利が上昇します。もちろん、金利がすぐには上がらない可能性もあります。

よって万が一、金利が上昇した時のために、家計を見直してフリーキャッシュフロー(毎月の家計収支で余剰分)を上積み(貯金)しておくことをおすすめします。できれば、フリーキャッシュフローを収入の10%にまで引き上げられたら最高ですね。

店頭金利は徐々に上昇していく

次に変動金利(店頭金利)が、2年以内に始まるかもしれない日本銀行の大規模緩和策の部分解除にしたがって、徐々に金利が上昇していくと予想しています。この段階になると、新規借り入れの金利だけでなく、すでに変動金利で住宅ローンを借りている人の金利も上昇します。

長期金利に対する政策である「イールドカーブ・コントロール(YCC)」の修正には取りかかっていますが、2年以内には短期金利に対する政策である「マイナス金利」の解除くらいはあるのではないかと思います。なお、マイナス金利解除だけなら、短期金利の上昇は0.1~0.2%程度に抑えられ、大きな金利上昇は免れそうです。

ただし、予想以上のインフレ進行や賃金上昇の定着といった大きな材料があれば、緩和解除のスピードは速まるはずです。そのステージに入れば、変動金利のベースとなっている短期プライムレートが0.25~0.5%/年のペースで上昇することだって、十分に考えられます。

もしこのような状況になると仮定すれば、これから住宅ローンを組む人は変動金利を避けた方がいいでしょう。すでに住宅ローンを組んでいる人も、固定金利や、ミックスプラン(固定金利と変動金利のミックス)への借り換えを検討すべきです。金利が上がる前に、固定金利で組むのが鉄則です。

【関連記事はこちら】>>住宅ローン金利見通しは今後どうなる? 日銀の相次ぐ金利引き上げで長期固定金利は上昇、変動金利も銀行の運用方針転換で上昇も

<参考>変動金利は、全期間固定金利には変更できない

ここまで私は、「すでに住宅ローンを組んでいる人は、固定化」という表現をしてきました。たしかに変動金利は、原則いつでも金利タイプを変更できます。しかし、ほとんどの金融機関では、全期間固定金利に変更することはできず、変更できるのは固定金利選択型(期間固定金利タイプ)のみです。

例外として、ソニー銀行や住信SBIネット銀行、auじぶん銀行などがあります。

ソニー銀行には全期間固定金利という金利タイプはなく、固定金利(20年超)というのが全期間固定金利に相当し、いつでも変更可能です。

また、住信SBIネット銀行、auじぶん銀行にも全期間固定金利という金利タイプがなく、20年・30年・35年でそれぞれ固定金利があり、それらを選ぶことで実質的に全期間固定とすることができます。

金利変更のルールは予告なく変わることがある

実は2009年に、大手銀行は変動金利の決め方を変更したようです。「ようだ」というのは、それが公表されていないからです。

2008年にリーマン・ショックが起きてゼロ金利政策が再び導入されると、短期金利は下がってほぼゼロ金利となり、短期プライムレートも1.475%まで下がりました。住宅ローンの変動金利(店頭金利)は短期プライムレートと連動して2.475%となりました。優遇幅(引き下げ幅)は1%だったので適用金利は1.475%になりました。優遇金利はそこまで何年も1%のまま据え置かれていたのです。

ただそれ以降、短期プライムレートは変化していないにもかかわらず、住宅ローンの変動金利(適用金利)は下がることとなりました。住宅ローン残高の積み上げを目指した銀行が取引拡大のために採用したのが、優遇金利を変えることだったのです。

これは、新規に住宅ローンを組む人にとっては低金利のメリットを享受できるうれしい変更でした。しかし、すでにローンを借りている人には世の中の金利が下がってもメリットは一切ないというひどいものだったのです。銀行にとっては新規の顧客も取り込めるし、残高が圧倒的に多い既存顧客の金利は下がらない。こうして、このルール変更は銀行に絶大なる恩恵をもたらしました。

もちろん、契約で定められている金利変更のルールを変えた訳ではなく、定められたルールの範囲内で行われています。そのことからも、金利変更のルールは予告なく変わることがあるということを私たちは知っておかなければならないのです。

ちなみに、住宅ローンをすでに借りている人は、他銀行に借り換えすれば、適用金利が低くなるので借り換えすべきですが、面倒がって借り換えていない人が多数います。

【関連記事はこちら】>>住宅ローンの変動金利は、借り換えなければ、金利は下がらない! 多くの人は「高い変動金利」のままなので、借換メリット額をシミュレーションしてみた

短プラとの連動がなくなる?!

さて、こうした事実を踏まえた今後のシナリオも考えてみましょう。

現在、短期プライムレートが日本銀行の政策金利に連動している銀行は多く、逆に金利を上昇させようとしても政策金利が動かなければ変更できないことになっています。短期プライムレートとは、「銀行が最も優秀な企業に貸し出す最優遇金利のうち、1年以内の短期金利」のことです。

その短期プライムレートと住宅ローンの変動金利をほぼ連動させている銀行が多いのですが、そうしたルールが変わる可能性も否定できないのでは、と考えています。

・可能性1 変動金利(店頭金利)と短期プライムレートを連動させなくする

まず、こうした変更が考えられます。2008年以降、変動金利(表面金利、貸出金利)は優遇幅を拡大することで金利を引き下げてきたわけですが、変動金利(店頭金利)と短期プライムレートの連動そのものをやめてしまってもいいのです。

こうなると、新規借り入れだけでなく、既に変動金利で住宅ローンを借りている人々の金利も上昇します。住宅ローン事業全体の採算が悪化してきた場合、こうした変更をする銀行が出てくる可能性があります。

なお、「変動金利(店頭金利)が短期プライムレートに連動する」と契約書に記載されている銀行については、上記のような変更は簡単ではないでしょう。

・可能性2 短期プライムレートを政策金利と連動させなくする

短期プライムレートは公定歩合に連動すると定められていました。しかし、今は公定歩合がなくなっています。したがって、短期プライムレートの基準の変更をもくろむかもしれない、というロジックです。

ただし、短期プライムレートは法人向けの融資のベースにもなっており、影響ははるかに大きいため、本当に短期プライムレートを政策金利と関係なく引き上げられるのかは不透明です。

変動金利は、固定金利よりも高くなることがある

通常、金利は固定期間が長ければ長いほど高くなる傾向があり、それを期間プレミアムと言います。資金が動かせない期間が長くなるため、金融機関側からすれば、それに相当する分のプレミアムが上乗せされるという考え方です。

固定期間を横軸に、金利を縦軸にとったグラフをイールドカーブと呼びますが、上記のように固定期間が長くなると金利が高くなる右肩上がりのグラフのことを、「順イールド」と呼びます。

反対に、固定期間が短いにもかかわらず金利が高く、固定期間が長くなればなるほど金利が低くなっていく状態になることがあります。これは「逆イールド」と呼ばれます。

逆イールドは、往々にして景気後退期に起きます。金融当局が金融引き締めを行うことで短期金利が上昇し、先行きの景気後退を見越して長期金利が低下していきます。このような状態だとイールドカーブは右肩下がりとなり、逆イールドとなるのです。

日本においては1990年前後のバブル期に、最近であれば米国の債券市場が逆イールドとなっています。

つまり、変動金利は常に最低金利ではなく、全期間固定金利よりも高くなる可能性があるということです。

金利タイプ変更での金利上昇幅は、銀行によって大きく違う

「変動金利で借りておいて、金利が上昇してきたら金利タイプを変更して、固定金利に乗り換えればいい」と考えている方もいると思います。

しかし、変動金利から固定金利への金利タイプ変更は、銀行によっては金利が大幅に上昇するという商品設計になっているケースもあります。金利タイプの変更は金融機関によって違い、とても複雑です。基本パターンは単純なのですが、金融機関ごとに細かいルールが設けられています。金利タイプの変更については、きちんと確認しておきたいところです。

そこで主な銀行の商品について、変動金利から固定金利に借り換えた場合の金利の変化を確認してみましょう。

変動金利から10年固定に変更した場合の金利は?(主要銀行)

前提条件:変動金利で借り入れて、その後に金利タイプを10年固定金利に借り換える。

| 金利タイプ | 店頭金利 (A) |

優遇幅 (B) |

適用金利 (A)+(B) |

|

| イオン銀行 |

変動金利 のまま |

2.370% | -1.940% | 0.430% |

|

10年固定 に変更 |

3.740% | -1.940% | 1.800% | |

| ソニー銀行 |

変動金利 のまま |

1.807% | -1.000% | 0.807% |

|

10年固定 に変更 |

2.425% | -1.000% | 1.425% | |

| 住信SBI ネット銀行 |

変動金利 のまま |

2.775% | -2.455% | 0.320% |

|

10年固定 に変更 |

3.090% | -1.600% | 1.490% |

※すべて、2023年9月時点の金利。

イオン銀行「住宅ローン(定率型)」(新規借入。手数料は借入金額×2.2%)

ソニー銀行「住宅ローン(新規購入。手数料は5.5万円)」

住信SBIネット銀行「通期引下げプラン」(新規購入。手数料は借入金額×2.2%)

イオン銀行で変動金利を借りた場合、2023年9月現在の適用金利は0.430%(店頭金利2.370%-優遇幅1.940%)。もし、金利タイプを10年固定金利に変更した場合は、1.800%(店頭金利3.740%-優遇幅1.940%)です。金利タイプ変更による上昇幅は、1.370%となります。

一方、ソニー銀行で変動金利を借りた場合、2023年9月現在の適用金利は0.807%(店頭金利1.807%-優遇幅1.000%)。変動金利の中では高い方の金利ですが、借入時に必要な手数料が5.5万円と非常に安いので、自己資金がない人向けの商品です。もし、金利タイプを10年固定金利に変更した場合は、1.425%(店頭金利2.425%-優遇幅1.000%)です。金利タイプ変更による上昇幅は、0.618%で、イオン銀行の上昇幅に比べると非常に小さいことがわかります。

これは、イオン銀行の10年固定の店頭金利が高いことが原因です。多くの人が変動金利は確認しますが、その他の固定金利を確認せずに契約するため、10年固定金利に変更する際は、大きなダメージとなりかねません。

金利タイプの変更は金利上昇が激しくなってから検討する人が多いかと思いますが、その頃には、変動金利も固定金利も上昇しています。特に固定金利の方が先に上昇するのが一般的なので、金利タイプ変更時の金利上昇幅はこれ以上になるでしょう。

なお、住信SBIネット銀行の場合は、計算方法がやや複雑です。変動金利を借りた場合の優遇幅は-2.455%ですが、金利タイプを10年固定金利に変更した場合は優遇幅が-1.600%に変更となります。同じ銀行でも、商品によっては金利タイプを変更すると優遇幅が変更になるという商品もあります。確かに銀行の金利ページには記載してありますが、非常に小さな文字で記載している上、非常にわかりにくい表現となっています。自分で分からなければ、銀行に聞くか、住宅ローンに詳しいファイナンシャルプランナーなどに聞いてみましょう。

【関連記事はこちら】>>「10年固定」住宅ローン実質金利ランキング【新規借入】132銀行を比較!

金利が上昇したら他行に借り換えればいい?

ここまで金利タイプ変更の話ばかりしましたが、他行への借り換えはどうでしょうか。

そもそも、借り換えにはそれなりに費用がかかります。変動金利から固定金利にスイッチするだけなら数万円で済むものが、借り換えを行うとなると、現在のローン契約を解除して新たに契約を結び直すことになるため、おおむね借入金額の3%程度の費用がかかります。

例えば、残高が4000万円であれば、120万円です。もちろん、その金額以上にお得になるのであれば借り換えも一考の余地がありますが、その分水嶺は住宅ローンを借りている人によって異なります。

試しに一度、計算してみましょう。例えば、現在の変動金利0.32%、全期間固定金利1.275%として、差を見てみます。

変動金利の総返済額は4228万円、全期間固定金利の総返済額は4960万円と、差額が732万円です。そう考えると120万円は小さいと感じるかもしれませんが、金利で見てみると、3年後の金利が上昇すると仮定すると、金利が1.264%になるまでに借り換えすればよいとわかります(もちろん、他行にまだ変動金利0.32%の住宅ローンがあればの話ですが)。

つまり、金利が現在から0.944%上昇するかどうかが判断の分かれ目になるのです。

約1%の上昇が絶対ないと思っているかもしれませんが、日本銀行がマイナス金利を解除すれば0.5%程度の金利上昇は考えられます。また、ゼロ金利を解除すると、2%の金利上昇だって想定範囲内です。いま、将来の金利上昇リスクを考慮するなら、借り換えまではしなくても、全期間固定に金利タイプを変更しておくだけでよいと考えます。

繰り上げ返済のリスクとは?

住宅ローン相談に来られたほとんどの人が、繰り上げ返済を前提に考えています。確かに、繰り上げ返済はコスト削減に効果があり、「変動金利で借りても、繰り上げ返済を前提にしていれば、金利上昇リスクはほとんどない」と説明するファイナンシャルプランナーもいます。ただし、金利上昇幅が大きかったり、早期に金利上昇したりした場合、やはり金利上昇リスクをモロに被ってしまいます。

そこで、「変動金利+400万円を10年後に繰り上げ返済」するケースと、「固定金利+繰り上げ返済なし」のケースを、総支払い額で比較してみましょう。

「総返済額」は金利上昇でどう変わる?

※前提条件:借入金額4,000万円、借入期間35年、変動金利0.32%、全期間固定金利1.275%。変動金利の場合、10年後に400万円繰り上げ返済

| 5年後に 金利上昇 |

10年後に 金利上昇 |

||

| 変動金利0.32% (繰り上げ返済あり) |

1%上昇 | 4650万円 | 4485万円 |

| 2%上昇 | 5123万円 | 4790万円 | |

| 3%上昇 | 5624万円 | 5115万円 | |

| 全期間固定金利1.275% (繰り上げ返済なし) |

4960万円 | ||

※背景色が赤のケースは、固定金利よりも変動金利の方が、総返済額が多くなるケース

・変動金利で借りた場合、金利上昇が10年後で、上昇幅が1%の場合、10年後の繰り上げ返済400万円を含めた総返済額は、4485万円です。全期間固定金利1.275%で借りた場合の元利総支払い額は4960万円(繰り上げ返済なし)で、変動金利で借りた方が有利です。このくらいの金利上昇なら、「変動金利+繰り上げ返済」するのが正解です。

・変動金利の上昇幅が2%だと、金利が上昇する時期によって変動金利と固定金利のどちらが有利になるか変わります。

・変動金利の上昇幅が3%だと、繰り上げ返済を組み合わせても、全期間固定金利の方が有利です。

このように、変動金利の上昇時期と上昇幅、繰り上げ返済額により、どちらが有利か変わってくるのです。「変動金利+繰り上げ返済」は一定の効果はありますが、金利上昇が激しければ、固定金利で借りた方が有利です。

さらに言えば、まず繰り上げ返済を本当に400万円してよいのか、という問題も検討すべきです。多くの家計では、子供が進学したり、住宅の修繕費用が必要となったりする時期に重なることもあるでしょう。繰り上げ返済ができるのは、十分な余裕資金がある場合に限定すべきで、事前にキャッシュフロー表を作成し、問題がないかを確認した上で行うべきです。

まとめ

長らく変動金利は下がり続けてきたため、「変動金利は簡単に上がる訳はない」と考える人が多いのですが、こうして分析してみると、金利上昇の時期は迫っており、そのリスクも大きいことがわかります。

変動金利のリスクについて、今一度考えてほしいと思います。

【関連記事はこちら】>>変動金利のリスクを知っていますか? 住宅ローン変動金利の新常識(上)

| 132銀行を比較◆住宅ローン実質金利ランキング[新規借入] |

| 132銀行を比較◆住宅ローン実質金利ランキング[借り換え] |

|

|

| 【金利動向】おすすめ記事 | 【基礎】から知りたい人の記事 |

| 【今月の金利】 【来月の金利】 【2025年の金利動向】 【変動金利】上昇時期は? 【変動金利】何%上昇する? |

【基礎の8カ条】 【審査】の基礎 【借り換え】の基礎 【フラット35】の基礎 【住宅ローン控除】の基礎 |

新規借入2026年1月最新 主要銀行版

住宅ローン変動金利ランキング

※借入金額3000万円、借入期間35年で試算

- 実質金利(手数料込)

- 0.722%

- 総返済額 3387万円

- 表面金利

- 年0.590%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,074円

①保証料など0円サービスが充実

②新規借入の場合は自己資金10%以上で金利優遇あり

③最大3億円まで借入可能

![]()

住宅ローン 全期間引下げ(新規借入)・変動金利

- 実質金利(手数料込)

- 0.762%

- 総返済額 3410万円

- 表面金利

- 年0.630%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,611円

①低金利の上、がん50%団信無料

②無料で全疾病保償&12カ月の就業不能保償を付帯

③金利+0.1%で、がん100%団信も付帯OK

- 実質金利(手数料込)

- 0.782%

- 総返済額 3421万円

- 表面金利

- 年0.650%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,880円

①店舗相談でも、低金利商品あり

②新規借入なら、注文住宅で必要な「つなぎ融資」に対応!

③3大疾病の50%保障が無料付帯!

④無料で、3大疾病50%保障&就業不能保障&就業不能保障を付帯する

-

住宅ローン利用者口コミ調査の詳細を見る

-

今回作成した「住宅ローン利用者口コミ調査」の調査概要は以下のとおり。

【調査概要】

調査日:2023年12月

調査対象:大手金融機関の住宅ローン利用者(5年以内に住宅ローンを新規借り入れ、借り換えした人)

有効回答数:822人

調査:大手アンケート調査会社に依頼

評価対象:有効回答数47以上を対象とするアンケートの設問は以下の7問。回答は5段階評価とした。なお、評価点数の平均点は小数点第2位以降を四捨五入。

【アンケートの設問】

Q1.金利の満足度は?

Q2.諸費用・手数料等は妥当でしたか?

Q3.団体信用生命保険には満足しましたか?

Q4.手続き・サポートには満足しましたか?

Q5.審査について、満足していますか?

Q6.借り入れ後の対応に満足しましたか?

Q7.他の人にも現在の銀行を勧めたいと思いますか?

【回答の配点】

・各設問は5段階で回答してもらい、Q1なら以下のように配点。平均値を求めた。

満足している(5点)

どちらかといえば満足している(4点)

どちらともいえない(3点)

どちらかといえば不満である(2点)

不満である(1点)

・総合評価については、各項目の平均値を全て合算。読者が重視する「Q1金利の満足度」については点数を3倍、「Q3団信の満足度」の点数を2倍として、点数の合計を50点満点とし、10で割ることで5点満点の数値を求めた。

|

保証料や団信などの諸費用がほとんど無料  |

|

132銀行の住宅ローンを比較 >>返済額シミュレーションで、全銀行の金利を一気に比較・調査

|

- 年収に対して安心して買える物件価格は?

-

- ・年収200万円で妻が妊娠中の家族の上限は1600万円!?

- ・年収250万円の単身者の上限は1800万円!?

- ・年収300万円の4人家族の上限は1800万円!?

- ・年収350万円の2人家族の上限は2100万円!?

- ・年収400万円の単身者の上限は2500万円!?

- ・年収450万円の4人家族の上限は2000万円!?

- ・年収500万円の4人家族の上限は3000万円!?

- ・年収600万円の3人家族の上限は3500万円!?

- ・年収600万円の40代独身の上限は3000万円!?

- ・年収700万円の共働き夫婦の上限は5000万円!?

- ・年収800万円の3人家族の上限は4500万円!?

- ・年収1000万円の30代4人家族の上限は5000万円!?

- ・年収1000万円の40代4人家族の上限は3500万円!?

- ・年収1000万円の50代夫婦の上限は3000万円!?

※サイト内の金利はすべて年率で表示

関連記事

関連記事

プロの評判・口コミ

淡河範明さん

SBI新生銀行の住宅ローンは、10年固定、15年固定、20年固定といった金利が低い点が特徴です。

商品も特徴的で、介護状態を保障する団信や、長く借りていると金利が下がっていく「ステップダウン金利」があるのも主要銀行ではここだけです。

審査はオーソドックスに行なっている感じです。住宅ローン処理センターで集中審査しているので、窓口のかたの力量があまり問われず、公平に審査されるという印象です。

なお、相談から審査、契約の手続きまでネットで完結できるようになりました。不安な方には、ビデオ通話で自宅から気軽に相談ができるので、コロナ禍の現状では最適な方法が用意されているようです。