マンション価格の高騰で平均的な会社員の年収では購入が難しくなっているため、当面の負担を軽減できる、50年返済が可能な住宅ローンが注目されている。しかし、50年ローンにはデメリットも多いため、よく考えた上で利用するようにしたい。(住宅ジャーナリスト・山下和之)

返済期間50年の住宅ローンが注目されている

一般的な住宅ローンの返済期間は35年が上限だが、最近では、返済期間が50年の住宅ローンが増えてきている。

もともと、一部の地方銀行で50年返済が可能なローンは実施されてきたが、地銀のローンは利用できる人が地元に限られており、金利などの条件も厳しかったため、さほど広まることはなかった。

また、住宅金融支援機構と民間提携のフラット35でも、50年返済が可能な「フラット50」が実施されているが、フラット35に比べて金利がやや高めで、対象が長期優良住宅に限られるなどの事情もあって、こちらもあまり広まってはいない。

そうした中、ネット銀行の住信SBIネット銀行が、50年返済が可能なローンの取り扱いを開始。ネット銀行であるため、金利が地方銀行よりも低い水準に設定されている上、エリアに関係なく全国で利用可能である点が、これまでにないインパクトを与え、50年ローンが改めて注目されるようになった。

50年ローンを利用するメリット

50年ローンが注目される理由として、毎月の返済額や返済負担率が減少するというメリットがある。具体的には以下の通りだ。

メリット① 家賃並みの返済負担でマンションが買える

50年ローンが可能になれば、35年ローンに比べて毎月の返済額が減少し、住宅が買いやすくなるように見える。

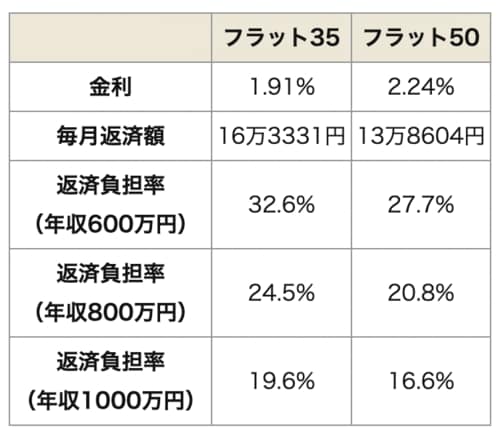

図表1にあるように、フラット35で5000万円を借り入れる場合、元利均等・ボーナス返済なしの毎月返済額は16万3331円だが、50年返済が可能なフラット50なら、毎月返済額は13万8604円に減少する。

図表1 フラット35とフラット50の毎月返済額の比較(住宅金融支援機構)

設定条件:借入額5000万円、元利均等・ボーナス返済なし、金利は2023年12月現在

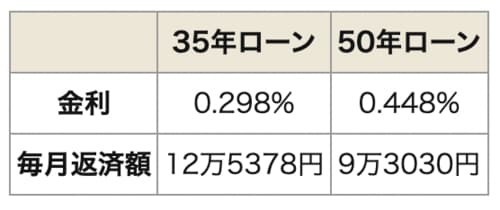

住信SBIネット銀行の変動金利型を利用すれば、もっと負担が軽減される。35年返済だと毎月12万5378円だが、50年返済では9万3030円と10万円を切る(図表2)。

図表2 35年ローンと50年ローンの毎月返済額の比較(住信SBIネット銀行)

設定条件:借入額5000万円、元利均等・ボーナス返済なし、金利は2023年12月現在

利便性の高いエリアの賃貸マンションに住んでいる人だと、これぐらいの家賃を負担している人が少なくないのではないだろうか。家賃並みの負担でマンションを購入できるのだから、注目度が高まっても当然のことだ。

メリット② 返済負担率が軽減されて審査に通りやすくなる

50年ローンの利用で毎月の負担が減れば、銀行のローン審査に通りやすくなるというメリットもある。

図表3にあるように、フラット35で5000万円借りると、毎月返済額は16万3331円で、年収600万円の人の返済負担率(年収に占める年間返済額の割合)は32.6%に達する。

図表3 フラット35とフラット50の返済負担率

設定条件:借入額5000万円、元利均等・ボーナス返済なし、金利は2023年12月現在

銀行の審査においては、年収400万円以上なら返済負担率は35%まで認められているから、審査に合格できる可能性は高いのだが、32.6%ならギリギリなので、勤務先や家族の条件などによっては、審査でダメだしが出る可能性がある。

それが、フラット50なら、毎月13万円8604円に減って、年収600万円でも返済負担率は27.7%に低下する。これなら、審査に合格する可能性がかなり高まるのではないだろうか。

ただ、近年はマンション価格が高騰しているので、5000万円のローンではすまないケースが増えている。

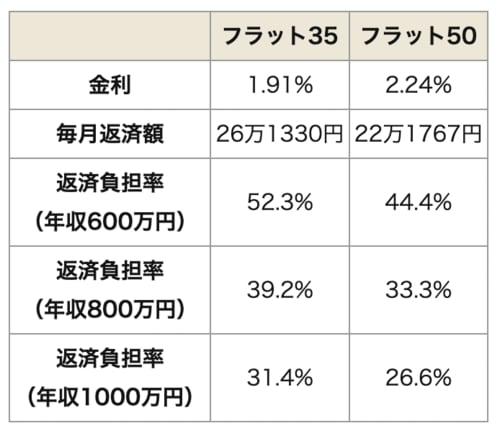

では、借入額を8000万円として試算してみよう。フラット35の条件で計算すると、年収600万円では返済負担率が52.3%、年収800万円でも39.2%に達して、まず審査に合格できないだろう。

そこで、50年返済が可能なフラット50にすると、返済負担率は年収600万円で44.4%、年収800万円で33.3%、年収1000万円で26.6%に低下する(図表4)。

図表4 フラット35とフラット50の返済負担率

設定条件:借入額8000万円、元利均等・ボーナス返済なし、金利は2023年12月現在

年収600万円では審査にひっかかるが、年収800万円以上なら合格する可能性が高まりそうだ。

50年ローンのデメリットをよく確認しておこう

こうした借りやすさがある半面、50年ローンにはさまざまなデメリットがある点を忘れてはならない。

結論を言ってしまえば、50年ローンの利用は考えずに、35年の範囲内で利用できるようにしたほうが絶対に安心。なぜなのか――。

デメリット① 総返済額は1500万円近くも増えてしまう!

第一に、先に触れたように50年ローンは35年ローンに比べると金利がやや高めに設定されている上、返済期間が長期化して、利息がかかる期間が長くなる。そのため、完済までの総返済額が圧倒的に多くなってしまう。

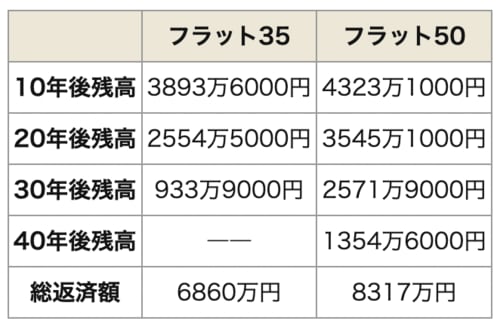

図表5にあるように、借入額5000万円の場合、フラット35なら完済までの総返済額は6860万円だが、フラット50だと8317万円に増える。35年返済に比べて、なんと1457万円、1500万円近くも返済負担が増加するのだ。

図表5 35年返済と50年返済の残高の変化と総返済額

設定条件:借入額5000万円、元利均等・ボーナス返済なし、金利は2023年12月現在

デメリット② 50年ローンは買い替えや売却が難しくなる

総返済額が増えるだけではない。返済期間を長くすると、その分、元金の減りが遅くなる。いつまでも多額のローンが残り、売却や買い替えなどのニーズが生じたとき、動きにくくなるという問題が発生する。これが50年ローンの第二のデメリットだ。

同じように5000万円借りたとしても、フラット35なら10年後には残高が3893万6000円と4000万円を切るが、フラット50だと4323万1000円と4400万円近く残ってしまう。

現在のように、マンション価格が上がっているうちはいいのだが、いつまでもそんな時代が続くとは限らない。中古マンション価格が頭打ちとなって、下落に転じた場合、10年後の売却可能価格が4000万円を切ることも十分に考えられる。

それでも、35年返済であれば、ギリギリ売却可能価格の範囲内だから、比較的スムーズに売却や買い替えができるはず。それが、50年返済では担保割れになってしまう。

そうなると、銀行は簡単に抵当権の抹消に協力してくれず、売るに売れない状態に陥り、売却や買い替えが難しくなってしまうだろう。

しかも、35年返済なら35年後には残高がゼロになるが、50年返済だとまだまだ残高が残り、40年後の残高は1354万6000円と、1400万円近くも残ってしまうのだ。

それでは精神衛生上にも好ましくないだろう。人生100年時代、老後資金として2000万円以上が必要といわれているが、いつまでも住宅ローンが残っていると、老後資金を蓄える余裕がなくなってしまう。

住宅ローンは35年返済までの範囲で、ゆとりある資金計画を

そもそも、住宅ローンには完済時の年齢が満80歳までという条件があるので、50年返済を利用できる人は、実質的に20代に限られる。これが第三のデメリットだ。

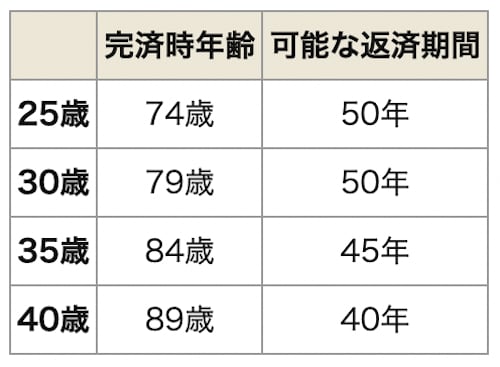

図表6にあるように、25歳なら50年返済でも74歳で完済できるが、30歳だと79歳になってしまう。70代で住宅ローンを返済するだけの収入を確保できるのかといえば、多くの人が難しくなるのではないだろうか。

図表6 借入時年齢別の返済可能期間

その意味でも、50年ローンの利用はできるだけ控えて、35年返済までの範囲内でゆとりある資金計画を組めるようにするのがいいわけだ。

返済期間を短くすれば、毎月返済額が増えるといっても早めに完済できるので、精神的なゆとりも生まれるのではないだろうか。

年配者なら親子リレーローンの活用も可能

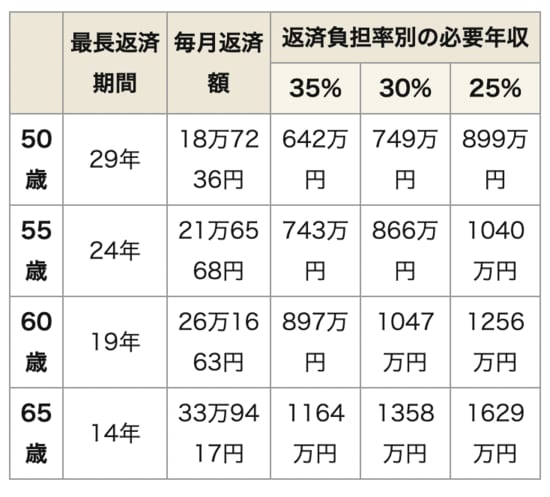

同じような問題として、年配の人だと最長返済期間を利用できず、資金計画が難しくなることがある。たとえば、50歳の人だと、最長35年を利用できるローンでも、完済時年齢が満80歳までなので、35年返済は利用できず、29年返済までに限られる。

図表7にあるように、毎月返済額が増え、返済負担率からみた必要な年収が高くなり、年収によっては住宅ローンを利用できなかったり、借入額の減額を求められたりする可能性が高まる。

図表7 50歳以降の返済負担率別の必要年収

設定条件:借入額5000万円、元利均等・ボーナス返済なし、金利は2023年12月現在

そんなときには、子どもなどをローン返済の後継者に指名することで、「親子リレーローン」を利用できる。そうすれば、親の年齢にかかわらず、子どもの年齢で完済時の年齢条件をクリアできるようになり、親が50歳であっても、最長35年返済が可能になるのだ。

本来なら、50歳であれば29年までの返済期間の範囲内で資金計画を組めるようにするのが一番いいのだが、子どもの同意を得られるようであれば、35年返済を利用しても問題はないだろう。

ただし、その場合でも50年ローンの利用は考えもの。子どもに対して、いつまでも住宅ローンの返済を強いることになるからだ。やはり、住宅ローンは最長でも35年返済までにしておくのが無難ではないだろうか。

【関連記事】>>住宅ローン50年時代の正しい処方箋とは? 常に繰り上げ返済を意識すべきだ

| 132銀行を比較◆住宅ローン実質金利ランキング[新規借入] |

| 132銀行を比較◆住宅ローン実質金利ランキング[借り換え] |

|

|

| 【金利動向】おすすめ記事 | 【基礎】から知りたい人の記事 |

| 【今月の金利】 【来月の金利】 【2025年の金利動向】 【変動金利】上昇時期は? 【変動金利】何%上昇する? |

【基礎の8カ条】 【審査】の基礎 【借り換え】の基礎 【フラット35】の基礎 【住宅ローン控除】の基礎 |

新規借入2026年1月最新 主要銀行版

住宅ローン変動金利ランキング

※借入金額3000万円、借入期間35年で試算

- 実質金利(手数料込)

- 0.722%

- 総返済額 3387万円

- 表面金利

- 年0.590%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,074円

①保証料など0円サービスが充実

②新規借入の場合は自己資金10%以上で金利優遇あり

③最大3億円まで借入可能

![]()

住宅ローン 全期間引下げ(新規借入)・変動金利

- 実質金利(手数料込)

- 0.762%

- 総返済額 3410万円

- 表面金利

- 年0.630%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,611円

①低金利の上、がん50%団信無料

②無料で全疾病保償&12カ月の就業不能保償を付帯

③金利+0.1%で、がん100%団信も付帯OK

- 実質金利(手数料込)

- 0.782%

- 総返済額 3421万円

- 表面金利

- 年0.650%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,880円

①店舗相談でも、低金利商品あり

②新規借入なら、注文住宅で必要な「つなぎ融資」に対応!

③3大疾病の50%保障が無料付帯!

④無料で、3大疾病50%保障&就業不能保障&就業不能保障を付帯する

-

住宅ローン利用者口コミ調査の詳細を見る

-

今回作成した「住宅ローン利用者口コミ調査」の調査概要は以下のとおり。

【調査概要】

調査日:2023年12月

調査対象:大手金融機関の住宅ローン利用者(5年以内に住宅ローンを新規借り入れ、借り換えした人)

有効回答数:822人

調査:大手アンケート調査会社に依頼

評価対象:有効回答数47以上を対象とするアンケートの設問は以下の7問。回答は5段階評価とした。なお、評価点数の平均点は小数点第2位以降を四捨五入。

【アンケートの設問】

Q1.金利の満足度は?

Q2.諸費用・手数料等は妥当でしたか?

Q3.団体信用生命保険には満足しましたか?

Q4.手続き・サポートには満足しましたか?

Q5.審査について、満足していますか?

Q6.借り入れ後の対応に満足しましたか?

Q7.他の人にも現在の銀行を勧めたいと思いますか?

【回答の配点】

・各設問は5段階で回答してもらい、Q1なら以下のように配点。平均値を求めた。

満足している(5点)

どちらかといえば満足している(4点)

どちらともいえない(3点)

どちらかといえば不満である(2点)

不満である(1点)

・総合評価については、各項目の平均値を全て合算。読者が重視する「Q1金利の満足度」については点数を3倍、「Q3団信の満足度」の点数を2倍として、点数の合計を50点満点とし、10で割ることで5点満点の数値を求めた。

|

保証料や団信などの諸費用がほとんど無料  |

|

132銀行の住宅ローンを比較 >>返済額シミュレーションで、全銀行の金利を一気に比較・調査

|

- 年収に対して安心して買える物件価格は?

-

- ・年収200万円で妻が妊娠中の家族の上限は1600万円!?

- ・年収250万円の単身者の上限は1800万円!?

- ・年収300万円の4人家族の上限は1800万円!?

- ・年収350万円の2人家族の上限は2100万円!?

- ・年収400万円の単身者の上限は2500万円!?

- ・年収450万円の4人家族の上限は2000万円!?

- ・年収500万円の4人家族の上限は3000万円!?

- ・年収600万円の3人家族の上限は3500万円!?

- ・年収600万円の40代独身の上限は3000万円!?

- ・年収700万円の共働き夫婦の上限は5000万円!?

- ・年収800万円の3人家族の上限は4500万円!?

- ・年収1000万円の30代4人家族の上限は5000万円!?

- ・年収1000万円の40代4人家族の上限は3500万円!?

- ・年収1000万円の50代夫婦の上限は3000万円!?

※サイト内の金利はすべて年率で表示

関連記事

関連記事

プロの評判・口コミ

淡河範明さん

SBI新生銀行の住宅ローンは、10年固定、15年固定、20年固定といった金利が低い点が特徴です。

商品も特徴的で、介護状態を保障する団信や、長く借りていると金利が下がっていく「ステップダウン金利」があるのも主要銀行ではここだけです。

審査はオーソドックスに行なっている感じです。住宅ローン処理センターで集中審査しているので、窓口のかたの力量があまり問われず、公平に審査されるという印象です。

なお、相談から審査、契約の手続きまでネットで完結できるようになりました。不安な方には、ビデオ通話で自宅から気軽に相談ができるので、コロナ禍の現状では最適な方法が用意されているようです。