日銀が3月の金融政策決定会合でマイナス金利政策の解除を決めました。そこで気になるのは住宅ローンの動向です。変動金利は政策金利と連動するため、上がるのがセオリーです。また固定金利についても、長期金利が上がれば上昇します。今日は、日銀会合後に植田総裁が記者会見で語ったことを踏まえ、今後の住宅ローン金利の動向について分かりやすく解説します。

利上げでも変動金利への影響は極めて小さい

こんにちは公認会計士の千日太郎です。

日銀が2024年3月18・19日の金融政策決定会合で、マイナス金利政策の解除を決め、今後の短期金利を0~0.1%程度の間に誘導することとしました。また、長期金利を0%程度に誘導するイールドカーブ・コントロール(YCC)政策の撤廃も同時に決めました。

誤解を恐れずに言えば、マイナス金利政策を解除したからといって、直接的に変動金利に影響するものではありません。日銀の当座預金口座の「一部」に適用されていたマイナス0.1%の、いわばペナルティがなくなるということです。銀行の変動金利の基準となる「短期プライムレート」(以後短プラ)とは関連の無い金利だからです。

短プラが上がらないと変動金利は上がらない

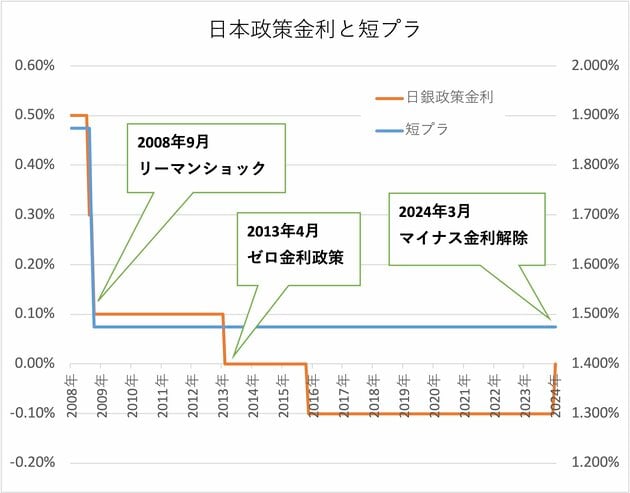

3月の金融政策決定会合の声明では「短期金利=無担保コール翌日物金利を0~0.1%程度で推移するように促す」というものになっています。むしろ短プラに影響するのはこっち(短期金利)なのです。下にリーマンショックから直近までの短期金利と短プラの推移を示したグラフがあります。直近では2013年4月に短期金利を0.1%から0%に下げたのですが、短プラはそれよりはるか以前の2008年9月のリーマンショックの下落後から下がらずに今に至っているのですね。

つまり今会合では、短プラを2013年4月のゼロ金利政策の水準のところに戻すということを言っているわけですから、短プラは今と変わらない水準で落ち着くことになるわけです。そして、短プラが変わらないということは、変動金利も変わらないということになります。

横並びで変動金利を上げにくい

ただし、短プラが上がらなくても住宅ローンの基準金利とはあくまで別ものです。短プラとは、銀行ごとに会社単位で定めている商品価格の基準値のようなものです。これに対して住宅ローンの基準金利は銀行が取り扱う多くの商品の一つに対して決める定価です。短プラを上げなくても銀行がマーケットの先行きを考えて住宅ローンの基準金利を上げることは可能なのです。

それでも私が変動金利が上がりにくいと考えらえる理由は、日銀が声明で「当面、緩和的な金融環境が継続すると考えている」と言っているためです。つまり、当面の間は短期金利をドンドン上げていくことはないと言っているわけですから、あえて銀行が「短プラを上げずに住宅ローンの基準金利だけを上げる」という対応はやりにくくなるのですね。

そもそも、緩和的な金融環境が継続すると言っている背景には、欧米型のスタンダードな金融引き締めをやってしまうと、景気にマイナスとなってしまうと日銀が考えているからです。それはわたしたちの肌感としてもありますよね。そういうときにマイナス金利解除というだけで住宅ローンの変動金利を上げたらどうなるでしょうか?

たちまち、変動金利を上げない銀行に乗り換えられてしまうだけということになります。つまり、個々の銀行の判断としても、横並びで変動金利を上げにくい状況になっているのです。

まずは新規借り入れから徐々に上がっていく

ただし、全く変動金利が上がらないという可能性は低いです。短期金利はゼロ%ではなく、0~0.1%程度に誘導ということですから、0.1%程度の上がり幅は日銀も許容しているわけですから、そこの利益をとりに行きたいと考えるでしょう。

さらに去年から全国の銀行で預金金利を上げる動きが出てきています。横並びで預金金利が上がれば、住宅ローンの変動金利の基準金利を横並びで上げるコンセンサスが取れてくるというものです。

まずは、新規借入の適用金利が上がるでしょう。基準金利を今のまま据え置いても、引き下げ幅を下げることで既存の変動金利の利用者に影響させずに金利を上げることができます。

そして、新規借入の変動金利の上昇が横並びで行える環境になれば、次に手をつけるのが基準金利です。すでに銀行が横並びで金利を上げる態勢ができていますので、他の銀行に乗り換えられてしまうという心配はなくなります。これまで変動金利は基準金利を変えず、そこからの引き下げ幅とちょっとずつ大きくして現在の水準まで下がりました。最初に上げる対応もこの引き下げ幅ですから、徐々に刻んで上げる対応になると見ています。

固定金利はすでにマイナス金利解除を織り込んでいる?

固定金利については、これまでも毎月の頻度で基準金利を変更して上げたり、下げたりという対応をとってきています。その変動幅もはるかに大きく、今年に入ってマイナス金利政策の解除が意識されてからはひと月で0.2ポイント近く上がるケースもありました。

さしあたって3月のマイナス金利解除については、あらかじめ各行がそれぞれ織り込んだ形で3月の金利を決定していると思われることと、日銀が声明で緩和的な金融環境が継続すると述べていることから、4月に急激な上昇となる可能性は低いと考えられます。

フラット35子育てプラスを意識した金利引き下げもあるか?

さらに3月にかけては、SBI新生銀行や住信SBIネット銀行が20年固定タイプの金利を下げる傾向が出てきています。この背景には今年の2月からスタートしている「フラット35の子育てプラス」が少なからず影響していると見ています。

夫婦どちらかが40歳未満の若年夫婦世帯、または18歳未満の子ども(胎児や同居の孫も含む)を有する子育て世帯は、金利を最大1%引き下げられます。金利引き下げ期間ポイントに応じて長くなり、5年、10年、15年以上も引き下げられる可能性もあります。

今後ゆるやかであるにせよ、金利が上がっていくと予想される環境下で政策的にこうした引き下げが受けられるのは魅力があるのですね。そこで、民間銀行としても固定金利を選ぶ利用者にアピールしたいという考えがあるのだと思います。

【関連記事はこちら】>>「フラット35子育てプラス」の1%金利引き下げで、住宅ローン金利上昇も怖くない?

まとめ

3月の日銀利上げについては、その前からリーク情報がふんだんにあったこともあり、市場としてもすでに織り込み済みであった感があります。わりと冷静でいられる理由としては、利上げ後も金融緩和政策を継続する見込みであること、そして米国では今年中に利下げに転じるといわれており、日銀の利上げは早い段階でストップするだろうという目算も働いていると考えられます。

ならば、「変動金利が得なのか?」というとそうとは言い切れません。目下の予想として固定金利は上昇傾向なのですが、長い期間つづいてきたゼロ金利政策、マイナス金利政策の影響を引きずっており、今の固定金利も十分に低金利です。そしてフラット35の子育て支援を意識した引き下げの兆候も見られるようになっています。

また、変動金利の上昇が緩やかという予想が有効なのはあくまで1年程度の短期間である一方、住宅ローンの返済期間は最長35年の長きにわたります。変動金利を選ぶということは、「金利が上がっても自分は返済を継続できるか?」「どの程度までならば許容できるのか?」こうした判断を、市況を見ながら随時行うことが必要になってきます。

早い段階で一つの金利タイプ、一つの金融機関に決めてしまい、その後の情報収集を怠っていると、割高な金利で住宅ローンを借りざるを得なくなってしまいます。民間と公的融資、変動と固定など、複数の金利タイプ、金融機関で審査を通しておき、住宅ローンの実行月まではしっかり情報収集するよう努めてください。

【関連記事はこちら】>>住宅ローンの金利上昇リスクにどう対応すべきか? リスクを軽減するコツも紹介

| 132銀行を比較◆住宅ローン実質金利ランキング[新規借入] |

| 132銀行を比較◆住宅ローン実質金利ランキング[借り換え] |

|

|

| 【金利動向】おすすめ記事 | 【基礎】から知りたい人の記事 |

| 【今月の金利】 【来月の金利】 【2025年の金利動向】 【変動金利】上昇時期は? 【変動金利】何%上昇する? |

【基礎の8カ条】 【審査】の基礎 【借り換え】の基礎 【フラット35】の基礎 【住宅ローン控除】の基礎 |

新規借入2026年2月最新 主要銀行版

住宅ローン変動金利ランキング

※借入金額3000万円、借入期間35年で試算

![]()

住宅ローン 全期間引下げ(新規借入)・変動金利

- 実質金利(手数料込)

- 0.762%

- 総返済額 3410万円

- 表面金利

- 年0.630%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,611円

低金利の上、がん50%団信無料

- 実質金利(手数料込)

- 0.772%

- 総返済額 3415万円

- 表面金利

- 年0.640%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,745円

①保証料など0円サービスが充実

②新規借入の場合は自己資金10%以上で金利優遇あり

③最大3億円まで借入可能

- 実質金利(手数料込)

- 0.782%

- 総返済額 3421万円

- 表面金利

- 年0.650%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,880円

①ネット銀行の低金利を店頭相談で申し込める!

②51歳以下なら3大疾病保障特約(50%)が無料で基本付帯

③新規借入なら、注文住宅で必要な「つなぎ融資」に対応

-

住宅ローン利用者口コミ調査の詳細を見る

-

今回作成した「住宅ローン利用者口コミ調査」の調査概要は以下のとおり。

【調査概要】

調査日:2023年12月

調査対象:大手金融機関の住宅ローン利用者(5年以内に住宅ローンを新規借り入れ、借り換えした人)

有効回答数:822人

調査:大手アンケート調査会社に依頼

評価対象:有効回答数47以上を対象とするアンケートの設問は以下の7問。回答は5段階評価とした。なお、評価点数の平均点は小数点第2位以降を四捨五入。

【アンケートの設問】

Q1.金利の満足度は?

Q2.諸費用・手数料等は妥当でしたか?

Q3.団体信用生命保険には満足しましたか?

Q4.手続き・サポートには満足しましたか?

Q5.審査について、満足していますか?

Q6.借り入れ後の対応に満足しましたか?

Q7.他の人にも現在の銀行を勧めたいと思いますか?

【回答の配点】

・各設問は5段階で回答してもらい、Q1なら以下のように配点。平均値を求めた。

満足している(5点)

どちらかといえば満足している(4点)

どちらともいえない(3点)

どちらかといえば不満である(2点)

不満である(1点)

・総合評価については、各項目の平均値を全て合算。読者が重視する「Q1金利の満足度」については点数を3倍、「Q3団信の満足度」の点数を2倍として、点数の合計を50点満点とし、10で割ることで5点満点の数値を求めた。

|

保証料や団信などの諸費用がほとんど無料  |

|

132銀行の住宅ローンを比較 >>返済額シミュレーションで、全銀行の金利を一気に比較・調査

|

- 年収に対して安心して買える物件価格は?

-

- ・年収200万円で妻が妊娠中の家族の上限は1600万円!?

- ・年収250万円の単身者の上限は1800万円!?

- ・年収300万円の4人家族の上限は1800万円!?

- ・年収350万円の2人家族の上限は2100万円!?

- ・年収400万円の単身者の上限は2500万円!?

- ・年収450万円の4人家族の上限は2000万円!?

- ・年収500万円の4人家族の上限は3000万円!?

- ・年収600万円の3人家族の上限は3500万円!?

- ・年収600万円の40代独身の上限は3000万円!?

- ・年収700万円の共働き夫婦の上限は5000万円!?

- ・年収800万円の3人家族の上限は4500万円!?

- ・年収1000万円の30代4人家族の上限は5000万円!?

- ・年収1000万円の40代4人家族の上限は3500万円!?

- ・年収1000万円の50代夫婦の上限は3000万円!?

※サイト内の金利はすべて年率で表示

関連記事

関連記事

プロの評判・口コミ

淡河範明さん

PayPay銀行の住宅ローンは、ネット銀行ならではの低金利が特徴です。がん50%団信も付帯するようになり、auじぶん銀行などと人気を分けています。

ネット銀行ならではの、お申込みから契約までネットでお手続きを完結できる点も魅力的です。

ただし、審査は厳しめです。

条件のいい借り手に絞ることで低金利を実現しているものと思われます。当初の計画では、徐々に融資対象を拡大していくとしていましたが、今後どうするのか注目しています。