住宅を手に入れるとき、そして住宅ローンを考えるとき、必ずと言っていいほど登場するのが「頭金」というキーワードです。知っているようで意外と説明しにくい頭金について、銀行員がわかりやすく解説していきます。(金融ライター・加藤隆二、現役銀行員)

住宅ローンの頭金とは?〜頭金の意味と平均準備割合

土地や建物は大きな買い物で、金額も大きなものになります。そのため一括で支払うケースは少なく、多くが何回かに分割して支払います。このように不動産のお金を分けて支払うとき、最初に支払う代金が頭金です。

図表1 住宅購入に必要となる費用

とはいえ、最近では物件そのものの購入とは別に必要となる諸費用も含めた自己資金のことを頭金と呼称するように変わってきています。

頭金の割合

住宅ローンを利用する人は、自宅購入者全体の8割近くです。特に若年層の住居購入はローンが主流となっています。

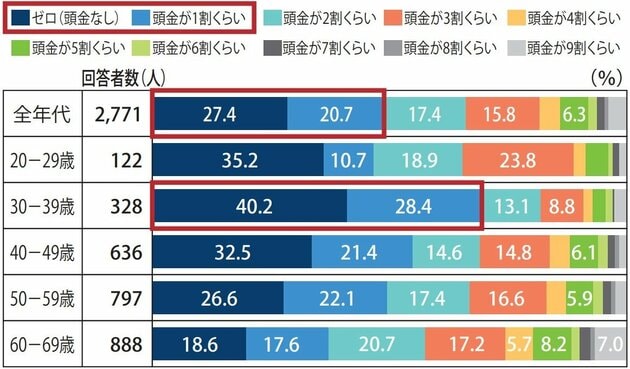

そして、ローンを借りたときの頭金については、全世代平均では約48%が「頭金ゼロか1割程度」で、30歳代の「頭金ゼロか1割程度」の比率は68.6%。3分の2がほとんど頭金なしで住宅を購入しています。

図表2 住宅購入時の頭金比率(物件価額に対する比率)

なぜ頭金が必要になるのか?

頭金が必要になる理由は主に2つあります。

理由1.住宅購入資金は、すべてが住宅ローン対象とはならないから

現在、住宅ローンの資金使途はかなり幅広くなっています。たとえば私が銀行に入社した30年前の頃は、保証会社の保証料や手数料は自己資金で払うことが当たり前でしたし、新築時の外構費用(庭やエクステリアなど)も住宅ローンで借りることができないものでした。ところが現在では、ほぼすべての諸費用が住宅ローンで借り入れ可能となっています。

以下は、みずほ銀行の資金使途の抜粋です。

(1)本人居住用の土地・住宅の購入、住宅の新築・増築・改築、底地の買取資金

* 賃貸の目的にはご利用できません。

(2)火災保険料、保証会社手数料・保証料、ローン取扱手数料、電子契約手数料、固定金利手数料、仲介手数料、担保関連費用、印紙税、引越費用、修繕積立金、リフォーム費用、付帯工事費用、管理準備金、水道加入金

【参考】住宅ローンで借入できる諸費用(資金使途)みずほ住宅ローン商品概要

しかしながら、住宅ローンの対象となる範囲は銀行によって異なります。ローンの対象となっていても、ローンを借りてからかなり時間がかかるもの(例・仕事や子どもの学校などの都合で入居まで半年以上必要になる場合などの引っ越し費用)は、ローンで借り入れできない場合もあります。また土地や分譲マンション購入時の手付金を払わなければいけないケースでは、住宅ローンを借りる前なので自己資金での支払いとなることが多いです。

こうした理由から、一般に「住宅購入には2割から3割程度の自己資金が必要」と言われてきました。ただ上記の通り、今では住宅ローンが柔軟に対応できるものも増えており、銀行員としてローン審査をする立場からは、自己資金は最低でも1割程度必要と考えています。

理由2.住宅ローン審査では減額回答されることもあるから

例えば3,000万円の住宅ローン申し込みに対し、2,500万円までなら融資可能といった場合もあり、これを「減額回答」などと呼んでいます。住宅ローン審査で減額回答される原因は人それぞれ、さまざまですが、主な理由は以下のとおりです。

• 返済比率

顧客の収入が少ないと返済比率が銀行の審査基準を超えてしまい、申込額を貸せない

• 資金使途

申し込みの資金使途で住宅ローンとして認められないものがある

一方、最近では銀行の住宅ローン審査も変化して、かなり優しくなってきていると私は感じています。例えば、以前なら「自己資金がない人は、お金に余裕がないから」との理由で審査ではマイナス要素となっていました。

しかし、住宅ローン利用率が高まり、さらに頭金がゼロまたは少しだけのケースが一般化している時代の流れで、以前なら審査落ちしていたフルローンやオーバーローン(*)でも、現在は多くの銀行でマイナスの影響なく審査が進むようになっています。

(*)フルローン:一戸建てなら本体価格を全額(フル)借りること 諸費用は自己資金

(*)オーバーローン:諸費用込み、つまり本体価格を超えて(オーバー)借りること

【関連記事はこちら】>>諸費用込み、頭金なし、オーバーローンに対応する銀行は?【主要17銀行の住宅ローン比較】

頭金ゼロの場合に想定されるデメリット

先述の通り、頭金ゼロや1割程度などで住宅を購入することが一般的になっています。しかし、こうした自己資金が少ない住宅ローンの申し込みをした場合には、いくつかのデメリットも考えられます。

デメリット1.どうしても自己資金は必要

諸費用のどこまでを住宅ローンの資金使途に認めてくれるかは銀行により異なりますが、何かしらの自己資金が必要になることは間違いありません。

ちなみに住宅ローンで借りることができない諸費用だけに限定した別途ローンを組む「諸費用ローン」というものもあります。しかし諸費用ローンを借りると、今度は「借金が2口」になるので慎重に検討することが必要です。

デメリット2.売りたくても売れない

いつの日か自宅を売ることになったとき、頭金なしで多くの金額を借りていた場合、頭金ありの人に比べて借金の金額が大きくなります。通常、家の価値は年月とともに下がるものであり、土地価格もバブル期のように買ったときより上昇することは考えにくい状況です。

そうなると、任意売却で売りたくてもローンが残ってしまうので売れない、ということにもなりかねません。

【関連記事はこちら】>>住宅ローンが破綻したら「任意売却」の検討を! 「競売」よりも高値売却が可能でメリット大 経験が豊富な専門家に早めに相談しよう

デメリット3.毎月の返済額が増える

頭金の割合による住宅ローン返済額に違いがでてきます。下の比較表で検証してみましょう。

図表3 頭金の割合による返済額の違い

【前提条件】一戸建て購入の必要額5,000万円・返済期間は35年(ボーナス払いなし)。金利は0.3%で変動がないとの仮定で、500万円の自己資金を貯めてローン借入4,500万円の場合

| ローン借入額 | 毎月返済額 | 総返済額 | |

|---|---|---|---|

| 頭金なし(0円) | 5,000万円 | 約12.5万円 | 約5,270万円 |

| 頭金1割(500万円) | 4,500万円 | 約11.3万円 | 約4,740万円 |

| 頭金3割(1,500万円) | 3,500万円 | 約8.8万円 | 約3,690万円 |

| 頭金5割(2,500万円) | 2,500万円 | 約6.3万円 | 約2,630万円 |

借入金額が少なくなれば、毎月返済や総返済額が少なくなるのは当然です。しかし、実際に自分がいくら返済して、どこまで自己資金を出すかという重要な数値でもありますので、一つの目安にしてください。

まとめ

今回は頭金と住宅ローンについて解説しました。自己資金は必ず必要となるので、ある程度の頭金を準備してから自宅購入を検討することが理想です。

ただし、理想ばかり追っていたら金利の上昇でタイミングを逸してしまうかもしれません。慎重に考えつつも時期を見ながら考えていく必要があるため、むずかしい状況が続きます。だからこそ、情報収集の重要性が高まっていると銀行員は考えます。

【関連記事はこちら】>>【銀行員が解説】最近の住宅ローン担保評価、融資可能額はどう計算しているのか?

| 132銀行を比較◆住宅ローン実質金利ランキング[新規借入] |

| 132銀行を比較◆住宅ローン実質金利ランキング[借り換え] |

|

|

| 【金利動向】おすすめ記事 | 【基礎】から知りたい人の記事 |

| 【今月の金利】 【来月の金利】 【2025年の金利動向】 【変動金利】上昇時期は? 【変動金利】何%上昇する? |

【基礎の8カ条】 【審査】の基礎 【借り換え】の基礎 【フラット35】の基礎 【住宅ローン控除】の基礎 |

新規借入2026年2月最新 主要銀行版

住宅ローン変動金利ランキング

※借入金額3000万円、借入期間35年で試算

![]()

住宅ローン 全期間引下げ(新規借入)・変動金利

- 実質金利(手数料込)

- 0.762%

- 総返済額 3410万円

- 表面金利

- 年0.630%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,611円

低金利の上、がん50%団信無料

- 実質金利(手数料込)

- 0.772%

- 総返済額 3415万円

- 表面金利

- 年0.640%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,745円

①保証料など0円サービスが充実

②新規借入の場合は自己資金10%以上で金利優遇あり

③最大3億円まで借入可能

- 実質金利(手数料込)

- 0.782%

- 総返済額 3421万円

- 表面金利

- 年0.650%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,880円

①店舗相談でも、低金利商品あり

②新規借入なら、注文住宅で必要な「つなぎ融資」に対応!

③3大疾病の50%保障が無料付帯!

④無料で、3大疾病50%保障&就業不能保障&就業不能保障を付帯する

-

住宅ローン利用者口コミ調査の詳細を見る

-

今回作成した「住宅ローン利用者口コミ調査」の調査概要は以下のとおり。

【調査概要】

調査日:2023年12月

調査対象:大手金融機関の住宅ローン利用者(5年以内に住宅ローンを新規借り入れ、借り換えした人)

有効回答数:822人

調査:大手アンケート調査会社に依頼

評価対象:有効回答数47以上を対象とするアンケートの設問は以下の7問。回答は5段階評価とした。なお、評価点数の平均点は小数点第2位以降を四捨五入。

【アンケートの設問】

Q1.金利の満足度は?

Q2.諸費用・手数料等は妥当でしたか?

Q3.団体信用生命保険には満足しましたか?

Q4.手続き・サポートには満足しましたか?

Q5.審査について、満足していますか?

Q6.借り入れ後の対応に満足しましたか?

Q7.他の人にも現在の銀行を勧めたいと思いますか?

【回答の配点】

・各設問は5段階で回答してもらい、Q1なら以下のように配点。平均値を求めた。

満足している(5点)

どちらかといえば満足している(4点)

どちらともいえない(3点)

どちらかといえば不満である(2点)

不満である(1点)

・総合評価については、各項目の平均値を全て合算。読者が重視する「Q1金利の満足度」については点数を3倍、「Q3団信の満足度」の点数を2倍として、点数の合計を50点満点とし、10で割ることで5点満点の数値を求めた。

|

保証料や団信などの諸費用がほとんど無料  |

|

132銀行の住宅ローンを比較 >>返済額シミュレーションで、全銀行の金利を一気に比較・調査

|

- 年収に対して安心して買える物件価格は?

-

- ・年収200万円で妻が妊娠中の家族の上限は1600万円!?

- ・年収250万円の単身者の上限は1800万円!?

- ・年収300万円の4人家族の上限は1800万円!?

- ・年収350万円の2人家族の上限は2100万円!?

- ・年収400万円の単身者の上限は2500万円!?

- ・年収450万円の4人家族の上限は2000万円!?

- ・年収500万円の4人家族の上限は3000万円!?

- ・年収600万円の3人家族の上限は3500万円!?

- ・年収600万円の40代独身の上限は3000万円!?

- ・年収700万円の共働き夫婦の上限は5000万円!?

- ・年収800万円の3人家族の上限は4500万円!?

- ・年収1000万円の30代4人家族の上限は5000万円!?

- ・年収1000万円の40代4人家族の上限は3500万円!?

- ・年収1000万円の50代夫婦の上限は3000万円!?

※サイト内の金利はすべて年率で表示

関連記事

関連記事

プロの評判・口コミ

淡河範明さん

PayPay銀行の住宅ローンは、ネット銀行ならではの低金利が特徴です。がん50%団信も付帯するようになり、auじぶん銀行などと人気を分けています。

ネット銀行ならではの、お申込みから契約までネットでお手続きを完結できる点も魅力的です。

ただし、審査は厳しめです。

条件のいい借り手に絞ることで低金利を実現しているものと思われます。当初の計画では、徐々に融資対象を拡大していくとしていましたが、今後どうするのか注目しています。