2024年10月から主要銀行が変動金利の基準金利を見直します。今後、住宅ローンを変動金利で借りる人は、本記事で紹介する「3つの新セオリー」を知っておく必要があります。特に5年ルールは勘違いしている人が多いので、よく確認しておきましょう。(住宅ローン・不動産ブロガー 千日太郎)

変動金利で借りるなら知っておきたい3つの新セオリー

こんにちは、公認会計士の千日太郎です。7月の日銀の利上げに伴い、10月からは主要銀行が住宅ローンの変動金利タイプの基準金利を見直すことを決めています。

一方、米国では景気後退懸念が拡大し、FRB(連邦準備制度理事会)は利下げへ舵を切り、為替が円高に振れて日経平均株価を押し下げるなど、市場は先行き不安に揺れています。米国の利下げ転換は、日銀の利上げに対して逆風となるでしょう。

10月から変動金利が上昇しても、日銀の利上げペースが鈍化すれば、引き続き住宅ローンの中で変動金利タイプが主力であり続ける可能性が高いと言えます。

そこで、本記事では、「金利のある世界」に住宅ローンを変動金利で借りる人が知っておくべきことを3つ、新たなセオリーとしてまとめます。

①金利が上がっても焦って行動しない

②住宅ローン控除のあるうちは繰り上げ返済しない

③5年ルールと125%ルールの新セオリー

①金利が上がっても焦って行動しない

7月の日銀の利上げは、2007年から約17年ぶりということもあり、タイミングとしても前倒しでサプライズであったわけですが、多額の繰り上げ返済や借り換えがマストになる場面ではありません。

7月の利上げに伴う短期プライムレートの上昇はわずか0.15%であり、1000万円の借入残高に対して、月に約650円の増額です。この負担増で家計の破綻を心配する人は少ないでしょう。

日銀の利上げには逆風が吹いている

最近の日銀まわりの報道では、相次いで日銀の審議委員が、物価見通しが実現していけば「金融緩和の度合いを調整していく」として、今後の利上げを示唆しています。

しかし、外に目を向ければ、米国ではFRBが9月18日、政策金利を0.5%引き下げ(政策金利は4.75%〜5.00%)ており、利上げに向かう日銀と正反対の金融政策となっていることから、為替は円高に振れ、日経平均株価を押し下げています。

これまでは、円安の原因が日銀の緩和継続によるものだとして円安が悪者だったのですが、日銀が利上げ、FRBが利下げに、全く反対に舵を切ったことで為替は円高に振れ、グローバル企業の利益を圧迫しています。

日銀の利上げ局面で、今度は円高が悪者になりそうです。そのため、米国が景気後退に入ってFRBが利下げを続けているうちは、日銀の利上げに対して逆風となるわけです。

深読みをすれば、日銀審議委員が口をそろえて利上げを示唆している理由は、むしろ思うように利上げできない局面に入っているからだとも取れるわけですね。

日銀の利上げに追い風が吹くのは、米国の景気次第

植田氏を日銀総裁に任命した岸田首相が自民党総裁を退くということで、自民党総裁選の話題で持ち切りですが、新たな自民党総裁による政権下で日銀の金融政策に対するスタンスは変わるでしょうか? おそらくそれはないと思います。

日銀審議委員の言葉を借りて言えば、「現在の短期金利の水準は緩和的」であり、2026年度にかけて物価が想定通りに推移すれば、景気を過熱も冷ましもしない「中立金利に上げていく」、その中立金利は「最低でも1%程度」であろうということです。

先ほどは、米国の利下げ局面では逆風と言いましたが、米国のインフレが利下げによってソフトランディングすれば、景気と金融政策のサイクルとして次は利上げ局面がやってきます。

日銀が今のスタンスを変えないまま、米国の利下げが終了する局面になれば、日銀の利上げに追い風が吹き始めることになります。

②住宅ローン控除があるうちは繰り上げ返済しない

ここでテクニック的なことにも言及しておこうと思います。

住宅ローン控除は、年末の住宅ローン残高に一定の控除率を掛けた金額が減税される制度で、10年~13年間の控除が受けられます。

つまり、繰り上げ返済すると住宅ローン控除による恩恵が減ってしまうのです。

金利が上がることによる利息の負担増と、住宅ローン控除による減税の恩恵の両者を天秤にかけて、繰り上げ返済する方が特になるかを判断します。

控除率>新たな金利:繰り上げ返済すると損

ただし、上記の判定で繰り上げ返済すると得になる結果になったとしても、安全性の観点からは、あえて繰り上げ返済しないことが合理的だと思います。

金利が上がったとしても、銀行が提供する融資利率のなかで住宅ローンは最も低金利なのです。

他のローンの金利はもっと上がっています。繰り上げ返済したお金は戻ってきません。不測のアクシデントで現金が必要になったときに、より高くなったキャッシングなどのローンでお金を借りなければならなくなったら本末転倒なのです。

少なくとも、住宅ローン控除を受けられるうちは繰り上げ返済のことは考えなくてよいと思います。

【関連記事】>>住宅ローン控除で儲ける方法とは?繰上返済のタイミングに注意して、収支を最大化しよう

【自分の控除額はいくら?】>>住宅ローン控除額(減税額)シミュレーション! 年収別に計算可能

③5年ルールと125%ルールの新セオリー

金利のある世界でさらに重要度が増すのが、5年ルールと125%ルール(以下「5年ルール」)についての理解です。

5年ルールとは、金利が上がっても5年間は毎月返済が増えず、6年目から増える際には直前の1.25倍を上限とするものです。

多くの金融機関が変動金利に採用しているルールですが、意外とあやふやな理解の人や、まるっきり誤解している人が多いです。

全ての銀行が5年ルールを採用しているわけではない

変動金利であれば、絶対に5年ルールが適用されるとは限りません。5年ルールを採用していない銀行もあります。5年ルールを採用していない銀行の変動金利は、新たな基準金利の適用月から返済額が増えることになります。

例えば、ソニー銀行、PayPay銀行、SBI新生銀行では5年ルールを採用していません(2024年9月時点)。

5年ルールは多くの人が勘違いしている

変動金利を利用している人の中には、5年ルールを「5年間は金利が上がらない」、または「5年間は利払いが増えない」と解釈している人がいますが、それは誤りです。

5年ルールが適用されても、金利が上がればその適用月から利払いは増えます。

住宅ローンの返済方式には、元本の返済を均等とする「元金均等返済方式」と、元本プラス利息の返済を均等とする「元利均等返済方式」があります。

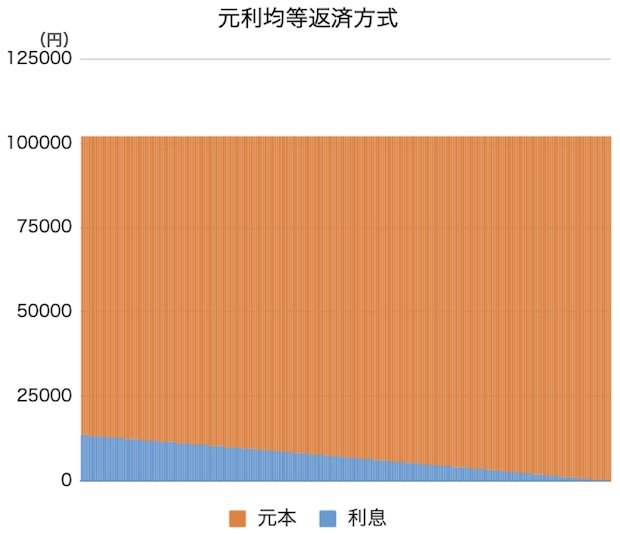

「元金均等返済方式」は、元本の返済を均等にしてその時の利息を払う方式なので、最初は利息の額が大きくなり、元本の返済が進むにしたがって利息の額が小さくなっていきます(図表1)。

図表1 元金均等返済方式の元本と利息の推移イメージ

条件:2024年9月に4000万円を35年元金均等返済、ボーナス払いなし、0.41%の変動金利で借り入れ

つまり、5年ルールがあってもその適用月から利払いが増えるので、毎月の返済額が増えるということになります。

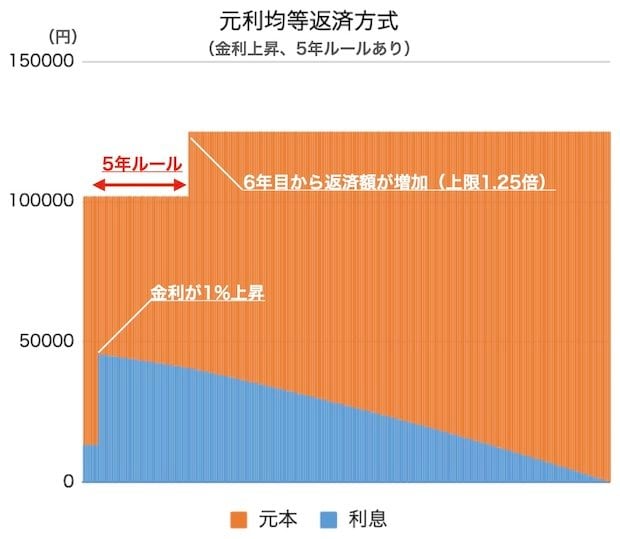

「元利均等返済方式」は、元本プラス利息の返済を均等にする方式で、住宅ローンを借りる大半の人がこちらを採用しています。

元利均等返済方式は、最初は利息の額が大きい分だけ元本の返済額が小さく、元本の返済が進むにしたがって利息の額が小さくなる分、元本の返済額が大きくなっていきます(図表2)。

図表2 元利均等返済方式の元本と利息の推移イメージ

条件:2024年9月に4000万円を35年元利均等返済、ボーナス払いなし、0.41%の変動金利で借り入れ

図表3は、5年ルールがある場合、5年間はその新たな金利の適用月から利払いが増えますが、それと同額の元本の返済額が減ることで、毎月の返済額が増えないようにするのです。

元本の返済額が減ったままだと予定通りに完済できないため、6年目から増加させるのですが、その上限を1.25倍までとしているのです。

図表3 元利均等返済方式の元本と利息の推移イメージ(5年ルール適用時)

条件:2024年9月に4000万円を35年元利均等返済、ボーナス払いなし、0.41%の変動金利で借り入れ、2年目以降は金利1.41%

つまり、5年ルールは毎月返済額が均等であることを前提にしているものであり、「元利均等返済方式」には適用されますが、「元金均等返済方式」には適用されません。

原則として5年ルールは債務者にとってのメリットですから、金利が上昇する局面ではこれが適用されるか否か、これまで以上にしっかり把握しておく必要があります。

5年ルールが適用されないことのメリット

5年ルールを採用していない金融機関や5年ルールが適用されない元金均等返済方式で住宅ローンを借りている人の中には「今のうちに借り換えた方がいいだろうか?」と不安になる人がおられるかもしれません。

しかし、5年ルールが適用されないことにも一定のメリットがあるため、あえて借り換える必要はないと思います。

5年ルールの場合は、5年間返済額が増えない代わりに6年目からそのツケを払わなければなりません。最大1.25倍までとなっていますが、そのときにいきなり負担が増えることになるわけです。

前回の記事では、そのツケが払えるか?というシミュレーションを行いました。

その点、5年ルールがない場合は、金利が上がる都度、支払額が増えていく代わりに、当初の契約通りに元本が減っていくため、後からツケを払うということがありません。

日銀が今のスタンスであれば、急激な利上げを行わなくてよいように、少し前倒しで徐々に金利を上げていくことになります。

したがって、今のところは急に家計の負担が増える可能性は低いといえるでしょう。

まとめ~金利のある世界への過渡期

7月の追加利上げについては、3月のマイナス金利解除と違って市場との対話がうまくいっていないようですね。

0.5%を壁として意識しないという発言が引き金となったのか、米国の利下げ局面、景気後退懸念と重なって記録的な株安を引き起こしました。これにより日銀の利上げは早い段階でストップする可能性もあります。

ならば、変動金利が得なのか?というと、そうとは言い切れないでしょう。住宅ローンの返済期間は最長35年の長きにわたります。

変動金利を選ぶということは、「金利が上がっても自分は返済を継続できるか?」「どの程度までならば許容できるのか?」という判断を、市況を見ながら随時行うことが必要になってきます。

今は金利のある世界への過渡期にあって、金融機関によって住宅ローンの対応に差が見られるタイミングです。

早い段階で一つの金利タイプ、一つの金融機関に決めてしまい、その後の情報収集を怠っていると、割高な金利で住宅ローンを借りることになるかもしれません。

民間と公的融資、変動と固定など、複数の金利タイプ、金融機関で審査を通しておき、住宅ローンの実行月まではしっかり情報収集するよう努めてください。

【関連記事】>>住宅ローンの10年後の変動金利が何%になるかを予想!

|

| 132銀行を比較◆住宅ローン実質金利ランキング[新規借入] |

| 132銀行を比較◆住宅ローン実質金利ランキング[借り換え] |

|

|

| 【金利動向】おすすめ記事 | 【基礎】から知りたい人の記事 |

| 【今月の金利】 【来月の金利】 【2025年の金利動向】 【変動金利】上昇時期は? 【変動金利】何%上昇する? |

【基礎の8カ条】 【審査】の基礎 【借り換え】の基礎 【フラット35】の基礎 【住宅ローン控除】の基礎 |

新規借入2026年1月最新 主要銀行版

住宅ローン変動金利ランキング

※借入金額3000万円、借入期間35年で試算

- 実質金利(手数料込)

- 0.722%

- 総返済額 3387万円

- 表面金利

- 年0.590%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,074円

①保証料など0円サービスが充実

②新規借入の場合は自己資金10%以上で金利優遇あり

③最大3億円まで借入可能

![]()

住宅ローン 全期間引下げ(新規借入)・変動金利

- 実質金利(手数料込)

- 0.762%

- 総返済額 3410万円

- 表面金利

- 年0.630%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,611円

①低金利の上、がん50%団信無料

②無料で全疾病保償&12カ月の就業不能保償を付帯

③金利+0.1%で、がん100%団信も付帯OK

- 実質金利(手数料込)

- 0.782%

- 総返済額 3421万円

- 表面金利

- 年0.650%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,880円

①店舗相談でも、低金利商品あり

②新規借入なら、注文住宅で必要な「つなぎ融資」に対応!

③3大疾病の50%保障が無料付帯!

④無料で、3大疾病50%保障&就業不能保障&就業不能保障を付帯する

-

住宅ローン利用者口コミ調査の詳細を見る

-

今回作成した「住宅ローン利用者口コミ調査」の調査概要は以下のとおり。

【調査概要】

調査日:2023年12月

調査対象:大手金融機関の住宅ローン利用者(5年以内に住宅ローンを新規借り入れ、借り換えした人)

有効回答数:822人

調査:大手アンケート調査会社に依頼

評価対象:有効回答数47以上を対象とするアンケートの設問は以下の7問。回答は5段階評価とした。なお、評価点数の平均点は小数点第2位以降を四捨五入。

【アンケートの設問】

Q1.金利の満足度は?

Q2.諸費用・手数料等は妥当でしたか?

Q3.団体信用生命保険には満足しましたか?

Q4.手続き・サポートには満足しましたか?

Q5.審査について、満足していますか?

Q6.借り入れ後の対応に満足しましたか?

Q7.他の人にも現在の銀行を勧めたいと思いますか?

【回答の配点】

・各設問は5段階で回答してもらい、Q1なら以下のように配点。平均値を求めた。

満足している(5点)

どちらかといえば満足している(4点)

どちらともいえない(3点)

どちらかといえば不満である(2点)

不満である(1点)

・総合評価については、各項目の平均値を全て合算。読者が重視する「Q1金利の満足度」については点数を3倍、「Q3団信の満足度」の点数を2倍として、点数の合計を50点満点とし、10で割ることで5点満点の数値を求めた。

|

保証料や団信などの諸費用がほとんど無料  |

|

132銀行の住宅ローンを比較 >>返済額シミュレーションで、全銀行の金利を一気に比較・調査

|

- 年収に対して安心して買える物件価格は?

-

- ・年収200万円で妻が妊娠中の家族の上限は1600万円!?

- ・年収250万円の単身者の上限は1800万円!?

- ・年収300万円の4人家族の上限は1800万円!?

- ・年収350万円の2人家族の上限は2100万円!?

- ・年収400万円の単身者の上限は2500万円!?

- ・年収450万円の4人家族の上限は2000万円!?

- ・年収500万円の4人家族の上限は3000万円!?

- ・年収600万円の3人家族の上限は3500万円!?

- ・年収600万円の40代独身の上限は3000万円!?

- ・年収700万円の共働き夫婦の上限は5000万円!?

- ・年収800万円の3人家族の上限は4500万円!?

- ・年収1000万円の30代4人家族の上限は5000万円!?

- ・年収1000万円の40代4人家族の上限は3500万円!?

- ・年収1000万円の50代夫婦の上限は3000万円!?

※サイト内の金利はすべて年率で表示

関連記事

関連記事

プロの評判・口コミ

淡河範明さん

SBI新生銀行の住宅ローンは、10年固定、15年固定、20年固定といった金利が低い点が特徴です。

商品も特徴的で、介護状態を保障する団信や、長く借りていると金利が下がっていく「ステップダウン金利」があるのも主要銀行ではここだけです。

審査はオーソドックスに行なっている感じです。住宅ローン処理センターで集中審査しているので、窓口のかたの力量があまり問われず、公平に審査されるという印象です。

なお、相談から審査、契約の手続きまでネットで完結できるようになりました。不安な方には、ビデオ通話で自宅から気軽に相談ができるので、コロナ禍の現状では最適な方法が用意されているようです。