日銀のゼロ金利解除にともない、「これから変動金利を引き上げます」と公表する金融機関が増えています。そこで、「住宅ローン変動金利は今どうなっているのか?」を銀行員が解説します。また、住宅ローン返済中の人や借り入れを検討中の人へのアドバイスもお伝えします。(金融ライター・加藤隆二、現役銀行員)

短期プライムレート上昇でも、住宅ローン金利が上がるとは限らない

日銀のゼロ金利解除にともない、金利上昇に対する不安が高まっていることから、「銀行の短期プライムレート引き上げ!住宅ローン金利も上昇か?」といった記事や見出しをよく見かけます。

2024年8月29日時点では、返済中の住宅ローン変動金利が引き上げになった金融機関はなく、「これから変動金利を引き上げます」と公表する金融機関が増えているのが現状です。

また、短期プライムレート引き上げは、必ずしも住宅ローン金利の引き上げにつながるものではありません。

なぜなら、『「短期プライムレート」に連動する住宅ローン』と『「短期プライムレートをもとにした基準金利」に連動する住宅ローン』は別物だからです。

実際に、私が銀行でお客様に住宅ローンの変動金利について以下のように説明しています。用語のおさらいと合わせて確認していただければわかりやすいと思います。

「住宅ローンの変動金利は、短期プライムレート※をもとに銀行が決めた基準金利※に連動して、金利が上下する仕組みです。

この基準金利から◯%優遇したものが、お客様の適用金利※になります。この『基準金利からマイナス◯%』の金利優遇※は、原則として変わることがありません。

そして、基準金利が上昇すれば、原則として同じ変動幅で金利が上昇します。逆に基準金利が下降すれば、同じ幅で下がる仕組みです」

<用語のおさらい>

※短期プライムレート

変動金利の見直しの基準になるのは短期プライムレートです。短期プライムレートは銀行が信用力の高い企業に融資する際に適用され、日本銀行の政策金利に連動しています。短期プライムレートは景況や市場の動向に影響を受けるため、住宅ローン金利も景況によって変動するのです。

※基準金利

基準金利は店頭金利とも呼ばれ、市場金利などを基にして金融機関がそれぞれの基準で定めています。一般的な商品の「定価」にあたる金利です。

※適用金利

適用金利は、基準金利から所定の利率を引き下げ、契約者それぞれに適用される金利で、借入金利とも呼ばれます。

※金利優遇

銀行などの金融機関は審査によって借り手の信用力を評価し、基準金利からどれだけ優遇するかを決めます。金融機関の審査によって引下率は異なりますが、変動金利では最大2.1%程度の優遇があります。

引用元:みずほ銀行「住宅ローンの金利が人によって違う理由は?金利が返済額に与える影響」

多くの銀行は短期プライムレートを引き上げ

2024年7月から8月、メガバンクの「短期プライムレートの引き上げ」が発表されました。続いて地方銀行、信用金庫、JAやろうきんまで、相次いで短期プライムレート引き上げを公表しています※。

※<メガバンク>みずほ銀行、<地方銀行> 横浜銀行、<信用金庫>京都中央信用金庫、<JA、ろうきん> JA横浜、東北労働金庫

それらの内容は「2024年9月から、短期プライムレートを0.125%〜0.150%引き上げる※」というものです。

※銀行により短期プライムレートの利率と、その引き上げ幅は異なる場合があります

そして、短期プライムレート引き上げの発表をきっかけに、「返済中の住宅ローン変動金利も引き上げになるのでは?」という危機感が一気に高まっているのです。

短期プライムレートが上がれば金利も上がるローンもある

短期プライムレートが引き上げられた場合に、すべての融資やローンの金利が一斉に上がるわけではありません。

一般的に、短期プライムレートに連動して自動的に金利が変動するのは、事業資金融資や不動産投資ローンなどです。

<事業資金融資>

事業資金融資の中でも、変動金利で、短期プライムレートに連動するタイプでは、自動的に金利は引き上げられます。事業資金融資では、融資の契約時点でそうなることを説明してあるので、大々的な発表などは今後も行わないと思われます。

<不動産投資ローンなど>

アパートローンや不動産投資ローンにおいても変動金利で短期プライムレートに連動するタイプでは、金利が自動的に引き上げられることになります。

こちらも個別に利用者へ通知が発送される形になりますが、これら不動産投資関連のローンに関しては、いくら契約だからといっても、黙って引き上げると他行で借り換えをされる可能性もあります。

そこで、銀行員が対象の顧客に対し、訪問や電話などで説明するなどの対応をします。現在、私の勤務する銀行でもその準備をしているところです。

事業資金融資でも不動産投資ローンでも、基本的には契約通りに連動した引き上げが実施されることになります。

もちろん銀行も、資産家であるとか優良企業であるとか、個別の「忖度(そんたく)」で引き上げを見送る、といったことはありえますので、一律に引き上げというわけではありません。

そして繰り返しますが、「住宅ローンの変動金利は、基準金利に連動して金利が変動するので、銀行が基準金利の引き上げをしない限り、金利も変動しない」仕組みです。

そして、いよいよこの基準金利を「見直す」と銀行が相次いで発表しています。

返済中の変動金利住宅ローンの金利引き上げを公表する銀行が続出中

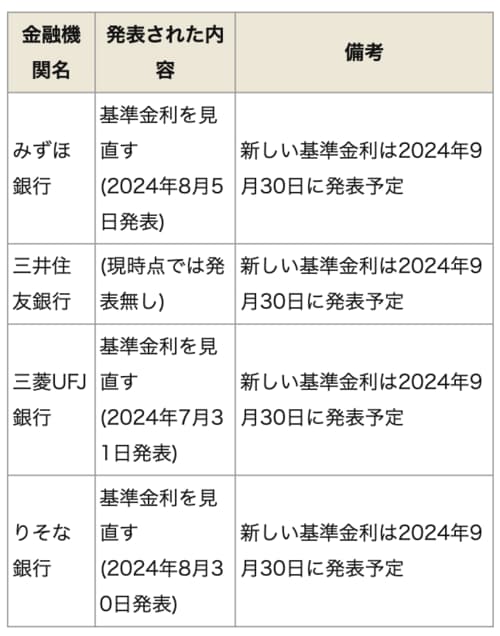

2024年8月初旬から「住宅ローン変動金利を引き上げる(または「基準金利を見直す」)」と、金融機関が相次いで発表しています。

以下に、各金融機関の金利引き上げの状況をまとめました。

※2024年8月31日時点の情報

※公式ホームページの「重要なお知らせ」「ニュースリリース」などから筆者調べ

変動金利の引き上げを発表した「メガバンク」は?

【関連記事】

>>みずほ銀行の住宅ローンの口コミ・金利・手数料は?

>>りそな銀行の住宅ローンの口コミ・金利・手数料は?

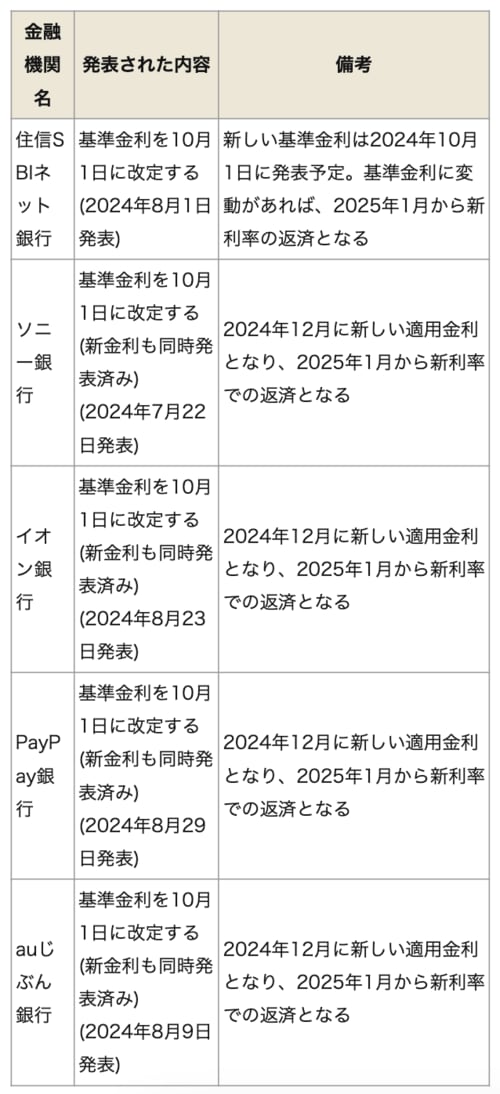

変動金利の引き上げを発表した「ネット銀行」は?

【関連記事】

>>住信SBIネット銀行の住宅ローンの口コミ・金利・手数料は?

>>auじぶん銀行の住宅ローンの金利推移は?

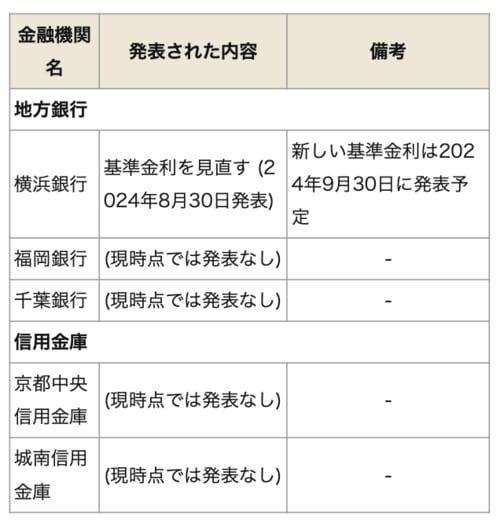

変動金利の引き上げを発表した「地方銀行・信用金庫」は?

「住宅ローンの金利を引き上げる」と明言はしていない

上記の一覧表から言えることは以下の通りです。

・地方銀行、信用金庫:メガバンクに追従している

・ネット銀行:「基準金利を改定」つまり「基準金利を変える(変動させる)」と発表している

共通しているのは、「住宅ローンの金利を引き上げる」と明言はしていないという点です。

たとえば、メガバンクや地方銀行などは「基準金利を見直す」と、かなり抽象的な表現にとどめています。

一方、ネット銀行はもう少し具体的な発表です。なぜかというと、住宅ローン変動金利の基準金利を独自に決定しているためで、「〇%から〇%に改定」と具体的な金利も同時に公表しているものと考えられます。

ネット銀行も「引き上げ」という表現は避けているのですが、基準金利が「改定」つまり引き上げられれば、適用金利も引き上げられるわけです。したがって、「住宅ローン金利を引き上げる」と言っていることになるのです。

メガバンクなどは基準金利の見直しという表現なので、見直すだけで変わらないという「含み」も残しているようにも感じられます。

しかしながら、ゼロ金利解除から預金金利の引き上げという流れの中で、「金利の見直し」とくれば、これは「金利の引き上げ」を連想するのが当然とも言えます。その点、ネット銀行の方が一歩踏み込んだ表現をしているのでしょう。

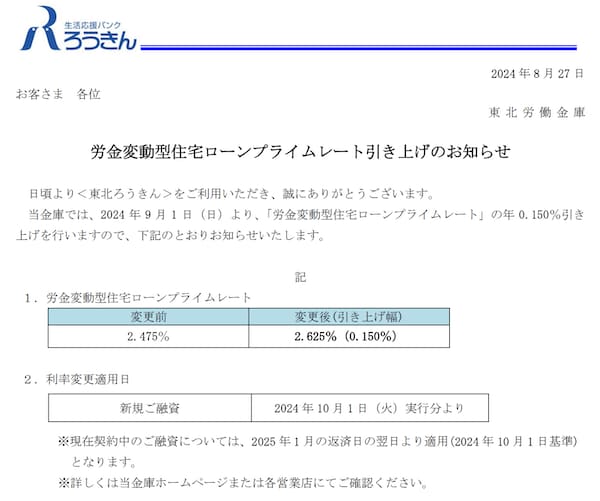

たとえば、数は少ないのですが、東北ろうきんのように、「住宅ローン金利を引き上げる」と明言している金融機関もあります。

画像はその内容で、一覧表の金融機関との表現を比べて見てください。

【関連記事】>>ろうきんの住宅ローンの口コミ・金利推移・手数料(新規・借り換え) は?

【銀行員として伝えたいこと】住宅ローン返済中の人や借り入れ検討中の人へ

「金利のある世界」に突入したことを痛感する最近ですが、それでも銀行員として皆さんに伝えたいことがいくつかあります。

慌てず焦らず、確かな情報ソースから情報を得る

まず「慌てないで!焦って動かないで!」と銀行員の私はお伝えしたいです。

金利上昇のニュースに動揺する気持ちはよくわかります。しかし、慌てて行動する前に、しっかりと情報収集することが大切ではないでしょうか?

ここでいう「情報」とは、ネット記事(もちろんこの記事もそうです)だけでは不十分で、自分がローン返済中なら取引銀行の公式ホームページや、それでも不足なら直接問い合わせるなどが考えられます。

インターネットやSNSには、さまざまな情報があふれていますが、その中には誤った情報や偏った考えも多く含まれています。

さらに、サービスなどに誘導する意図や、不安を掻き立ててだまそうとするものもあるのです。 落ち着いて、信頼できる情報ソースから、確かな情報を収集するようにしましょう。

今すぐ、自分の契約を再確認する

住宅ローンを返済中で、変動金利の引き上げに該当すると思われる人は、今すぐにでも自分の契約を再確認しましょう。

金利が変動するルールや、そのほかの契約事項などを再確認することで、そのあとの行動も考えやすくなります。手元に控えがなくても、銀行に連絡すれば入手することができます。

自分の金利について確かな情報を得て対策を考えることが大切

最近の金融機関による発表を見ると、「住宅ローン変動金利は上がるのか?」などと予想めいたことを言うよりも、「自分の住宅ローン金利がどのくらいまで引き上げられるのか?」そして、「返済はいつの時点から増えるのか」などを、遠い未来ではなく現実ととらえて対策を考える時期に来たと言えるのではないでしょうか?

「慌てず焦らず、確かな情報ソースから情報を得る」「今すぐ、自分の契約を再確認する」ようにして、まずは、確かな情報を得るようにしてください。この記事が皆さんの参考になれば幸いです。

・返済中の住宅ローン変動金利がいよいよ上昇!

・「これから変動金利を上げます」と発表する銀行が続出! 住宅ローン検討中、返済中の人へ銀行員が伝えたいこと

・返済中の住宅ローン金利を下げさせる交渉術は?〜銀行員がリアルに解説

・銀行員が考える、住宅ローン金利引き上げシミュレーション! その時、顧客は選別される

・住宅ローン金利の引き上げを自分だけ回避する方法!

>>現役銀行員の加藤隆二氏の記事一覧はこちら

| 132銀行を比較◆住宅ローン実質金利ランキング[新規借入] |

| 132銀行を比較◆住宅ローン実質金利ランキング[借り換え] |

|

|

| 【金利動向】おすすめ記事 | 【基礎】から知りたい人の記事 |

| 【今月の金利】 【来月の金利】 【2025年の金利動向】 【変動金利】上昇時期は? 【変動金利】何%上昇する? |

【基礎の8カ条】 【審査】の基礎 【借り換え】の基礎 【フラット35】の基礎 【住宅ローン控除】の基礎 |

新規借入2026年2月最新 主要銀行版

住宅ローン変動金利ランキング

※借入金額3000万円、借入期間35年で試算

![]()

住宅ローン 全期間引下げ(新規借入)・変動金利

- 実質金利(手数料込)

- 0.762%

- 総返済額 3410万円

- 表面金利

- 年0.630%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,611円

低金利の上、がん50%団信無料

- 実質金利(手数料込)

- 0.772%

- 総返済額 3415万円

- 表面金利

- 年0.640%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,745円

①保証料など0円サービスが充実

②新規借入の場合は自己資金10%以上で金利優遇あり

③最大3億円まで借入可能

- 実質金利(手数料込)

- 0.782%

- 総返済額 3421万円

- 表面金利

- 年0.650%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,880円

①ネット銀行の低金利を店頭相談で申し込める!

②51歳以下なら3大疾病保障特約(50%)が無料で基本付帯

③新規借入なら、注文住宅で必要な「つなぎ融資」に対応

-

住宅ローン利用者口コミ調査の詳細を見る

-

今回作成した「住宅ローン利用者口コミ調査」の調査概要は以下のとおり。

【調査概要】

調査日:2023年12月

調査対象:大手金融機関の住宅ローン利用者(5年以内に住宅ローンを新規借り入れ、借り換えした人)

有効回答数:822人

調査:大手アンケート調査会社に依頼

評価対象:有効回答数47以上を対象とするアンケートの設問は以下の7問。回答は5段階評価とした。なお、評価点数の平均点は小数点第2位以降を四捨五入。

【アンケートの設問】

Q1.金利の満足度は?

Q2.諸費用・手数料等は妥当でしたか?

Q3.団体信用生命保険には満足しましたか?

Q4.手続き・サポートには満足しましたか?

Q5.審査について、満足していますか?

Q6.借り入れ後の対応に満足しましたか?

Q7.他の人にも現在の銀行を勧めたいと思いますか?

【回答の配点】

・各設問は5段階で回答してもらい、Q1なら以下のように配点。平均値を求めた。

満足している(5点)

どちらかといえば満足している(4点)

どちらともいえない(3点)

どちらかといえば不満である(2点)

不満である(1点)

・総合評価については、各項目の平均値を全て合算。読者が重視する「Q1金利の満足度」については点数を3倍、「Q3団信の満足度」の点数を2倍として、点数の合計を50点満点とし、10で割ることで5点満点の数値を求めた。

|

保証料や団信などの諸費用がほとんど無料  |

|

132銀行の住宅ローンを比較 >>返済額シミュレーションで、全銀行の金利を一気に比較・調査

|

- 年収に対して安心して買える物件価格は?

-

- ・年収200万円で妻が妊娠中の家族の上限は1600万円!?

- ・年収250万円の単身者の上限は1800万円!?

- ・年収300万円の4人家族の上限は1800万円!?

- ・年収350万円の2人家族の上限は2100万円!?

- ・年収400万円の単身者の上限は2500万円!?

- ・年収450万円の4人家族の上限は2000万円!?

- ・年収500万円の4人家族の上限は3000万円!?

- ・年収600万円の3人家族の上限は3500万円!?

- ・年収600万円の40代独身の上限は3000万円!?

- ・年収700万円の共働き夫婦の上限は5000万円!?

- ・年収800万円の3人家族の上限は4500万円!?

- ・年収1000万円の30代4人家族の上限は5000万円!?

- ・年収1000万円の40代4人家族の上限は3500万円!?

- ・年収1000万円の50代夫婦の上限は3000万円!?

※サイト内の金利はすべて年率で表示

関連記事

関連記事

プロの評判・口コミ

淡河範明さん

PayPay銀行の住宅ローンは、ネット銀行ならではの低金利が特徴です。がん50%団信も付帯するようになり、auじぶん銀行などと人気を分けています。

ネット銀行ならではの、お申込みから契約までネットでお手続きを完結できる点も魅力的です。

ただし、審査は厳しめです。

条件のいい借り手に絞ることで低金利を実現しているものと思われます。当初の計画では、徐々に融資対象を拡大していくとしていましたが、今後どうするのか注目しています。