2025年は住宅ローン金利のさらなる上昇が見込まれています。これから住宅ローンを借りる人は変動金利を選ばない方がいいのでしょうか? また、すでに変動金利で借りている人は、固定金利に借り換えた方がいいのでしょうか? これからの住宅ローン選びで重視する点などを解説します。(住宅ローン・不動産ブロガー 千日太郎)

住宅ローンに影響を与える長期金利と政策金利が上昇

こんにちは、公認会計士の千日太郎です。

2025年2月現在、国内の長期金利(10年国債)が上昇し、15年ぶりに1.4%を超える水準に達しています。さらに、政策金利の最終到達水準が、これまでの想定である1%を超えて1.25%になるのではないか? という見方も広がってきています。

住宅ローンを変動金利で実行する予定の人、そして、すでに変動金利で住宅ローンを返済中の人にとっては、今後の上昇幅が心配な局面になってきました。

そこで今回は、すでに変動金利で住宅ローンを返済中の人と、新規で変動金利を実行予定の人を対象として、上方修正されつつある日銀の利上げ幅から、損をしない住宅ローンの返済計画について詳しく解説していきます。

金利が上がるからといって、安易に固定タイプへの乗り換えを提案するものではありませんので、ぜひ最後まで読んでみてください。

これから住宅ローンを変動金利で借りても大丈夫なのか?

まず、これから住宅ローンを組む人が、今は金利が低くてもある程度の上昇が見込まれる変動金利で借りても大丈夫なのでしょうか?

この場合、金利が上がることはあらかじめ想定しておくべきです。ただし、銀行は住宅ローンの金利上昇を見込んでいるがゆえに、預金者を集めたいというインセンティブがあるのも確かです。

そのため、「新規借入の人向け」の変動金利については、上昇を抑える傾向は続くでしょう。

ただし、借りた後は日銀の利上げ幅が、ほぼそのまま変動金利の上昇幅になることを想定しておきましょう。

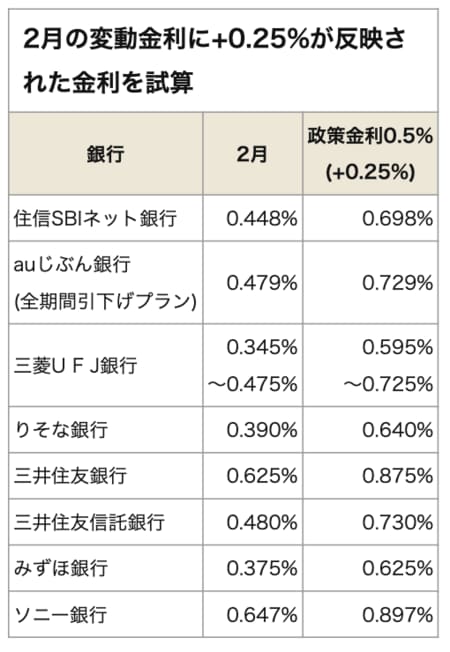

たとえば、2025年2月現在の変動金利から、今回の1月に実施された利上げを反映した金利水準を試算すると、下表のようになります。

この時点では、まだ今の固定金利の方が高い水準になりますね。

ただし、フラット35については、子育て支援策の「子育てプラス」で、当初の期間にわたって最大1%下がることを鑑みると、当初の期間はフラット35の方が低くなるケースもあります。

| 金利上昇幅 | 上昇なし | +0.25% (2024/2現在) |

+0.5% | +0.75% | +1% |

|---|---|---|---|---|---|

| 上昇後の変動金利 | 0.415% | 0.665% | 0.915% | 1.165% | 1.415% |

| 金利が同等の 5年前の固定金利 |

0.650% (スーパーフラット8 団信不加入, 35Sの当初10年) |

0.900% (スーパーフラット8 団信不加入) |

1.180% (スーパーフラット8) |

1.280% (フラット35買取型) |

子育て世帯の人は制度の恩恵が大きいので、変動金利を選ぶ理由はないでしょうね。

ただし、「子育てプラス」の利用条件は、主に子どもの人数や購入する住宅の環境性能によるため、住宅が決まっている状態からポイントを増やすのは難しいのが現実です。

また、フラット35を低金利で借りるには、少なくとも頭金が10%以上必要となるため、頭金を用意できない人にとっては民間銀行の変動金利の方がまだ低金利のメリットがあります。

【関連記事】>>フラット35の最新金利、手数料を徹底比較!

政策金利が1.5%(+1.25%)まで上がった場合

さらに前述のように、日銀の最終到達金利を1%から1.25%までで変動金利の水準を推定すると下表のようになります。

政策金利1.25%あたりから、現在の10年固定金利の水準を超えてくる可能性があります。

そのため、フラット35が利用できない、または、メリットが少ない人で、金利上昇リスクを取りたくない人(売却を想定しない人)にとっては、民間銀行の10年固定金利が合理的な選択肢となってくるでしょう。

民間銀行としては、住宅ローンの利用者を集めるために変動金利を低く抑える傾向がありますが、今のように金利の上昇が強く警戒されるようになると、固定金利にも一定の需要が生まれてきます。

ただ、民間銀行としてはフラット35の低金利に対抗するほどの資金力がないので、10年固定が変動金利に次ぐ目玉商品となる道が見えてくるわけです。

【関連記事】>>住宅ローン10年固定金利ランキング<最新金利・新規借入>

5年前に変動金利で借りた人は失敗だったのか?

ちまたでは「変動金利がこれから固定金利を超えることがあるのか?」という話題で持ち切りですが、じつのところ、5年前に変動金利を選択した人は、2025年1月までの日銀による2度の利上げによって、当時の固定金利の水準を超えています。

下表は5年前のフラット35金利と変動金利の比較です。

| 金利上昇幅 | 上昇なし | +0.25% (2024/2現在) |

+0.5% | +0.75% | +1% |

|---|---|---|---|---|---|

| 上昇後の変動金利 | 0.415% | 0.665% | 0.915% | 1.165% | 1.415% |

| 金利が同等の 5年前の固定金利 |

0.650% (スーパーフラット8 団信不加入, 35Sの当初10年) |

0.900% (スーパーフラット8 団信不加入) |

1.180% (スーパーフラット8) |

1.280% (フラット35買取型) |

5年前(2020年2月)のフラット35の金利水準は、買取型で1.28%でしたが、保証型のスーパーフラットで頭金が2割なら、金利は1.18%。団信不加入にして別途掛け捨ての生命保険に加入すれば、金利は0.9%。フラット35Sの当初10年間の金利引き下げ制度を利用すれば、10年間は0.65%となります。

これに対して変動金利では、当時、隆盛を誇っていた住信SBIネット銀行の金利は0.415%でしたが、2024年3月のマイナス金利政策解除と7月の利上げにより、基準金利を0.25%引き上げたことで、0.665%となっています。

つまり、フラット35S(保証型)で団信不加入の人の当初引下げ期間の0.65%よりも高くなっているわけです。

さらに、2025年1月の日銀の追加利上げによって、住信SBIネット銀行は短期プライムレートを0.25%引き上げることを決定しており、2025年4月には変動金利の基準金利の引き上げを予定しています。さらに0.25%の引き上げが行われるとすれば、変動金利は0.915%となります。

つまり、フラット35S(保証型)の引き下げがない場合でも、団信不加入の人の金利である0.9%を超える水準になっています。

中立金利が1%になった時点で、5年前の固定金利を超える

日銀の利上げはこれで終わりではありません。植田日銀総裁は、今後の金融政策運営について下記のように述べています。

先行きの経済・物価・金融情勢次第だが、現在の実質金利がきわめて低い水準にあることを踏まえると、今回の『展望レポート』で示した経済・物価の見通しが実現していくとすれば、それに応じて、引き続き政策金利を引き上げ、金融緩和の度合いを調整していくことになると考えている。

引用元:日本銀行「総裁記者会見2025年1月27日」

政策金利の到達水準については、あえて明言することを避けていますが、2024年12月までの日銀会合の「主な意見」の中では、2025年度末までに中立金利(景気を蒸かしも冷やしもしないちょうどよい水準の金利)を目指すとされていて、その水準は最低で1%、高ければ2.5%と試算されています。

ここ最近の長期金利の上昇は、日銀の利上げの最終到達金利が1%を超えると市場が見込みはじめていることが背景にあります。さすがに2.5%というのは想像が難しいですが、最低ラインとされた1%については既定路線であるという見方が優勢です。

政策金利が1%になると仮定すると、現在の0.5%からさらに0.5%の上げ代が残っていることを意味します。

つまり、5年前に借りた変動金利は、あと1年ほどで1.415%になる可能性があるということです。

つまり、5年前にフラット35の買取型で団信に加入している人の金利である1.28%をも超えることが、既定路線になっていることを意味します。

変動金利を選んだのは失敗とは言えない

では、5年前に変動金利を選んだ人は選択を誤ったのか? というとそれは違うのです。

5年前よりも住宅価格はかなり上昇しています。不動研住宅価格指数※の全国平均は、2019年10月の114.4から2024年10月には139.3に大幅アップしており、中古住宅がそれだけ高く売れる市況になっていることを意味します。

※公益財団法人東日本不動産流通機構より提供された首都圏既存マンション(中古マンション)の成約価格情報を活用し、同一物件の価格変化に基づいて算出された指数のこと

ざっくりした計算ですが、中古住宅の平均的な価格に当てはめると、5年前よりも平均的に700万円高く売れる状況にあります。

今後、住み替えのために家を売却して住宅ローンを完済する際に売却益が実現して手元に入ることになります。

変動金利が固定金利の水準を超える、または、超えたとはいっても、もともと低金利の水準で少し超えた程度なのですから、700万円もの売却益を超えるほどの損失ではないわけです。

あせって固定金利タイプに借り換えをしてしまうと、百万円単位もの借り換え費用を払ううえに、毎月の利息負担が高くなることが借り換えた瞬間に確定することになります。

今後住み替えるときに、今の住宅ローンの完済と新たな住宅ローンを組む費用としてお金を払う。その時に、「家が高く売れれば売却益が原資になる」という考え方が、変動金利を選ぶ人の本来想定する住宅ローンの計画になるわけですね。

変動金利の水準が固定金利を超えてしまうということは、5年前には想定していなかったかもしれません。

しかし、5年前よりも住宅の価格は上がっているので、将来的に住み替えによって住宅を売ることも想定したうえで変動金利を選んだ人にとっては、まだまだ想定の範囲内というわけです。

今のうちに固定金利に借り換えた方がいい人

一方で、家を売るという想定がまったくなく、今の家を35年間にわたって住み続ける前提で変動金利を選んだ人は、日銀の利上げにともなって利息の上昇分をそのまま被ることになります。

さらに、今後の金利上昇も見込まれているということであれば、今後の利息負担に備えて家計の支出を絞り、繰り上げ返済資金をためることが重要になってきますね。

このケースの人は、家に対する考え方やライフプランとしては固定金利が適合するケースであったにもかかわらず、変動金利を選んだ点に判断の誤りがあったと考えられます。

その場合は、借換費用が損切りであると考え、今のうちに固定金利タイプへ借り換えるということも選択肢になってくるでしょう。

【関連記事】>>住宅ローン10年固定金利ランキング【借り換え】実質金利で比較

まとめ~「変動金利か固定金利か?」で重視するポイント

住宅ローンは35年にわたる長期の契約です。最近では40年、50年というケースも出てきました。

一方で、市場の金利は日々動いていますので、住宅ローンの全期間にわたって得するような方法はないと考えるべきです。

今回は、5年前から現在までの期間にわたっての金利推移を前提として、いったんは回答を出した形になっていますが、今後、どのようになるのかはまだ決まったわけではありません。

こうした視点に立つと、住宅ローンを変動金利にするか固定金利にするかについては、今の金利水準や近い将来への予想から得な選択肢を選ぶだけでなく、家の所有に対する基本的なポリシーや自分のライフプランにマッチしているか?という視点が重要になってくるのす。

この記事がその一助になることを願います。

【関連記事】>>住宅ローンの10年後の変動金利はどこまで上昇する? 12銀行を試算

|

| 132銀行を比較◆住宅ローン実質金利ランキング[新規借入] |

| 132銀行を比較◆住宅ローン実質金利ランキング[借り換え] |

|

|

| 【金利動向】おすすめ記事 | 【基礎】から知りたい人の記事 |

| 【今月の金利】 【来月の金利】 【2025年の金利動向】 【変動金利】上昇時期は? 【変動金利】何%上昇する? |

【基礎の8カ条】 【審査】の基礎 【借り換え】の基礎 【フラット35】の基礎 【住宅ローン控除】の基礎 |

新規借入2026年2月最新 主要銀行版

住宅ローン変動金利ランキング

※借入金額3000万円、借入期間35年で試算

![]()

住宅ローン 全期間引下げ(新規借入)・変動金利

- 実質金利(手数料込)

- 0.762%

- 総返済額 3410万円

- 表面金利

- 年0.630%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,611円

低金利の上、がん50%団信無料

- 実質金利(手数料込)

- 0.772%

- 総返済額 3415万円

- 表面金利

- 年0.640%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,745円

①保証料など0円サービスが充実

②新規借入の場合は自己資金10%以上で金利優遇あり

③最大3億円まで借入可能

- 実質金利(手数料込)

- 0.782%

- 総返済額 3421万円

- 表面金利

- 年0.650%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,880円

①ネット銀行の低金利を店頭相談で申し込める!

②51歳以下なら3大疾病保障特約(50%)が無料で基本付帯

③新規借入なら、注文住宅で必要な「つなぎ融資」に対応

-

住宅ローン利用者口コミ調査の詳細を見る

-

今回作成した「住宅ローン利用者口コミ調査」の調査概要は以下のとおり。

【調査概要】

調査日:2023年12月

調査対象:大手金融機関の住宅ローン利用者(5年以内に住宅ローンを新規借り入れ、借り換えした人)

有効回答数:822人

調査:大手アンケート調査会社に依頼

評価対象:有効回答数47以上を対象とするアンケートの設問は以下の7問。回答は5段階評価とした。なお、評価点数の平均点は小数点第2位以降を四捨五入。

【アンケートの設問】

Q1.金利の満足度は?

Q2.諸費用・手数料等は妥当でしたか?

Q3.団体信用生命保険には満足しましたか?

Q4.手続き・サポートには満足しましたか?

Q5.審査について、満足していますか?

Q6.借り入れ後の対応に満足しましたか?

Q7.他の人にも現在の銀行を勧めたいと思いますか?

【回答の配点】

・各設問は5段階で回答してもらい、Q1なら以下のように配点。平均値を求めた。

満足している(5点)

どちらかといえば満足している(4点)

どちらともいえない(3点)

どちらかといえば不満である(2点)

不満である(1点)

・総合評価については、各項目の平均値を全て合算。読者が重視する「Q1金利の満足度」については点数を3倍、「Q3団信の満足度」の点数を2倍として、点数の合計を50点満点とし、10で割ることで5点満点の数値を求めた。

|

保証料や団信などの諸費用がほとんど無料  |

|

132銀行の住宅ローンを比較 >>返済額シミュレーションで、全銀行の金利を一気に比較・調査

|

- 年収に対して安心して買える物件価格は?

-

- ・年収200万円で妻が妊娠中の家族の上限は1600万円!?

- ・年収250万円の単身者の上限は1800万円!?

- ・年収300万円の4人家族の上限は1800万円!?

- ・年収350万円の2人家族の上限は2100万円!?

- ・年収400万円の単身者の上限は2500万円!?

- ・年収450万円の4人家族の上限は2000万円!?

- ・年収500万円の4人家族の上限は3000万円!?

- ・年収600万円の3人家族の上限は3500万円!?

- ・年収600万円の40代独身の上限は3000万円!?

- ・年収700万円の共働き夫婦の上限は5000万円!?

- ・年収800万円の3人家族の上限は4500万円!?

- ・年収1000万円の30代4人家族の上限は5000万円!?

- ・年収1000万円の40代4人家族の上限は3500万円!?

- ・年収1000万円の50代夫婦の上限は3000万円!?

※サイト内の金利はすべて年率で表示

関連記事

関連記事

プロの評判・口コミ

淡河範明さん

PayPay銀行の住宅ローンは、ネット銀行ならではの低金利が特徴です。がん50%団信も付帯するようになり、auじぶん銀行などと人気を分けています。

ネット銀行ならではの、お申込みから契約までネットでお手続きを完結できる点も魅力的です。

ただし、審査は厳しめです。

条件のいい借り手に絞ることで低金利を実現しているものと思われます。当初の計画では、徐々に融資対象を拡大していくとしていましたが、今後どうするのか注目しています。