日銀の利上げにより「金利のある世界」に突入しました。住宅ローン金利上昇と物価高騰で、住宅ローン返済中の人やこれから家を購入しようと考えている人はどう対策すればいいのでしょうか。本サイトでも連載をもつ、住宅ローン・不動産ブロガーの千日太郎氏と住宅ローンアドバイザーの淡河範明氏による対談(前編)をお届けします。

住宅ローン金利の今後の動きを、専門家はどう見ている?

――日銀の利上げに伴い、住宅ローン金利の引き上げが相次いでいます。変動金利と全期間固定金利について、今後の動きを大胆予想してください!

淡河範明(以下、淡河) 金利予想なんて、経済学者でも当たりませんよ。

千日太郎(以下、千日) たしかに(笑)。ただ、ファクトベースでいえば、今年9月、日銀の田村直樹審議委員が中立金利(※1)の水準を「最低でも1%程度だろう」との見方を示しました。現在、政策金利は0.25%なので、0.75ポイント増になります。よって住宅ローンの変動金利も、この1年間で0.75ポイントほどの引き上げは想定しておくべきでしょう。

※1:中立金利とは、緩和でも引き締めでもない政策金利の水準のこと

淡河 住宅ローンの変動金利は、政策金利に連動する短期プライムレート(※2)を基準にしていますからね。

※2:短気プライムレートとは、金融機関が優良企業向けの短期貸し出し(1年未満の期間の貸し出し)に適用する最優遇金利のこと

千日 住宅ローンの全期間固定金利に関しても同様の見立てです。現在(2024年10月3日)、フラット35は1.8%台で横ばいとなっていますが、2%弱くらいにはなるんじゃないかと思っています。

とはいえ、5年後、10年後も金利が上がり続け、高度経済成長期のように金利が高くなるかといわれれば、そうはならないと思います。なぜなら、経済に元気がないから。一般に、お金は経済活動の「血液」に例えられます。高度経済成長期に金利が高かったのは血液、つまりお金の巡りがよかったからです。これはあくまでも私の肌感覚にすぎませんが、当時のような経済の活性化が望める見込みは当分ないのかなと。

淡河 千日さんの意見にはおおむね同意しますが、その前提となる「中立金利1%」というのが、私はどうも怪しいと思っています。中立金利は、フィッシャー方程式という金利決定の理論に基づき、期待インフレ率と実質金利の代理変数となる潜在成長率から求められます。

日銀が発表している消費者物価指数(CPI)と潜在成長率から中立金利を計算してみたところ、なんと4%になるんですよ。

千日 たしかに、日銀は「最低1%程度」と言葉を濁していますが…。4%となると、現在のアメリカの金利水準とほとんど変わらない。

淡河 あくまでも理論値なので、私もさすがにここまでは上がらないだろうと思っています。しかし、市場が予想する期待インフレ率を示すBEI(Break Even Inflation rate)は、10年で1.13%。

これに、中長期的に持続可能な経済成長率を示す「潜在成長率」0.5%と住宅ローンの短期金利スプレッド0.4%を足した2%超くらいは、十分にあり得る数値でしょう。これが、向こう1~2年の住宅ローン変動金利の予想です。

千日 将来的に、住宅ローンの変動金利は4%に近づいていくものとお考えですか?

淡河 はい。5年後には住宅ローンの変動金利が4%になっていても不思議ではないと思っています。

全期間固定金利も同様に計算すると、日銀がインフレ目標2%を目指すと言っていることに敬意を表して2%、潜在成長率が1%。これにプレミアム(住宅ローンの粗利)の1%と銀行の利ザヤが0.5%乗るとして、4.5%くらいはあってもおかしくない。

千日 もしそうなったら、住宅ローンは変動金利と全期間固定金利の差はほとんどなくなりますね。むしろ変動金利は天井なので、一転して下がるんじゃないかという期待から、変動金利が優位になる感じですか?

淡河 そのとおり。というより、変動金利が選ばれている今が異常なんです。金利を高金利ゾーン、低金利ゾーン、その中間ゾーンという3つのゾーンに場面分けした時、本来は高金利ゾーンなら変動、低金利ゾーンなら全期間固定、中間ゾーンなら迷うけど全期間固定またはミックスを選ぶというのがセオリーです

しかし、今まで金利上昇局面だったにもかかわらず、無理やり金利を抑えたために、住宅ローンは変動金利が優位になるという特殊な状況だった。それが、ようやく中間ゾーンに突入し、従来どおりのセオリーに戻るのが2~3年後だろうと思っています。

そもそも中間ゾーンになると、住宅ローン変動金利は全期間固定金利を必ず上回りますからね。その事実を知らない人は多い。

千日 「住宅ローンは変動金利一択」みたいなフェーズではなくなってきていますよね。

【関連記事】>>住宅ローンの10年後の変動金利の上昇幅を予想! 12銀行を試算

金利上昇と物価高騰で家計が破綻しないための対策とは

――金利上昇に備えて、私たちはどんな対策を講じるべきでしょうか?

千日 大切なのは、金利が上がる前提でどれだけ解像度の高いシミュレーションができるかです。金利だけでなく、このご時世、5年後の自分がどうなっているかも予測が難しいので、月並みですが、やはり貯蓄すべきだという結論になると思います。

特に近年、NISAなどの普及で投資にお金を回そうという機運が高まってきています。これはいいことなのですが、ローンを組んで住宅を購入することも、いわば「不動産への投資」だということが頭から抜けてしまっている人も多い。しかも、これから高確率で金利が上昇するというリスクの高い投資なので、気をつけないと資産配分として投資と現金の比率が適切ではなくなってしまいます。

淡河 私の相談者さんの中にも、現状ですら貯蓄する余裕なんてないという人が結構いて、これはちょっとヤバいなと。というより、そもそも金利が上がるということはどういうことかすら、きちんと理解している人が少ない。

いろいろなところで「なぜ金利が上がるか知っていますか?」と問うているのですが、ほとんどが「日銀のせい」なんて言うわけです。それはそうなんですが、正しい理由ではありません。正解は、デフレ脱却により上昇する物価の安定化を図るためです。

前提として、物価が上がるから金利も上がるということなのですが、現時点で貯蓄できないという人が、物価高になってどうやって貯蓄していくのか。

千日 家計の支出は住宅ローンだけではないので、低金利によって物価が上がりすぎる弊害にも目を向けるべきでしょう。

淡河 そうなんです。しかし、多くの人は返済額のことしか考えていない。家計全体として、支出の7割が物価高騰の影響を受けるといわれています。住宅ローンより前に、気にすべきことがたくさんあるということです。

千日 とはいえ、住宅ローン対策も必要不可欠だと思いますが、淡河さんはどうお考えですか?

淡河 メインシナリオとサブシナリオ、リスクシナリオを熟考したうえで、それでも家計が破綻しないと思うなら、対策しないという強気な姿勢を貫いてもいいと思います。その人の人生なので。

しかし、ほとんどの人がそうではありません。住宅ローン返済に困らない対策として、「5年・125%ルールに期待」「繰上返済」「借り換え(または条件変更)」「家計の見直し」「資産運用」という5つが一般に考えられます。

「5年・125%ルール」は効果なし?!

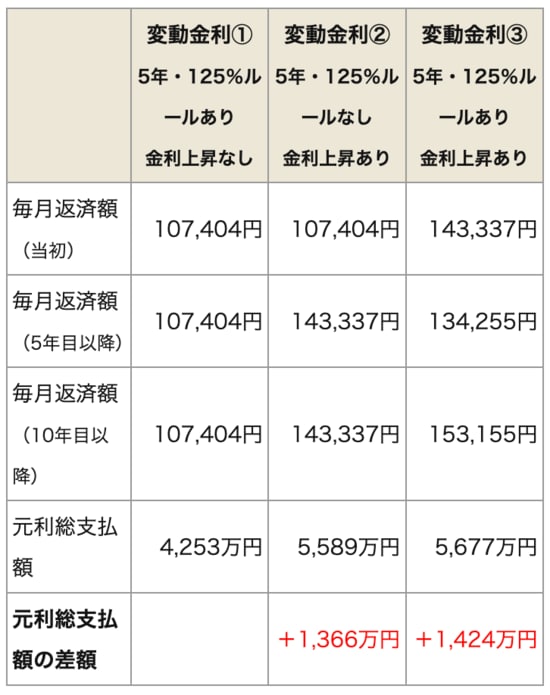

淡河 まず、「5年・125%ルールに期待」についてですが、結論からいうと、正直効果はまったくありません。どういうことか、シミュレーションしてみましょう(表1)。

毎月返済額が10万7404円で、金利が変わらなければ元利総支払額が4253万円になる人がいたとして、仮に2年後に金利が2%アップしてそのまま金利が変わらないとします。

表1 「5年・125%ルール」と金利上昇のありなしで返済額をシミュレーション(2年後に2%の金利上昇)

淡河 5年後、「5年・125%ルール」がない場合は毎月返済額が14万3337円(+3万5933円)、ある場合は13万4255円(+2万6851円)と、毎月返済額は9082円安くなります。

しかし、さらに5年後になると、「5年・125%ルール」がない場合は変わらず14万3337円なのに対し、ある場合は15万3155円と、今度は9818円高い。さらに、「5年・125%ルール」があると、元利総支払額は58万円も高くなってしまうのです。

千日 「5年・125%ルール」があると残高の減り方が緩やかになって利息が多くなるので、かえって総支払額が増えるんですよね。

淡河 要は、最初にラクできるというだけなんですね。特に、金利がゆっくりと上がり続けるほど、終盤のしわ寄せは大きくなります。各銀行は客離れを恐れ、急激には金利を引き上げません。そのため、今後金利を上げるにしても波風を立てないようじわじわと上げていくことが予想されるので、「5年・125%ルール」に期待して何もしないのはかえって危ない。

千日 今回も、日銀に連動してすぐに金利を上げたのは、楽天銀行と住信SBIネット銀行くらいでしたからね。

【関連記事】>>変動金利の5年ルールは多数が勘違い?! これから住宅ローンを借りる人が知っておくべき3つの新セオリーとは

「繰上返済」で減らせる利息は少ない

淡河 次が、「繰上返済」です。2年後に金利が2%上がり、そのタイミングで貯金から100万円を返済額軽減型(※5)で繰上返済したとしましょう(表2)。

※5:返済額軽減型とは、毎回返済額が減り、返済期間が変わらないタイプ。返済期間が減り、毎回返済額が変わらない期間短縮型もある

表2 「繰上返済」のありなしで総返済額がどうなるかをシミュレーション(2年後に2%の金利上昇)

淡河 頑張ってボーナスなりで100万円入れて、軽減される毎月返済額はたったの2800円です。こんなの、焼け石に水ですよね。このケースの場合、2%の金利上昇分を繰上返済で補填しようとしたら、1200万円ほど必要になります。あまりにも非現実的です。

千日 繰り上げ返済して総支払額を40万円程度減らすより、貯蓄で不測のアクシデントに備える方が得策です。

【関連記事】>>住宅ローンの繰り上げ返済はやめたほうがいい? 銀行員が事例をもとにデメリットなどを解説!

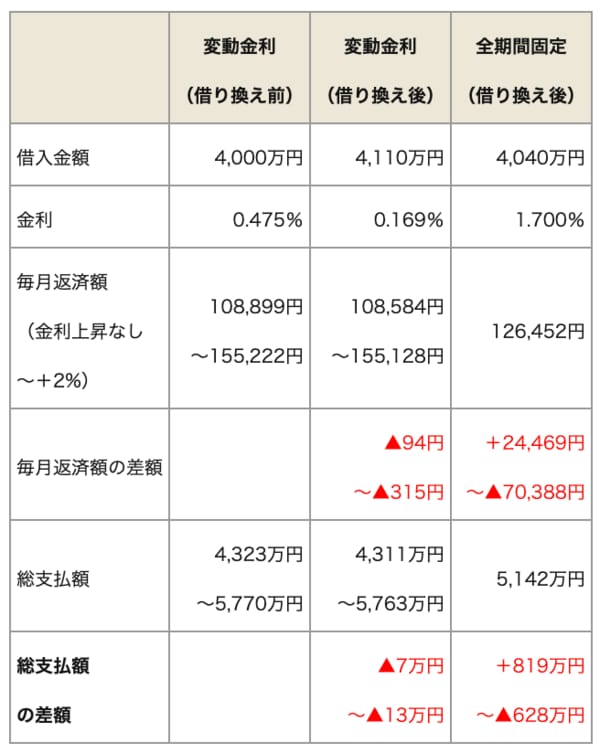

「借り換え」はコストがかかる

淡河 では「借り換え(または条件変更)」はというと、当然ですがコストがかかります。表3のように、0.475%の変動金利で4000万円借り入れしている人が、110万円のコストを払って0.169%の変動金利に借り換えたとしましょう。

表3 「借り換え」のありなしで総返済額がどうなるかをシミュレーション(2年後に2%の金利上昇)

淡河 すると結果は、毎月返済額がたったの94円少なくなるだけ。総支払額もマイナス7万円です。今の住宅ローン変動金利はどこも低すぎるので、変動から変動に変えても船に開いた穴がほんのちょっと小さくなる程度でしかないわけです。大幅な金利上昇、つまり高波が来ればあっけなく沈んでしまうでしょう。

だったら、その高波から逃れるために全期間固定金利に借り換えればいいのか。総支払額ではお得になる可能性は高いですが、毎月返済額は+2万4469円になります。私としては、今からでも遅くないから全期間固定金利にしたほうがいいとは思っていますが、コストが高すぎて、現実的に「そんなの無理」という人がほとんどです。

千日 住宅ローンの変動金利から固定金利への借り換えには、基本的なマインドの切り替えが必要になります。頭で理解していても、そう簡単にはいかないでしょう。

家計を見直して「貯蓄」と「投資」を

淡河 そうなると、もう「家計の見直し」しかないんですよ。先述のとおり物価も上がるので、死ぬ気で貯蓄するしかない。

千日 5年後、10年後に金利コスト増と社会保険料や増税のダブルパンチを食らっては目も当てられません。

淡河 そして「資産運用」も必須です。そのために考えることは2つで、資金効率と時間になります。住宅ローンの変動金利は、リスク管理が必要不可欠。そのリスク管理のための時間的リソースを、資産運用のほうに使った方がいいんじゃないかと思います。

一方で、全期間固定金利は金利が変わらないので、利回りの計算がしやすい。また、コストがかかっている代わりにリスクはゼロなので放置したままでいいというメリットがあります。

千日 物価が上がるのに対して、賃上げされているとはいっても、人手不足を補うための防衛的な賃上げの側面が強いですからね。

銀行は住宅ローンの審査基準をこれ以上低くはしない

――では、家は買わずに賃貸のほうがいい?

淡河 いや、今までの話と矛盾するようですが、買えるなら買ったほうがいい。住居費の総額はだいたい8000万~1億5000万円ほどですが、正直、持ち家と賃貸にほとんど差はありません。であれば、資産価値が残る持ち家を持っていたほうがお得です。

千日 要は、価値のある物件に投資すべきだということですよね。とはいえ、今は不動産価格がかなり高騰しているので、どんな物件が買えるかは住宅ローン次第。銀行側も商売なので、35年が最長だったのを50年に延ばすなど、今までの審査基準では貸せなかった人でも借りられるように策を講じています。ただ、審査基準をこれ以上低くすることはないでしょう。

淡河 要は下駄を履かされて、高い物件が買えるようにさせられていると。

千日 はい。その認識を持つことが非常に大切で、シミュレーションしたうえでちょっと欲張った良い家でローンが下りるような状況であっても、いったん慎重になったほうがいい。

今って不動産市場がちょっとおかしくなってしまっていて、日本人からしたら高くて買えないような物件でも、海外の人からしたら割安だから売れ続けるといった、一部のお金持ちだけをターゲットにしているような価格の決められ方になってきています。そんな高価格帯の物件に背伸びをして手を出してしまうと、やはり厳しいものがあります。

淡河 どんな物件を買うのがいいかは、フリーキャッシュフローといって、自由に使えるお金がいくらあるかという、シンプルな考え方でいいと思っています。ただ、フリーキャッシュフローがいくらあればいいかは一概に断言できません。なぜなら、年収400万円の人の3万円と、年収1000万円の人の3万円とでは、お金の価値が違うからです。だから、それぞれ最低限これだけは譲れないという目安を作ることが大切です。

また、千日さんもおっしゃったように、今は物件のプライス(価格)とバリュー(価値)の関係性にゆがみが生じています。本来の価値以上の割高になっている物件は、絶対に買ってはいけません。間で中抜きしているデベロッパーの思うつぼなので。高いから良い物件だという思い込みは捨てましょう。

前編のまとめ

千日 説教くさくなってしまうかもしれませんが、話をまとめると「貯蓄・投資が大切」という結論に集約されると思います。

「老後2000万円問題」が一時期話題になりましたが、あれって要は毎月5万円ずつ赤字が出るから、2000万円はないとダメだよねというシミュレーションなわけです。しかし、仮に2000万円貯められたとして、収入がなければ減る一方。虎の子のお金が毎月5万円ずつなくなっていく恐怖に、人間は耐えられないと思うんです。つまり、2000万の貯蓄も大切だし、老後も貯蓄できるようなライフスタイルの構築も大切ということです。そのための手段が投資なわけです。

淡河 たしかに、私がもしそんな状況だったら、怖くて死期が早まるかもしれません(笑)。物価も上がるから、2000万が3000万、4000万円と上がるかもしれませんしね。年金額が減るという話だってあります。

千日 家を買う時は、まずは将来設計から逆算する。そこまで考えないと家が買えないのは、もはやそういう時代だとしか言いようがありません。貯蓄は、このおかしな現代を生き抜くための最後の希望なんです。

>>後編「ズバリ注目の商品、団信や返済プランを選ぶ際の重要なポイントは?」に続く

|

| 132銀行を比較◆住宅ローン実質金利ランキング[新規借入] |

| 132銀行を比較◆住宅ローン実質金利ランキング[借り換え] |

|

|

| 【金利動向】おすすめ記事 | 【基礎】から知りたい人の記事 |

| 【今月の金利】 【来月の金利】 【2025年の金利動向】 【変動金利】上昇時期は? 【変動金利】何%上昇する? |

【基礎の8カ条】 【審査】の基礎 【借り換え】の基礎 【フラット35】の基礎 【住宅ローン控除】の基礎 |

新規借入2026年2月最新 主要銀行版

住宅ローン変動金利ランキング

※借入金額3000万円、借入期間35年で試算

![]()

住宅ローン 全期間引下げ(新規借入)・変動金利

- 実質金利(手数料込)

- 0.762%

- 総返済額 3410万円

- 表面金利

- 年0.630%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,611円

低金利の上、がん50%団信無料

- 実質金利(手数料込)

- 0.772%

- 総返済額 3415万円

- 表面金利

- 年0.640%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,745円

①保証料など0円サービスが充実

②新規借入の場合は自己資金10%以上で金利優遇あり

③最大3億円まで借入可能

- 実質金利(手数料込)

- 0.782%

- 総返済額 3421万円

- 表面金利

- 年0.650%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,880円

①ネット銀行の低金利を店頭相談で申し込める!

②51歳以下なら3大疾病保障特約(50%)が無料で基本付帯

③新規借入なら、注文住宅で必要な「つなぎ融資」に対応

-

住宅ローン利用者口コミ調査の詳細を見る

-

今回作成した「住宅ローン利用者口コミ調査」の調査概要は以下のとおり。

【調査概要】

調査日:2023年12月

調査対象:大手金融機関の住宅ローン利用者(5年以内に住宅ローンを新規借り入れ、借り換えした人)

有効回答数:822人

調査:大手アンケート調査会社に依頼

評価対象:有効回答数47以上を対象とするアンケートの設問は以下の7問。回答は5段階評価とした。なお、評価点数の平均点は小数点第2位以降を四捨五入。

【アンケートの設問】

Q1.金利の満足度は?

Q2.諸費用・手数料等は妥当でしたか?

Q3.団体信用生命保険には満足しましたか?

Q4.手続き・サポートには満足しましたか?

Q5.審査について、満足していますか?

Q6.借り入れ後の対応に満足しましたか?

Q7.他の人にも現在の銀行を勧めたいと思いますか?

【回答の配点】

・各設問は5段階で回答してもらい、Q1なら以下のように配点。平均値を求めた。

満足している(5点)

どちらかといえば満足している(4点)

どちらともいえない(3点)

どちらかといえば不満である(2点)

不満である(1点)

・総合評価については、各項目の平均値を全て合算。読者が重視する「Q1金利の満足度」については点数を3倍、「Q3団信の満足度」の点数を2倍として、点数の合計を50点満点とし、10で割ることで5点満点の数値を求めた。

|

保証料や団信などの諸費用がほとんど無料  |

|

132銀行の住宅ローンを比較 >>返済額シミュレーションで、全銀行の金利を一気に比較・調査

|

- 年収に対して安心して買える物件価格は?

-

- ・年収200万円で妻が妊娠中の家族の上限は1600万円!?

- ・年収250万円の単身者の上限は1800万円!?

- ・年収300万円の4人家族の上限は1800万円!?

- ・年収350万円の2人家族の上限は2100万円!?

- ・年収400万円の単身者の上限は2500万円!?

- ・年収450万円の4人家族の上限は2000万円!?

- ・年収500万円の4人家族の上限は3000万円!?

- ・年収600万円の3人家族の上限は3500万円!?

- ・年収600万円の40代独身の上限は3000万円!?

- ・年収700万円の共働き夫婦の上限は5000万円!?

- ・年収800万円の3人家族の上限は4500万円!?

- ・年収1000万円の30代4人家族の上限は5000万円!?

- ・年収1000万円の40代4人家族の上限は3500万円!?

- ・年収1000万円の50代夫婦の上限は3000万円!?

※サイト内の金利はすべて年率で表示

関連記事

関連記事

プロの評判・口コミ

淡河範明さん

PayPay銀行の住宅ローンは、ネット銀行ならではの低金利が特徴です。がん50%団信も付帯するようになり、auじぶん銀行などと人気を分けています。

ネット銀行ならではの、お申込みから契約までネットでお手続きを完結できる点も魅力的です。

ただし、審査は厳しめです。

条件のいい借り手に絞ることで低金利を実現しているものと思われます。当初の計画では、徐々に融資対象を拡大していくとしていましたが、今後どうするのか注目しています。