住宅ローンの借り換えに挑戦するフリーランスのルポライター鈴木謙治氏(仮名)。前回までに、三菱UFJ銀行、楽天銀行への借り換えを検討した結果、長期固定金利の「フラット35」なら審査が通りやすく、借り換えメリットも大きいことから、フラット35へ心が傾き始めている。第3回は、フラット35の取り扱いでトップシェアを誇るだけでなく、低金利の変動金利ローンも取り扱っている「アルヒ」での借り換えを検討してみる。今回は店舗での相談会に行ってきたので、実際の審査、手続きの様子をレポートする。

※2016年8月時点の金利、商品内容に基づいています。2017年10月以降、フラット35は金利の中に団信保険料を含む商品へと変更されました。最新の貸付条件はこちら

【第1回】「三菱UFJ銀行」は「年収200万円」の壁

【第2回】「楽天銀行」は配偶者限定で連帯債務が可能

【第3回】「アルヒ」の「フラット35」は比較的手数料が高め

【第4回】馴染みがないモーゲージバンクを検討…。最終的にライターが選んだ銀行は?

活況を呈するアルヒの住宅ローン相談会

土日は2週間先まで予約が埋まる盛況ぶり

アルヒ(SBIモーゲージから社名変更)は、住宅ローン専門金融機関の大手だ。長期固定金利の「フラット35」で15年連続シェア業界No.1※を達成している。

※2010年度-2024年度統計、取り扱い全金融機関のうち借り換えを含む【フラット35】実行件数(2025年3月末現在、SBIアルヒ調べ))

マイナス金利導入後は、特に借り換え相談で店舗を訪れる人が急増。2016年夏ごろに、インターネットで予約を取ろうとして、銀座、渋谷、新宿各店の相談会の空き状況を確認したが、土日などは2週間先まで予約が埋まっているほどの盛況ぶりだ。

確認してみると、取り扱っている主な商品は以下の2つだった。

(1)住信SBIネット銀行の銀行業代理業者として販売している「ミスター.住宅ローンREAL」(店舗での販売だけ)

(2)フラット35(店舗でもウェブでも申し込み可能)

相談会の様子をレポートする前に、我が家の住宅ローンの状況をもう一度確認しておこう。私は自営業であまりリスクを取りたくないので、なるべく固定金利での借り換えを希望している。

| 現在の住宅ローン | 借り換え方針 | |

|---|---|---|

| 商品 | フラット35 | なるべく固定金利 |

| 金利 | 3.3% | 低金利 |

| 残り返済期間 | 15年強 | 15年 |

| 住宅ローン残高 | 1100万円強 | 1100万円 |

ミスター.住宅ローンREALは対面専用商品

8大疾病保障も無料で含まれて、魅力的

まずは(1)ミスター.住宅ローンREALについて、借り換えを検討した。

アルヒはフラット35を取り扱っていることが有名だが、住信SBIネット銀行の銀行業代理業者として「ミスター.住宅ローンREAL」も取り扱っている。この商品は、住信SBIネット銀行の対面専用の住宅ローンで、住信SBIネット銀行では申込めない。変動金利が主力だが、他にも2年、3年、5年、7年、10年、15年、20年、30年、35年の固定金利がある。

ネットで空いている日をなんとか見つけて予約し、都内にあるアルヒの店舗を訪れた。雑居ビルの中に構えた狭い簡素なフロアには、パーテーションで仕切られたエリアが5つ、6つある。いずれも相談者で埋まっている。その空いた1区画に通され、女性担当者が現れた。

ミスター住宅ローンREALの商品説明(アルヒのサイトから引用)

ミスター住宅ローンREALの商品説明(アルヒのサイトから引用)拡大画像表示

銀行担当者 「本日は、ご予約いただきありがとうございます。ミスター.住宅ローンREALは、金利が低いですし、8大疾病保障も無料で含まれる手厚い保障になっており、オススメですよ」

流れるように説明してくれた。これだけ聞いているとメリットが多いようだ。フラット35では別に支払わなければならない団信が無料で付帯していて、それも8大疾病まで付帯しているで、それだけでも魅力的だ。

※2016年8月時点の金利、商品内容に基づいています。2017年10月以降、フラット35は金利の中に団信保険料を含む商品へと変更されました。

銀行担当者 「ローンの残り期間は15年なので、返済期間15年での借り換えがいいでしょう。また、金利が低いので、返済期間を10年に短縮して借り換えても負担はそれほど変わらないと思います。両方、シミュレーションしてみますね」

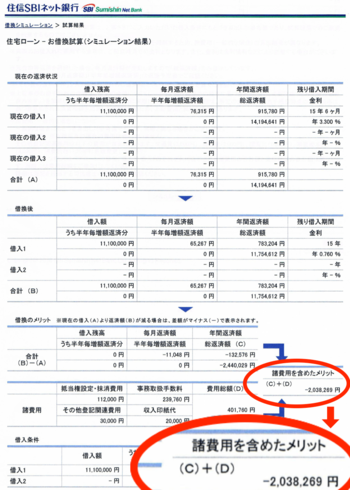

結局、返済期間15年、10年の2パターンで試算して、紙に打ち出してくれた。まずは、借入額1110万円、借入期間15年、15年固定金利にしたシミュレーションだ。

アルヒのミスター.住宅ローンREALで借り換えたシミュレーシ(店舗で出力してくれた試算結果)

アルヒのミスター.住宅ローンREALで借り換えたシミュレーシ(店舗で出力してくれた試算結果)拡大画像表示

総返済額は244万円も軽減できる。諸費用は40万円なので、最終的な借り換えメリット額は204万円となった。

諸費用総額の内訳は、抵当権設定・抹消費用11万円、手数料24万円、収入印紙代2万円、登記関連費用3万円になる。手数料は、融資額×2.16%(消費税8%当時の手数料。現在は2.2%)であり、ネット銀行では一般的な手数料率だ。

なお、アルヒの店頭でのシミュレーションも三菱UFJ銀行同様、現在支払っているフラット35の団体信用生命保険料を含んでいないので、正確ではない。あとで家に帰ってからアルヒのサイトも確認したが、どうやら同じシステムを使っているようだ。

また、アルヒのミスター.住宅ローンREALのシミュレーションは、借入期間を1カ月単位で設定できたので、細かく設定してもらったが、他行の住宅ローンと比較するには、借入期間、借入金額も統一しないと正確ではない。

結局、借入期間15年、借入額1100万円として、家に帰ってから、住宅金融支援機構のサイトのシミュレーションで、メリット額を計算し直した。

結果は以下の通りだ。

| 現在のローン(A) | 借り換え後のローン(B) | 差額(B)-(A) | |

|---|---|---|---|

| 金利 | 3.3% (全期間固定) |

0.76% (15年固定) |

ー |

| 毎月返済額 | 7.8万円 | 6.5万円 | ▲1.3万円 |

| 総返済額(C) | 1396万円 | 1164万円 | ▲232万円 |

| 諸費用(D) | 33万円 (団信保険料) |

40万円 (手数料、登記費用等) |

7万円 |

| 総支払額(C)+(D) | 1429万円 | 1204万円 | ▲224万円 |

| ※現在のローン、借り換え後のローンともに、借入残高1100万円、借入期間15年として計算。金利は2016年8月時点。 | |||

本当の借り換えメリットは、224万円となった。店舗で試算してもらった金額は204万円だったから、20万円も上振れしたことになる。

返済期間を5年短縮して、10年にすれば、

借り換えメリットは242万円以上に拡大

また、借入期間10年、10年固定金利(0.470%、取材当時)で借り換えた場合も試算してくれた。借入期間が5年も短いので、当然支払い金利は少なくて済む。シミュレーションによると、総返済額は282万円も軽減できる。諸費用が40万円かかるので、約242万円の借り換えメリットがあるという。こちらも、現在のローンに団信保険料が入っていないので、本当の借り換えメリット額はさらに大きくなる。

銀行担当者 「月額返済額が9.5万円になり、現在よりも月々の負担が1.8万円増えますが、メリットは大きいと思いますよ」

担当者としては、メリット額が大きいこちらの方がオススメのようだ。

ただし、これ以上、毎月の支払額を増やすのは嫌なので、とりあえずミスター.住宅ローンREALについては、15年返済を借り換え候補とした。

ミスター.住宅ローンREALは連帯保証人を立てられるが、

自営業者は審査が通りにくい状況

とはいえ、問題は審査が通るかだ。三菱UFJ銀行では借りるのが難しかっただけに、気になるところだ。

私が自営業者で、会社から給料をもらっている形態にしていることには審査に影響はないだろうが、昨年の給料を極端に抑えており年収は200万円弱しかない。あるプロジェクトが中断した関係で、会社が赤字になり、まず給料をカットして立て直した結果だった。ところが、審査にはこちらの仕事の事情は一切関係ない。

ミスター.住宅ローンREALの商品説明書には「安定かつ継続した収入があるお客さま」としか書いておらず、年収によるハードルはなさそうだ。ただし、私の昨年の年収だけでは少ないので、会社員の家内を連帯債務者に立てることができるか訊いてみた。

銀行担当者 「親子、ご夫婦でご一緒にお借入れされる場合、原則それぞれローンを分けてのお借入れか、もしくはお一人を連帯保証人としてお申込みいただくことはできますが、連帯債務型でのお申込みはできません」

「連帯保証」と、「連帯債務」は、似ている言葉で紛らわしいので、簡単に説明しておこう。自分の収入だけでは借入が厳しい時に、自分の配偶者などを連帯保証人、連帯債務人にすることで、収入を合算することができるようにするという仕組みだ。ただし、この2つはちょっと違う。

「連帯保証」契約は多くの民間銀行が採用している。連帯保証人の年収は合算できるが、住宅ローン減税は主な債務者しか利用できない。どうしても夫婦で住宅ローン減税を使いたいというときは、ペアローンという選択肢があるが、諸費用を二重に取られるというデメリットがある。

一方で、「連帯債務」契約は、フラット35で使われている。主な債務者も、連帯債務者も、2人とも住宅ローン減税を利用できるので便利だ。

ミスター.住宅ローンREALは「連帯保証」なので、夫婦2人とも住宅ローン減税を受けることはできないということになる。

銀行担当者 「それから、自営業者の方の審査のシステムがまだ住信SBIネット銀行さんの方で出来ていないようで、非常に審査が通りにくい状況になっています。お聞きしたところ、奥様は正社員でいらっしゃるということですので、奥様をメインにして申し込まれれば通りやすくなると思います」

借り換えを望むなら、年収が多くて安定した正社員である家内を主な債務者、年収が低い自営業の私を連帯保証人にして申し込むのが現実的だと判断したようだ。要するに、私がメインでは審査が通りにくいというわけだ。借り換えできる可能性を少しでも高めようと、担当者が考えてくれたのだろう。

銀行担当者 「1点確認ですが、現在のフラット35の借入時に奥様も連帯債務者となっていますでしょうか?もしご主人様がお一人で借入されていた場合は、こちらのローンに申し込むことができません」

今、借りている住宅ローンは連名ではない。私1人で借りているものだ。そのため、申し込んでも審査を通るのは難しいだろう。また、私だけの債務から、妻との連帯債務へと変更になることで、贈与税が発生する可能性もある。

ただし、何とか解決しようという姿勢が感じられ、またアイデアを出してくれるという意味で、金融スキルの高さも感じさせてくれた。

借り換えメリットは大きかったので期待したが、それは夢と消えた。最後に、お礼を言って、店舗を後にした。

フラット35なら、妻を連帯債務者にできる

借り換えメリットは約161万円の軽減

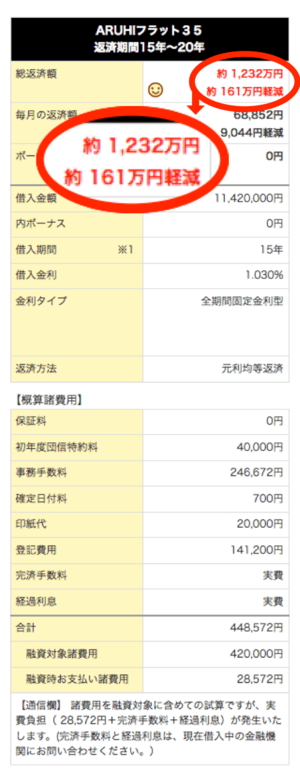

そこで次に、アルヒの主力商品である、「フラット35」での借り換えを検討することにした。フラット35は、店舗に行かなくても、ネットでの契約も可能であり、こちらはウェブでの借り換えシミュレーションをしてみることにした。

アルヒでは、フラット35の借り換えシミュレーションをするためには、条件を登録してIDを取得しなければならず、しばらくするとメールが送られてきて、シミュレーション結果が見られるという仕組みになっている。

フラット35での借り換えシミュレーションは、借り換えにかかる諸費用も算入できる。返済期間15年、借入金額1142万円(借り換え1100万円+諸費用42万円)で試算してみた。

アルヒでフラット35に借り換えたシミュレーション(サイトから引用、2016年12月に試算しなおしたもの)

アルヒでフラット35に借り換えたシミュレーション(サイトから引用、2016年12月に試算しなおしたもの)拡大画像表示

フラット35で借り換えた場合、総返済額が約161万円少なくなるとの試算結果が出た。

ただし、諸費用が約45万円かかるので、結果として、借り換えメリット額は116万円ほどになると読み取れる。

それにしても、アルヒのフラット35は諸費用が意外にかかる。高いのは手数料であり、借入金額×2.16%かかる(消費税8%当時の手数料。現在は2.2%)。前回の楽天銀行のフラット35は、0.972%だから、1%以上の差がある。同じフラット35でも取り扱う金融機関によって諸費用が異なるというわけだ。

また、このシミュレーションでは、現在のローンも、借り換え後のローンも、団信保険料は含まれていない。ただし、ややこしいのは、借り換え後のローンについては、諸費用の中に「初年度団信特約料」として、1年目の団信保険料が含まれていること。これだと、団信保険料がすべて含まれていると勘違いする人がいるかもしれない。

そこで、現在のローンも、借り換え後のローンも、団信保険料(融資残高×毎年0.358%)を支払うことにして、借入期間15年、借入額1100万円と見直し、「本当」の借り換えメリットを、住宅金融支援機構のサイトで試算してみた。

※2016年8月時点の金利、商品内容に基づいています。2017年10月以降、フラット35は金利の中に団信保険料を含む商品へと変更されました。

以下がその結果だ。

| 現在のローン(A) | 借り換え後のローン(B) | 差額(B)-(A) | |

|---|---|---|---|

| 金利 | 3.3% (全期間固定) |

1.03% (全期間固定) |

ー |

| 毎月返済額 | 7.8万円 | 6.6万円 | ▲1.2万円 |

| 総返済額(C) | 1396万円 | 1188万円 | ▲208万円 |

| 諸費用(D) | 33万円 (団信) |

71万円 (手数料、登記費用等) |

38万円 |

| 総支払額(C)+(D) | 1429万円 | 1259万円 | ▲170万円 |

| ※現在のローン、借り換え後のローンともに、借入残高1100万円、借入期間15年として計算。金利は2016年12月の水準とした | |||

結局、アルヒ(フラット35)の、「本当」の借り換えメリットは170万円だった。

では、前回試算した楽天銀行(フラット35)と、アルヒ(フラット35)では、どちらがお得だろうか。借入額1100万円、借入期間15年、金利は2016年12月水準という同条件でメリット額を出しているので、比較してみた。

| 商品名 | 前回の楽天銀行 (フラット35) |

アルヒ (フラット35) |

|---|---|---|

| 借り換えによる 返済額の増減(A) |

▲208万円 | ▲208万円 |

| 借り換えによる 諸費用の増減(B) |

25万円 | 38万円 |

| メリット額(A)+(B) (借り換えによる増減) |

▲183万円 (有利) |

▲170万円 |

| ※借り換えシミュレーションの前提は、前述の表を参照 | ||

このように楽天銀行(フラット35)の借り換えメリット額は183万円で、アルヒ(フラット35)の借り換えメリット額170万円よりも多いことがわかった。両者の金利は一緒だが、アルヒは手数料が高い分、楽天銀行に遅れをとったのだ。

通常、住宅ローンを比較するときは、金利ばかりに目がいくが、諸費用も安くなければ意味がない。そのためにも金利だけでなく、諸費用も含めた上でしっかりシミュレーションする必要があることを再認識した。

| 金利 | ⇒「アルヒ」詳細ページを見る |

| 無料団信の保障範囲 | 死亡・身体障害 (不要な場合は金利を年0.2%引く) |

| オプション保険[保険料] | 死亡・高度障害(金利を0.3%上乗せ) |

| 事務手数料(税込) | 借入額×2.20% ※最低事務手数料220,000円(消費税込) |

| 保証料(税込) | 0円 |

| 【ポイント】SBIモーゲージから社名変更した住宅ローン専門の金融機関。フラット35の実行件数ナンバー1で、全国の店舗で相談可能。スーパーフラットは、通常のフラット35よりも金利が低く、頭金が多いほど低金利となる。事前審査は最短で当日、本審査は最短3営業日のスピード審査が特徴。 | |

<結果>

ミスター.住宅ローンは自営業者には厳しく、

フラット35を借りるのが得策と思えた

アルヒについては、まずミスター.住宅ローンが自営業者にとってはハードルが高く断念した。

また、フラット35については、基本的には商品が一緒で、金利もほぼ横並びなので、今回の条件では楽天銀行の方がメリット額が高く、手数料の低い金融機関を選ぶのが得策と思えた。

もし、新規の借入であったなら、アルヒには「スーパーフラット」という通常のフラット35よりも金利が0.1%低い、有利な商品があるが、今回は借り換えなので、スーパーフラットは使えなかった。残念だ。

<まとめ>

ミスター住宅ローンは低金利、保障が魅力だが、

自営業は審査が通りにくく、保証人の検討を

では最後に、アルヒに相談してみたり、サイトで調べたことで分かった特徴をまとめておこう。

| ■「アルヒ」に相談して分かった「特徴」 |

|---|

| (1)ネットでも店舗でも相談できて、使い勝手がいい (2)「ミスター.住宅ローンREAL」は低金利、8大疾病保障が魅力だが、自営業は審査が通りにくい (3)「ミスター.住宅ローンREAL」は、親子、夫婦を「連帯保証人」にできる (4)フラット35も取り扱っており、こちらは「連帯債務者」を設定できる (5)フラット35の手数料は、融資額×2.2%と高め (6)シミュレーション機能はあるが、団信保険料が含まれていない |

| 【関連記事「アルヒの住宅ローンの金利・手数料は?」はこちら>>】 |

次の最終回は、フラット35を取り扱うモーゲージバンクの中で、手数料がトップクラスに安い「優良住宅ローン」で検討してみる。

【第1回】「三菱UFJ銀行」は「年収200万円」の壁

【第2回】「楽天銀行」は配偶者限定で連帯債務が可能

【第3回】「アルヒ」の「フラット35」は比較的手数料が高め

【第4回】馴染みがないモーゲージバンクを検討…。最終的にライターが選んだ銀行は?

【※関連記事はこちら!】

⇒元銀行員が住宅ローン選び・申し込みをサポート! 「平均480万円お得」というサービスの実力を検証!

| 132銀行を比較◆住宅ローン金利ランキング[借り換え] (⇒ 新規借入はこちら) |

|

|

| 【金利動向】おすすめ記事 | 【基礎】から知りたい人の記事 |

| 【今月の金利】 【来月の金利】 【2025年の金利動向】 【変動金利】上昇時期は? 【変動金利】何%上昇する? |

【借り換え】の基礎 【基礎の8カ条】 【審査】の基礎 【フラット35】の基礎 【住宅ローン控除】の基礎 |

| おすすめ記事はこちら 【借り換え】多くの人は「高い変動金利」で損している! 【借り換え】メリット額が分かる返済額シミュレーション 【金利】132銀行の住宅ローン金利推移をプロが比較(毎月更新) 【金利】変動金利が上がる時期を予測! 【読み物】年収700万円台世帯は破綻必至!? 【諸費用】手数料・引越し代も借りられる銀行は?(17銀行比較) 【審査】「審査基準」を17銀行で比較(年収、勤続年数) |

借り換え2026年2月最新 主要銀行版

住宅ローン変動金利ランキング

※借入金額2500万円、借入期間30年で試算

![]()

住宅ローン 全期間引下げ(借り換え)・変動金利

- 実質金利(手数料込)

- 0.783%

- 総返済額 2799万円

- 表面金利

- 年0.630%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 76,231円

低金利の上、がん50%団信無料

- 実質金利(手数料込)

- 0.793%

- 総返済額 2803万円

- 表面金利

- 年0.640%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 76,342円

①保証料など0円サービスが充実

②新規借入の場合は自己資金10%以上で金利優遇あり

③最大3億円まで借入可能

![]()

住宅ローン 通期引下げプラン(借り換え、WEB申込コース)・変動金利

- 実質金利(手数料込)

- 0.803%

- 総返済額 2807万円

- 表面金利

- 年0.650%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 76,453円

①3大疾病50%保障+全疾病保障が無料

②先進医療特約も無料で付帯

③無料団信でも、急性心筋梗塞・脳卒中の手術をすれば、ローン残高の50%を保障するなど手厚い対応

-

住宅ローン利用者口コミ調査の詳細を見る

-

今回作成した「住宅ローン利用者口コミ調査」の調査概要は以下のとおり。

【調査概要】

調査日:2023年12月

調査対象:大手金融機関の住宅ローン利用者(5年以内に住宅ローンを新規借り入れ、借り換えした人)

有効回答数:822人

調査:大手アンケート調査会社に依頼

評価対象:有効回答数47以上を対象とするアンケートの設問は以下の7問。回答は5段階評価とした。なお、評価点数の平均点は小数点第2位以降を四捨五入。

【アンケートの設問】

Q1.金利の満足度は?

Q2.諸費用・手数料等は妥当でしたか?

Q3.団体信用生命保険には満足しましたか?

Q4.手続き・サポートには満足しましたか?

Q5.審査について、満足していますか?

Q6.借り入れ後の対応に満足しましたか?

Q7.他の人にも現在の銀行を勧めたいと思いますか?

【回答の配点】

・各設問は5段階で回答してもらい、Q1なら以下のように配点。平均値を求めた。

満足している(5点)

どちらかといえば満足している(4点)

どちらともいえない(3点)

どちらかといえば不満である(2点)

不満である(1点)

・総合評価については、各項目の平均値を全て合算。読者が重視する「Q1金利の満足度」については点数を3倍、「Q3団信の満足度」の点数を2倍として、点数の合計を50点満点とし、10で割ることで5点満点の数値を求めた。

|

保証料や団信などの諸費用がほとんど無料  |

|

132銀行の住宅ローンを比較 >>返済額シミュレーションで、全銀行の金利を一気に比較・調査

|

- 年収に対して安心して買える物件価格は?

-

- ・年収200万円で妻が妊娠中の家族の上限は1600万円!?

- ・年収250万円の単身者の上限は1800万円!?

- ・年収300万円の4人家族の上限は1800万円!?

- ・年収350万円の2人家族の上限は2100万円!?

- ・年収400万円の単身者の上限は2500万円!?

- ・年収450万円の4人家族の上限は2000万円!?

- ・年収500万円の4人家族の上限は3000万円!?

- ・年収600万円の3人家族の上限は3500万円!?

- ・年収600万円の40代独身の上限は3000万円!?

- ・年収700万円の共働き夫婦の上限は5000万円!?

- ・年収800万円の3人家族の上限は4500万円!?

- ・年収1000万円の30代4人家族の上限は5000万円!?

- ・年収1000万円の40代4人家族の上限は3500万円!?

- ・年収1000万円の50代夫婦の上限は3000万円!?

※サイト内の金利はすべて年率で表示

関連記事

関連記事

プロの評判・口コミ

淡河範明さん

PayPay銀行の住宅ローンは、ネット銀行ならではの低金利が特徴です。がん50%団信も付帯するようになり、auじぶん銀行などと人気を分けています。

ネット銀行ならではの、お申込みから契約までネットでお手続きを完結できる点も魅力的です。

ただし、審査は厳しめです。

条件のいい借り手に絞ることで低金利を実現しているものと思われます。当初の計画では、徐々に融資対象を拡大していくとしていましたが、今後どうするのか注目しています。