住宅ローン、不動産について詳しい、人気ブロガーの千日太郎氏が、住宅ローンやキャンペーンについて、徹底的にその活用法を紹介します。本業は企業財務コンサルのスペシャリストであるため、金融商品の分析は得意中の得意です。「千日なら、〇〇銀行からは、こういう借り方、返し方をすればメリットが最大化できます」といった具体的な分析を、様々なシミュレーションを交えながら分かりやすく伝えます。第1回は、人気の高いりそな銀行の「りそな借りかえローン(WEB申込限定プラン)10年固定」の新しい活用法を紹介しましょう。

数年前に借りた人も、りそな銀行なら、借り換えチャンスあり?

数年前に、変動金利で借りた人って非常に多いです。千日もそうですけど、金利が1%前後という人が多いと思います。

今ほど安くはないですが、それでもソコソコ安いですから、借り換えようにも金利交渉しようにも、ちょっとやりにくいんですよね。

そこで最近、気になる住宅ローンを見つけました。りそな銀行の「りそな借りかえローン(WEB申込限定プラン)10年固定」です。当初10年は固定金利で0.55%(2017年3月現在)と、変動金利並みの低金利を実現。2017年2月までは固定金利で0.5%だったので、金利は少し上昇したものの、十分に低い水準です。

しかし10年固定と聞いただけで、

「最初の10年だけ安くて、終わったら急に返済が増えるんでしょ…?」

そう思ってパスしている人は多いです。確かに、10年固定は10年後に金利変動リスクを取る金利タイプです。

しかし、期間限定でりそな銀行が出している借り換え専用のウェブ申込限定プランは、「固定期間終了後は金利が結構、上昇する」という、10年固定の常識を超えたメリットがあるのです。

「りそな借り換えローン」は、

知っている人は知っています。りそな銀行の10年固定の最大のメリットは当初固定期間終了後の優遇幅にあります。

当初10年固定の住宅ローンで、りそな銀行の0.55%と並ぶ安さを出している金融機関は、他にも3つあります。

・auカブコム証券/0.5%

・三菱UFJ銀行/0.55%

・三井住友信託銀行/0.55%

auカブコム証券が、0.5%でクビひとつ出ていますよね!

「じゃあ、auカブコム証券がイイじゃん?」

まあ、待ってください。最初に言った、当初固定期間終了後の優遇幅を比較してみましょうよ。

2017年3月現在の基準金利は、2.475%で横並びからのスタートです。11年目以降は、以下の優遇幅を差し引いた金利が適用されます。

| 10年固定で当初金利が安い銀行の11年目以降の金利は? | |||

| 銀行名 | 優遇幅(11年目以降) | 11年目以降の金利(変動金利) | |

| りそな銀行 | ▲1.906% | 0.569% | |

| auカブコム証券 | ▲1.8%(実質▲1.6%) | 0.875% | |

| 三菱UFJ銀行 | ▲1.6% | 0.875% | |

| 三井住友信託銀行 | ▲1.4% | 1.075% | |

りそな銀行が一馬身出ていますね。auカブコム証券は、金利に0.2%の保証料が加算されたところから引き下げとなり、実質▲1.6%の引下げなので注意が必要です。

当初10年の金利の安さだけでなく、むしろ当初固定期間が終わってからの金利引き下げ幅がダントツに大きいのが、りそな銀行のメリットです。最初の10年間は0.55%で固定である上に、その固定期間が終わっても今の変動金利と同レベルの金利という、非常に美味しい商品は他には見当りません。

なので、普通にりそな銀行に借り換えても、それなりには、おトクです。

【関連記事「住宅ローン「実質金利」ランキング(10年固定) 」はこちら>>】

【関連記事「りそな銀行の住宅ローンの金利・手数料は? 」はこちら>>】

しかし、それくらいのことで千日はお勧めしません。りそな銀行の当初固定期間終了後の優遇金利1.906%を使えば、借り換えなくても金利を安くすることができます。

その方法を今回、書きたいと思います。

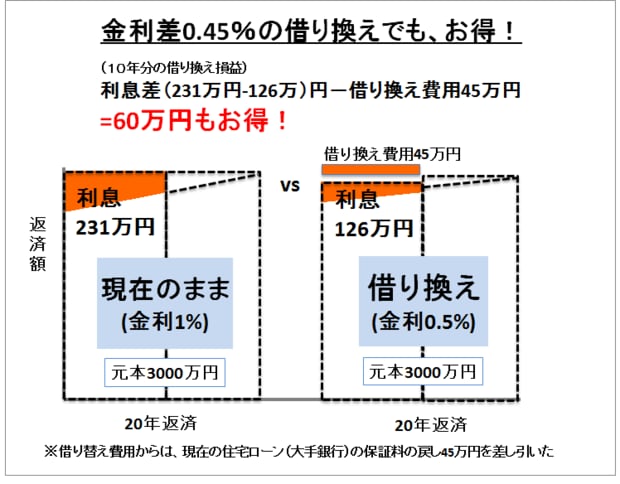

金利差0.45%でもお得! 借り換え後10年で100万円超の利益も

まずは、りそな銀行の「りそな借り換えローン(WEB申込限定プラン)10年固定」に借り換えることで、メリットがあるかを判断する必要がありますね。

通常、借り換えメリットがあるのは、以下の条件がそろっているときと言われます。

・金利差1%以上

・借入残高1000万円以上

・借入期間10年以上

ところが、りそな銀行の借り換えローンは、非常に金利が低いため、この3条件をすべてクリアしなくても、借り換えメリットがあります。それを証明するため、シミュレーションしてみましょう。

まずは、借り換えにかかる手数料を計算してみましょうか。大手銀行の場合、借り換えで一括返済すれば、保証料が戻ってくるので、保証料が戻ってこないネット銀行とは別途、計算します。

| 借り替え費用(現在、ネット銀行から借り入れ) | |||

| 借り替え額 | |||

| 2000万円 | 3000万円 | 4000万円 | |

| 手数料 | 43万円 | 69万円 | 86万円 |

| 印紙 | 2万円 | 2万円 | 2万円 |

| 登録免許税 | 8万円 | 12万円 | 16万円 |

| 司法書士 | 7万円 | 7万円 | 7万円 |

| 手数料 | 1万円 | 1万円 | 1万円 |

| 合計 | 61万円 | 87万円 | 112万円 |

| 借り替え費用(現在、大手銀行から借り入れ) | |||

| 借り替え額 | |||

| 2000万円 | 3000万円 | 4000万円 | |

| 手数料 | 43万円 | 69万円 | 86万円 |

| 印紙 | 2万円 | 2万円 | 2万円 |

| 登録免許税 | 8万円 | 12万円 | 16万円 |

| 司法書士 | 7万円 | 7万円 | 7万円 |

| 手数料 | 3万円 | 3万円 | 3万円 |

| 保証料戻り (返済期間10年) |

▲17万円 | ▲26万円 | ▲34万円 |

| 合計 (返済期間10年) |

46万円 | 63万円 | 80万円 |

| 保証料戻り (返済期間20年) |

▲30万円 | ▲45万円 | ▲59万円 |

| 合計 (返済期間20年) |

34万円 | 45万円 | 55万円 |

このように、現在、大手銀行から借り入れている方が、実質的に借り換え費用は安くなります。

次に、借り替えによって、当初の10年で節約できる金利を計算します。現在の住宅ローンの借入金利を1%(変動金利)として、りそな銀行の10年固定(金利0.55%)に借り換えたとします。わずか0.45%しか金利は下がりませんが、当初の10年間でいくら利息が安くなるか、シミュレーションしてみましょうか。

| A、当初10年の支払利息(現在の銀行、金利1%) | |||

| 返済期間 | 借り替え額 | ||

| 2000万円 | 3000万円 | 4000万円 | |

| 10年 | 102万円 | 154万円 | 205万円 |

| 13年 | 126万円 | 189万円 | 252万円 |

| 20年 | 154万円 | 231万円 | 307万円 |

| B、当初10年の支払利息(りそな銀行、金利0.55%) | |||

| 返済期間 | 借り替え額 | ||

| 2000万円 | 3000万円 | 4000万円 | |

| 10年 | 56万円 | 84万円 | 112万円 |

| 13年 | 69万円 | 103万円 | 138万円 |

| 20年 | 84万円 | 126万円 | 167万円 |

| A-B、当初10年で削減できる利息額 | |||

| 返済期間 | 借り替え額 | ||

| 2000万円 | 3000万円 | 4000万円 | |

| 10年 | 47万円 | 70万円 | 93万円 |

| 13年 | 57万円 | 86万円 | 115万円 |

| 20年 | 70万円 | 105万円 | 140万円 |

当初10年で削減できる利息の計算ですが、ケースによっては100万円を超えるような、結構な利息を削減できるんですね。

では、さっきの借り換え費用を差引して、「当初10年の借り換え損益」を計算してみましょう。差し引きしてプラスになれば、当初の10年だけで、借り替えによる利益が確定するということですよね。下図は計算のイメージ図と、その計算表です。

| 当初10年の借り換え損益(現在、ネット銀行から借り入れ) | |||

| 返済期間 | 借り替え額 | ||

| 2000万円 | 3000万円 | 4000万円 | |

| 10年 | ▲15万円 | ▲17万円 | ▲19万円 |

| 13年 | ▲4万円 | ▲1万円 | 2万円 |

| 20年 | 9万円 | 18万円 | 27万円 |

| 当初10年の借り換え損益(現在、大手銀行から借り入れ) | |||

| 返済期間 | 借り替え額 | ||

| 2000万円 | 3000万円 | 4000万円 | |

| 10年 | 0万円 | 6万円 | 13万円 |

| 20年 | 36万円 | 60万円 | 85万円 |

つまり、保証料の払い戻しがある大手銀行で借りている人なら、固定期間の10年で、ほぼ確実に利益が出るということですね。

保証料の払い戻しの無いネット銀行で借りている人でも、借入期間が概ね13年以上残っている人なら、りそな銀行への借り換えで、10年経てば利益がほぼ確定するということになります。

「でも、10年固定は、固定期間が終わったら金利がどうなるかわからないでしょ?そこから先が分からないじゃん」

こんな声が聞こえてきそうです。

しかし、考えてみてください。

当初固定期間の10年で借り換え費用は回収出来る。

当初固定期間の終了後、完済まで今より金利が下がることが確定している。

10年後の金利がどうなるか分からなくても、今借り換えた方が確実に有利だという事ですね。

まず、ウェブの仮審査に通る事を確認しよう

ただし、まだ不確定要素があるんです。

今から仮審査というと、融資の実行は翌月になる可能性がありますよね。

審査に通るか、確定してません。

通ったとして、当初10年が最優遇金利になるか確定してません。

通ったとして、当初期間終了後の優遇金利が▲1.906%になるか確定してません。

そして融資実行の時に、0.55%である保証はありません。

なので、まずウェブの仮審査に通る事を確認しましょう。

10年固定のデメリットはあるものの、限定的

10年固定と変動金利を比べた場合、唯一、10年固定の方が不利となるのが、固定期間が終わったら、5年ルールと125%ルールといった返済額の激変緩和措置が無いことです。

■5年ルール、125%ルールとは

返済額の激変緩和措置の一つ。大半の銀行が取り入れている。5年ルールは、返済額の更新は5年に1回というもの。125%ルールは、金利が上昇しても、返済額は最高125%までしか増加しないというもの。つまり、変動金利を借りている場合は、返済額の上昇は5年に一度しかなく、上限は1.25倍ということ。

特に、金利が上昇していた場合、最初の10年が終わったら急に返済が増える可能性があります。とは言いますけど、それは終わった瞬間だけです。

現在、変動金利で借りている人ならば、10年後のその時にはすでにその時点の金利が適用されているわけですよね。返済額の増加が最大でも1.25倍までとはいえ、利息をまけてくれるわけではないので、最終的にはすべて支払うという意味では、変動も10年固定も一緒です。

ならば引き下げ幅がより多い方が、より安全であるというのは、客観的な事実です。

100%損をせず、成功すれば確実に儲かる「条件変更」

ここまでは普通の比較サイトでも書いている内容です。

ここからが本番です。

じゃあ借り換えますか?

ちょっと待って下さい。借り換えにはそれなりに手間がかかります。そこで、考えられるのが、現在の銀行との条件変更なんです。

現在の銀行に、「りそな銀行の借り換えローンに借り換えたほうがお得なので、借り替えたい。ただし、金利を引き下げてくれたら、借り換えはしません」と交渉するのです。最近は、金利が大きく下がっているために、どの銀行も借り換えで大量の顧客を失っており、なかなか条件交渉に応じてくれなった銀行も、条件変更に応じてくれるようになってきました。

特に、りそな銀行の借り換えローンは、突出して条件がいいため、「他行の変動金利に借り換えますよ」と交渉するよりも、「りそな銀行の借り換えローンに借り換えますよ」と交渉した方が、有利に交渉できるんです。

現在の銀行にりそな銀行と同じ優遇幅▲1.906%を要求しよう

ここでもう一度、りそな銀行の借り換えローンを借りた場合のメリットを整理してみて、どの位の金利引き下げを要求すべきかを考えてみましょう。

りそな銀行の1.906%引き下げというのは、今のこの超低金利でも大きな優遇幅ですね。

例えば、数年前に変動金利で借りた人の優遇幅は、1.4%から1.6%ぐらいという人が多いと思います。金庫から住宅ローン関係の書類を引っ張り出して見てください。

その1.4%から1.6%ぐらいという優遇幅の水準は、当時としては最優遇だったかもしれませんが、今の感覚では小さすぎるのです。

借り換えによって利益が出ると分かったら、この固定期間終了後の引き下げ幅1.906%を引き合いに出して今の銀行に対して金利交渉が可能だということですね。

特に、11年目から完済までについては、今の銀行での優遇幅は1.4%~1.6%、りそな銀行の優遇幅は1.906%ですので、0.3%~0.5%程度も金利が低くなり、そのくらいの金利引き下げをお願いしてもよさそうです。

ただし、当初10年については、少し考察が必要です。10年固定の金利は0.5%と固定金利終了後より少し安く、インパクトはありますが、今回の計算では、借り換え費用分をそこで取り戻してしまおうと考えました。実際、多くの人が借り替え費用分を取り戻したうえで、利益まで出ましたが、「0.3%~0.5%程度、金利を低くしてほしい」とお願いできるほど、利益の幅は大きくありません。上記の事例では数万円にとどまるものもあります。

ですが、10年固定金利という大きな「武器」があります。市場金利が上昇しても、固定期間は金利は変わらないので、安心して返済できます。

りそな借りかえローン(WEB申込限定プラン)10年固定の金利は、ネット銀行の変動金利と遜色ない金利の低さですし、なにしろ固定ですから市場の金利が上昇しても、その影響を受けないというプラスの要素があります。

トランプ大統領の誕生に端を発した米国長期金利の上昇が日本にも波及しており、昨年の超低金利から、明らかに潮目が変わりつつあると言われています。

さすがに、現在の銀行に10年間の金利固定をお願いするのは少々虫のいい話かもしれないですね。

しかし、変動金利のままでいいから、優遇幅を今後ずっと、りそな銀行と同じ▲1.906%にしてもらうくらいの要求をするのは、アリではないでしょうか。

昼休みに電話一本だけで、条件変更は依頼できる

では、現在の銀行にどうやって条件変更をお願いすればいいのでしょうか。

実際の条件変更は、以下の4ステップを順番に行います。

・今すぐりそな銀行にウェブで仮審査に出す(所要時間30分)

・仮審査の結果を待つ(約1週間)

・当初金利と、固定期間終了後の優遇金利を確認する(所要時間2分)

・現在契約中の金融機関にその結果を知らせ、りそなの優遇金利(1.906%)位まで今の優遇を増やしてくれなければ、借り換えたい旨を伝える(昼休みに電話で15分)

今月の条件で借り換えが得だと確信したら、本審査に行く前に、既存の銀行に金利の交渉をするのです。

来月に金利が上がる可能性があるからです。

しかし今なら、今月の金利条件で話ができます。これを伝えるのはいちいち銀行に行かなくても、昼休みに電話一本でOKです。

こちらの意向を伝えるだけですから、時間は本人確認と合わせて15分ほどです。

相手が交渉に応じて優遇金利を下げてくれたら、この後どうするかはお任せです。

住宅ローンを借りる銀行を変更するにあたっては、その手続きそのものも面倒ですが、給料の振込口座を変えたり、カードや光熱水費、通信費などの引き落とし口座も変えたりする事になるでしょうね。

利息費用の節約額とこれらの手続きコストを天秤にかけて決める事になると思います。

いずれにせよ、電話一本で「金利が安くなったという成果」はこの時点で実現するのです。

相手が金利交渉に応じなかったら?

借り換えるまでのことです。

この方法の良い点は、ダメでも「NO」と言われるだけだという点です。

こちらは100%損をせず成功すれば確実に儲かる方法なのです。

金利交渉のコツは、客観的な数字を粛々と伝えること

金利交渉のコツは極めてシンプルです。数字を根拠として出して「今、りそな銀行の10年固定に借りかえた方が得な状況にある」ということを伝えるだけです。

こちらから銀行の担当者に伝える数字は仮審査で通した、2つだけです。

・当初10年の利率

・当初期間終了後の金利引き下げの率

この2つです。この2つがあれば、あとは向こうが自分で計算します。

千日が前述したように、りそな銀行に近い優遇幅を揃えなければ勝負にならないことは確実であることが向こうにも分かります。

金融機関との交渉に嘘やハッタリは禁物

「当初10年の金利と当初期間終了後の優遇幅はホームページで公表されているんだから、仮審査に通る前に電話しても同じでは?」

「まず電話で交渉して同時進行で仮審査に出す方が時間短縮になるでしょ」

こんな風に思われる人もいるかもしれませんが、金融機関との交渉に嘘やハッタリは禁物ですよ。一発でバレます。

仮審査に出すと多くの銀行は相手の信用情報を照会します。信用情報機関のCICとかJICCが保有しているクレジットカードなどの契約内容や、支払状況や延滞の有無などの信用情報です。

金融機関はそれを照会できるんですね。仮審査に出すとまず確実にこれを確認するのですが、りそな銀行が信用情報を照会したという履歴が残るのです。

つまり、審査にも出していないのに「りそな銀行に借り換えたらこの金利になる」と言ってくる人は嘘をついているということが、すぐ分かるというわけです。

まず間違いなく、交渉に応じる可能性を著しく下げます。

また、嘘の申し出をしてきたということは、今後の関係に確実に悪影響を及ぼします。

もしも、結果的にりそな銀行の審査に通らず、そのまま今の銀行で借り続けることになった場合でも、今後またチャンスがあるかもしれません。再度、金利交渉可能な状況になったときに不利となります。

また、将来的に毎月の返済が困難になり、条件の緩和をお願いしなければならなくなるような状況になるかもしれません。そんな時にこの嘘は確実に影を落とすでしょう。

少しくらい面倒で時間がかかっても、ちゃんとした手順を踏んで交渉に臨むことが重要です。

【関連記事「信用情報の審査で知っておきたい5つのポイント 」はこちら>>】

まとめ

いかがでしたでしょうか。りそな銀行の「りそな借り換えローン(WEB申込限定プラン)10年固定」は当初固定期間の金利よりも、むしろ当初固定期間終了後の引き下げ幅がポイントです。

他行には無い突出した条件なのです。

このケースに限らず、他行にない突出した条件の住宅ローンには、様々な使い方があるのですよ。

借り替えは確かに面倒ですし、費用面には不確定要素もあります。特に保証料の払い戻し額や司法書士の報酬などは、その時になってみなければわからない部分もあります。

しかし、ここで示した表に当てはめて利益が出ることが分かれば、正しい手順を踏むことで何十万もの利息を削減できるんですね。

金利が安い方に借り換えるだけが住宅ローンの利用方法ではありません。先入観を捨て、少し視野を広げてみることで意外な使い方が見えてくるのですよ。

【関連記事「りそな銀行の住宅ローンの金利・手数料は? 」はこちら>>】

| 132銀行を比較◆住宅ローン金利ランキング[借り換え] (⇒ 新規借入はこちら) |

|

|

| 【金利動向】おすすめ記事 | 【基礎】から知りたい人の記事 |

| 【今月の金利】 【来月の金利】 【2025年の金利動向】 【変動金利】上昇時期は? 【変動金利】何%上昇する? |

【借り換え】の基礎 【基礎の8カ条】 【審査】の基礎 【フラット35】の基礎 【住宅ローン控除】の基礎 |

| おすすめ記事はこちら 【借り換え】多くの人は「高い変動金利」で損している! 【借り換え】メリット額が分かる返済額シミュレーション 【金利】132銀行の住宅ローン金利推移をプロが比較(毎月更新) 【金利】変動金利が上がる時期を予測! 【読み物】年収700万円台世帯は破綻必至!? 【諸費用】手数料・引越し代も借りられる銀行は?(17銀行比較) 【審査】「審査基準」を17銀行で比較(年収、勤続年数) |

借り換え2026年1月最新 主要銀行版

住宅ローン変動金利ランキング

※借入金額2500万円、借入期間30年で試算

- 実質金利(手数料込)

- 0.743%

- 総返済額 2783万円

- 表面金利

- 年0.590%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 75,788円

①保証料など0円サービスが充実

②新規借入の場合は自己資金10%以上で金利優遇あり

③最大3億円まで借入可能

![]()

住宅ローン 全期間引下げ(借り換え)・変動金利

- 実質金利(手数料込)

- 0.783%

- 総返済額 2799万円

- 表面金利

- 年0.630%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 76,231円

①低金利の上、がん50%団信無料

②無料で全疾病保償&12カ月の就業不能保償を付帯

③金利+0.1%で、がん100%団信も付帯OK

![]()

住宅ローン 通期引下げプラン(借り換え、WEB申込コース)・変動金利

- 実質金利(手数料込)

- 0.803%

- 総返済額 2807万円

- 表面金利

- 年0.650%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 76,453円

①3大疾病50%保障+全疾病保障が無料

②先進医療特約も無料で付帯

③無料団信でも、急性心筋梗塞・脳卒中の手術をすれば、ローン残高の50%を保障するなど手厚い対応

-

住宅ローン利用者口コミ調査の詳細を見る

-

今回作成した「住宅ローン利用者口コミ調査」の調査概要は以下のとおり。

【調査概要】

調査日:2023年12月

調査対象:大手金融機関の住宅ローン利用者(5年以内に住宅ローンを新規借り入れ、借り換えした人)

有効回答数:822人

調査:大手アンケート調査会社に依頼

評価対象:有効回答数47以上を対象とするアンケートの設問は以下の7問。回答は5段階評価とした。なお、評価点数の平均点は小数点第2位以降を四捨五入。

【アンケートの設問】

Q1.金利の満足度は?

Q2.諸費用・手数料等は妥当でしたか?

Q3.団体信用生命保険には満足しましたか?

Q4.手続き・サポートには満足しましたか?

Q5.審査について、満足していますか?

Q6.借り入れ後の対応に満足しましたか?

Q7.他の人にも現在の銀行を勧めたいと思いますか?

【回答の配点】

・各設問は5段階で回答してもらい、Q1なら以下のように配点。平均値を求めた。

満足している(5点)

どちらかといえば満足している(4点)

どちらともいえない(3点)

どちらかといえば不満である(2点)

不満である(1点)

・総合評価については、各項目の平均値を全て合算。読者が重視する「Q1金利の満足度」については点数を3倍、「Q3団信の満足度」の点数を2倍として、点数の合計を50点満点とし、10で割ることで5点満点の数値を求めた。

|

保証料や団信などの諸費用がほとんど無料  |

|

132銀行の住宅ローンを比較 >>返済額シミュレーションで、全銀行の金利を一気に比較・調査

|

- 年収に対して安心して買える物件価格は?

-

- ・年収200万円で妻が妊娠中の家族の上限は1600万円!?

- ・年収250万円の単身者の上限は1800万円!?

- ・年収300万円の4人家族の上限は1800万円!?

- ・年収350万円の2人家族の上限は2100万円!?

- ・年収400万円の単身者の上限は2500万円!?

- ・年収450万円の4人家族の上限は2000万円!?

- ・年収500万円の4人家族の上限は3000万円!?

- ・年収600万円の3人家族の上限は3500万円!?

- ・年収600万円の40代独身の上限は3000万円!?

- ・年収700万円の共働き夫婦の上限は5000万円!?

- ・年収800万円の3人家族の上限は4500万円!?

- ・年収1000万円の30代4人家族の上限は5000万円!?

- ・年収1000万円の40代4人家族の上限は3500万円!?

- ・年収1000万円の50代夫婦の上限は3000万円!?

※サイト内の金利はすべて年率で表示

関連記事

関連記事

プロの評判・口コミ

淡河範明さん

SBI新生銀行の住宅ローンは、10年固定、15年固定、20年固定といった金利が低い点が特徴です。

商品も特徴的で、介護状態を保障する団信や、長く借りていると金利が下がっていく「ステップダウン金利」があるのも主要銀行ではここだけです。

審査はオーソドックスに行なっている感じです。住宅ローン処理センターで集中審査しているので、窓口のかたの力量があまり問われず、公平に審査されるという印象です。

なお、相談から審査、契約の手続きまでネットで完結できるようになりました。不安な方には、ビデオ通話で自宅から気軽に相談ができるので、コロナ禍の現状では最適な方法が用意されているようです。