2018年7月31日に日銀が公開した金融政策の修正により、「いったい、いつまで下がるのか?」と言われていた住宅ローンの金利の底が見えたのではないかと思っています。そこで千日なりの、変動金利、長期固定金利を予想して、「最後の借り換えチャンス」と言える今、何に借り換えればいいかを検討しましょう。

こんにちは、ブロガーの千日太郎です。住宅ローンを他行に借り換える場合は、借り換え先の金利が低ければ低いほどトクですよね。現在の銀行に対して金利引き下げ交渉するにしても同じ。競合他行の金利に借り換えコストを加味して金利の引き下げ幅が決まるからです。

つまり、借り換えと金利交渉のベストなタイミングを計るということは「金利は今が底だ」というタイミングを探すという作業なのです。千日は2018年7月31日の日銀金融政策の修正およびフォアードガイダンスによって、住宅ローン金利はこれ以上下がらないだろというという確信を持ちました。

日銀金融政策の修正で住宅ローン金利は底を打った

この日銀の政策調整で最も物議を醸しているのは、日銀が操作する長期金利の誘導目標でした。

長期金利の誘導目標は変わらずゼロ%程度にするが、経済・物価情勢等に応じて上下に0.2%程度まで変動しうるとする(それまでは上下0.1%程度だった)。※編集部注:2021年3月の金融政策決定会合で、±0.25%まで拡大されました。

これを公開してから市場は「もしや利上げか!?」とヒステリックに反応し、長期金利が一時的に高騰しましたよね。

今回の日銀の政策修正は、なかなか物価上昇率2%の目標を達成出来ず、金融緩和政策が本格的に長期化していくことは避けられない状況下で、異次元緩和の副作用となっている金融機関の経営難に配慮したものだと言われています(日銀は表立ってそうは言いませんが)。

金利の上昇をある程度黙認するが、上がり過ぎたら抑える

長期金利の誘導目標を上下0.1%から上下0.2%に手綱を緩めるというのは、実質的には長期金利が0.2%くらいまで上がることは黙認しようということです。つまり、長期金利の上昇に伴って民間銀行が金利を上げることを、ある程度認めるということです。

しかし同時に、日銀は「当分の間、現在の極めて低い長短金利の水準を維持することを想定している」と政策金利のフォアードガイダンスを採用しました。これは、2019年10月に予定されている消費増税に焦点をあてていて、増税によって消費が冷え込むことを防止したい意図の現れです。

政府も消費増税に合わせて、住宅ローン減税と補助金の拡充を計画しています。むしろ消費増税後に家を買った方がトクな人もいるくらいのインパクトがあります。詳しくはこちらをどうぞ。

【関連記事はこちら】

>> 消費税の増税前に、駆け込みで家を購入すべき?増税額と、補助金の恩恵額を比較して、マイホームの買い時をシミュレーションした!

日銀の金融政策と政府の財政政策、互いに足並みを揃えているのです。

今の消費増税直前のタイミングで住宅ローンの金利が上がってしまったら、家を買おうという人が減ります。なので、このフォアードガイダンスは急激に金利が上がりそうになったら、これまで通り金融市場に介入して0.2%までは金利の上昇を抑えつけるという堅い約束なんだと考えるのが妥当でしょうね。

2019年の消費増税が軟着陸すれば、いよいよ利上げ?

つまり日銀が金利を抑制する「当分の間」とは消費増税が一段落するまでの間という意味です。金利が急激に上がりそうになれば日銀が介入して一定水準で頭打ちになるでしょう。

そして2019年の消費増税が一段落すれば、翌年の2020年には東京オリンピック景気でいよいよ長期金利も上がる可能性がある、というのが大勢の見方です。

2016年1月のマイナス金利政策から住宅ローンの金利は、変動金利も固定金利も、概ね安定して低い水準で推移してきました。ずっと今が底だろうと言われてきましたが、いよいよ本当に今が底になりそうなムードですよね。

変動金利はこれ以上下がらない

もし変動金利が今後まだ下がる可能性があるのなら、もう少し待つことでより有利な借り換えができる、より有利に交渉できるという考え方もあります。

しかし、少し前から変動金利の金利引き下げ競争は煮詰まっていて、もうこれ以上は下げられないレベルになっており、むしろその反動で全ての銀行が横並びで基準金利を上げる可能性もあるとまで思っています。

「日銀もそれを危惧して政策調整したか?」なんて思ったりしています。千日が予想する変動金利上昇のエックスデーは、昔の高い金利で借りている人がいなくなったタイミングと、団塊ジュニアが50代になって人件費の負担がピークとなるタイミングが重なる2023年です。

【関連記事はこちら】

>> 住宅ローンの変動金利が上がる時期を大胆予測!高い貸出金利の人が激減して、銀行が一斉に金利を引き上げるのは「2023年」

さらに今回の日銀の政策修正を見て、2023年に上がるかどうかはともかく、少なくともこれ以上は下がりそうに無いという思いを強くしました。

短期金利についての政策に変化は無いのですが、マイナス金利が適用される民間銀行の当座預金残高を、現在の水準(平均10兆円程度)から5兆円程度に減少させるとしています。

これはつまりマイナス金利が適用される部分が縮小されるということであり、政策として短期金利のマイナス幅はやや縮小されることを意味しています。

2019年10月の消費増税が軟着陸するまでは政策金利を上げない「フォアードガイダンス」はもちろん大前提ですが、日銀の政策として今よりも短期金利を下げることはないと考えるのが合理的ですよね。

変動金利で借り換え、金利引き下げ交渉しない間は高い利息を払うことになる

つまり、もうこれ以上変動金利が下がらないのに「ひょっとしたらまだ下がるかも?」と待っている、この今も高い利息を払い続けているわけです。

早い段階で金利の安い住宅ローンに乗り換える、または金利引き下げ交渉して利息の支払いを減らせれば、それだけで確実な儲けになるのです。

逆に何もせずに待っていると、時間は待ってくれません。毎月、ロスは膨れ上がっていくわけです。

私は去年0.975%から電話一本で0.2%の金利引き下げ交渉に成功しました。この当時の変動金利よりも現在の方が低いので今の方が成功率は高いでしょうね。

【関連記事はこちら】

>> 住宅ローンの「金利引き下げ交渉」に成功!他行での「仮審査クリア」を武器に、銀行とどんな交渉をしたかを克明にレポート

早めに仮審査に出すことをお勧めします。仮審査に通過すれば、いくらの借り換えメリットがあるか銀行が進んで計算してくれます。そして借り換えメリットがあれば現在の銀行に電話して「金利の見直しをしてください」というだけで金利が引き下げられることもあるのです。

【関連記事はこちら】

>> 【住宅ローン「実質金利」ランキング(変動金利)】借り換えで本当に得する最新商品を発表![2018年8月最新版]

民間銀行の長期固定金利は8月以降ジリジリ上がる?

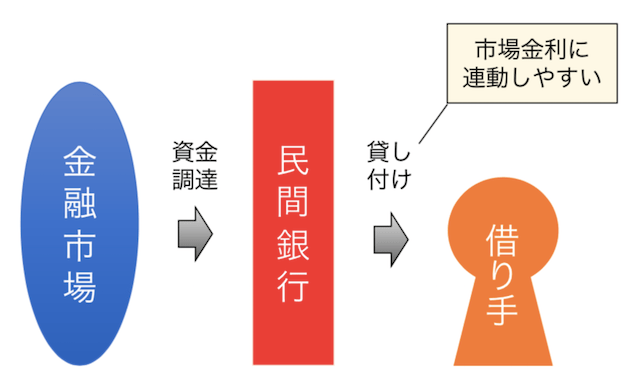

民間銀行の長期固定金利は金融市場の長期金利の影響を強く受けます。銀行は金融市場から資金を調達し、調達金利に銀行の儲けをオンして私たちに住宅ローンを貸して儲けているからです。

金融業っていうのは要するに金貸しです。カネを仕入れて、カネを売る。金利とは、言い換えるとカネの値段です。

民間銀行の資金の流れ

民間銀行の資金の流れ8月の民間銀行の住宅ローン長期固定金利がすぐさま上がったのは、金融市場の長期金利が上がったからであって、ある程度当たり前に予想できたことです。では、今後どうなるのか?

- ・長期金利が上がれば、それに伴って住宅ローンの金利を上げる。

- ・長期金利が下がっても、継続して下がるトレンドにない限りは据え置く。

日銀が民間銀行の利益圧迫に配慮したという見方が正しければ、このように利ザヤを稼ぐ方向に動き、日銀もそれを黙認するものと考えられますよね。

民間の長期固定金利へは早めに借り換え準備を始めた方が良い

7月から8月にかけて、民間銀行の長期固定金利は0.05%程度の上昇にとどまっています。今後長期金利が上がれば、それに連動して民間銀行の長期固定金利も上がるでしょう。上がりやすく、下がりにくいというのが今後のトレンドです。

もし2016年1月マイナス金利政策前の高い固定金利で住宅ローンを借りているなら、早めに仮審査に出すことをお勧めします。仮審査に通過すれば、いくらの借り換えメリットがあるか銀行が進んで計算してくれます。

また、変動金利で借りているけど完済まであと10年~20年あり、金利の変動を固定させたいなら、早めに仮審査に出しておくことをお勧めします。

【関連記事はこちら】

>> 住宅ローン「実質金利」ランキング(10年固定)借り換えするなら、金利も諸費用も徹底比較を![2018年8月最新版]

フラット35の金利は今後どうなる?

フラット35(買取型)は、国の機関である住宅金融支援機構が金融機関からフラット35の債権を買い取って証券化し、機関投資家に債券市場を通じて「機構債(RMBS・住宅ローン債権担保証券)」という形で販売します。

機関投資家は国債のような安全資産として機構債を購入しているので、機構債の表面利率は、金融市場の長期金利(=国債の利回り)とほぼ連動するのです。

「だったら今後は民間銀行の長期固定金利と同じように推移するのかな?」

と思われるかもしれませんが、かならずしも同じとは限らないんですよね。これはフラット35を手掛ける住宅金融支援機構が国民の住宅金融の円滑化を目的としたものだからです。

民間銀行は営利企業ですから利益を増やそうとしますが、住宅金融支援機構は公的機関ですから自分の利益を増やすことは目的じゃないのです。

千日はずっとフラット35の金利推移をウォッチしてきた中で、今のところ機構はフラット35の金利を1.38%(21年以上団信込み)に抑えたいと考えており、現時点でその方針に変更は無いと仮説を立てています。

9月のフラット35金利に注目

7月から8月にかけて、フラット35の金利は横ばいとなっています。これは前述の千日の仮説を裏付けるものだというよりは、機構債の表面利率が決まったタイミングが日銀の政策調整のウワサが出て長期金利が上がる前だったからです。

機構債の表面利率は毎月20日ごろに発表されます。8月のフラット35の金利は7月21日に発表された機構債の表面利率によって半ば決まっていたのです。

7月20日の長期金利は0.035%でした。それが今は0.1%を超えたところで推移しているのですから、機関投資家に販売する機構債の表面利率も上げざるを得ないでしょう。でないとフラット35の資金を集めることが出来ませんからね。

普通ならば連動してフラット35の金利も上がるということになるのですが、そこは住宅金融支援機構が損を被ってフラット35の金利の上昇を食い止めるのではないかと予想しています。

9月のフラット35金利に注目ですね!

審査スピードが早い「アルヒ」がオススメ

今のところ、金利の上昇を抑えるという局面であり下がることは無さそうですが、民間銀行の長期固定金利よりは上昇が緩やかなものとなるでしょう。8月の金利は7月から横ばいで1.34%です。

住宅金融支援機構が目安としている(と千日が仮説を立てている)1.38%を下回っている間に借り換えられればOKと言えるでしょうね。長期固定金利への借り換えを検討している人は早めに仮審査に出しておくことをお勧めします。

フラット35取扱高トップの金融機関「アルヒ」は審査のスピードが早いことで有名ですね。通常は申込から融資の実行まで90日位かかるのですが、アルヒであれば当月中に実行することが可能です。

【関連記事はこちら】

>> [アルヒの住宅ローンの金利・手数料は?]「フラット35」の取り扱いシェアは9年連続1位!最高10割まで融資可能、付帯する保険も充実

今後、千日太郎のコラム「住宅ローンの正しい選び方」では、最新情報に基づくプロの分析で住宅ローンの金利動向を先読みしてお伝えする、予想記事を強化していこうと思っています。

将来についての予想はあくまで千日個人の予想ですから、実際の金利の動きが違ってくることは大いにあることです。用法用量を守ってご利用くださいね。

| 132銀行を比較◆住宅ローン金利ランキング[借り換え] (⇒ 新規借入はこちら) |

|

|

| 【金利動向】おすすめ記事 | 【基礎】から知りたい人の記事 |

| 【今月の金利】 【来月の金利】 【2025年の金利動向】 【変動金利】上昇時期は? 【変動金利】何%上昇する? |

【借り換え】の基礎 【基礎の8カ条】 【審査】の基礎 【フラット35】の基礎 【住宅ローン控除】の基礎 |

| おすすめ記事はこちら 【借り換え】多くの人は「高い変動金利」で損している! 【借り換え】メリット額が分かる返済額シミュレーション 【金利】132銀行の住宅ローン金利推移をプロが比較(毎月更新) 【金利】変動金利が上がる時期を予測! 【読み物】年収700万円台世帯は破綻必至!? 【諸費用】手数料・引越し代も借りられる銀行は?(17銀行比較) 【審査】「審査基準」を17銀行で比較(年収、勤続年数) |

借り換え2026年2月最新 主要銀行版

住宅ローン変動金利ランキング

※借入金額2500万円、借入期間30年で試算

![]()

住宅ローン 全期間引下げ(借り換え)・変動金利

- 実質金利(手数料込)

- 0.783%

- 総返済額 2799万円

- 表面金利

- 年0.630%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 76,231円

低金利の上、がん50%団信無料

- 実質金利(手数料込)

- 0.793%

- 総返済額 2803万円

- 表面金利

- 年0.640%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 76,342円

①保証料など0円サービスが充実

②新規借入の場合は自己資金10%以上で金利優遇あり

③最大3億円まで借入可能

![]()

住宅ローン 通期引下げプラン(借り換え、WEB申込コース)・変動金利

- 実質金利(手数料込)

- 0.803%

- 総返済額 2807万円

- 表面金利

- 年0.650%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 76,453円

①3大疾病50%保障+全疾病保障が無料

②先進医療特約も無料で付帯

③無料団信でも、急性心筋梗塞・脳卒中の手術をすれば、ローン残高の50%を保障するなど手厚い対応

-

住宅ローン利用者口コミ調査の詳細を見る

-

今回作成した「住宅ローン利用者口コミ調査」の調査概要は以下のとおり。

【調査概要】

調査日:2023年12月

調査対象:大手金融機関の住宅ローン利用者(5年以内に住宅ローンを新規借り入れ、借り換えした人)

有効回答数:822人

調査:大手アンケート調査会社に依頼

評価対象:有効回答数47以上を対象とするアンケートの設問は以下の7問。回答は5段階評価とした。なお、評価点数の平均点は小数点第2位以降を四捨五入。

【アンケートの設問】

Q1.金利の満足度は?

Q2.諸費用・手数料等は妥当でしたか?

Q3.団体信用生命保険には満足しましたか?

Q4.手続き・サポートには満足しましたか?

Q5.審査について、満足していますか?

Q6.借り入れ後の対応に満足しましたか?

Q7.他の人にも現在の銀行を勧めたいと思いますか?

【回答の配点】

・各設問は5段階で回答してもらい、Q1なら以下のように配点。平均値を求めた。

満足している(5点)

どちらかといえば満足している(4点)

どちらともいえない(3点)

どちらかといえば不満である(2点)

不満である(1点)

・総合評価については、各項目の平均値を全て合算。読者が重視する「Q1金利の満足度」については点数を3倍、「Q3団信の満足度」の点数を2倍として、点数の合計を50点満点とし、10で割ることで5点満点の数値を求めた。

|

保証料や団信などの諸費用がほとんど無料  |

|

132銀行の住宅ローンを比較 >>返済額シミュレーションで、全銀行の金利を一気に比較・調査

|

- 年収に対して安心して買える物件価格は?

-

- ・年収200万円で妻が妊娠中の家族の上限は1600万円!?

- ・年収250万円の単身者の上限は1800万円!?

- ・年収300万円の4人家族の上限は1800万円!?

- ・年収350万円の2人家族の上限は2100万円!?

- ・年収400万円の単身者の上限は2500万円!?

- ・年収450万円の4人家族の上限は2000万円!?

- ・年収500万円の4人家族の上限は3000万円!?

- ・年収600万円の3人家族の上限は3500万円!?

- ・年収600万円の40代独身の上限は3000万円!?

- ・年収700万円の共働き夫婦の上限は5000万円!?

- ・年収800万円の3人家族の上限は4500万円!?

- ・年収1000万円の30代4人家族の上限は5000万円!?

- ・年収1000万円の40代4人家族の上限は3500万円!?

- ・年収1000万円の50代夫婦の上限は3000万円!?

※サイト内の金利はすべて年率で表示

関連記事

関連記事

プロの評判・口コミ

淡河範明さん

PayPay銀行の住宅ローンは、ネット銀行ならではの低金利が特徴です。がん50%団信も付帯するようになり、auじぶん銀行などと人気を分けています。

ネット銀行ならではの、お申込みから契約までネットでお手続きを完結できる点も魅力的です。

ただし、審査は厳しめです。

条件のいい借り手に絞ることで低金利を実現しているものと思われます。当初の計画では、徐々に融資対象を拡大していくとしていましたが、今後どうするのか注目しています。