家は人生最大の買い物で最大の資産。物件選びや住宅ローンの選択、その後の返済や売却でアナタの資産状況は大きく変わる。これらを上手くくぐり抜け買った人にも、まだまだワナが待ち受ける。今回はマンション&一戸建の購入後のワナを紹介しよう。

買った後のワナから逃れるために

今からできることはたくさんあった!

マンションや一戸建てを買ったら後はもう安心、なんて大間違い。そこで今発売中のダイヤモンド・ザイ1月号の特集「買う前・買う時・買った後!家購入に潜む100の罠」の中から、今回は買った後のワナ10を解説。

【ワナ01】

繰上げ返済の先送りで待ち受ける貧乏老後

繰り上げ返済には「期間短縮」と「返済額の軽減」の2つがある。「期間短縮」の繰上げ返済をせずに退職後にローンが残るのは最も危険なこと。年金や老後資金を削ったローン返済は、貧乏老後の入口だ。そもそも年金額の減額は濃厚だし、退職金も想定どおりもらえるとは限らないので、今のうちから繰上げ返済をしておくべきだ。天引きで貯金し、必要額を残して繰上げ返済へ回そう。「余裕ができたら」と考えていると、いつまで経っても繰上げ返済はできない。

【ワナ02】

消費増税で発生したチャンスを見逃し!

「よくわからない」「面倒だ」と言って住宅ローンを高い金利で借りたまま放置している人がいる。今日は史上最低の金利水準に加え、消費増税で落ち込んだ客足を取り戻そうと、金利引き下げ競争も起きているので借り換えの絶好のチャンス。仮に残債が2000万円、残り20年で金利が3%の場合、1%金利が低いローンに借り換えただけで約230万円のトクだ。

【ワナ03】

貯めてから繰上げ返済というのは愚の骨頂

「まとまった資金ができたら繰上げを」と考えていたら間違いだ。例えば図のように3000万円を金利3%、期間35年で借りていた場合、コツコツ貯めて10年後に500万円を一括して繰上げ返済するより、毎年50万円ずつ繰上げ返済したほうが、繰上げした額は同じ500万円なのに、利息額は142万円も節約できる。繰上げ返済は貯めてからより、こまめな返済が鉄則だ。

あわせて繰上げ返済の手数料も要チェック。無料が増えている一方で、繰上げ返済額の1%を徴収する銀行も。繰上げ返済の額にかかわらず一定額を取られる銀行ではこまめな返済ができないので要注意。

【ワナ04】

収入の条件をクリアでも借り換えは不適に

収入は安定していても、以前はローン審査を軽々とパスしていても、借り換えでは審査をパスできない人がいる。家を買った後に健康問題が生じて住宅ローンとセットの生命保険に加入できないような人だ。高血圧や通風なども審査を落ちる要因で、血圧や尿酸値などに無自覚な人は、審査で初めて病気を認識する人も多い。また、借り換えできたとしても特別な保険なので金利が高くなりがちだ。

また共稼ぎ夫婦で妻と共有で購入し、夫も妻もローンを組んだ場合、例えば夫はきちんと返済していたのに、妻に支払い遅延などがあると、夫婦ともに審査で落ちることがある。共稼ぎだと夫婦の財布が別々で不干渉になりがちだが、お互いで確認し合うこと。

最後にローン返済に追われついクレジットカードの支払い遅延をしてしまいがちな人も要注意。こうした遅延の履歴が1回でもあるとローン審査を通りにくくなる。

【ワナ05】

管理費やエレベーター保守費が高額な裏に系列の癒着

新築時の管理会社は多くは売主の系列会社がなるので、管理費も適正かどうか不明だ。今や管理会社の交代は一般的なので競争原理を働かせれば、たいてい管理費は下げられる。1戸当たり月額3000円下げれば、10年で36万円だ。

エレベーターの保守費用もメーカー系列の業者が市場を支配して高価格を維持する傾向がある。過去には公正取引委員会の勧告も受けている。しかし、独立系の業者もあるので、保守業者を交代させるだけで保守費用が浮くことが多い。

【ワナ06】

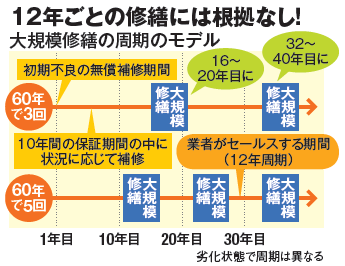

12年ごとの大規模修繕には明確な根拠なし

大規模修繕の周期は国交省のガイドラインで12年ごとと書かれたのを業者がセールストークに使用し、それが浸透している。しかし、初期不良の補修など、一般的なメンテナンスをしておけば15~20年周期でも問題はない。1回数千万円する大規模修繕は、1回でも減ると月々の修繕積立金の削減額も大きい。

【ワナ07】

資産をみすみす劣化させる地価への無関心

近年は不動産価格も株価のように変動が激しい。あなたの財産額も100万円単位で上下している自覚があるだろうか。家の売却も子どもの入学など「自分の都合」ではなく、「高値で売り抜ける」という視点が必要だ。地価の動向はネットで簡単に調べられるので、時価の目安となる公示地価(1月1日時点)や基準地価(7月1日時点)にも注意を払おう。

【ワナ08】

住宅ローンを組んで生保の見直しをしないと大損

住宅ローンは生命保険とセットなので、返済中に死ねば返済義務がなくなる。つまり住宅ローンは数千万円の死亡保障なので、その分は死亡保障を減らせるのだ。だが、それに気付かず保険の見直しをせず高額な死亡保障の高い保険料を払い続けている人が多い。仮に月額1万円の保険料を節約できるのに、20年間払ったとしたら240万円の損だ。

【ワナ09】

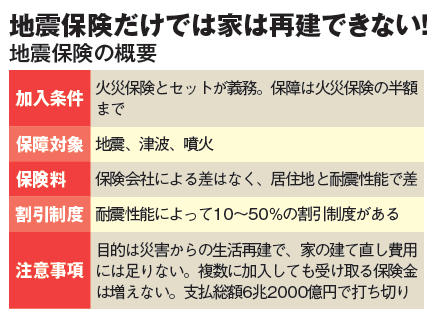

火災保険の複数加入は無意味、地震保険が満額でても再建は無理!

「焼け太り」を阻止するため生命保険と異なり、火災保険は複数加入しても、高額な保険に加入しても、もらえる保険金は実際の損害額が上限。さらに多くの銀行では住宅ローンには火災保険がセットとなるが、これは盗難や水漏れといった被害を保障する住宅総合保険ではない。

また、国が運営する地震保険の主旨は被災からの生活再建。全損の被害に遭っても自宅が再建できる金額はもらえない。

【ワナ10】

独身が家を買う際に見落とすローンの掟

住宅ローンは投資用物件には使えない。「結婚後は賃貸へ回し家賃収入を」と考えている単身者は注意。購入後、短期間のうち結婚して賃貸に出すと契約違反でローンの一括返済を求められるリスクも。

>>関連記事「物件情報や住宅ローンだまされるな!マンション&一戸建購入はワナだらけ」はこちら

| 132銀行を比較◆住宅ローン実質金利ランキング[新規借入] |

| 132銀行を比較◆住宅ローン実質金利ランキング[借り換え] |

|

|

| 【金利動向】おすすめ記事 | 【基礎】から知りたい人の記事 |

| 【今月の金利】 【来月の金利】 【2025年の金利動向】 【変動金利】上昇時期は? 【変動金利】何%上昇する? |

【基礎の8カ条】 【審査】の基礎 【借り換え】の基礎 【フラット35】の基礎 【住宅ローン控除】の基礎 |

新規借入2026年2月最新 主要銀行版

住宅ローン変動金利ランキング

※借入金額3000万円、借入期間35年で試算

![]()

住宅ローン 全期間引下げ(新規借入)・変動金利

- 実質金利(手数料込)

- 0.762%

- 総返済額 3410万円

- 表面金利

- 年0.630%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,611円

低金利の上、がん50%団信無料

- 実質金利(手数料込)

- 0.772%

- 総返済額 3415万円

- 表面金利

- 年0.640%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,745円

①保証料など0円サービスが充実

②新規借入の場合は自己資金10%以上で金利優遇あり

③最大3億円まで借入可能

- 実質金利(手数料込)

- 0.782%

- 総返済額 3421万円

- 表面金利

- 年0.650%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,880円

①ネット銀行の低金利を店頭相談で申し込める!

②51歳以下なら3大疾病保障特約(50%)が無料で基本付帯

③新規借入なら、注文住宅で必要な「つなぎ融資」に対応

-

住宅ローン利用者口コミ調査の詳細を見る

-

今回作成した「住宅ローン利用者口コミ調査」の調査概要は以下のとおり。

【調査概要】

調査日:2023年12月

調査対象:大手金融機関の住宅ローン利用者(5年以内に住宅ローンを新規借り入れ、借り換えした人)

有効回答数:822人

調査:大手アンケート調査会社に依頼

評価対象:有効回答数47以上を対象とするアンケートの設問は以下の7問。回答は5段階評価とした。なお、評価点数の平均点は小数点第2位以降を四捨五入。

【アンケートの設問】

Q1.金利の満足度は?

Q2.諸費用・手数料等は妥当でしたか?

Q3.団体信用生命保険には満足しましたか?

Q4.手続き・サポートには満足しましたか?

Q5.審査について、満足していますか?

Q6.借り入れ後の対応に満足しましたか?

Q7.他の人にも現在の銀行を勧めたいと思いますか?

【回答の配点】

・各設問は5段階で回答してもらい、Q1なら以下のように配点。平均値を求めた。

満足している(5点)

どちらかといえば満足している(4点)

どちらともいえない(3点)

どちらかといえば不満である(2点)

不満である(1点)

・総合評価については、各項目の平均値を全て合算。読者が重視する「Q1金利の満足度」については点数を3倍、「Q3団信の満足度」の点数を2倍として、点数の合計を50点満点とし、10で割ることで5点満点の数値を求めた。

|

保証料や団信などの諸費用がほとんど無料  |

|

132銀行の住宅ローンを比較 >>返済額シミュレーションで、全銀行の金利を一気に比較・調査

|

- 年収に対して安心して買える物件価格は?

-

- ・年収200万円で妻が妊娠中の家族の上限は1600万円!?

- ・年収250万円の単身者の上限は1800万円!?

- ・年収300万円の4人家族の上限は1800万円!?

- ・年収350万円の2人家族の上限は2100万円!?

- ・年収400万円の単身者の上限は2500万円!?

- ・年収450万円の4人家族の上限は2000万円!?

- ・年収500万円の4人家族の上限は3000万円!?

- ・年収600万円の3人家族の上限は3500万円!?

- ・年収600万円の40代独身の上限は3000万円!?

- ・年収700万円の共働き夫婦の上限は5000万円!?

- ・年収800万円の3人家族の上限は4500万円!?

- ・年収1000万円の30代4人家族の上限は5000万円!?

- ・年収1000万円の40代4人家族の上限は3500万円!?

- ・年収1000万円の50代夫婦の上限は3000万円!?

※サイト内の金利はすべて年率で表示

関連記事

関連記事

プロの評判・口コミ

淡河範明さん

PayPay銀行の住宅ローンは、ネット銀行ならではの低金利が特徴です。がん50%団信も付帯するようになり、auじぶん銀行などと人気を分けています。

ネット銀行ならではの、お申込みから契約までネットでお手続きを完結できる点も魅力的です。

ただし、審査は厳しめです。

条件のいい借り手に絞ることで低金利を実現しているものと思われます。当初の計画では、徐々に融資対象を拡大していくとしていましたが、今後どうするのか注目しています。