現在は超低金利の時代。住宅ローンを借りている人の8割以上が、低金利に惹かれてか、「変動金利」もしくは「固定選択型金利」といった金利リスクのある商品を利用していることが分かった。ところが、変動金利を利用している人のうち半数以上が、金利リスクを十分に理解していない。住宅ローンの商品特性と金利リスクについて知識を付け、金利が上昇した場合に備えておくことが重要だ。(山下和之)

住宅ローン利用者の6割以上が、変動金利型を選んでいる

住宅ローン金利は、ここのところ超低金利を維持している。変動金利型は0.3%台から、全期間固定金利型でも1.2%台の金利で住宅ローンを利用することができるが、どの商品を選んだら良いかは悩ましいところだろう。

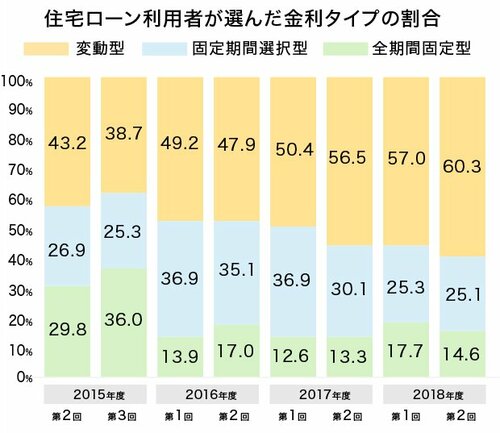

実際に住宅ローン利用者がどの金利タイプを選択しているのか、住宅金融支援機構が調査をしている。その結果が下表だ。

このところは変動金利型がジワジワと増えて、直近では60%を超えている。次いで、固定期間選択型が約25%で、全期間固定金利型は約15%という結果だ。

変動金利型には金利リスクが伴うわけだが、このところはゼロ金利政策のもとで、超低金利が続き、金利先高感が弱まっているので、変動金利型を利用しても問題ないだろうと考える人が多いのかもしれない。

将来、金利が上がったときには返済額が増える可能性があるものの、いまはその心配はないし、金利が上がったときに考えればいい――そんな楽観的な発想の人が多いのだろう。

住宅ローン 3つの金利タイプのメリット・デメリット

住宅ローン金利は現在のところ超低金利だが、5年先、10年先はどうなるか分からない。金利上昇局面がやってくれば、返済額の増加が相次いで、対応力不足の人が続出、ローン破綻が急増しかねない。

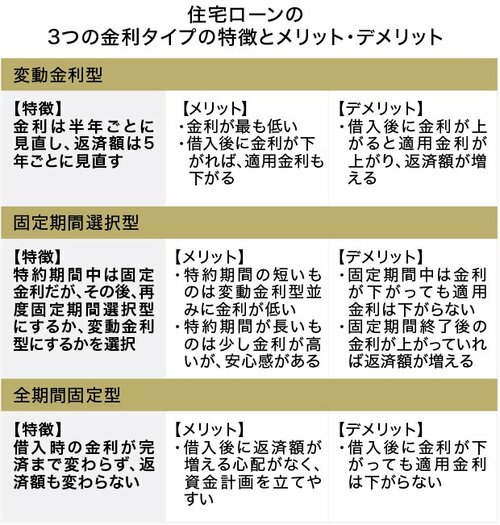

そうなることを避けるためにも、まずは、住宅ローンに3つの金利タイプがあることを知っておきたい。

【住宅ローンの金利タイプ】

・変動金利型

・固定期間選択型

・全期間固定型

それぞれにメリット・デメリットがあるので、それをしっかりと理解しておかないと、借りてしまってから、「こんなはずではなかった……」ということになりかねない。それぞれの特徴を表にまとめたので、知らなかった人は参考にして欲しい。

変動金利型は、メガバンクだと、店頭手続きで利用するときの最優遇金利は0.625%で、ネット手続きなら少し低くなる。ネット専業銀行などでは0.3~0.4%台の金利もあるほど、現在は超低金利が主流だ。

固定期間選択型のうち2年、3年などの固定期間の短いタイプは、変動金利型並みの低い金利になる。10年固定などの固定期間の長いものになると、金利は0%台の後半から1%前後のところが多い。リスクを取って固定期間の短いタイプにするか、安心感を重視して長いタイプにするのかを選ぶことになる。

一方、全期間固定金利型は借入時の金利が完済まで確定しているため、借入後に金利が上がっても適用金利は上がらない。金利が上昇しても、返済額が増えることはないのだ。安心して利用でき、返済計画を立てやすい反面、その分金利はやや高めになる。全期間固定金利型の代表格ともいうべき、住宅金融支援機構の「フラット35」の返済期間35年の金利は1.27%だ。

なぜ、こんなに金利が違ってくるのか――それは、「誰がリスクを取るのか」が違っているからだ。

変動金利型は、市中の金利に応じて適用金利を上げ下げできるので、金融機関は常に一定の利ざやを確保でき、リスクは少ない。リスクは住宅ローンを借り入れた人が負うことになる。利用者からすれば金利が低い分、リスクが大きくなるわけだ。

それに対して、固定期間選択型の固定期間の長いタイプや全期間固定金利型は、市中の金利が変わっても適用金利を変更できないので、金融機関にとってはリスクが大きくなる。そのため、高めの金利設定にしている。反対に、利用者は金利リスクがない分、高めの金利で借りなければならないという仕組みだ。

【関連記事はこちら】>>住宅ローン金利(132銀行・1000商品)を比較して、お得なローンを探そう!住宅ローンのプロが、変動・固定の金利推移を解説!

変動金利利用者の半数以上が、不安になりながら住宅ローンを支払っている

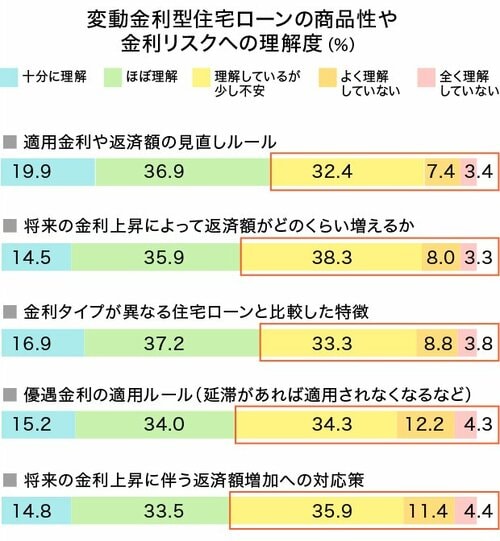

実際に住宅ローン利用者がこの金利リスクをどの程度理解しているのかをみると、不安を感じざるを得ない。住宅金融支援機構の調査によると、変動金利型の金利リスクを十分に理解しないままに、住宅ローンを利用している人がたいへん多い。

特に、「将来の金利上昇に伴う返済額増加への対応策」に関しては、「十分に理解している」と「ほぼ理解」の合計が48.3%で、「理解しているか少し不安」「よく理解していない」「全く理解していない」の合計が51.7%という結果だった。対応策をしっかりと理解している人より、不安を抱えている人のほうが多いのだ。これでは、万が一、なんの準備もしないまま金利が大幅に上昇した場合には、破綻の危機に陥ってしまう。

そのほか、返済額の見直しルール、優遇金利の適用ルールなどに関しても、きちんと理解しないまま利用している人が少なくない。

なかには、金利が上がりそうなときには、全期間固定金利型などに借り換えるので心配はない、と金利の先読みに自信を持っている人がいるかもしれないが、それは危ない。変動金利型の金利が上がるときには、すでに全期間固定金利型などの金利が先行して上がっていることが多いのだ。

金利上昇以外に、返済額が増えるケースがある

実は返済額増額リスクは、適用金利の変化だけではない。それが、先ほどの表にもある「優遇金利の適用ルール(延滞があれば適用されなくなる)」ということだ。

メガバンクの変動金利型の店頭表示金利は2.475%で、そこから、利用者の条件などによって金利引下げ制度が適用され、店頭手続きの場合の最優遇金利は0.625%になっている。

ただし、この優遇金利制度、実は住宅ローンの延滞が発生すると適用されなくなって、店頭表示金利に戻ることになっている。住宅ローンの契約書の約款にはそう記載されていて、厳格に運用する銀行、担当者などであれば、延滞が発生した翌月から2.475%にされることがないとはいえない。

借入額3000万円、35年元利均等・ボーナス返済なしの毎月返済額は金利0.625%なら7万9544円だが、金利2.475%だと10万6846円に増える。多少返済が進んで元金が減っていれば、そこまで増えないまでも、毎月2万円程度の増額になる。

全期間固定型も史上最低水準の金利!

リスクを避けるならこちらの方が安全か

借入後に金利が上がった場合も同様、毎月2万円程度の増額がないとはいえない。変動金利型や固定期間選択型の固定期間といった固定期間が短いタイプを利用するときには、金利リスクにしっかりと対応できるようにしておく必要がある。

例えば――

・金利上昇で増額になっても

返済を継続できるゆとりの資金計画にしておく

・一定の預貯金を手元に残しておき、

返済額が増えても補てんできるようにしておく

・一定の預貯金を手元に残しておき、

金利が上がっても、一部繰上返済で返済額が増えないようにする

もちろん、こんな対応を考えなくても済む全期間固定金利型にしておけば安心だ。若干金利が高くなるにしても、長い目でみた生活の安定を重視して、より安心感のある全期間固定金利型を利用するのがいいのではないだろうか。※記事中の金利例はすべて2020年1月現在

【関連記事はこちら】>>住宅ローンの変動金利を2年以内に引き上げる銀行は4行!? 各銀行の変動金利見通しと、リスクを抑える方法を紹介

【関連記事はこちら】>>住宅ローンは変動金利、固定金利のどちらがいい?

借入額4000万円でシミュレーションすると、変動金利の支払い増加リスクは最大900万円以上!

| 132銀行を比較◆住宅ローン実質金利ランキング[新規借入] |

| 132銀行を比較◆住宅ローン実質金利ランキング[借り換え] |

|

|

| 【金利動向】おすすめ記事 | 【基礎】から知りたい人の記事 |

| 【今月の金利】 【来月の金利】 【2025年の金利動向】 【変動金利】上昇時期は? 【変動金利】何%上昇する? |

【基礎の8カ条】 【審査】の基礎 【借り換え】の基礎 【フラット35】の基礎 【住宅ローン控除】の基礎 |

新規借入2026年3月最新 主要銀行版

住宅ローン変動金利ランキング

※借入金額3000万円、借入期間35年で試算

- 実質金利(手数料込)

- 0.772%

- 総返済額 3415万円

- 表面金利

- 年0.640%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,745円

①保証料など0円サービスが充実

②新規借入の場合は自己資金10%以上で金利優遇あり

③最大3億円まで借入可能

- 実質金利(手数料込)

- 0.782%

- 総返済額 3421万円

- 表面金利

- 年0.650%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,880円

①ネット銀行の低金利を店頭相談で申し込める!

②51歳以下なら3大疾病保障特約(50%)が無料で基本付帯

③新規借入なら、注文住宅で必要な「つなぎ融資」に対応

![]()

住宅ローン ずーっとお得!全期間型・融資手数料型(新規借入、キャンペーン)・変動金利

- 実質金利(手数料込)

- 0.783%

- 総返済額 3421万円

- 表面金利

- 年0.640%

- 手数料(税込)

- 借入額×2.2%+55000円

- 保証料

- 0円

- 毎月返済額

- 79,745円

①「団信革命」は要介護まで保障も

②自社商品なら、最大3億円まで借り入れOK!

-

住宅ローン利用者口コミ調査の詳細を見る

-

今回作成した「住宅ローン利用者口コミ調査」の調査概要は以下のとおり。

【調査概要】

調査日:2023年12月

調査対象:大手金融機関の住宅ローン利用者(5年以内に住宅ローンを新規借り入れ、借り換えした人)

有効回答数:822人

調査:大手アンケート調査会社に依頼

評価対象:有効回答数47以上を対象とするアンケートの設問は以下の7問。回答は5段階評価とした。なお、評価点数の平均点は小数点第2位以降を四捨五入。

【アンケートの設問】

Q1.金利の満足度は?

Q2.諸費用・手数料等は妥当でしたか?

Q3.団体信用生命保険には満足しましたか?

Q4.手続き・サポートには満足しましたか?

Q5.審査について、満足していますか?

Q6.借り入れ後の対応に満足しましたか?

Q7.他の人にも現在の銀行を勧めたいと思いますか?

【回答の配点】

・各設問は5段階で回答してもらい、Q1なら以下のように配点。平均値を求めた。

満足している(5点)

どちらかといえば満足している(4点)

どちらともいえない(3点)

どちらかといえば不満である(2点)

不満である(1点)

・総合評価については、各項目の平均値を全て合算。読者が重視する「Q1金利の満足度」については点数を3倍、「Q3団信の満足度」の点数を2倍として、点数の合計を50点満点とし、10で割ることで5点満点の数値を求めた。

|

保証料や団信などの諸費用がほとんど無料  |

|

132銀行の住宅ローンを比較 >>返済額シミュレーションで、全銀行の金利を一気に比較・調査

|

- 年収に対して安心して買える物件価格は?

-

- ・年収200万円で妻が妊娠中の家族の上限は1600万円!?

- ・年収250万円の単身者の上限は1800万円!?

- ・年収300万円の4人家族の上限は1800万円!?

- ・年収350万円の2人家族の上限は2100万円!?

- ・年収400万円の単身者の上限は2500万円!?

- ・年収450万円の4人家族の上限は2000万円!?

- ・年収500万円の4人家族の上限は3000万円!?

- ・年収600万円の3人家族の上限は3500万円!?

- ・年収600万円の40代独身の上限は3000万円!?

- ・年収700万円の共働き夫婦の上限は5000万円!?

- ・年収800万円の3人家族の上限は4500万円!?

- ・年収1000万円の30代4人家族の上限は5000万円!?

- ・年収1000万円の40代4人家族の上限は3500万円!?

- ・年収1000万円の50代夫婦の上限は3000万円!?

※サイト内の金利はすべて年率で表示

関連記事

関連記事

プロの評判・口コミ

淡河範明さん

SBI新生銀行の住宅ローンは、10年固定、15年固定、20年固定といった金利が低い点が特徴です。

審査はオーソドックスに行なっている感じです。住宅ローン処理センターで集中審査しているので、窓口のかたの力量があまり問われず、公平に審査されるという印象です。

なお、相談から審査、契約の手続きまでネットで完結できるようになりました。