今回は最も住宅ローンの実行が増える3月、4月の住宅ローンの金利動向を予想してみたいと思います。キーとなるのは現在私たちを混乱に陥れている新型コロナウイルスの感染拡大にともなう経済的なリスクです。(住宅ローン・不動産ブロガー、千日太郎)

イラン問題とコロナウイルスが長期金利に与えた影響

こんにちはブロガーの千日太郎です。

私のオフィスは大阪・難波にあるのですが、これまでインバウンドに沸いていた難波の街からは、目に見えて中国人観光客が減っています。中国に生産拠点を置く大手自動車メーカーは中国工場の操業停止によって部品供給が止まり、中国国外の生産にも影響が出る可能性があることを公表しています。新型コロナウイルスの感染拡大とその予防のための措置は、3月決算企業に相当の影響を及ぼしそうです。

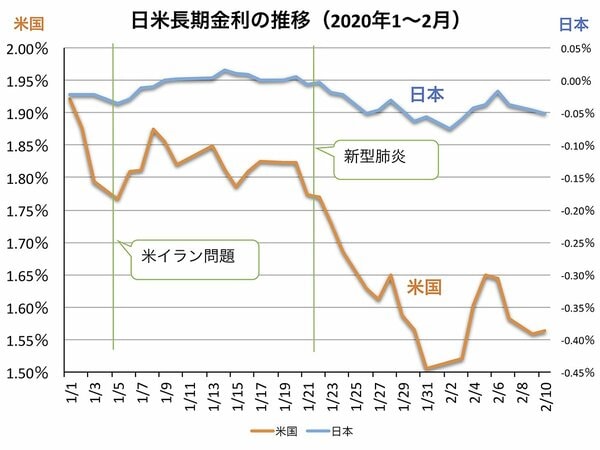

2020年に入ってから2月1週目までの日米長期金利の推移をグラフにしました。特に米国の長期金利が大きく動いていますが、2020年に入ってから2つのトピックが発生しました。

米イラン問題とコロナウイルスの金利に与えた影響の違い

1月3日に米軍がイラン革命防衛隊司令官を殺害したニュースから、にわかに中東情勢が緊迫度を増しましたが、トランプ大統領は軍による報復を望んでいないとの声明を発表し、金利は下落し始めたものの、比較的すぐに戻りました。

コロナウイルスの感染拡大が認識されだしたのは1月20日ごろからですが、こちらは1月末まで、より大きく下がりました。ウイルスの脅威の方が戦争よりも大きいと評価されているのは意外な感じがします。

景気に対してマイナス要因ですから、長期金利は下がり、それならば住宅ローンの金利も下がるだろうというのが大方の予想ですね。

しかし金融市場というものは現時点の混乱はさておいて、「将来どうなるのか?」という見込みを織り込んで価格(金利)が決定されます。つまり、大方の人が予想して「下がるだろう」と考えている要素はすでに現時点の金利に反映されているのです。

現在もコロナウイルスの感染者数は増加し続けており、感染者は6.3万人、死者は1380人(2月14日時点、中国のみ)とSARSを超えていると報道されています。ただその一方で死亡率は3%と毒性が低く、SARSの死亡率約10%を下回っています。2002年にSARSが流行したときには感染者の把握が遅れたため大流行となりましたが、その反省があり、中国政府は感染者を正確に把握し、逐一公開しています。

市場はコロナウイルスが終息していくと評価したが、動向は不安定

市場がヒステリックに反応するのは「今後どうなるかわからない」という事象に対してです。年初の米イラン問題は、対象が人間でしたからそれぞれのキーマンが戦争を望んでいないことが共通認識となった時点で、上昇に転じたわけです。

これに対して、ウイルスの考えていることはわかりませんからね。しかし、感染力が高いものの毒性(死亡率)は低いため、発生源から離れた国や地域で感染者が拡大していくような事態にならない限りは終息に向かっていくでしょう。グラフでは1月末が底になっており上昇に転じていますが、コロナウイルスの生命へのリスクについては「高くない」と市場が判断したことの表れです。

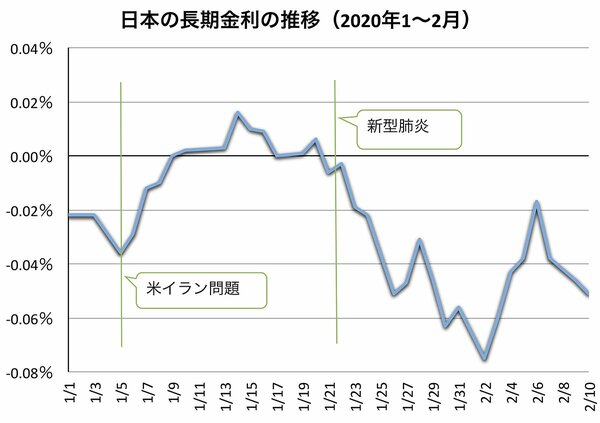

注目すべきは、米長期金利が年始から下がり続けていることです。米イラン問題が沈静化して市場が完全にリスクオンに振れる前に、コロナウイルスのリスクが顕在化したからかとも考えられます。そこで、このグラフでは分かりにくい日本の長期金利の動向をクローズアップしてみました。日本国債は米国債よりも利回りのベースが低く、投資家の運用対象としてはより安全資産の性格が強いです。

こうして見ると、2月の1週目で一時的に米イラン問題が発生する前の水準に上昇したものの、再び下がっています。2月1週目以降に、横浜のクルーズ船で新たに感染が確認されたことや、中国に部品供給を依存している大手メーカーの業績悪化を懸念したものでしょう。

大方の予想として終息に向かうだろうとなっているところで、予想外の事実が出てくると過敏に反応する、そんな不安定さをはらんでいるのが今の状況です。

このことから、金利は基本、上昇傾向にありますが、突発的事象により、一時的に下がる可能性があるといったところでしょうか。

住宅ローンの金利上昇リスクをヘッジする方法

不安定に日々変動する金利に対して、住宅ローンを借りる私たちはどう対応すればいいのでしょうか?

金利が低いタイミングを狙って住宅ローンの融資を受けられるならいいですが、そんなことはできません。購入する物件が決まり、売買契約を結んだ時点で、「引き渡し日」=「融資の実行日」と決まってしまいます。そこでお勧めするのが以下の2つの切り口から複数の住宅ローンで審査を通しておいて実行日に臨むことです。

1.金利が決まるタイミングが異なる住宅ローンで本審査を通す

2.異なる金利タイプで本審査を通す

1.金利が決まるタイミングが異なる住宅ローンで本審査を通す

住宅ローンの金利は長期金利を反映して決定されますが、その金利が決まるタイミングという切り口からリスクヘッジ方法をご紹介します。あまり知られていないことですが、債権者となる銀行・金融機関によって金利が決まるタイミングが違うのです。

つまり、タイミングの異なる銀行・金融機関の取り扱う複数の住宅ローンで本審査を通しておくことで、不安定な金利変動のリスクをヘッジすることが可能となります。

融資の申込月と実行月で低い方の金利を適用する地銀

住宅ローンの金利は、大半の銀行・金融機関が月初に金利を発表し、月間の融資実行は当該金利が適用されます。しかし、一部の地銀や信用金庫などでは住宅ローンの申込月の金利と、融資実行月の金利のどちらか低い方の金利を適用してくれるというサービスを行っています。

【関連記事はこちら】>>住宅ローンの融資実行までに突発的に金利が上昇しても、「一部の地銀」なら心配なし!

お近くの地銀、信金を調べてみてください。住宅ローンに力を入れている地域で1番、2番くらいの地銀、信金が狙い目です。特に10年固定金利については、コロナウイルスのリスクが大きかった1月末の長期金利の大幅下落を反映して、この2月に金利を下げているところもあります。

今後、融資実行月までに金利が上がったとしても、今の低金利で住宅ローンを借りられるので、リスクヘッジになるというわけです。

20日に金利を決めるフラット35と、月末に金利を決める民間銀行

また民間住宅ローンを第1候補に考えている人はフラット35でも審査に出しておくことをお勧めします。

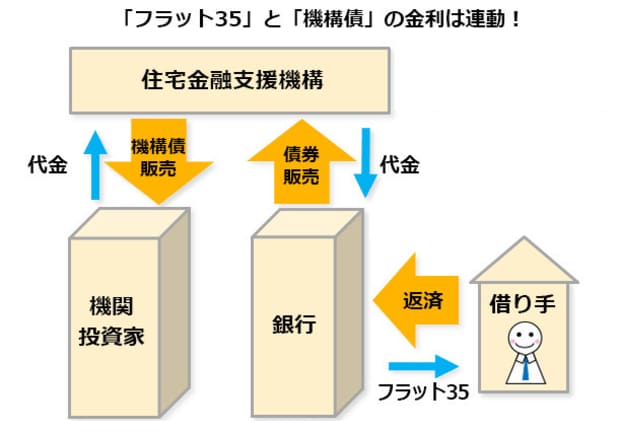

フラット35を融資する債権者は住宅金融支援機構という国の機関です。住宅金融支援機構が住宅ローンとして貸すお金は、フラット35の債権を証券化した「機構債」を販売して金融市場から調達しています。典型的な例として「買取型」というフラット35のスキームを図にすると以下のようになります。

この「機構債」は毎月20日前後に表面利率を発表し募集します。投資家たちは機構債を国が取り扱う安全な債券という考えで購入します。そのため、表面利率は毎月20日前後の長期金利=10年国債の利回りに連動する傾向があるのです。

そのため、翌月初めに発表されるフラット35の金利は前月20日ごろの機構債の表面利率によって決まっているということですね。

これに対して、民間金融機関の住宅ローンの金利は前月末ごろに、行内で金融市場の動向を予想して決めるのです。

つまり、前月の機構債の発表(20日)以降に金融市場で金利が高騰したとしても、翌月のフラット35金利には影響せず上がりませんが、民間金融機関の住宅ローン金利はそれを反映して上がることがあります。

もちろん逆もあって、20日以降に金利が下がった場合に翌月のフラット35金利は下がりませんが、民間金融機関の住宅ローンは下がることがあるのです。

2.異なる金利タイプで本審査を通す

住宅ローンは銀行が販売する商品であり、「金利=商品の価格」であるとするならば、それをどんな価格(金利)にするかは金融市場のみならず銀行の営業方針によっても変わってくるのです。

特定の金利タイプだけが下がることがあれば、その逆で上がってしまうこともあります。早くから1つの金利タイプに決めてしまい、それだけで複数の銀行・金融機関に審査に出すのではなく、異なる金利タイプでも審査に出しておく方がいいです。

本審査では1つの銀行・金融機関で1つの金利タイプしか審査に出せませんから、必然的に複数の銀行・金融機関に審査に出すことになるでしょう。ただ複数の銀行・金融機関に本審査に出すにしても、多くの書類を提出しなければならないので、ある程度は絞って計画的に行うべきですね。

複数の金利タイプを検討するときに、前述した地銀の住宅ローンやフラット35を検討に入れておくことで有効かつ効率的に金利変動リスクをヘッジすることができると思います。

まとめ~金利動向の予想とリスクヘッジ

前半では、あくまで千日太郎個人の予想として今後の金利動向を予想していますが、実際の金利動向が異なってくる可能性は大いにあり得ることです。また、最近は日本国債の海外保有率が増加傾向にありますので、日本で生活しているわたしたちの感覚と違った動きをすることもよくあります。

今後、住宅ローンの実行までの間に、「どんな事件が起こり、それに金利がどう反応するのか?」を正確に予想することは非常に困難です。

金融情勢が不安定な今のようなタイミングでは、適用される金利が決まるタイミングが異なる住宅ローンで複数、仮審査〜本審査まで通しておくことで、金利変動リスクから自分を守る保険になります。後半に書いているリスクヘッジをぜひ実践してください。

なお私の新刊著書「住宅ローンで『絶対に損したくない人』が読む本」が日本実業出版社より絶賛発売中です。住宅ローンの金利がどうやって決まるか?など住宅ローンで家を買う人が本来知っておくべきことを網羅しました。この本が、素敵なマイホームで幸せな人生を送られる一助となることを祈っています。

| 132銀行を比較◆住宅ローン実質金利ランキング[新規借入] |

| 132銀行を比較◆住宅ローン実質金利ランキング[借り換え] |

|

|

| 【金利動向】おすすめ記事 | 【基礎】から知りたい人の記事 |

| 【今月の金利】 【来月の金利】 【2025年の金利動向】 【変動金利】上昇時期は? 【変動金利】何%上昇する? |

【基礎の8カ条】 【審査】の基礎 【借り換え】の基礎 【フラット35】の基礎 【住宅ローン控除】の基礎 |

新規借入2026年2月最新 主要銀行版

住宅ローン変動金利ランキング

※借入金額3000万円、借入期間35年で試算

![]()

住宅ローン 全期間引下げ(新規借入)・変動金利

- 実質金利(手数料込)

- 0.762%

- 総返済額 3410万円

- 表面金利

- 年0.630%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,611円

低金利の上、がん50%団信無料

- 実質金利(手数料込)

- 0.772%

- 総返済額 3415万円

- 表面金利

- 年0.640%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,745円

①保証料など0円サービスが充実

②新規借入の場合は自己資金10%以上で金利優遇あり

③最大3億円まで借入可能

- 実質金利(手数料込)

- 0.782%

- 総返済額 3421万円

- 表面金利

- 年0.650%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,880円

①ネット銀行の低金利を店頭相談で申し込める!

②51歳以下なら3大疾病保障特約(50%)が無料で基本付帯

③新規借入なら、注文住宅で必要な「つなぎ融資」に対応

-

住宅ローン利用者口コミ調査の詳細を見る

-

今回作成した「住宅ローン利用者口コミ調査」の調査概要は以下のとおり。

【調査概要】

調査日:2023年12月

調査対象:大手金融機関の住宅ローン利用者(5年以内に住宅ローンを新規借り入れ、借り換えした人)

有効回答数:822人

調査:大手アンケート調査会社に依頼

評価対象:有効回答数47以上を対象とするアンケートの設問は以下の7問。回答は5段階評価とした。なお、評価点数の平均点は小数点第2位以降を四捨五入。

【アンケートの設問】

Q1.金利の満足度は?

Q2.諸費用・手数料等は妥当でしたか?

Q3.団体信用生命保険には満足しましたか?

Q4.手続き・サポートには満足しましたか?

Q5.審査について、満足していますか?

Q6.借り入れ後の対応に満足しましたか?

Q7.他の人にも現在の銀行を勧めたいと思いますか?

【回答の配点】

・各設問は5段階で回答してもらい、Q1なら以下のように配点。平均値を求めた。

満足している(5点)

どちらかといえば満足している(4点)

どちらともいえない(3点)

どちらかといえば不満である(2点)

不満である(1点)

・総合評価については、各項目の平均値を全て合算。読者が重視する「Q1金利の満足度」については点数を3倍、「Q3団信の満足度」の点数を2倍として、点数の合計を50点満点とし、10で割ることで5点満点の数値を求めた。

|

保証料や団信などの諸費用がほとんど無料  |

|

132銀行の住宅ローンを比較 >>返済額シミュレーションで、全銀行の金利を一気に比較・調査

|

- 年収に対して安心して買える物件価格は?

-

- ・年収200万円で妻が妊娠中の家族の上限は1600万円!?

- ・年収250万円の単身者の上限は1800万円!?

- ・年収300万円の4人家族の上限は1800万円!?

- ・年収350万円の2人家族の上限は2100万円!?

- ・年収400万円の単身者の上限は2500万円!?

- ・年収450万円の4人家族の上限は2000万円!?

- ・年収500万円の4人家族の上限は3000万円!?

- ・年収600万円の3人家族の上限は3500万円!?

- ・年収600万円の40代独身の上限は3000万円!?

- ・年収700万円の共働き夫婦の上限は5000万円!?

- ・年収800万円の3人家族の上限は4500万円!?

- ・年収1000万円の30代4人家族の上限は5000万円!?

- ・年収1000万円の40代4人家族の上限は3500万円!?

- ・年収1000万円の50代夫婦の上限は3000万円!?

※サイト内の金利はすべて年率で表示

関連記事

関連記事

プロの評判・口コミ

淡河範明さん

PayPay銀行の住宅ローンは、ネット銀行ならではの低金利が特徴です。がん50%団信も付帯するようになり、auじぶん銀行などと人気を分けています。

ネット銀行ならではの、お申込みから契約までネットでお手続きを完結できる点も魅力的です。

ただし、審査は厳しめです。

条件のいい借り手に絞ることで低金利を実現しているものと思われます。当初の計画では、徐々に融資対象を拡大していくとしていましたが、今後どうするのか注目しています。