2019年の消費税増税に合わせて、住宅ローン控除(減税)制度が変更となり、住宅ローン控除の対象期間が13年となります。この控除をフルに活用するには、「あえて繰上返済しない」などの知識が必要です。金利や借入額、年齢や年収によっては、長く借りた方が良いケースもあれば、繰上返済をした方がお得なケースもあります。住宅金融支援機構や銀行では教えてくれない「正しい知識」を紹介しましょう。

※2022年度の税制改革については、記事「住宅ローン控除率が0.7%は改悪じゃなかった!? 計算して分かった、得する年収と金額は?」を参照

こんにちは、ブロガーの千日太郎です。

住宅ローン控除(正式には「住宅借入金等特別控除」)は、従来最長10年だったのですが、2019年10月の消費増税後からは最長13年に延長されました。

11~13年目の税額控除は、次のいずれか少ない額が限度額となります。

①年末のローン残高×1%

②(住宅取得等対価の額-消費税額)×2%÷3

増税後に家を買う以上は、この住宅ローン控除を賢く利用してめいっぱい節税したいですよね。今日は、この減税をフルに活用する住宅ローンの借り方、返し方について詳しく解説します。

住宅ローンの金利が1%超なら

随時、繰上返済するのがおトク?

住宅ローン控除によって、住宅ローンの年末残高の1%がその年の所得税等から最大10回(または13回)還付されます。そのため、住宅ローンの残高は多くしておいた方が良いと言われています。

例えば、年末のローン残高が1000万円ならば住宅ローン控除による還付は1%の10万円です。一方で住宅ローンの金利が0.5%なら、その年に払う利息は5万円前後ですから、払う利息よりも税金の控除額の方が大きくなるため、逆に儲かるのです。

これに対して、住宅ローンの金利が1.5%ならば、その年に払う利息は15万円前後となります。この場合、還付される10万円よりも払う利息の方が大きくなりますので、住宅ローンの残高は少ない方がおトクです。

ところが、控除額よりも利息の方が金額が大きいからといって、すぐにでも繰上返済すべきなのかというと、そうとは限らないんですよね。家を購入した直後は、最も手元のお金が減るタイミングです。不測のアクシデントで現金が必要となったときでも、繰上返済したお金は返ってきません。今は超低金利時代ですから、まずは家を買う前にあった貯金額に回復するまでは、無理に繰上返済をせずに、貯蓄に励むことをおススメします。

住宅ローン控除の「二つの上限」を知る

実は、1年間で受けられる住宅ローン控除の金額には上限が設けられていて、自己資金を温存して借入を増やし過ぎると、かえって損をするようになっています。この上限を正しく理解して、無駄なく減税の恩恵を得られる住宅ローンの借入額を把握しましょう。

1. 建物の種類によって上限がある

2021年12月31日までに居住の用に供した※場合の住宅ローン控除の上限は、次のように定められています。(※その物件で、実際に生活を行っている状態のこと )

この限度額を1%で割り戻すと住宅ローンの残高となります。例えば、50万円の控除を受け取るには、住宅ローンの残高は5000万円である必要があるということです。ところが、ローン残高が5000万円以上あったとしても、控除額は50万円までなので、注意が必要です。

2. 借りる人の所得税額と住民税額によって上限がある

住宅ローン控除のもう一つの上限は、「所得税」+「翌年度の住民税(上限は前年の課税所得の7%と13万6,500円のいずれか低い方)」です。つまり、自分に課せられる税金の額を超えて還付されることは無いのです。

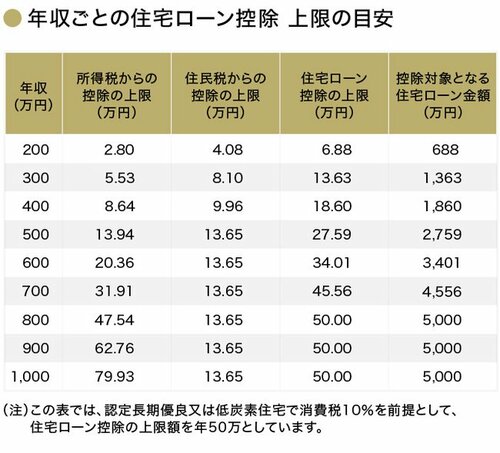

下記に、年収ごとの住宅ローンの上限と、それから割り戻した控除対象となる住宅ローン金額の一覧をまとめました。あくまでも目安ですが、参考になるかと思います。

たまに、所得税の還付額だけを見て「住宅ローン減税はこの表よりも少なかった」という人がいます。足らない部分は翌年の住民税から減額されるのですが、それに気づいていないからです。住宅ローン控除の還付というのは、まずは年末調整で還付され、それでも還付額に届かなかった分は、住民税の減額という形で還付されるようになっています。

所得税:年末調整で還付される(所得に応じて額は異なる)

住民税:翌年の住民税が減額になる(所得税で還付しきれなかった分もしくは13.65万円のいずれか低い方)

年収600万円の人の年末住宅ローン残高が3400万円だった場合、住宅ローン控除は34万円です。しかし天引きされた所得税が20.36万円ならば、年末調整で返ってくるのは20.36万円までです。足らずの部分は、翌年の住民税から13.64万円減額されるということなのですよ。

住宅ローン控除は、まず所得税から控除され、足らない部分は住民税から天引きとなりますので所得税の還付だけで完結する人もいます。

例えば、年収1000万円の人の年末住宅ローン残高が5000万円だった場合、住宅ローン控除は50万円です。天引きされた所得税が79.93万円ならば、そこから50万円返金されて控除が満額となるので、住民税の出番はないということになります。

11年目~13年目は、繰上返済を検討しよう!

冒頭にも紹介しましたが、今回延長された3年間分(11年目~13年目)の住宅ローン控除額は、10年目までの基準とは少し違うのですよ。

①年末のローン残高×1%

②(住宅取得等対価の額-消費税額)×2%÷3

この2つのうち、どちらか少ない方の金額が控除額になります。だいたい建物価格の2%となるように調整されているのですが、その理由は、8%から10%への消費増税による消費者の負担増が、主に建物価格にかかる消費税だからです(土地は非課税です)。

そこで気になるのが、11年目~13年目は繰上返済した方がいいのか?ということです。もちろん具体的な物件の価格と借入額でシミュレーションすれば、10年後~13年後のローン残高から計算して分かるのですが、そこまでしなくても、ある程度の目安を知っておきたいですよね。

結論として、一般的な新築物件を購入する場合を前提とすると、11年目からはローン残高が建物価格×2÷3を下回らない範囲で繰上返済した方がおトクということになります。その理由をこれから説明しますね。

仮に、あなたが土地を所有していたとして、1000万円の注文住宅を建てたケースで考えてみましょう。

住宅ローン残高は、順調に返済していけば、10年後には現在の3分の2程度になります。1000万円借りたとすれば666万円、この1%を3年分とすると合計約20万円の住宅ローン控除額となりますね。

一方で、建物の取得価格は1000万円ですから、建物価格の基準で考えると11~13年目の住宅ローン減税は、3年で1000万円×2÷3×3年=20万円です。つまり、このケースではほぼ同額の減税となります。

こうして考えると、建物代が住宅ローンの100%を占めるケースで、ようやく①と②が同額になるぐらいだということが分かります。実際は、土地代を含めて住宅ローンを組む人がほとんどでしょうから、大半のケースでは、「①年末のローン残高×1%」よりも、「②建物価格の2%÷3」の方が金額が低くなるため、②の基準が適用されることになるのです。

なので、もう一度言いますが、新築物件を購入した多くの人の場合、11年目以降は建物価格の基準の方で住宅ローン控除が決まります。ですから、11年目からはローン残高が建物価格×2÷3を下回らない範囲まで繰上返済した方がおトクということになりますね。

住宅ローンの借入額と建物価格が決まれば、11年目からすぐ繰上返済した方がトクか、繰上返済しない方がトクかがおおむね判定できます。なので、住宅ローンを借りる時点から確認して返済計画を立てておきましょう。

住宅ローン控除期間3年延長のポイントは

「特別特定取得」と「居住の開始日」

住宅ローン控除の期間延長を受けるには、2点注意しておくべきことがあります。それは、「特別特定取得」と「居住の開始日」です。住宅ローン控除を13年間受けるためにも、この点は気を付けて住宅を購入しましょう。

◆「特別特定取得」とは?

建物代金に10%の消費税が課税されている住宅の取得を指します。

逆をいうと、10%の消費税が課せられていないものは、控除の対象外となります。例えば、土地(のみの購入)や個人が所有する不動産(中古物件など)は消費税がかからないので対象外。中古物件でも、不動産会社などの事業者が商品として販売しているものについては、建物部分に消費税がかかるので、控除の対象となります。

◆「居住の開始日」はいつまでにすれば良い?

2020年12月31日までに住民票を移す必要があります。

居住の開始が一日でも遅れると、3年の延長はなくなります。3年間の延長を受けるには「2019年10月1日~2020年12月31日に対象の不動産を居住の用に供する」という条件があるからです。つまり、いつ住み始めたかを証明する必要がありますが、その証明には住民票が必要です。契約書や鍵の引渡し証などは、物件を引き渡した証拠にはなりますが、住み始めたという証拠にはなりません。転出届・転入届は引越し日の14日前から受理してもらえますから、前倒しで申請したほうが良いでしょう。

もしも住民票の移し替えを忘れてしまった場合は、税務署に相談して、必要な資料を提出するようにしましょう。

まとめ

家を建てる、購入するというのは、個人としては人生でもっとも大きなお金を動かすことであり、個人レベルで目に見えて社会経済に貢献することでもあります。マイホームを買うことで出ていくお金のことばかりでなく、減税制度や補助金制度を知り、最大限に利用することで何百万円もの違いが出てきます。

知っているか知らないかだけで大きな違いが出てくるポイントですよ。千日太郎に出会った皆様が家と住宅ローンで賢い選択をし、素敵な人生を送られることを願っています。

【関連記事はこちら】>>消費税増税後の今、「家を買う」のは損か得か? 価格や金利動向を除けば、2020年3月末までが最も有利に!

| 132銀行を比較◆住宅ローン実質金利ランキング[新規借入] |

| 132銀行を比較◆住宅ローン実質金利ランキング[借り換え] |

|

|

| 【金利動向】おすすめ記事 | 【基礎】から知りたい人の記事 |

| 【今月の金利】 【来月の金利】 【2025年の金利動向】 【変動金利】上昇時期は? 【変動金利】何%上昇する? |

【基礎の8カ条】 【審査】の基礎 【借り換え】の基礎 【フラット35】の基礎 【住宅ローン控除】の基礎 |

新規借入2026年3月最新 主要銀行版

住宅ローン変動金利ランキング

※借入金額3000万円、借入期間35年で試算

- 実質金利(手数料込)

- 0.772%

- 総返済額 3415万円

- 表面金利

- 年0.640%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,745円

①保証料など0円サービスが充実

②新規借入の場合は自己資金10%以上で金利優遇あり

③最大3億円まで借入可能

- 実質金利(手数料込)

- 0.782%

- 総返済額 3421万円

- 表面金利

- 年0.650%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,880円

①ネット銀行の低金利を店頭相談で申し込める!

②51歳以下なら3大疾病保障特約(50%)が無料で基本付帯

③新規借入なら、注文住宅で必要な「つなぎ融資」に対応

![]()

住宅ローン ずーっとお得!全期間型・融資手数料型(新規借入、キャンペーン)・変動金利

- 実質金利(手数料込)

- 0.783%

- 総返済額 3421万円

- 表面金利

- 年0.640%

- 手数料(税込)

- 借入額×2.2%+55000円

- 保証料

- 0円

- 毎月返済額

- 79,745円

①「団信革命」は要介護まで保障も

②自社商品なら、最大3億円まで借り入れOK!

-

住宅ローン利用者口コミ調査の詳細を見る

-

今回作成した「住宅ローン利用者口コミ調査」の調査概要は以下のとおり。

【調査概要】

調査日:2023年12月

調査対象:大手金融機関の住宅ローン利用者(5年以内に住宅ローンを新規借り入れ、借り換えした人)

有効回答数:822人

調査:大手アンケート調査会社に依頼

評価対象:有効回答数47以上を対象とするアンケートの設問は以下の7問。回答は5段階評価とした。なお、評価点数の平均点は小数点第2位以降を四捨五入。

【アンケートの設問】

Q1.金利の満足度は?

Q2.諸費用・手数料等は妥当でしたか?

Q3.団体信用生命保険には満足しましたか?

Q4.手続き・サポートには満足しましたか?

Q5.審査について、満足していますか?

Q6.借り入れ後の対応に満足しましたか?

Q7.他の人にも現在の銀行を勧めたいと思いますか?

【回答の配点】

・各設問は5段階で回答してもらい、Q1なら以下のように配点。平均値を求めた。

満足している(5点)

どちらかといえば満足している(4点)

どちらともいえない(3点)

どちらかといえば不満である(2点)

不満である(1点)

・総合評価については、各項目の平均値を全て合算。読者が重視する「Q1金利の満足度」については点数を3倍、「Q3団信の満足度」の点数を2倍として、点数の合計を50点満点とし、10で割ることで5点満点の数値を求めた。

|

保証料や団信などの諸費用がほとんど無料  |

|

132銀行の住宅ローンを比較 >>返済額シミュレーションで、全銀行の金利を一気に比較・調査

|

- 年収に対して安心して買える物件価格は?

-

- ・年収200万円で妻が妊娠中の家族の上限は1600万円!?

- ・年収250万円の単身者の上限は1800万円!?

- ・年収300万円の4人家族の上限は1800万円!?

- ・年収350万円の2人家族の上限は2100万円!?

- ・年収400万円の単身者の上限は2500万円!?

- ・年収450万円の4人家族の上限は2000万円!?

- ・年収500万円の4人家族の上限は3000万円!?

- ・年収600万円の3人家族の上限は3500万円!?

- ・年収600万円の40代独身の上限は3000万円!?

- ・年収700万円の共働き夫婦の上限は5000万円!?

- ・年収800万円の3人家族の上限は4500万円!?

- ・年収1000万円の30代4人家族の上限は5000万円!?

- ・年収1000万円の40代4人家族の上限は3500万円!?

- ・年収1000万円の50代夫婦の上限は3000万円!?

※サイト内の金利はすべて年率で表示

関連記事

関連記事

プロの評判・口コミ

淡河範明さん

SBI新生銀行の住宅ローンは、10年固定、15年固定、20年固定といった金利が低い点が特徴です。

審査はオーソドックスに行なっている感じです。住宅ローン処理センターで集中審査しているので、窓口のかたの力量があまり問われず、公平に審査されるという印象です。

なお、相談から審査、契約の手続きまでネットで完結できるようになりました。