2020年3月のコロナショック後、住宅ローンの固定金利が上昇する一方、変動金利は0.4%を切る銀行も出てくるほど下がっています。コロナ禍の今、金融マーケットと住宅ローンマーケットに何が起きているのか? コロナ後に住宅ローンを組む人が大前提として知っておくべきことを分かりやすく解説します。(住宅ローン・不動産ブロガー、千日太郎)

コロナ禍で、固定金利と変動金利は逆の動きを見せている

こんにちは、ブロガーの千日太郎です。

新型コロナウイルスの感染拡大によって、わたしたちの生活はガラッと変わってしまいました。感染リスクを下げることと引き換えに、経済を回すヒト、モノ、カネの動きはこれからも制限され続けるでしょう。

新型コロナの感染拡大は金融市場にも大きなショックをもたらしましたが、中でも住宅ローン金利への影響については、金融機関の思惑が複雑に絡み、変動金利と固定金利でまったく逆の動きを見せています。それを読み解くには、コロナ前後に金融市場で起こったことの理解に加え、固定金利と変動金利の根底にあるルールを知る必要があります。

固定金利と変動金利の根底にあるルールとは?

銀行は固定金利を「固定期間中は価格を上げられない商品だ」と考えています。これに対して変動金利は「後から価格を上げられる商品だ」と考えています。

これが、住宅ローンを選ぶにあたって知っておくべきルールです。金利が固定されるとか変動するという認識だけでは理解不足。さらに一歩踏み込み、取引の相手がどうしたいと思っているか? ということも込みで理解する必要があるのです。

銀行の調達金利がどうなろうと、住宅ローン金利は固定する

=固定期間中は価格を上げられない

【変動金利】

銀行の調達金利の変動に合わせて、住宅ローン金利も変動する

=後から価格を上げられる

住宅ローンは銀行が販売する「商品」です。あえて誤解を恐れずに言うなら、銀行が取り扱う商品はお金です。銀行が売るお金の品質に良しあしはありませんが、銀行はあえてその価格を変えて売っています。なぜなら、銀行もまた金融市場から金利を払ってお金を調達しており、その金利は日々変動しているからです。

調達金利は銀行にとっての仕入れ値であり、わたしたちに貸す住宅ローンの金利は売り値です。一般的に固定金利に対して変動金利の方が安いのは、仕入れ値の変動を売り値に転嫁できるからです。

固定金利:コロナショックで長期金利が上がり、固定金利も上がった

住宅ローンの固定金利の調達金利は、"金融市場の長期金利だ"という建前になっています。なぜ「建前」なのかというと、完全に金融市場の長期金利と連動しているわけではないからです。

あくまで銀行は「固定期間中は価格を上げられない商品だ」という認識。その上で銀行が損をせず、かつ、住宅ローンの利用者も集められるような金利を付けているにすぎません。ただ、結果的に最も近い動きをするのが、金融市場の長期金利であるというだけのことです。

長期金利の指標となるのは新発10年国債利回りです。これは国債の購入者にとってどれだけのインカムゲイン(収益)があるか? というパーセンテージです。この利回りは国債を買う投資家が参考とするだけでなく、「長期金利」として統計データにも利用されます。

債券価格が上がると利回りは下がり、債券価格が下がると利回りは上がります。景気の後退時には投資家が株を売って安全資産の国債を買うため、債券価格が上がり長期金利が下がるのがセオリーとされています。

【関連記事はこちら】>>コロナ前後で住宅ローン金利に変化!

変動金利、固定金利はどちらを選べばいいのか?

2020年2月末から3月のコロナショック直前までは、途中までセオリー通りに債券価格が上がって長期金利が下がったのですが、あまりにもコロナウイルスの影響が大きすぎたために、安全資産の債券をも売って現金化しようとする動きにまで発展しました。そのため、債券が売られて債券価格が下がり、長期金利が上がってしまったのです。

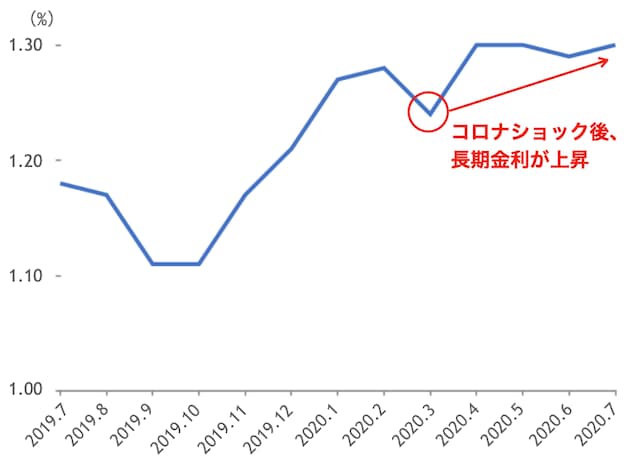

すると、図表1のように銀行はこれを不幸中の幸いとして住宅ローンの固定金利を上げたのです。銀行の調達金利が上がったわけではありませんので、金利を上げた分だけ銀行の利益が増えます。これは「建前」として金利を上げられる状態になったから上げただけのことです。

【図表1】コロナショック前後の固定金利(フラット35)の推移

つまり裏を返せば、今後2021年3月の決算月に向けて住宅ローンの利用者を集めるため、あえて下半期にかけて固定金利を下げてくる可能性もあると考えています。

変動金利:米国の政策金利が下がり、変動金利も下がった

住宅ローンの変動金利の調達金利は、"日銀の政策金利だ"という建前になっています。これも「建前」と言う理由は、完全に日銀の政策金利と連動しているわけではないからです。あくまで銀行は「後から価格を上げられる商品だ」という認識のもとで金利を付けているにすぎません。ただ、日銀に気を使って最も近い動きをすると言っているだけのことです。

政策金利とは、中央銀行(日本では日本銀行)が市中銀行に融資する際の金利を言います。これは中央銀行の金融政策によって決められます。中央銀行は景気を良くするために投資や消費を促進したいときは政策金利を下げます。これが金融緩和というものです。反対に景気の過熱を抑制したいときには投資や消費をしにくくするために政策金利を上げます。これを金融引き締めといいます。

つまり日銀が政策金利を下げれば、民間銀行はその政策意図をくみ取って住宅ローンの変動金利を下げ、日銀が政策金利を上げれば、民間銀行はその政策意図をくみ取って住宅ローンの変動金利を上げると言っているのです。

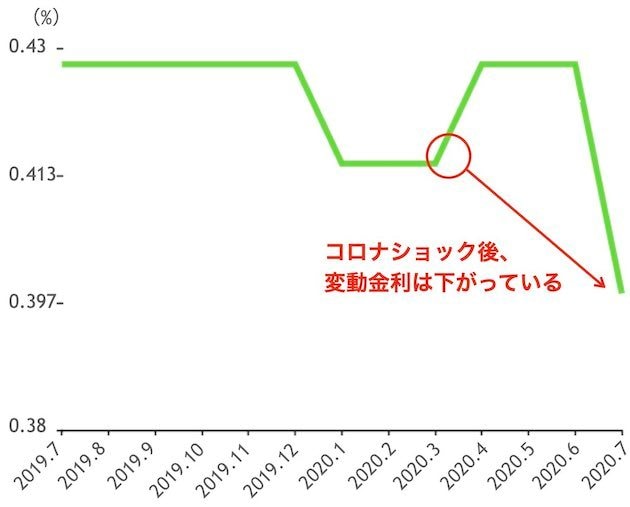

図表2のように、コロナショック後の2020年7月にはネット銀行を中心として金利が下がり、0.4%を切るネット銀行が複数出てきましたね!

【関連記事はこちら】>>住宅ローン変動金利、またも引き下げ! ジャパンネット銀行(現・PayPay銀行)が史上最低の0.38%に

【図表2】コロナショック前後の変動金利推移

これらネット銀行が変動金利を引き下げた背景には、米国の中央銀行であるFRB(連邦準備理事会)が「2022年末までは今のゼロ金利政策を継続する」という声明を発表したことがあると思われます。

米国の政策金利と日本の変動金利の間には直接の因果関係はありません。しかし、「米国が2022年まで利上げしないなら、日本がそれ以前に上げることは考えられない」というセールストークで、わたしたち利用者に変動金利を勧めやすいという面があります。

一方で、変動金利は毎月または半年ごとの金利見直しのタイミングで銀行独自の判断で金利を上げることができます。前述したように銀行は「後から価格を上げられる商品だ」と考えているのです。低金利が続くという建前のもとで、随時金利を上げられる変動金利タイプに利用者を集めているという見方もできるのです。

下がった変動金利で住宅ローンを借りるべきか?

変動金利はいつでも金利を上げられるとはいえ、コロナ不況はまだまだ長引きそうです。それに変動金利が上がると決まったわけではありません。ずっと上がらずにローン完済までいく可能性だってあるのです。ならば、金利の上がった固定金利よりは、金利の下がった変動金利で借りるのが得策なのでしょうか?

わたしは常々、著書やブログで金利の「%」ではなく、毎月返済額の「円」で判断すべしと発信しています。金利の「%」なんて、タダの数字にすぎないのですよ、わたしたちにとってのリアルは毎月の返済額なのです。

たとえば、金利0.38%と0.76%を比較すると、倍の差があるかのように感じますよね? しかし、わたしたちが毎月実際に払う金額が倍になるわけではありません。典型的な例で比較した結果が図表3です。

【図表3】変動金利と固定金利を金利と返済額で比較してみると

条件:借入額3000万円、35年元利均等返済、ボーナス払いなし

倍になるのは利息の部分だけです。そして元々が低金利ですから、利息が倍になったことで増える返済額は、決して毎月の家計に大きな影響を与えるものではありません。金利から受ける印象よりも、リアルに自分が毎月いくら払うのか? 毎月の返済額、つまり金額が大事なのです。金利の低さだけで「半分だ」と先入観を持ってしまうと判断を誤ってしまう恐れがあるのです。

変動金利では、希望額を借りられない可能性も

また、低金利の代償として、借入可能額の上限にも厳しい審査が反映されることがあります。変動金利の適用金利では毎月の返済額が少なくなりますが、審査をする際は金利の上昇も見込んだ金利で行うため、融資可能額が自分の希望額に満たないということもあります。そうなるといくら低金利でも諦めるしかありません。

まとめ~今後は長期金利が下がる可能性も!

保険として固定金利でも審査を通しておこう

前述のように、毎年3月の需要期には各銀行が金利を下げる傾向がありますが、その影響もあり、固定金利は少し割高な水準で推移しています。

また、この記事では執筆時点(2020年7月中旬)に入手可能な公開情報を基礎として予測を立てていますので、その後の状況の変化によって長期金利の動向が変化することは十分にあり得ます。特に最近では、コロナウイルス感染第2波に対する懸念が日に日に大きくなっており、そのリスクを反映した長期金利が再び大きく下がる(=固定金利が下がる)可能性もあります。

住宅ローンの申し込みから実行までは、おおむね6週間は必要です。固定金利が下がってお得度が増したときの保険として、前もって固定金利でも本審査まで通しておくことをおすすめします。

【関連記事はこちら】>>住宅ローン金利(132銀行・1000商品)を比較して、お得なローンを探そう! 住宅ローンのプロが、変動・固定の金利推移を解説!

| 132銀行を比較◆住宅ローン実質金利ランキング[新規借入] |

| 132銀行を比較◆住宅ローン実質金利ランキング[借り換え] |

|

|

| 【金利動向】おすすめ記事 | 【基礎】から知りたい人の記事 |

| 【今月の金利】 【来月の金利】 【2025年の金利動向】 【変動金利】上昇時期は? 【変動金利】何%上昇する? |

【基礎の8カ条】 【審査】の基礎 【借り換え】の基礎 【フラット35】の基礎 【住宅ローン控除】の基礎 |

新規借入2026年3月最新 主要銀行版

住宅ローン変動金利ランキング

※借入金額3000万円、借入期間35年で試算

- 実質金利(手数料込)

- 0.772%

- 総返済額 3415万円

- 表面金利

- 年0.640%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,745円

①保証料など0円サービスが充実

②新規借入の場合は自己資金10%以上で金利優遇あり

③最大3億円まで借入可能

- 実質金利(手数料込)

- 0.782%

- 総返済額 3421万円

- 表面金利

- 年0.650%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,880円

①ネット銀行の低金利を店頭相談で申し込める!

②51歳以下なら3大疾病保障特約(50%)が無料で基本付帯

③新規借入なら、注文住宅で必要な「つなぎ融資」に対応

![]()

住宅ローン ずーっとお得!全期間型・融資手数料型(新規借入、キャンペーン)・変動金利

- 実質金利(手数料込)

- 0.783%

- 総返済額 3421万円

- 表面金利

- 年0.640%

- 手数料(税込)

- 借入額×2.2%+55000円

- 保証料

- 0円

- 毎月返済額

- 79,745円

①「団信革命」は要介護まで保障も

②自社商品なら、最大3億円まで借り入れOK!

-

住宅ローン利用者口コミ調査の詳細を見る

-

今回作成した「住宅ローン利用者口コミ調査」の調査概要は以下のとおり。

【調査概要】

調査日:2023年12月

調査対象:大手金融機関の住宅ローン利用者(5年以内に住宅ローンを新規借り入れ、借り換えした人)

有効回答数:822人

調査:大手アンケート調査会社に依頼

評価対象:有効回答数47以上を対象とするアンケートの設問は以下の7問。回答は5段階評価とした。なお、評価点数の平均点は小数点第2位以降を四捨五入。

【アンケートの設問】

Q1.金利の満足度は?

Q2.諸費用・手数料等は妥当でしたか?

Q3.団体信用生命保険には満足しましたか?

Q4.手続き・サポートには満足しましたか?

Q5.審査について、満足していますか?

Q6.借り入れ後の対応に満足しましたか?

Q7.他の人にも現在の銀行を勧めたいと思いますか?

【回答の配点】

・各設問は5段階で回答してもらい、Q1なら以下のように配点。平均値を求めた。

満足している(5点)

どちらかといえば満足している(4点)

どちらともいえない(3点)

どちらかといえば不満である(2点)

不満である(1点)

・総合評価については、各項目の平均値を全て合算。読者が重視する「Q1金利の満足度」については点数を3倍、「Q3団信の満足度」の点数を2倍として、点数の合計を50点満点とし、10で割ることで5点満点の数値を求めた。

|

保証料や団信などの諸費用がほとんど無料  |

|

132銀行の住宅ローンを比較 >>返済額シミュレーションで、全銀行の金利を一気に比較・調査

|

- 年収に対して安心して買える物件価格は?

-

- ・年収200万円で妻が妊娠中の家族の上限は1600万円!?

- ・年収250万円の単身者の上限は1800万円!?

- ・年収300万円の4人家族の上限は1800万円!?

- ・年収350万円の2人家族の上限は2100万円!?

- ・年収400万円の単身者の上限は2500万円!?

- ・年収450万円の4人家族の上限は2000万円!?

- ・年収500万円の4人家族の上限は3000万円!?

- ・年収600万円の3人家族の上限は3500万円!?

- ・年収600万円の40代独身の上限は3000万円!?

- ・年収700万円の共働き夫婦の上限は5000万円!?

- ・年収800万円の3人家族の上限は4500万円!?

- ・年収1000万円の30代4人家族の上限は5000万円!?

- ・年収1000万円の40代4人家族の上限は3500万円!?

- ・年収1000万円の50代夫婦の上限は3000万円!?

※サイト内の金利はすべて年率で表示

関連記事

関連記事

プロの評判・口コミ

淡河範明さん

SBI新生銀行の住宅ローンは、10年固定、15年固定、20年固定といった金利が低い点が特徴です。

審査はオーソドックスに行なっている感じです。住宅ローン処理センターで集中審査しているので、窓口のかたの力量があまり問われず、公平に審査されるという印象です。

なお、相談から審査、契約の手続きまでネットで完結できるようになりました。