住宅金融支援機構には、60歳以上の人が対象の「リ・バース60」という住宅ローンがある。「リ・バース60」は、年金生活の人も借り入れが可能なため、多くの人がこの住宅ローンを利用して、終の住み家を手に入れたり、老後も不安のないように住まいをリフォームしたりしている。一定の年齢になって"マイホームを買ったり、建てたりしたい"という人は参考にしてほしい。(住宅ジャーナリスト・山下和之)

住宅ローンには、借り入れ時や完済時の年齢制限がある

住宅ローンには、一般的に借入時、完済時の年齢制限が設けられている。多くの場合、借り入れ時の年齢は70歳までで、完済時の年齢は80歳未満などとなっている。

この条件に当てはめると、65歳の人でも住宅ローンを借りることはできるが、完済時年齢の制限を考えると、返済期間は最長で14年間に限定される。

たとえば、3000万円を借りるとすれば、14年返済だと金利1.30%でも毎月返済額は19万5410円になってしまう。最長の35年返済を利用できれば8万8944円で済むところ、2倍近くの負担になる。年金生活の人は、ほかに収入がないと住宅ローンを返済していくことは現実的に困難だろう。

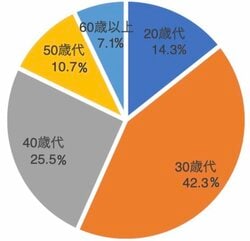

実際、図表1でも分かるように、住宅金融支援機構の住宅ローン「フラット35」を利用してマイホームを取得した人の年齢構成をみると、50歳代までの人が9割以上を占めており、60歳以上は7.1%にとどまっている。

しかし、実はこの60歳以上の年代の人ほど、切実な住宅取得や改築ニーズを持っているのではないだろうか。

高齢者ほど住宅ローンへのニーズが高い

高齢者で、いま住んでいる家が何十年も前に建てた家の場合、段差が多く、使い勝手の悪いことが多い。元気なうちは何とか住めても、車いすが必要になったとき、いまの家では生活できなくなるのではないだろうか…だからいまのうちに建て替えたい、それが無理でも大規模なバリアフリー工事をしておきたいという人もいるだろう。

あるいは、若いころに郊外の住宅を購入したため、駅前まで買い物に行くのに長い時間歩かなければならない。元気なうちは、健康にもいいので歩くのは苦にならないが、いずれ足腰が弱ってしまうと買い物も困難になるのではないか、そうなる前に駅近の、フルフラットなマンションに買い替えたい。

このようなニーズを持っている人は意外と多いのではないだろうか。

「リ・バース60」は、60歳以上に限定した住宅ローン

そこで注目したいのが、住宅金融支援機構と民間の銀行・金融機関が提携して提供している「リ・バース60」だ。

名称からも分かるように、60歳以上の人に限定した高齢者向け住宅ローンで、毎月の返済は利息のみでOKというのが最大のポイント。

元金については、利用者が亡くなったときに、相続人が一括返済する「リコース型」か、担保物件になっている土地・建物の売却によって返済する「ノンリコース型」のどちらかで返済することになる。

ノンリコース型にすれば、担保物件の売却代金が残債務に満たない場合、相続人は残った債務を返済する必要はない。ただし、ノンリコース型の金利は通常より高くなるので注意が必要だ。

金利は取扱い銀行・金融機関により異なるが、通常の「リ・バース60」で2%前後、ノンリコース型で3%前後に設定されているケースが多い。

通常なら13万円近い返済額が「リ・バース60」なら3万円台になる

たとえば、65歳の人が住宅ローンを借り入れる場合、通常の「フラット35」と「リ・バース60」を比較すると、以下のようになる。

条件:借入額2000万円、金利1.23%、14年元利均等・ボーナス返済なし

毎月返済額は12万9652円

【リ・バース60】

条件:借入額2000万円、金利2.00%、利息支払いのみ

毎月返済額は3万3333円

毎月の負担額は4分の1程度に下がる!

これなら年金生活者でも十分に返済していけるレベルだろう。

【関連記事はこちら】>>住宅ローン借り換えシミュレーション

リバースモーゲージへの借り換えで、毎月返済額を減らして家計にゆとりを

上記のように、返済の負担が軽くなることもあってか、最近では「リ・バース60」の利用者が急速に増加している。

最近の四半期ごとの「リ・バース60」の利用実績を示しているのが図表2。ブルーの棒グラフが「リ・バース60」の申請戸数、つまり申込件数で、2019年1月〜3月の164件に対して、2020年1月~3月の申込件数は264件に増加していることが分かる。

【図表2】「リ・バース60」利用実績の推移

「リ・バース60」の利用者が増加している理由として、住宅金融支援機構では、以下の点を挙げている。

・「ノンリコース型」など、使い勝手の良いタイプも登場し利用しやすくなった

・「リ・バース60」の認知度が高まってきた

利用者の半数以上が年金受給者

また、住宅金融支援機構によると、この「リ・バース60」の利用者の平均年齢は70歳で、年収は333万円としている。

申込者の属性をみると、図表3にあるように、63.6%が「年金受給者」となっている。年金が生活のベースで、それに若干の収入がある程度といった人が多いのではないだろうか。次いで、「会社員」12.5%、「個人経営」7.2%などが続いている。「会社役員」は3.8%にとどまっていて、収入面でさほど余裕があるわけではない人も、この「リ・バース60」を利用して、マイホームを建てたり、買ったり、リフォームしたりしていることが分かる。

実際、「リ・バース60」の資金使途をみると、図表4にあるように、「戸建新築」が34.1%と最も多く、次いで「戸建リフォーム」が22.7%、「新築マンション購入」が22.0%で続いている。

それらにかかった費用の平均は2718万円で、うち1531万円を「リ・バース60」で借り入れていて、毎月の返済額の平均は3.1万円だそうだ。

【図表3】「リ・バース60」申込者の属性は?

会社員…12.5%

個人経営…7.2%

パート・アルバイト…4.5%

会社役員…3.8%

公務員…3.0%

短期社員…0.8%

派遣社員…0.8%

農漁業…0.4%

その他…3.4%

出典:住宅金融支援機構 「【リ・バース60】の利用実績等について」(2020年1月〜3月分及び2019年度分)から

【図表4】「リ・バース60」資金の使途は?

戸建リフォーム…22.7%

新築マンション購入…22.0%

借り換え…15.9%

中古マンション購入…3.8%

中古戸建購入…1.1%

新築戸建購入…0.4%

出典:住宅金融支援機構 「【リ・バース60】の利用実績等について」(2020年1月〜3月分及び2019年度分)から

「リ・バース60」の借り入れは、家族でよく話し合って理解を得ることが大切

60歳を過ぎても、まだまだマイホームの取得や改善を諦める必要はないことが、こうしたデータからも見てとれる。

ただし、問題は相続人に納得して協力してもらうという点。相続人にしてみれば、本来、親の住まいを相続できると思っていたところ、「リ・バース60」の利用によって、相続できなくなる可能性もある。運良く相続できる部分が残ったとしても、かなり目減りしてしまうのは間違いない。最悪の場合、担保物件を売却しても債務が残り、それが相続人の負担になってしまうのではないかと不安を感じるケースもあるだろう。

それを防ぐために、ノンリコース型があって、相続人に負担がかかることはないことなどを理解してもらう必要がある。

いずれにしても、利用者が亡くなったときには相続人がそれなりの始末をしなければならないのだから、家族でよく話し合って理解を得ることが大切になってくる。

【関連記事はこちら】>>急増するリバースモーゲージ、リースバックを比較!

自宅に住みながら老後資金が手に入り、残った住宅ローン完済にも利用可能!

| 132銀行を比較◆住宅ローン実質金利ランキング[新規借入] |

| 132銀行を比較◆住宅ローン実質金利ランキング[借り換え] |

|

|

| 【金利動向】おすすめ記事 | 【基礎】から知りたい人の記事 |

| 【今月の金利】 【来月の金利】 【2025年の金利動向】 【変動金利】上昇時期は? 【変動金利】何%上昇する? |

【基礎の8カ条】 【審査】の基礎 【借り換え】の基礎 【フラット35】の基礎 【住宅ローン控除】の基礎 |

新規借入2026年2月最新 主要銀行版

住宅ローン変動金利ランキング

※借入金額3000万円、借入期間35年で試算

![]()

住宅ローン 全期間引下げ(新規借入)・変動金利

- 実質金利(手数料込)

- 0.762%

- 総返済額 3410万円

- 表面金利

- 年0.630%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,611円

低金利の上、がん50%団信無料

- 実質金利(手数料込)

- 0.772%

- 総返済額 3415万円

- 表面金利

- 年0.640%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,745円

①保証料など0円サービスが充実

②新規借入の場合は自己資金10%以上で金利優遇あり

③最大3億円まで借入可能

- 実質金利(手数料込)

- 0.782%

- 総返済額 3421万円

- 表面金利

- 年0.650%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,880円

①ネット銀行の低金利を店頭相談で申し込める!

②51歳以下なら3大疾病保障特約(50%)が無料で基本付帯

③新規借入なら、注文住宅で必要な「つなぎ融資」に対応

-

住宅ローン利用者口コミ調査の詳細を見る

-

今回作成した「住宅ローン利用者口コミ調査」の調査概要は以下のとおり。

【調査概要】

調査日:2023年12月

調査対象:大手金融機関の住宅ローン利用者(5年以内に住宅ローンを新規借り入れ、借り換えした人)

有効回答数:822人

調査:大手アンケート調査会社に依頼

評価対象:有効回答数47以上を対象とするアンケートの設問は以下の7問。回答は5段階評価とした。なお、評価点数の平均点は小数点第2位以降を四捨五入。

【アンケートの設問】

Q1.金利の満足度は?

Q2.諸費用・手数料等は妥当でしたか?

Q3.団体信用生命保険には満足しましたか?

Q4.手続き・サポートには満足しましたか?

Q5.審査について、満足していますか?

Q6.借り入れ後の対応に満足しましたか?

Q7.他の人にも現在の銀行を勧めたいと思いますか?

【回答の配点】

・各設問は5段階で回答してもらい、Q1なら以下のように配点。平均値を求めた。

満足している(5点)

どちらかといえば満足している(4点)

どちらともいえない(3点)

どちらかといえば不満である(2点)

不満である(1点)

・総合評価については、各項目の平均値を全て合算。読者が重視する「Q1金利の満足度」については点数を3倍、「Q3団信の満足度」の点数を2倍として、点数の合計を50点満点とし、10で割ることで5点満点の数値を求めた。

|

保証料や団信などの諸費用がほとんど無料  |

|

132銀行の住宅ローンを比較 >>返済額シミュレーションで、全銀行の金利を一気に比較・調査

|

- 年収に対して安心して買える物件価格は?

-

- ・年収200万円で妻が妊娠中の家族の上限は1600万円!?

- ・年収250万円の単身者の上限は1800万円!?

- ・年収300万円の4人家族の上限は1800万円!?

- ・年収350万円の2人家族の上限は2100万円!?

- ・年収400万円の単身者の上限は2500万円!?

- ・年収450万円の4人家族の上限は2000万円!?

- ・年収500万円の4人家族の上限は3000万円!?

- ・年収600万円の3人家族の上限は3500万円!?

- ・年収600万円の40代独身の上限は3000万円!?

- ・年収700万円の共働き夫婦の上限は5000万円!?

- ・年収800万円の3人家族の上限は4500万円!?

- ・年収1000万円の30代4人家族の上限は5000万円!?

- ・年収1000万円の40代4人家族の上限は3500万円!?

- ・年収1000万円の50代夫婦の上限は3000万円!?

※サイト内の金利はすべて年率で表示

関連記事

関連記事

プロの評判・口コミ

淡河範明さん

PayPay銀行の住宅ローンは、ネット銀行ならではの低金利が特徴です。がん50%団信も付帯するようになり、auじぶん銀行などと人気を分けています。

ネット銀行ならではの、お申込みから契約までネットでお手続きを完結できる点も魅力的です。

ただし、審査は厳しめです。

条件のいい借り手に絞ることで低金利を実現しているものと思われます。当初の計画では、徐々に融資対象を拡大していくとしていましたが、今後どうするのか注目しています。