「リバースモーゲージ」は、住んでいる自宅を担保にして老後の資金を借りることができる商品として近年、人気が高まっている。そこで、各銀行のリバースモーゲージの対象、融資額、金利を比較するほか、借りる際の注意点や、上手な活用法を検討してみた。同時に、類似商品のセル・アンド・リースバックも解説する。

リバースモーゲージとは

リバースモーゲージは、自宅に住みながら、自宅を担保にお金を借りるというもので、融資限度額は自宅の不動産評価額の50~80%程度だ。

契約期間は、契約年数(20年間など)を設定するか、契約者または契約者夫婦2人が死亡してから約3カ月後としているケースが多い。

契約が終了すると、銀行が担保にしていた自宅不動産を売却して現金化し、そのお金で融資を回収する。お金が残った場合は、遺族に返還されるという流れだ。

類似商品の「ハウス・リースバック」「セル・アンド・リースバック」

また、類似の仕組みとして、「ハウス・リースバック」「セル・アンド・リースバック」などと呼ばれる仕組みも登場している。

こちらは、不動産会社にいったん自宅を売却(セル)して、不動産会社から家を借りる(リースバック)ことで住み続けるもの。

ただし、家賃が高めに設定されるため、「近い将来に買い戻したい」という人向けの仕組みだ。「終の棲家」として考えているのなら、リバースモーゲージの方がいいだろう。

主な銀行のリバースモーゲージ、リースバックを比較

では、具体的にはどんなリバースモーゲージ、リースバック商品があるのだろうか。下表が、主な商品を比較したものだ。

主なリースバック商品(不動産会社による買い取り)一覧

| 会社名 | セゾンファンデックス | ハウスドゥ | あなぶき | みなとアセットマネジメント株式会社 |

|---|---|---|---|---|

|

|

|

|

|

| 商品名 | セゾンのリースバック (個人・事業者向け) |

ハウス・リースバック |

あなぶきのリースバック | マイホームだけは守らナイト |

| 対象者 | 年齢制限なし | 成人で、意思能力のある人 | 成人で、意思能力のある人 | 成人で、意思能力のある人 |

| 資金使途 | 制限なし | 制限なし | 制限なし | 制限なし |

| 買取額 | 最短即日で簡易査定 | 買取のため、市場の相場より安くなりがち。買い戻し特約あり | 最短即日で簡易査定 | 3営業日以内 |

| 賃貸契約 | 更新可能な普通借家契約 | 定期借家契約(2年)など | 更新可能な普通借家契約 | 普通借家契約・定期借家契約 |

| 対象物件 | 一戸建て、マンション、事務所、店舗、工場など | 物件種別も基本的にすべて対応 | マンション | 物件種別も基本的にすべて対応 |

| 対象地域 | 全国 | 全国 | 全国 | 一都三県(一部対象外地域あり) |

| 公式サイト (申込みも可能) |

ー | 公式サイト (申込みも可能) |

公式サイト (申込みも可能) |

主な銀行のリバースモーゲージ(枠内引出型)一覧

| 会社名 | 東京スター銀行 | みずほ銀行 | 西武信用金庫 | 三菱東京UFJ銀行 | 三井住友銀行 | 三井住友信託銀行 | 住宅金融支援機構 | 【参考】社会福祉協議会 |

|---|---|---|---|---|---|---|---|---|

|

|

|

|

|

|

|

|

|

| 商品名 | 充実人生 | みずほプライムエイジ | 生きいきライフ | リバース・モーゲージ型住宅関連ローン(一括借入型) | SMBCリバースモーゲージ | リバースモーゲージ(枠内引出自由形) | リ・バース60 | リバースモーゲージ(毎月支給の年金型) |

| 対象者 | ・55歳以上(配偶者は50歳以上) ・年収120万円以上 |

・満55歳以上 ・戸籍謄本により推定相続人が確定できる方 |

・利息払い型/満55歳以上、80歳未満 ・利息元加型/満65歳以上、80歳未満 |

満60歳以上、満80歳の誕生日まで | ・65歳以上の末日 ・遺言信託を利用できる方 |

・満60歳以上 ・推定相続人全員の同意書が提出できる方 |

・満60歳以上 ・年収に占める全ての借入れに関する年間返済額および年間支払額の合計額の割合が※1の基準を満たしている方 |

・65歳以上 ・収入が、「市区町村民税非課税」程度の低所得世帯 ・今の住宅に将来にわたって住み続ける人 |

| 資金使途 | 生活資金、医療費、老人ホーム入居資金、住宅改築資金など(事業資金、投資資金は除く) | 生活資金、医療費、老人ホーム入居資金、住宅改築資金など(事業資金、投資資金は除く) | 生活資金(事業資金、投資資金は除く) | 自宅の建設またはリフォーム資金、高齢者向け住宅の入居一時金 | 自由(事業資金、金融商品を除く) | 自由(事業資金、金融商品を除く) | ・本人が居住する住宅の建設資金または購入資金 ・住宅のリフォーム資金 ・住宅ローンの借換資金 ・サービス付き高齢者向け住宅の入居一時金 ・子世帯などが居住する住宅の取得資金を借り入れるための資金 |

生活資金のみ |

| 融資額 | 500万円以上、1億円以内(マンションは500万円以上、5000万円以内) | 1000万円以上、2億円以内、かつ物件の担保評価額以内(融資限度額はその50%以内、生活資金に使う場合は4000万円以内) | ・利息払い型/500万円以上、1億円以内、かつ担保評価額の70%以内 ・利息元加型/1000万円以上、1億円以内、かつ担保評価額の70%以内(融資限度額はその50%以内、かつ担保評価額が3000万円以上) |

・建設・購入資金/100万円以上、5000万円以内 ・リフォーム工事費または入居一時金/100万円以上、1500万円以内(10万円単位) (担保不動産の評価額50%、かつ年収に対する返済負担率が※1の条件を満たす金額) |

・満60歳以上、満65歳未満の方 年齢に応じて担保評価額の5%ないし10%(カードローン型) ・満65歳以上の方 担保評価額の50%以内(枠内引出自由型) |

満60歳以上、満65歳未満の方年齢に応じて担保評価額の5% | 以下のうち最も低い額 ・8000万円 ・資金使途にかかる金額 ・担保物権の評価額に、担保掛目(50%または60%)を乗じた額(長期優良住宅の場合は55%または65%) |

・融資月額/30万円以内 ・融資限度額/担保となる土地土地評価額の概ね70% |

| 対象物件 | ・一戸建て ・マンション(一部エリア) |

・一戸建て(担保評価額は2000万円以上) ・マンション(担保評価額は1坪あたり250万円以上、かつ総額5000万円以上) |

・一戸建て ・賃貸併用住宅 |

一戸建て(担保評価額は6000万円以上) | 土地付一戸建て(担保評価額は8000万円以上) | 資金使途によって異なる | 土地の評価額が概ね1500万円以上の一戸建て住宅。貸付月額によっては1000万円程度でも可。マンション、借地借家は不可 | |

| 対象地域 | 東京都、神奈川県、埼玉県、千葉県、大阪市、京都市、神戸市 | 東京、神奈川、千葉、埼玉 | 西武金庫営業地区内 | 東京都、神奈川県、千葉県、埼玉県 | 東京都、神奈川県、千葉県、埼玉県、愛知県、大阪府、京都府、兵庫県 | 東京都、神奈川県、千葉県、埼玉県、愛知県、大阪府、京都府、兵庫県 | 銀行によって異なる | 全国 |

| 金利 | 基準金利+2.8%(2017年1月は2.906%) | ・短期プライムレート+年1.5%(2017年1月は2.975%。資金使途が確認可能な場合) | 住宅ローンプライムレート+1%(2017年1月は1.95%) | 短期プライムレート連動長期貸出金利(2017年1月は2.475%) | 短期プライムレート連動長期貸出金利(2017年1月は2.475%) | 短期プライムレート+1.5%(2017年1月は2.975%) | 金融機関により異なる | 年利3%または毎年4月1日時点の長期プライムレートのいずれか低い利率(2017年1月は0.95%) |

※1・年収400万円未満→30%以下(返済負担率)

・年収400万円以上→35%以下(返済負担率)

多くの銀行は、55歳以上、または60歳以上の人を対象に貸し出している。社会福祉協議会や自治体は65歳以上を条件とするので、かなりハードルは低い。また、資金用途は投資でなければ原則自由であり、融資額は1億円程度を上限としていることが多い。

これだけの資金を得られれば、自宅に住み続けたまま、老後も豊かな生活を送ることができ、残っている住宅ローンがあれば返済することもできるだろう。もし配偶者が老人ホームへの入居が必要になった場合も、高額な入居一時金を支払うことが可能だろう。

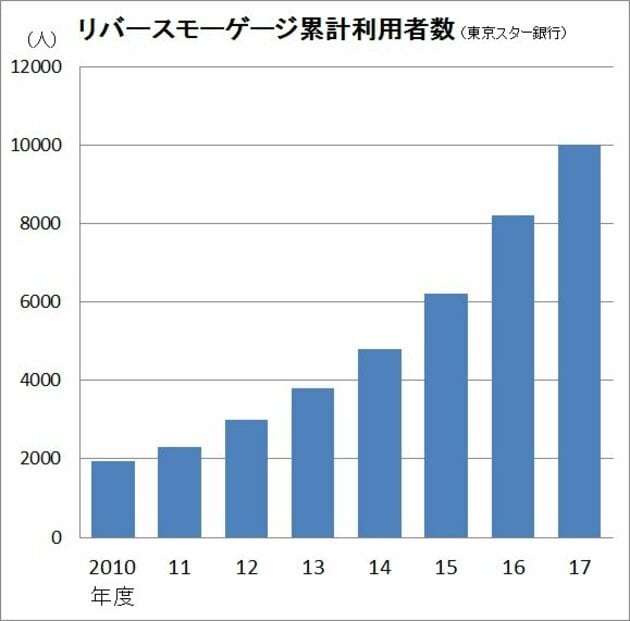

東京スター銀行の「リバースモーゲージ」契約者数が順調に増加している

このリバースモーゲージ、商品自体は昔からあったが、最近になって需要が伸びている。

リバースモーゲージでトップクラスの実績を持つ東京スター銀行の契約者数を見ると、2016年11月末で6000人を突破しており、商品としての認知度も上がってきた。

【関連記事】>>高齢者向け住宅ローン「リ・バース60」の利用者が急増! 年金生活でも家の購入・建築・リフォームが可能に

借り入れの自由度が高い、銀行のリバースモーゲージ

リバースモーゲージは従来、各都道府県の社会福祉協議会の「不動産担保型生活資金」や、一部の自治体による貸し付け事業が中心だった。

ただし、社会福祉協議会の融資は、「市区町村民税で非課税程度の低所得世帯」向けの商品だ(単身なら年収100万円以下が目安)。

資金の受け取り方にも制限があり、年金のように毎月数万円から数十万円ずつ受け取るという「年金型」しか選べない。そのまま自宅に住み続ける必要もある。あくまで、低所得者の老後の生活資金向け商品だ。

一方で最近、リバースモーゲージを積極化している銀行などは、「年金型」だけではなく、借入可能額まで自由にいつでも借りられる「枠内自由引出型」や、最初に一括してお金を借りてしまう「一括借入型」をそろえているところが多く、借り入れの自由度が高いのが特徴だ。

銀行のリバースモーゲージは、低所得者だけでなく、老後の生活をより豊かに過ごすために、借りた資金を積極活用したいという人も利用できる商品設計になっている。

利用目的では住宅ローンの残債の支払いが増えている

このリバースモーゲージで借りた資金は、何に使っている人が多いのか。生活資金の足しにしたり、老人ホームの入居一時金の支払いに充てるケースが多いが、最近は住宅ローンの残債の支払いに使う人も増えている。

退職金で住宅ローンを一括返済するというのはよくあるケースだが、それでは手元にあまりお金が残らない。リバースモーゲージでお金を借りて、住宅ローンの残債を返済すれば、退職金をまるまる取っておける。老後の資金が少なくて不安だという人には、うってつけの商品だ。

野村資本市場研究所の推計によれば、60歳から64歳の19.5%、65歳から69歳の12.9%、70歳から74歳の実に9.3%が住宅ローンを抱えている(2009年時点)。

実際、不動産コンサルタントで住宅ローン破綻問題に詳しい「任意売却119番」代表の富永順三氏によれば、「この世代の住宅ローン破綻の相談が顕著に増加している」という。老齢基礎年金の受給が始まる65歳になってなお、住宅ローンを抱えている世帯は多く、リバースモーゲージは住宅ローン返済の有効な手立てとなるだろう。

【関連記事】>>リバースモーゲージなど、老後の生活資金のために「自宅」を活用する3つの方法を解説!

銀行の「リバースモーゲージ」には注意点もある

一方で、銀行のリバースモーゲージで注意したいのは、以下の3点だ。

(1)エリアや物件に制限がある

(2)担保評価に対する融資限度額が50%程度と低め

(3)金利上昇や不動産価格下落のリスクがある

(1)エリアや物件に制限がある

まず、(1)エリアや物件に制限がある、ことに注意したい。担保価値が高い、大都市圏か、銀行・金融機関の営業エリアに限定されている。社会福祉協議会は、低所得者しか利用できないが、各都道府県で融資メニューを用意しているので、どこでも利用できる。

また、物件についても、土地付き一戸建てが中心で、全ての銀行でマンションやアパートに対応しているわけではない。

担保評価額の下限を示している銀行があるが、上表の6銀行・金融機関をみると比較的高額で、三井住友信託の場合、「8000万円以上」とハードルを高く設定している。

(2)担保評価に対する融資限度額が50%程度と低め

(2)担保評価に対する融資限度額が50%程度と低め、というのも気になる点だ。融資限度額の比率は、50%程度の銀行が多いため、思ったほど多額の資金を借りられないケースがあるかもしれない。あまりにも評価額が低くしか出ないのであれば、いっそのこと自宅を売却するという選択肢も出てくるかもしれない。

なお、枠内引出型の場合は、借りた資金の金利については、毎月支払うタイプと、融資枠から差し引くという、2つの方法を選択できる。大半の人は融資限度額をフルに使いたいから、毎月金利を支払うタイプをを選択する。

ただし、融資限度額まで借りた場合、金利を支払わないと、借入額が限度額を超えてしまい、契約を終了させられる可能性がある。

こうした金利支払いが面倒な場合は、預金連動型を導入している、東京スター銀行が有効だ。借りた金額と同じ金額の預金(普通預金)をすれば、借入金に利息はかからない。申込時にかかる手数料と、年間1万2960円の管理料を支払えば、月々の返済はなくなる。

(3)金利上昇や不動産価格下落のリスクがある

(3)金利上昇や不動産価格下落のリスクがある、のも大きなリスクになりかねない。将来、金利が上昇すれば、金利の支払いが大きな負担になりかねない。想像以上に長生きしてしまった場合も、早い段階で融資限度額に達してしまい、その後は新たな資金を手にすることはできなくなってしまう。

また、銀行は数年に一回、担保不動産を評価することになっており、不動産市況が悪化すれば、それに合わせて融資限度額を引き下げる。融資限度額は固定的なものではなく、変動するのだ。

さらに、不動産の下落幅が大きく、借入残高を下回るということになれば、全額または差額分を銀行に返済しなければならない。こうした事がないように50%までしか貸していないのだが、用心するならば、融資限度額をすべて借りないほうがいい。

とはいえ、リバーモーゲージは、金利が2%台くらいであり、消費者金融などで借りるよりも非常に金利が安いのは確かだ。「預金はあまりないけど、自宅だけはある」という高齢者世帯にとって、リバースモーゲージは有力な選択肢の一つだろう。

「セル・アンド・リースバック」の注意点とは

「セル・アンド・リースバック」では、何に注意すればいいだろうか。以下がそのポイントだ。

(1)住宅の売却価格が安く、買い戻し額は高くなりがち

(2)賃貸契約が「定期賃貸借」なので、住み続けられる保証はない

(3)家賃が割高なので、長期間の契約に向かない

(1)住宅の売却価格が安く、買い戻し額は高くなりがち

まず、(1)住宅の売却価格が安く、買い戻し額は高くなりがち、ということを知っておこう。セル・アンド・リースバックは、簡単にいってしまえば不動産会社による買い取りなので、通常の不動産売却に比べると相当割安になる。

また、契約時に買い戻しできるように、買い戻し価格を決めておくのが一般的だが、買い戻し価格は、買取価格に比べて高めに設定されるため、実際に買い戻すのは相当ハードルが高いだろう。

(2)賃貸契約が「定期賃貸借」なので、住み続けられる保証はない

(2)賃貸契約が「定期賃貸借」なので、住み続けられる保証はない、というデメリットもある。通常、2~3年の定期賃貸借契約を結んで住み続けるのだが、2~3年後には、不動産会社から立ち退きを要求された場合出て行かなければならない。

(3)家賃が割高なので、長期間の契約に向かない

(3)家賃が割高なので、長期間の契約に向かない、というのも問題だ。多くの不動産会社は、買取価格の約10%を家賃として設定することが多い。これは、家賃としてはかなり割高なので、長期に渡って住むのには向いていないのだ。

結局、セル・アンド・リースバックは、「一時的にお金が必要」という人向けの制度だ。数年後には必ず高値で買戻しできるという人向きの仕組みで、実際には個人事業主が資金繰り対策で利用するケースが多いだろう。

もし、お金が必要なのであれば、思い切って売却してしまう方が、トータルのコストは安くなる。売却とリースバックのどちらがいいのか、きちんと比較してから利用したいところだ。

| セゾンファンデックス(リースバックサイト) | |

|

|

| 特徴 | ・セゾンファンデックス個社のリースバックサービス ・クレディセゾングループが提供する安心感 ・ホームセキュリティや安否確認のサービスを利用できる |

|---|---|

| 対応物件 | マンション、戸建て |

| 運営会社 | 株式会社セゾンファンデックス |

|

|

|

| 家まもルーノ(リースバック専門一括査定サイト) | |

| 特徴 | ・リースバックに特化した一括査定サイト ・専任のコンシェルジュが物件に適した不動産会社を選定 ・1度の登録で複数の不動産会社の査定価格がわかる |

|---|---|

| 対応物件 | マンション、戸建て |

| 運営会社 | 株式会社応援宣言 |

|

|

|

「リバースモーゲージ」や「セル・アンド・リースバック」は、売却するのとどちらがいいか検討を!

リバースモーゲージも、セル・アンド・リースバックもそれぞれの長所・短所がある。

リバースモーゲージは、「預金はあまりないけど、自宅だけはある」という高齢者世帯にとって有力な選択肢の一つだ。

一方で、セル・アンド・リースバックは、年齢を問わず、短期的に大きな資金が必要な時に利用価値がある。

また、自宅を売却するという選択肢もあるので、不動産会社や「不動産一括査定サイト」などで相場を知っておいたほうがいい。

将来、自宅を相続するかもしれない子供達が受け入れてくれるかという問題もある。自宅の取り扱いについては、家族でよく話し合って、決めるのがいいだろう。

不動産一括査定サイト10社を比較

| サイトロゴ |  |

|

|

|

|

|

|

|

||

|---|---|---|---|---|---|---|---|---|---|---|

| サイト名 | suumo売却査定 | すまいValue | HOME4U | マンションナビ | おうちクラベル | イエウール | ライフルホームズ | リビンマッチ | ズバット不動産売却 | |

| おすすめな人 | 知名度の高いスーモで、大手から地元の会社まで多数の不動産会社に査定してほしい人。詳しくはこちら | 査定は大手不動産会社のみに依頼したいという人。詳しくはこちら | 信頼できる会社が運営しており、査定不動産会社も大手がいいという人。店舗や事務所の査定にも対応。詳しくはこちら | 多数の不動産仲介会社に査定して欲しい人。農地の査定にも対応。詳しくはこちら | AI査定で、査定依頼後すぐに結果を知りたい人。売り出し開始でAmazonギフト券最大3万円もらえる。 詳しくはこちら |

多数の不動産仲介会社に査定して欲しい人。投資用物件の査定にも対応。詳しくはこちら | 大都市だけでなく、地方の不動産も含めて幅広いエリアで査定したいと考えている人。詳しくはこちら | マンションの売却・賃貸を考えている人。詳しくはこちら | 運営歴の長い信頼性の高い会社へ戸建やマンションの売却を相談したい人。詳しくはこちら | 首都圏のピタットハウスの店舗に売却を相談したい人。 |

| 提携社数 | 2000以上 | 大手6社 (住友不動産ステップ、東急リバブル、三井のリハウスなど) |

2500以上 | 2500 | 不明 | 2300以上 | 4700以上 | 1700以上 | 不明 | 600以上 |

| 最大紹介社数 | 10 ※物件所在地によって異なる |

6 | 6 | 6 | 6 | 6 | 6 | 6 | 6 | 最寄りの店舗 |

| 主な対応物件 | マンション、戸建て、土地 | マンション、戸建て、土地など | マンション、戸建て、土地など | マンション | マンション、戸建て、土地など | マンション、戸建て、土地など | マンション、戸建て、土地など | マンション、戸建て、土地など | マンション、戸建て、土地など | マンション、戸建て、土地 |

| 対応エリア | 全国 | 首都圏、大阪、名古屋、福岡など | 全国 | 全国 | 全国 | 全国 | 全国 | 全国 | 全国 | 一都三県(東京都・神奈川県・埼玉県・千葉県) |

| 公式サイト | 公式サイト (無料査定も可能) |

公式サイト (無料査定も可能) |

公式サイト (無料査定も可能) |

公式サイト (無料査定も可能) |

公式サイト (無料査定も可能) |

公式サイト (無料査定も可能) |

公式サイト (無料査定も可能) |

公式サイト (無料査定も可能) |

公式サイト (無料査定も可能) |

公式サイト (無料査定も可能) |

|

|

<不動産売却の基礎知識>

相場を知るために、まずは「一括査定」を活用!

不動産の売却に先駆けて、まずは相場を知っておきたいという人は多いが、それには多数の不動産会社に査定をしてもらうのがいい。

そのために便利なのが「不動産一括査定サイト」だ。一括査定サイトで売却する予定の不動産情報と個人情報を入力すれば、最大6社程度から査定してもらうことができる。不動産の相場観が分かるだけでなく、きちんと売却してくれるパートナーである不動産会社を見つけられる可能性が高まるだろう。

ただし、査定価格が高いからという理由だけでその不動産会社を信用しないほうがいい。契約を取りたいがために、無理な高値を提示する不動産会社が増加している。

「大手に頼んでおけば安心」という人も多いが、不動産業界は大手企業であっても、売り手を無視した手数料稼ぎ(これを囲い込みという)に走りがちな企業がある。

なので、一括査定で複数の不動産会社と接触したら、査定価格ばかりを見るのではなく、「売り手の話を聞いてくれて誠実な対応をしているか」、「価格の根拠をきちんと話せるか」、「売却に向けたシナリオを話せるか」といったポイントをチェックするのがいいだろう。

以下が主な「不動産一括査定サイト」なので上手に活用しよう。

| ■相場を知るのに、おすすめの「不動産一括査定サイト」はこちら! |

| ◆HOME4U(不動産一括査定サイト) | ||

| 対応物件の種類 | マンション、戸建て、土地、ビル、アパート、店舗・事務所 | |

| 掲載する不動産会社数 | 900社 |  |

| サービス開始 | 2001年 | |

| 運営会社 | NTTデータ・スマートソーシング(東証一部子会社) | |

| 紹介会社数 | 最大6社 | |

| 【ポイント】 強みは、日本初の一括査定サービスであり、運営会社はNTTデータグループで安心感がある点。弱点は、提携会社数がやや少なめであること。 | ||

| ◆イエウール(不動産一括査定サイト) | ||

| 対応物件の種類 | マンション、戸建て、土地、投資用物件、ビル、店舗、工場、倉庫、農地 | |

| 掲載する不動産会社数 | 1400社以上 |  |

| サービス開始 | 2014年 | |

| 運営会社 | Speee | |

| 紹介会社数 | 最大6社 | |

| 【ポイント】 強みは、掲載する会社数が多く、掲載企業の一覧も掲載しており、各社のアピールポイントなども見られる点。弱点は、サービスを開始してまだ日が浅い点。 | ||

| ◆LIFULL HOME'S(不動産一括査定サイト) | ||

| 対応物件の種類 | マンション、戸建て、土地、倉庫・工場、投資用物件 | |

| 掲載する不動産会社数 | 1692社(2018年8月) |  |

| サービス開始 | 2008年 | |

| 運営会社 | LIFULL(東証一部) | |

| 紹介会社数 | 最大6社 | |

| 【ポイント】強みは、匿名査定も可能で安心であるほか、日本最大級の不動産ポータルサイト「LIFULL HOME'S」が運営している点。弱点は大手の不動産仲介会社が多くはないこと。 | ||

| ◆イエイ(不動産一括査定サイト) | ||

| 対応物件の種類 | マンション、戸建て、土地、投資用物件、ビル、店舗、工場、倉庫、農地 | |

| 掲載する不動産会社数 | 1000社 |  |

| サービス開始 | 2007年 | |

| 運営会社 | セカイエ | |

| 紹介会社数 | 最大6社 | |

| 【ポイント】 強みは、サービス開始から10年以上という実績があるほか、対象となる不動産の種類も多い。「お断り代行」という他社にないサービスもある。弱点は、経営母体の規模が小さいこと。 | ||

| ◆マンションナビ(不動産一括査定サイト) | ||

| 対応物件の種類 | マンション | |

| 掲載する不動産会社数 | 900社超、2500店舗 |  |

| サービス開始 | 2011年 | |

| 運営会社 | マンションリサーチ | |

| 紹介会社数 | 最大9社(売却・買取6社、賃貸3社) | |

| 【ポイント】 強みは、マンションに特化しており、マンション売却査定は6社まで、賃貸に出す場合の査定3社まで対応している点。弱点は、比較的サービス開始から日が浅く、取扱い物件がマンションしかない点。 | ||

| ◆HowMaスマート不動産売却(一般媒介での一括査定) | ||

| 対応物件の種類 | マンション、戸建て(東京23区) | |

| 掲載する不動産会社数 | 10社(一般媒介) |  |

| サービス開始 | 2015年 | |

| 運営会社 | コラビット | |

| 紹介会社数 | 最大6社 | |

| 【ポイント】不動産会社探しを支援してくれるサービスで、不動産を売却する際に、不動産会社と会わずに契約が可能。不動産会社との契約は一般媒介なので、不動産会社による違法な「囲い込み」も心配ない。 | ||

| ◆いえカツLIFE(不動産一括査定サイト) | ||

| 対応物件の種類 | 分譲マンション、一戸建て、土地、一棟アパート・一棟マンション、投資マンション(1R・1K)、一棟ビル、区分所有ビル(1室)、店舗・工場・倉庫、農地、再建築不可物件、借地権、底地権、その他(共有持分についても査定・売却対象) | |

| 営業エリア | 東京、千葉、神奈川、埼玉 |  |

| サービス開始 | 2012年 | |

| 運営会社 | 株式会社 サムライ・アドウェイズ (東京マザーズ上場「アドウェイズ」の子会社) |

|

| 紹介会社数 | 最大6社(売買2社、買取2社、リースバック2社) | |

| 【ポイント】 再建築不可物件、借地権、底地権といった「訳あり物件」の査定にも対応している。共有持ち分でも相談に乗ってくれる査定サイトは少ないので、相談してみよう | ||

| 132銀行を比較◆住宅ローン実質金利ランキング[新規借入] |

| 132銀行を比較◆住宅ローン実質金利ランキング[借り換え] |

|

|

| 【金利動向】おすすめ記事 | 【基礎】から知りたい人の記事 |

| 【今月の金利】 【来月の金利】 【2025年の金利動向】 【変動金利】上昇時期は? 【変動金利】何%上昇する? |

【基礎の8カ条】 【審査】の基礎 【借り換え】の基礎 【フラット35】の基礎 【住宅ローン控除】の基礎 |

新規借入2026年1月最新 主要銀行版

住宅ローン変動金利ランキング

※借入金額3000万円、借入期間35年で試算

- 実質金利(手数料込)

- 0.722%

- 総返済額 3387万円

- 表面金利

- 年0.590%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,074円

①保証料など0円サービスが充実

②新規借入の場合は自己資金10%以上で金利優遇あり

③最大3億円まで借入可能

![]()

住宅ローン 全期間引下げ(新規借入)・変動金利

- 実質金利(手数料込)

- 0.762%

- 総返済額 3410万円

- 表面金利

- 年0.630%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,611円

①低金利の上、がん50%団信無料

②無料で全疾病保償&12カ月の就業不能保償を付帯

③金利+0.1%で、がん100%団信も付帯OK

- 実質金利(手数料込)

- 0.782%

- 総返済額 3421万円

- 表面金利

- 年0.650%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,880円

①店舗相談でも、低金利商品あり

②新規借入なら、注文住宅で必要な「つなぎ融資」に対応!

③3大疾病の50%保障が無料付帯!

④無料で、3大疾病50%保障&就業不能保障&就業不能保障を付帯する

-

住宅ローン利用者口コミ調査の詳細を見る

-

今回作成した「住宅ローン利用者口コミ調査」の調査概要は以下のとおり。

【調査概要】

調査日:2023年12月

調査対象:大手金融機関の住宅ローン利用者(5年以内に住宅ローンを新規借り入れ、借り換えした人)

有効回答数:822人

調査:大手アンケート調査会社に依頼

評価対象:有効回答数47以上を対象とするアンケートの設問は以下の7問。回答は5段階評価とした。なお、評価点数の平均点は小数点第2位以降を四捨五入。

【アンケートの設問】

Q1.金利の満足度は?

Q2.諸費用・手数料等は妥当でしたか?

Q3.団体信用生命保険には満足しましたか?

Q4.手続き・サポートには満足しましたか?

Q5.審査について、満足していますか?

Q6.借り入れ後の対応に満足しましたか?

Q7.他の人にも現在の銀行を勧めたいと思いますか?

【回答の配点】

・各設問は5段階で回答してもらい、Q1なら以下のように配点。平均値を求めた。

満足している(5点)

どちらかといえば満足している(4点)

どちらともいえない(3点)

どちらかといえば不満である(2点)

不満である(1点)

・総合評価については、各項目の平均値を全て合算。読者が重視する「Q1金利の満足度」については点数を3倍、「Q3団信の満足度」の点数を2倍として、点数の合計を50点満点とし、10で割ることで5点満点の数値を求めた。

|

保証料や団信などの諸費用がほとんど無料  |

|

132銀行の住宅ローンを比較 >>返済額シミュレーションで、全銀行の金利を一気に比較・調査

|

- 年収に対して安心して買える物件価格は?

-

- ・年収200万円で妻が妊娠中の家族の上限は1600万円!?

- ・年収250万円の単身者の上限は1800万円!?

- ・年収300万円の4人家族の上限は1800万円!?

- ・年収350万円の2人家族の上限は2100万円!?

- ・年収400万円の単身者の上限は2500万円!?

- ・年収450万円の4人家族の上限は2000万円!?

- ・年収500万円の4人家族の上限は3000万円!?

- ・年収600万円の3人家族の上限は3500万円!?

- ・年収600万円の40代独身の上限は3000万円!?

- ・年収700万円の共働き夫婦の上限は5000万円!?

- ・年収800万円の3人家族の上限は4500万円!?

- ・年収1000万円の30代4人家族の上限は5000万円!?

- ・年収1000万円の40代4人家族の上限は3500万円!?

- ・年収1000万円の50代夫婦の上限は3000万円!?

※サイト内の金利はすべて年率で表示

関連記事

関連記事

プロの評判・口コミ

淡河範明さん

SBI新生銀行の住宅ローンは、10年固定、15年固定、20年固定といった金利が低い点が特徴です。

商品も特徴的で、介護状態を保障する団信や、長く借りていると金利が下がっていく「ステップダウン金利」があるのも主要銀行ではここだけです。

審査はオーソドックスに行なっている感じです。住宅ローン処理センターで集中審査しているので、窓口のかたの力量があまり問われず、公平に審査されるという印象です。

なお、相談から審査、契約の手続きまでネットで完結できるようになりました。不安な方には、ビデオ通話で自宅から気軽に相談ができるので、コロナ禍の現状では最適な方法が用意されているようです。