米大統領選は民主党のバイデン氏が勝利したことで日米の株価は上昇したことなどから、2021年に住宅ローンの実行を予定している人は「住宅ローン金利が上がるのではないか?」と心配になっているのでは、と思います。3メガバンク中間決算も踏まえて、これから2021年3月(決算月)までの住宅ローン金利の動向を予想します。(住宅ローン・不動産ブロガー、千日太郎)

米国の金利は上昇傾向にあるが…

こんにちは、ブロガーの千日太郎です。

11月13日、米大統領選は民主党のバイデン氏が選挙人を306人獲得し、過半数の270人を大幅に超える結果となりました。新型コロナウイルス感染症と並ぶ不透明要素が一つ解消したことで株価は上昇し、長期金利も上昇傾向にあります。

同じ週には日本3メガバンクの中間決算発表があり、三菱UFJ銀行とみずほ銀行が通期の純利益予想を上方修正しました。

景気が持ち直しつつあるともいえる事象が出てきたことで今後、金利は上昇していくのでしょうか? そこで、2021年3月までの住宅ローン金利動向を予想したいと思います。

なお、この記事でお話しする内容は、記事の執筆時点(2020年11月13日)で公表されている情報を基礎にして千日太郎個人が予想することです。そのため、実際の金利の動きはこの記事で書いたことと異なってくる可能性は大いにあり得ます。

民主党バイデン氏勝利で、金利上昇

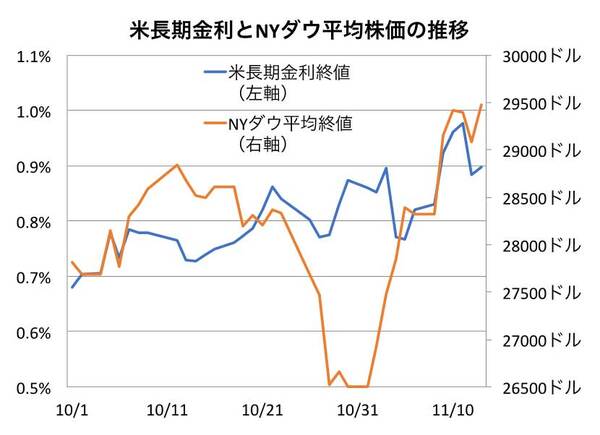

10月1日から11月13日までの米長期金利とNYダウ平均株価の推移をとりました。

11月3日の投開票前後にはグラフから投資家の大きな混乱が見てとれます。株価が大きく下落しているのに、長期金利がむしろ上昇している動きです。これは、安全資産とされる債券さえも売って現金化しているときに見られる現象です。同じようなグラフの形(株価が下がり長期金利が上がる)は、2020年3月のコロナウイルス感染爆発の際にも見られました。

その後、バイデン氏が勝利を確実にし、米政治の不透明感が和らぐに従って市場もリスクオン(リスクを取る方向)に振れ、債券を売却し株式を購入する流れへ移行しています。グラフでも株価と同じくらいの急激なカーブで米長期金利が上昇していますね。投開票直後は、郵便投票の不正を強く訴えていたトランプ氏ですが、時間の経過に従い、その主張を軟化させています。

日本は株価上昇も、金利は横ばい

対して日本の株価と長期金利はどうか? 10月1日から11月13日までの日本の長期金利と日経平均株価の推移をとりました。

株価の上昇については米国に近い動きとなっていますが、長期金利に相違があります。米国のように大きく上昇していません。

安全資産としての日本国債への需要は根強く、債券価格が下がると即座に購入するリスク回避型の投資家がいるのです。そのため、日本の長期金利については米国ほどには上昇しないだろうと予想しています。

日本3メガ銀行のコロナ影響と今後の見込み

日本の3メガバンクの2020年度中間決算が出そろい、三菱UFJ銀行を傘下に持つ「三菱UFJフィナンシャル・グループ(MUFG)」と、みずほ銀行を傘下に持つ「みずほフィナンシャルグループ」が通期の純利益予想を上昇修正しました。しかしこれはこの2グループが好調ということではありません。2020年4月~6月の最悪期に計画を策定しているからであり、その時の予想が低すぎただけだともいえるのです。

日本の3メガバンクの通期純利益

3グループの中間純利益を前年同期で比較しました。3グループともに2019年度よりもマイナスになっています。なかでも前年同期比のマイナスが最も少ないのは、通期純利益の予想が最も小さいみずほFGです。

日本の3メガバンクの中間純利益

マイナス要因の与信関係費用

3メガバンクの利益が前年同期比較でマイナスとなった主な要因は、与信関係費用の増加です。与信関係費用とは融資の枠取りに関係する費用全体のことです。主として回収が不可能になった際に貸金を棒引きする「貸倒償却」や、債務者の財政状態が悪化したことで引き当てる「貸倒引当金繰入額」などによって構成されています。

コロナ不況によって世界的に企業の業績が悪化し、回収リスクが上がったことで全体的な与信関係費用が増加したのです。与信関係費用の前年同期比較を行いました(利益に対するマイナス項目なので▲表示としています)。

3メガバンクの与信関係費用の前年同期比較

3グループともに与信関係費用の増加と中間純利益のマイナスが近い数字になっていますね。その与信関係費用の中間実績と年度予想額は以下のようになっています。

3メガバンクの与信関係費用実績と予想

概むねこの中間期で年度予想の40%~50%くらいを計上している感じです。与信関係費用は時間の経過とは直接関係しませんので、年度が中間期の2倍の80%~100%になるとは限りません。今のところは各グループが想定した範囲内に収まっているんだな、という見方になります。

これから、年度末にかけて景気が急激に悪化すると返済が困難になる企業が増えて与信関係費用がはね上がります。与信関係費用は、3メガバンクの年度の予想に対する大きな不確定要因になっているのですね。

コロナ不況からの回復ペースは当初想定より遅い

日本の3メガバンクの中間決算が想定よりも悪くなかった要因としては、政府の政策対応などで4月~9月の倒産件数が抑制されたことが指摘されています。実体としては倒産してもおかしくない状態だった企業が各種の補助金で延命しているというのです。そうなると、潜在的な与信関係費用は中間期に顕在化している金額よりもはるかに大きい可能性がありますね。

三井住友フィナンシャルグループだけが通期の純利益予想をあえて据え置きましたが、その理由としてコロナの影響で「潜在的リスクを抱えている顧客は結構いると思われる。下期、あるいは来年度まで影響がずれ込んでくる可能性も十分ある」ためと表明しています。

また純利益を上方修正した三菱UFJフィナンシャル・グループも、ウィズコロナの経済回復シナリオを下方修正しています。三菱UFJフィナンシャル・グループは、GDPの回復見通しとしてリーマンショック時よりも回復が遅いだろうとの見解を公表しています。

現在、日経平均株価はコロナ不況の実体経済とは乖離して高騰していますが、それに対して日本の長期金利がさほど上がっていないのは、やはり先行きの不安が大きく、リスク回避型の投資家によって債券が買い支えられているからだと思います。

日本の長期金利は上がらないが、ヒステリックな上昇に注意

以上のことから、2021年日本の長期金利は基本的に上がらないと予想しています。特に日本国債は安全資産とされていて、今のようにコロナで先行きが不透明な時には多くの投資家によって買いが入り、債券価格が上がり、長期金利が下がるのがセオリーです。米長期金利の高騰が波及して上がる要素もありますが、バイデン氏勝利による米長期金利の上昇は日本の長期金利にさほどの影響を与えていません。

しかし、あまりにリスクが強く認識されると、安全資産である日本国債すら売って現金化しようとする動きになることがあるので注意が必要です。2020年3月の新型コロナウイルス感染症の最初の感染爆発のタイミングでは、日経平均株価が大きく下がったのに長期金利が高騰しています。

以下は、日本の2月~11月の長期金利と日経平均株価の推移です。

想定外のリスクに対する投資家のヒステリックな反応によって短期間に大量の債券が売られると、債券価格が下がり、利回りが上がる=長期金利が上がるという現象が起きるのです。

まとめ~想定外が起こることを想定すべし

このように、思わぬタイミングで一時的に長期金利が上がってしまうことはあらかじめ想定ができません。予想ができたとしたら、それはすでに市場の長期金利に織り込まれているはずだからです。

また、現時点ではコロナで当分の間は低金利が続くと予想していますが、明日にはその前提が少し変わっている可能性もあります。大事なことなので2度書きますが、あくまでここまで書いたことは執筆時点の公表情報に基づいて、千日太郎個人が独断と偏見で予想していることにすぎません。

そのため、早い段階から一つの金融機関、一つの金利タイプの住宅ローンに決めてしまい、一つだけ審査を通すという対応でいると、その後の想定外のアクシデントに対応できなくなります。住宅ローンを借りるのであれば、複数の金融機関、金利タイプでも本審査まで通しておき、想定外に備えるようにしてください。

【関連記事はこちら】>>住宅ローン控除を最大化する新常識を公開!金利0.7%以下なら、税金の戻りの方が多くなり,「打ち出の小槌」に生まれ変わる

| 132銀行を比較◆住宅ローン実質金利ランキング[新規借入] |

| 132銀行を比較◆住宅ローン実質金利ランキング[借り換え] |

|

|

| 【金利動向】おすすめ記事 | 【基礎】から知りたい人の記事 |

| 【今月の金利】 【来月の金利】 【2025年の金利動向】 【変動金利】上昇時期は? 【変動金利】何%上昇する? |

【基礎の8カ条】 【審査】の基礎 【借り換え】の基礎 【フラット35】の基礎 【住宅ローン控除】の基礎 |

新規借入2026年2月最新 主要銀行版

住宅ローン変動金利ランキング

※借入金額3000万円、借入期間35年で試算

![]()

住宅ローン 全期間引下げ(新規借入)・変動金利

- 実質金利(手数料込)

- 0.762%

- 総返済額 3410万円

- 表面金利

- 年0.630%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,611円

低金利の上、がん50%団信無料

- 実質金利(手数料込)

- 0.772%

- 総返済額 3415万円

- 表面金利

- 年0.640%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,745円

①保証料など0円サービスが充実

②新規借入の場合は自己資金10%以上で金利優遇あり

③最大3億円まで借入可能

- 実質金利(手数料込)

- 0.782%

- 総返済額 3421万円

- 表面金利

- 年0.650%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,880円

①ネット銀行の低金利を店頭相談で申し込める!

②51歳以下なら3大疾病保障特約(50%)が無料で基本付帯

③新規借入なら、注文住宅で必要な「つなぎ融資」に対応

-

住宅ローン利用者口コミ調査の詳細を見る

-

今回作成した「住宅ローン利用者口コミ調査」の調査概要は以下のとおり。

【調査概要】

調査日:2023年12月

調査対象:大手金融機関の住宅ローン利用者(5年以内に住宅ローンを新規借り入れ、借り換えした人)

有効回答数:822人

調査:大手アンケート調査会社に依頼

評価対象:有効回答数47以上を対象とするアンケートの設問は以下の7問。回答は5段階評価とした。なお、評価点数の平均点は小数点第2位以降を四捨五入。

【アンケートの設問】

Q1.金利の満足度は?

Q2.諸費用・手数料等は妥当でしたか?

Q3.団体信用生命保険には満足しましたか?

Q4.手続き・サポートには満足しましたか?

Q5.審査について、満足していますか?

Q6.借り入れ後の対応に満足しましたか?

Q7.他の人にも現在の銀行を勧めたいと思いますか?

【回答の配点】

・各設問は5段階で回答してもらい、Q1なら以下のように配点。平均値を求めた。

満足している(5点)

どちらかといえば満足している(4点)

どちらともいえない(3点)

どちらかといえば不満である(2点)

不満である(1点)

・総合評価については、各項目の平均値を全て合算。読者が重視する「Q1金利の満足度」については点数を3倍、「Q3団信の満足度」の点数を2倍として、点数の合計を50点満点とし、10で割ることで5点満点の数値を求めた。

|

保証料や団信などの諸費用がほとんど無料  |

|

132銀行の住宅ローンを比較 >>返済額シミュレーションで、全銀行の金利を一気に比較・調査

|

- 年収に対して安心して買える物件価格は?

-

- ・年収200万円で妻が妊娠中の家族の上限は1600万円!?

- ・年収250万円の単身者の上限は1800万円!?

- ・年収300万円の4人家族の上限は1800万円!?

- ・年収350万円の2人家族の上限は2100万円!?

- ・年収400万円の単身者の上限は2500万円!?

- ・年収450万円の4人家族の上限は2000万円!?

- ・年収500万円の4人家族の上限は3000万円!?

- ・年収600万円の3人家族の上限は3500万円!?

- ・年収600万円の40代独身の上限は3000万円!?

- ・年収700万円の共働き夫婦の上限は5000万円!?

- ・年収800万円の3人家族の上限は4500万円!?

- ・年収1000万円の30代4人家族の上限は5000万円!?

- ・年収1000万円の40代4人家族の上限は3500万円!?

- ・年収1000万円の50代夫婦の上限は3000万円!?

※サイト内の金利はすべて年率で表示

関連記事

関連記事

プロの評判・口コミ

淡河範明さん

PayPay銀行の住宅ローンは、ネット銀行ならではの低金利が特徴です。がん50%団信も付帯するようになり、auじぶん銀行などと人気を分けています。

ネット銀行ならではの、お申込みから契約までネットでお手続きを完結できる点も魅力的です。

ただし、審査は厳しめです。

条件のいい借り手に絞ることで低金利を実現しているものと思われます。当初の計画では、徐々に融資対象を拡大していくとしていましたが、今後どうするのか注目しています。