2019年10月の消費税アップ(8%→10%)に伴い、住宅ローン減税が拡充されました。ここで気になるのが「消費税増税後でも、住宅を購入するのはお得なのか?」ということですよね。今回は、新築マンション(建売住宅)を購入する場合と、中古住宅を購入する場合にわけて、どちらがお得かを、住宅ローンの借り入れ金額別に試算してみました。

こんにちは、ブロガーの千日太郎です。住宅ローン減税は、減税対象期間が10年から13年へと延長されました。延長する3年間の減税額は、「建物価格の2%の3等分」と「年末借入残高の1%」のどちらか少ない方の金額が毎年採用されます。

これからマイホームを購入しようという人にとっては、増税後でもおトクになるのかが気になりますよね。

・消費増税によってマイホームを購入する際に増える支払い

・「延長された住宅ローン減税」+「拡大されるすまい給付金」

どちらがおトクかどうかは、この比較を行うことで自ずと明らかになります。ただし、消費増税による影響額は新築か中古かによってかなり違ってきます。

また、住宅ローン減税は借入額や建物の金額によっても違ってきますし、すまい給付金は収入によっても違ってきます。

今日はできるだけ様々なケースを分かりやすく整理して、どっちがトクになるのかを検証してみようと思います。

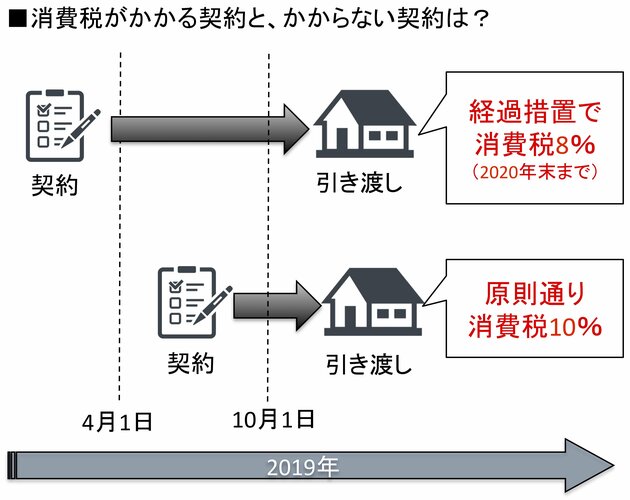

まずは消費税が8%になるケースと、10%になるケースの違いを確認しましょう。

新築か中古かで違う消費増税の影響額

そもそも家の価格の全額について消費税がかかるわけではありません。たとえば、「5000万の家で消費税が2%増税になると5000万×2%=100万円支払が増える」というのは誤りです。

・土地代金はもともと非課税

・一般の人から中古住宅を購入する場合は土地も建物も非課税

なのです。

消費税は単純に物件価格に8%を乗じたものじゃありません。建物の値段にだけ課税され、土地には課税されません。

建物も決して少額ではありませんが、前述のように、5000万の家の半分が建物とすれば消費増税の影響額は50万円です。5000万の家であれば、値引き交渉すれば比較的無理なく引いてもらえるような金額です。

また、中古住宅を購入する場合はそもそも消費税が非課税になるケースが多いです。というのも、不動産業者でない一般人から住宅を購入する場合は非課税だからです。

たとえば、読み終わった本をブックオフに売るのに、その代金を消費税込みでもらうことがないのと同じことです。中古住宅の場合10%の消費税がかかるのは、不動産仲介業者に支払う仲介手数料や銀行に払う融資事務手数料だけなのです。

消費税が上がるというだけで、慌てて購入するとかえって損をしてしまうこともあるでしょう。

【関連記事はこちら!】

>> 消費税の増税前に、駆け込みで家を購入すべき? 増税額と、補助金の恩恵額を比較して、マイホームの買い時をシミュレーションした!

2019年住宅ローン減税の改正ポイント

次に、政府税調の税制改正大綱のポイントを整理しておきましょうか。

◆3年延長によって増える減税額は?

住宅ローン減税は、年末の住宅ローン残高の1%が所得税等からキャッシュバック(税額控除)される減税制度です。現行法では、最大10回(10年)です。

それが、消費税10%が適用される人については、拡充されました。

・住宅ローン減税を今の10年から3年延長

・延長する3年間は、建物価格の2%の3等分と借入残高の1%のどちらか少ない方の金額

というものになっています。理由は後述しますが、3年延長することによる減税額の上限額はおおむね建物価格の2%となるように調整されています。

◆3年延長されるのはいつの契約、引き渡しから?

消費税がかかる住宅購入は?

消費税がかかる住宅購入は?工務店などに建築を依頼する注文住宅の場合は2019年4月以降の契約かつ10月以降の引き渡し、建売住宅とマンションは2019年10月以降の引き渡し物件が対象です。

いずれも2020年末までに引き渡される契約に限られます。

注文住宅の場合、2019年3月以前の契約ならば2019年10月以降の引き渡しでも、消費税8%なので3年延長の対象になりません。消費税が8%か10%かは選択適用ではなく、強制適用になる点に注意が必要ですね。

※コロナ禍の住宅ローン減税拡充策として、減税期間13年への延長については、新築については2021年9月末までに契約、中古住宅の取得・増改築等については2021年11月末までに契約し、かつ2022年末までに入居することが条件となっている。

すまい給付金の増加

消費税率8%の『すまい給付金』は年収510万円以下の人を対象として最大30万円です。消費税率が10%になると、収入額の目安が775万円以下の人に対象が拡大され、給付額も最大50万円に増額されました。

| 「すまい給付金」の概要(2021年3月までに引き渡し・入居が条件) | ||

| 消費税率8% (2019年3月末までに住宅売買契約、 または引渡しが2019年9月末まで※) |

→ | 消費税率10% (2019年4月~2020年3月に住宅売買契約、 かつ引渡しが2019年10月以降、住宅ローン利用) |

| ・年収425万円以下の人 「30万円」給付 ・年収475万円以下の人 「20万円」給付 ・年収510万円以下の人 「10万円」給付 |

→ | ・年収450万円以下の人 「50万円」給付 ・年収525万円以下の人 「40万円」給付 ・年収600万円以下の人 「30万円」給付 ・年収675万円以下の人 「20万円」給付 ・年収775万円以下の人 「10万円」給付 |

年収が510万円~775万円という人は、増税後に購入することで、本来なら給付されなかった「すまい給付金」を手にできます。年収520万円の人なら、0円だったものが40万円を受け取れます。

新築マンションは消費税増税後がお得(年収775万円以下)

では、住宅ローン減税とすまい給付金を駆使すれば、増税前と増税後のどちらがトクになるのかシミュレーションしてみましょう。

家の価格=住宅ローン借入額

家の価格のうち、土地と建物の価格は半々

仲介手数料は一律3%+6万円(+消費税)

住宅ローンの金利は一律1.38%(35年固定金利)

住宅ローンの手数料は一律2%程度

新築マンションや建売住宅の価格は土地持分と建物持分から成り立っていますが、そもそも土地には消費税がかかりませんので、消費増税の影響は以下のようになります。

不動産価格の半分(建物)に対する2%

仲介手数料はゼロ円

住宅ローン手数料は2%×2%で0.04%

その他司法書士報酬や引っ越し代などの2%

なので、消費増税の影響額は不動産価格(=借入額)×1.04%+1万円程度という感じです。

これに対して住宅ローン減税が3年延長する部分は、「年末住宅ローン残高の1%」と「建物価格の2%」のいずれか小さい方ですね。

そこで、不動産価格(=借入額)1000万円から8000万円で、「消費増税の影響額」と「住宅ローン減税の3年延長部分」の比較表を作りました。

| ◆ 消費増税の影響額と、住宅ローン減税延長部分の比較(新築マンション) ※ 不動産価格(=借入額)1000万円から8000万円 |

|||

| 不動産価格 (借入額) |

増税の影響額 | 住宅ローン控除延長の影響 (どちらか低いほう) |

|

| ローン残高の1% | 建物の2% | ||

| 1000万円 | +11.4万円 | -21.3万円 | -10.0万円 |

| 2000万円 | +21.8万円 | -42.6万円 | -20.0万円 |

| 3000万円 | +32.2万円 | -63.9万円 | -30.0万円 |

| 4000万円 | +42.6万円 | -85.2万円 | -40.0万円 |

| 5000万円 | +53.0万円 | -106.5万円 | -50.0万円 |

| 6000万円 | +63.4万円 | -120.0万円 | -60.0万円 |

| 7000万円 | +73.8万円 | -120.0万円 | -70.0万円 |

| 8000万円 | +84.2万円 | -120.0万円 | -80.0万円 |

| ※ 一般の住宅の住宅ローン減税の上限は1年40万円なので3年で120万円 | |||

たとえば5000万の新築マンションをフルローンで購入する場合、消費増税の影響額は約53万円です。これに対して住宅ローン控除の3年延長分は106.5万円と50万円の小さい方ですから50万円ですね。

つまり消費増税の影響額の方が3万円ほど大きくなるので、住宅ローン減税だけでは、消費増税前より、わずかですが「損」ですね。

ただし、年収が775万円以下の人は、増税後に購入することで、本来なら給付されなかった「すまい給付金」を手にできたり、「すまい給付金」が増額されます(上表参照)。すまい給付金と合わせ技一本で消費増税後の方がオトクということになります。

中古住宅は、3年延長の対象外

中古住宅の価格も土地と建物から成り立っていますが、どちらにも消費税はかかりません。

仲介手数料は(3%+6万円)×2%で0.06%+1200円

住宅ローン手数料は2%×2%で0.04%

その他司法書士報酬や引っ越し代などの2%

なので、消費増税の影響額は不動産価格(=借入額)×0.1%+1万円程度という感じです。

中古住宅は3年延長の対象外となりますが、住まい給付金だけで十分におトクだと思います。年収775万円以下であれば、「すまい給付金」が増額になるか、受け取ることができるようになるので、消費税増税後の方がお得になります。

※当初記事では、「個人間の中古住宅の住宅ローン減税の上限は、1〜10年は年末の借入残高の1%で上限20万円、11〜13年目は建物購入額の2%で上限40万円」と記載しました。31年度の税制改正大綱では「その対価の額又は費用の額に含まれる消費税等の税率が10%である場合」と規定されており、個人間の売買でも仲介手数料等の費用にかかる消費税は10%なので、中古住宅も対象になると解釈したためです。ただし、財務省に確認したところ、11〜13年目は住宅ローン減税の延長はないと回答を得たため、修正しました。

「住宅取得等資金贈与の非課税枠」は、利用を急ぐ

また、2021年12月までは「住宅取得等資金贈与の非課税」があります。

マイホームの購入代金に充てる、親や祖父母からの贈与は非課税になる(税金が課せられない)という制度です。贈与税が非課税となるのは消費税8%なら上限1200万円に対して、消費税10%後は上限3000万円と大きく跳ね上がりました。

以下が「住宅取得等資金贈与の非課税」の詳細です。

| 「住宅取得等資金贈与の非課税」はメリットが増大! | |

| 消費税8%物件の非課税枠 (2019年3月末までに住宅売買契約、または引渡しが2019年9月末まで) |

|

| 良質な住宅用家屋 | 左記以外の住宅用家屋 |

| 1200万円(+基礎控除110万円) | 700万円(+基礎控除110万円) |

| ↓ ↓ ↓ | |

| 消費税10%物件の非課税枠 (2019年4月以降に住宅売買契約、かつ引渡しが2019年10月1日以降) |

|

| 良質な住宅用家屋 | 左記以外の住宅用家屋 |

| ・2019年4月~2020年3月に住宅売買契約 3000万円(+基礎控除110万円) ・2020年4月~2021年3月に住宅売買契約 1500万円(+基礎控除110万円) ・2021年4月~12月に住宅売買契約 1200万円(+基礎控除110万円) |

・2019年4月~2020年3月に住宅売買契約 2500万円(+基礎控除110万円) ・2020年4月~2021年3月に住宅売買契約 1000万円(+基礎控除110万円) ・2021年4月~12月に住宅売買契約 700万円(+基礎控除110万円) |

例えば、「消費税10%」だと、良質な住宅用家屋を購入する人なら、3000万円+基礎控除額110万円=3110万円が非課税枠となるのです。これを見逃す手はありません。

親から額の贈与が見込める人にとっては、むしろ消費税が10%に増税となった直後に住宅を購入する方が有利です。特例措置であるため、非課税枠は年々減少していきますので、早めに住宅購入をするのがいいでしょう。

なお、住宅取得等資金贈与の非課税を利用する際は、確定申告を忘れないでください。住宅ローン控除についても、1年目だけ、確定申告が必要ですので、併せて手続きするようにしましょう。

まとめ~住宅ローン減税期間延長の影響は?

家を建てる、購入するというのは、個人としては人生でもっとも大きなお金を動かすことであり、個人レベルで目に見えて社会経済に貢献することでもあります。ですから国は、私たちが家を購入しやすくするために減税制度や補助金制度でその後押しをしているのです。

マイホームを買うことで出ていくお金のことばかりでなく、減税制度や補助金制度を知り、最大限に利用することで何百万円もの違いが出てきます。知っているか知らないかだけで大きな違いが出てくるポイントですよ。千日太郎に出会った皆様が家と住宅ローンで賢い選択をし、素敵な人生を送られることを願っています。

【関連記事はこちら!】>> フラット35の金利を最大「16年間、0.5%引き下げる」おいしい制度を見逃すな!

>> 住宅ローン控除に不可欠な「確定申告」は怖くない! 申告期間、必要書類などのポイントを解説

| 132銀行を比較◆住宅ローン実質金利ランキング[新規借入] |

| 132銀行を比較◆住宅ローン実質金利ランキング[借り換え] |

|

|

| 【金利動向】おすすめ記事 | 【基礎】から知りたい人の記事 |

| 【今月の金利】 【来月の金利】 【2025年の金利動向】 【変動金利】上昇時期は? 【変動金利】何%上昇する? |

【基礎の8カ条】 【審査】の基礎 【借り換え】の基礎 【フラット35】の基礎 【住宅ローン控除】の基礎 |

新規借入2026年2月最新 主要銀行版

住宅ローン変動金利ランキング

※借入金額3000万円、借入期間35年で試算

![]()

住宅ローン 全期間引下げ(新規借入)・変動金利

- 実質金利(手数料込)

- 0.762%

- 総返済額 3410万円

- 表面金利

- 年0.630%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,611円

低金利の上、がん50%団信無料

- 実質金利(手数料込)

- 0.772%

- 総返済額 3415万円

- 表面金利

- 年0.640%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,745円

①保証料など0円サービスが充実

②新規借入の場合は自己資金10%以上で金利優遇あり

③最大3億円まで借入可能

- 実質金利(手数料込)

- 0.782%

- 総返済額 3421万円

- 表面金利

- 年0.650%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,880円

①ネット銀行の低金利を店頭相談で申し込める!

②51歳以下なら3大疾病保障特約(50%)が無料で基本付帯

③新規借入なら、注文住宅で必要な「つなぎ融資」に対応

-

住宅ローン利用者口コミ調査の詳細を見る

-

今回作成した「住宅ローン利用者口コミ調査」の調査概要は以下のとおり。

【調査概要】

調査日:2023年12月

調査対象:大手金融機関の住宅ローン利用者(5年以内に住宅ローンを新規借り入れ、借り換えした人)

有効回答数:822人

調査:大手アンケート調査会社に依頼

評価対象:有効回答数47以上を対象とするアンケートの設問は以下の7問。回答は5段階評価とした。なお、評価点数の平均点は小数点第2位以降を四捨五入。

【アンケートの設問】

Q1.金利の満足度は?

Q2.諸費用・手数料等は妥当でしたか?

Q3.団体信用生命保険には満足しましたか?

Q4.手続き・サポートには満足しましたか?

Q5.審査について、満足していますか?

Q6.借り入れ後の対応に満足しましたか?

Q7.他の人にも現在の銀行を勧めたいと思いますか?

【回答の配点】

・各設問は5段階で回答してもらい、Q1なら以下のように配点。平均値を求めた。

満足している(5点)

どちらかといえば満足している(4点)

どちらともいえない(3点)

どちらかといえば不満である(2点)

不満である(1点)

・総合評価については、各項目の平均値を全て合算。読者が重視する「Q1金利の満足度」については点数を3倍、「Q3団信の満足度」の点数を2倍として、点数の合計を50点満点とし、10で割ることで5点満点の数値を求めた。

|

保証料や団信などの諸費用がほとんど無料  |

|

132銀行の住宅ローンを比較 >>返済額シミュレーションで、全銀行の金利を一気に比較・調査

|

- 年収に対して安心して買える物件価格は?

-

- ・年収200万円で妻が妊娠中の家族の上限は1600万円!?

- ・年収250万円の単身者の上限は1800万円!?

- ・年収300万円の4人家族の上限は1800万円!?

- ・年収350万円の2人家族の上限は2100万円!?

- ・年収400万円の単身者の上限は2500万円!?

- ・年収450万円の4人家族の上限は2000万円!?

- ・年収500万円の4人家族の上限は3000万円!?

- ・年収600万円の3人家族の上限は3500万円!?

- ・年収600万円の40代独身の上限は3000万円!?

- ・年収700万円の共働き夫婦の上限は5000万円!?

- ・年収800万円の3人家族の上限は4500万円!?

- ・年収1000万円の30代4人家族の上限は5000万円!?

- ・年収1000万円の40代4人家族の上限は3500万円!?

- ・年収1000万円の50代夫婦の上限は3000万円!?

※サイト内の金利はすべて年率で表示

関連記事

関連記事

プロの評判・口コミ

淡河範明さん

PayPay銀行の住宅ローンは、ネット銀行ならではの低金利が特徴です。がん50%団信も付帯するようになり、auじぶん銀行などと人気を分けています。

ネット銀行ならではの、お申込みから契約までネットでお手続きを完結できる点も魅力的です。

ただし、審査は厳しめです。

条件のいい借り手に絞ることで低金利を実現しているものと思われます。当初の計画では、徐々に融資対象を拡大していくとしていましたが、今後どうするのか注目しています。