住宅ローン金利が上がれば、返済負担が増えて借入可能額や購入可能額が減ったり、購入意欲が減退したりしかねない。そのため、デベロッパーは住宅価格を引き下げざるを得ないのではないか? 今後の金利と住宅価格の関係をシミュレーションしてみた。(住宅ジャーナリスト・山下和之)

住宅ローン金利が上がると分譲住宅の価格が下がる?!

2024年3月、日本銀行が長く続いたマイナス金利政策を解除して、17年ぶりに金利の引き上げを実施した。これによって、これまで超低金利が続いてきた変動金利型の住宅ローン金利も上昇する可能性が高くなっている。

2024年6月現在、まだ本格的な上昇には至っていないが、夏から秋にかけて住宅ローン金利の上昇は避けられないという見方が強い。

住宅ローン金利が上がると、住宅市場にはどのような影響があるのだろうか・・・。

金利が上がると分譲住宅の供給数が減少する

三菱UFJ信託銀行が、マンションなどの分譲住宅デベロッパーを対象に「金利上昇で供給動向にどんな変化が起こりそうなのか」について調査を行っている。

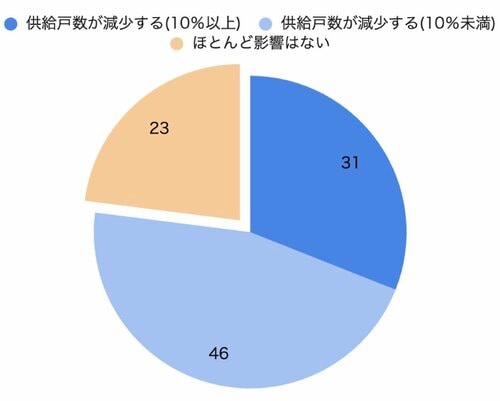

その結果は図表1にあるように、住宅ローン金利が0.5%上がった場合、「供給戸数が減少する」の割合が77%と、8割近くに達している。

図表1 住宅ローン金利が0.5%上昇した場合に想定する供給戸数への影響(単位:%)

金利が上がればローン負担が増え、マイホームの購買力が低下し、分譲住宅が売れなくなるため、販売戸数を減らさざるを得ないのではないか、とするデベロッパーが大半というわけだ。

7割以上のデベロッパーが住宅価格が下がると示唆

購買力が低下し、供給数が減少すれば、価格の引き下げによって何とかして購入意欲を引き出そうとする動きが出てくるのではないだろうか。

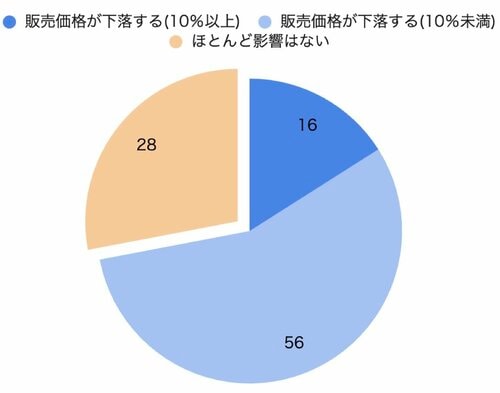

そこで、同じく「金利が0.5%上がった場合に販売価格がどうなりそうか」の調査結果が図表2だ。

図表2.住宅ローン金利が0.5%上昇した場合に想定する販売価格への影響(単位:%)

資料:三菱UFJ信託銀行「不動産マーケットリサーチレポートVOL.245(2024年4月12日)」

これによると、7割以上のデベロッパーが「販売価格が下落する」と答えている。実際にそうなれば、消費者にとって金利上昇はそう悪いことばかりではないのではないかという気もしてくる。

金利上昇と住宅価格の関係をシミュレーション

実際のところ、金利と住宅価格との関係で購買力がどうなりそうなのか、金利上昇、価格下落の両面から返済負担の変化をシミュレーションしてみよう。

金利1.0ポイントのアップで、2割近い返済負担増に

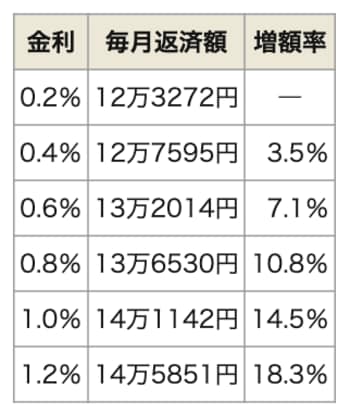

まずは、金利上昇が返済負担に与える影響を試算した結果が図表3だ。

図表3 金利上昇が返済負担に与える影響の試算

設定条件:借入額5000万円、35年元利均等、ボーナス返済なし

上表にあるように、変動金利型の住宅ローンを金利0.2%で利用できる場合、借入額5000万円当たりの毎月返済額は12万3272円。これが、0.2ポイント上がって0.4%に上昇すると12万7595円に増えて、3.5%の増額になる。

1.0ポイントのアップで1.2%になると18.3%の増額で、14万5851円に増える。月額2万円以上も負担が重くなってしまうので、年収などの条件によっては、とても返済が難しいという人も出てくるのではないだろうか。

住宅ローン金利の上昇がマイホームの購入意欲を減退させ、住宅価格の低下をもたらすのではないかという見方もあり得ない話ではないだろう。

借入額が2割減少すれば、返済負担も2割減少

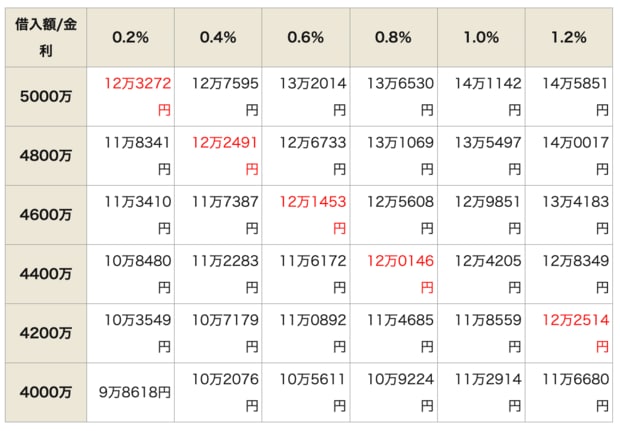

そこで、図表4では金利上昇によって住宅価格が下がると、どれくらい負担が軽くなるのかを見てみよう。

図表4 借入額と返済負担の増減率

設定条件:金利0.2%、35年元利均等・ボーナス返済なし

上表にあるように、5000万円の借入額が必要だったのが、住宅価格の低下によって4800万円の借入れで済むようになると、毎月返済額は12万3272円から11万8341円に、4.0%の減額になる。

さらに、5000万から1000万円下がって4000万円の借入で済むようになると、9万8618円と10万円を切って、5000万円の借入れに比べて20.0%の負担軽減になる。

金利が0.2%のままで住宅価格が1000万円下がれば、購入意欲が高まるのは間違いないだろう。

しかし、価格の下落はあくまでも住宅ローン金利の上昇が前提になっているので、下落した価格だけを見て喜んでいるわけにはいかない。

金利が1.2%まで上昇しても、借入額4200万円なら負担軽減

そこで、金利上昇と住宅価格下落の双方を考慮して試算すると図表5のようになる。

図表5 金利と借入額ごとの返済額を試算

借入額5000万円、金利0.2%の場合の毎月返済額12万3272円をベースにすると、12万円台前半の返済額ですむのは赤字で示した範囲になる。

金利:0.2%→0.4%(+0.2)

借入額:5000万円→4800万円(▲200万円)

返済額:12万2491円(▲781円)

金利:0.2%→0.6%(+0.4)

借入額:5000万円→4600万円(▲400万円)

返済額:12万1453円(▲1819円)

金利:0.2%→0.8%(+0.6)

借入額:5000万円→4400万円(▲600万円)

返済額:12万146円(▲3126円)

金利:0.2%→1.2%(+1.0)

借入額:5000万円→4200万円(▲800万円)

返済額:12万2514円(▲758万円)

金利が1.0ポイント上がって1.2%になったときに、返済額が12万円台の前半ですむには、借入額が4200万円になればいいわけで、金利が1.0ポイント上昇しても、借入額が800万円以上減少すれば、0.2%、5000万円の場合の返済額より負担は軽くてすむ。

新築住宅はコストアップ要因に満ちている

実際のところどうなるのか。冒頭の三菱UFJ信託銀行の調査のように、金利上昇が価格の低下につながるのだろうかといえば、新築住宅についてはかなり疑問符がつくのではないだろうか。

新築の分譲住宅は、①土地の仕入れ値、②建築費、③分譲会社の利益・経費などで構成されるが、その①~③のいずれもが大きく上昇しており、デベロッパーとしては、簡単に価格を引き下げられる環境にはない。

図表6は、マンションなどの鉄筋コンクリート造の工事原価の推移を示しており、このところ右肩上がりの上昇が続いているのがわかる。

図表6 鉄筋コンクリート造の建築工事原価指数(2015年=100)

また、地価の上昇も続いている(図表7)。マンション適地とされる土地については、競争入札が当たり前になっていて、従来の相場の1.5倍、2.0倍の入れ札でないと落札できなくなっているといわれる。

かといって、ゼネコンに対して安値での受注を要請すると、オフィスに比べて利益率の低いマンションの発注を受けてくれなくなる。

図表7 首都圏と東京都区部の住宅地価指数(2000年1月=100)

③の分譲会社の経費・利益に関しても、働き方改革や賃上げの動きが強まっており、その点も新築住宅の価格の押し上げ要因になっている。

金利が上がっても新築住宅の価格は下がらない可能性も

以上の点から、新築住宅は金利にかかわらず、価格の上昇が続くのではないかという見方もある。

つまり、金利だけが上がって、分譲価格は下がらず、負担が重くなるといった事態も十分に想定されるわけだ。

そうなると、新築住宅ではなく、割安感のある中古住宅に目を向けるなどの発想の転換が必要になってくるかもしれない。中古住宅なら需給のバランスで価格が決まるので、新築に比べて価格低下の可能性は高いだろう。

そうした点も含めて、2024年夏から秋にかけての住宅市場は大きなターニングポイントを迎えることになるのかもしれない。

【関連記事】>>住宅ローンの10年後の金利は0.7%〜2.2%を予想! 12銀行の変動金利見通しと、リスクを抑える方法を紹介

| 132銀行を比較◆住宅ローン実質金利ランキング[新規借入] |

| 132銀行を比較◆住宅ローン実質金利ランキング[借り換え] |

|

|

| 【金利動向】おすすめ記事 | 【基礎】から知りたい人の記事 |

| 【今月の金利】 【来月の金利】 【2025年の金利動向】 【変動金利】上昇時期は? 【変動金利】何%上昇する? |

【基礎の8カ条】 【審査】の基礎 【借り換え】の基礎 【フラット35】の基礎 【住宅ローン控除】の基礎 |

新規借入2026年1月最新 主要銀行版

住宅ローン変動金利ランキング

※借入金額3000万円、借入期間35年で試算

- 実質金利(手数料込)

- 0.722%

- 総返済額 3387万円

- 表面金利

- 年0.590%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,074円

①保証料など0円サービスが充実

②新規借入の場合は自己資金10%以上で金利優遇あり

③最大3億円まで借入可能

![]()

住宅ローン 全期間引下げ(新規借入)・変動金利

- 実質金利(手数料込)

- 0.762%

- 総返済額 3410万円

- 表面金利

- 年0.630%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,611円

①低金利の上、がん50%団信無料

②無料で全疾病保償&12カ月の就業不能保償を付帯

③金利+0.1%で、がん100%団信も付帯OK

- 実質金利(手数料込)

- 0.782%

- 総返済額 3421万円

- 表面金利

- 年0.650%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,880円

①店舗相談でも、低金利商品あり

②新規借入なら、注文住宅で必要な「つなぎ融資」に対応!

③3大疾病の50%保障が無料付帯!

④無料で、3大疾病50%保障&就業不能保障&就業不能保障を付帯する

-

住宅ローン利用者口コミ調査の詳細を見る

-

今回作成した「住宅ローン利用者口コミ調査」の調査概要は以下のとおり。

【調査概要】

調査日:2023年12月

調査対象:大手金融機関の住宅ローン利用者(5年以内に住宅ローンを新規借り入れ、借り換えした人)

有効回答数:822人

調査:大手アンケート調査会社に依頼

評価対象:有効回答数47以上を対象とするアンケートの設問は以下の7問。回答は5段階評価とした。なお、評価点数の平均点は小数点第2位以降を四捨五入。

【アンケートの設問】

Q1.金利の満足度は?

Q2.諸費用・手数料等は妥当でしたか?

Q3.団体信用生命保険には満足しましたか?

Q4.手続き・サポートには満足しましたか?

Q5.審査について、満足していますか?

Q6.借り入れ後の対応に満足しましたか?

Q7.他の人にも現在の銀行を勧めたいと思いますか?

【回答の配点】

・各設問は5段階で回答してもらい、Q1なら以下のように配点。平均値を求めた。

満足している(5点)

どちらかといえば満足している(4点)

どちらともいえない(3点)

どちらかといえば不満である(2点)

不満である(1点)

・総合評価については、各項目の平均値を全て合算。読者が重視する「Q1金利の満足度」については点数を3倍、「Q3団信の満足度」の点数を2倍として、点数の合計を50点満点とし、10で割ることで5点満点の数値を求めた。

|

保証料や団信などの諸費用がほとんど無料  |

|

132銀行の住宅ローンを比較 >>返済額シミュレーションで、全銀行の金利を一気に比較・調査

|

- 年収に対して安心して買える物件価格は?

-

- ・年収200万円で妻が妊娠中の家族の上限は1600万円!?

- ・年収250万円の単身者の上限は1800万円!?

- ・年収300万円の4人家族の上限は1800万円!?

- ・年収350万円の2人家族の上限は2100万円!?

- ・年収400万円の単身者の上限は2500万円!?

- ・年収450万円の4人家族の上限は2000万円!?

- ・年収500万円の4人家族の上限は3000万円!?

- ・年収600万円の3人家族の上限は3500万円!?

- ・年収600万円の40代独身の上限は3000万円!?

- ・年収700万円の共働き夫婦の上限は5000万円!?

- ・年収800万円の3人家族の上限は4500万円!?

- ・年収1000万円の30代4人家族の上限は5000万円!?

- ・年収1000万円の40代4人家族の上限は3500万円!?

- ・年収1000万円の50代夫婦の上限は3000万円!?

※サイト内の金利はすべて年率で表示

関連記事

関連記事

プロの評判・口コミ

淡河範明さん

SBI新生銀行の住宅ローンは、10年固定、15年固定、20年固定といった金利が低い点が特徴です。

商品も特徴的で、介護状態を保障する団信や、長く借りていると金利が下がっていく「ステップダウン金利」があるのも主要銀行ではここだけです。

審査はオーソドックスに行なっている感じです。住宅ローン処理センターで集中審査しているので、窓口のかたの力量があまり問われず、公平に審査されるという印象です。

なお、相談から審査、契約の手続きまでネットで完結できるようになりました。不安な方には、ビデオ通話で自宅から気軽に相談ができるので、コロナ禍の現状では最適な方法が用意されているようです。