フラット35の取り扱いをやめる銀行が増えています。みずほ銀行では公式サイトからフラット35に関する記載がなくなっており、公式発表はなかったようですが、ひっそりと取り扱いを中止していたようです。本記事では、フラット35から手を引く銀行が相次ぐ現状と、これからどうなるのか? などを銀行員が解説します。(金融ライター・加藤隆二、現役銀行員)

フラット35の取り扱いは年々減っている

フラット35を取り巻く現状を理解するために、まずは基本事項を解説します。

フラット35とは

フラット35とは、銀行が融資した住宅ローンを住宅金融支援機構(以後「機構」)が買い取る仕組みのことで、「住宅ローンの証券化」と呼ばれるスキームです。

このため、フラット35は銀行の住宅ローン残高には含まれず、利用者が支払う利息も機構が受け取ります。こうした形態を銀行では「代理貸付」と呼びます。

以下は、フラット35の基本事項のまとめです。知識のブラッシュアップとして参考にしてください。

・住宅ローン証券化の流れ

①フラット35の取り扱い内容に基づき、銀行が融資した住宅ローンを機構が買い取る契約を結ぶ

②買い取った住宅ローン(「住宅ローン債権」)を担保に、機構は「住宅金融支援機構債券」(資産担保証券と呼ばれる投資証券の一種)を発行し、市場から資金を調達する

③機構は市場から調達した資金で、住宅ローン債権の買取代金を金融機関に支払う

④金融機関では、フラット35の毎回返済の管理(返済口座の作成、返済が遅れた場合の督促など)を行う。申し込みから事務取り扱いなど、スタート時点からの事務取り扱いへの対価として、機構は金融機関に一定の手数料を支払う

・団体信用生命保険加入は任意

フラット35では団体信用生命保険(死亡時に保険金でローンが完済される生命保険)への加入が任意。そのため、病気などで団体信用生命保険に加入できず、銀行住宅ローンが利用できない人でも借り入れが可能

・銀行ローンとは違い、住宅の基準が指定されている

銀行ローンにはないフラット35の特徴として、融資対象の自宅やマンションに対して、耐火性や建築方法などの細かい条件(「技術基準」)が指定されている

・融資手数料が必要

フラット35では融資手数料が必要で、一般に融資額の2.1%(税込)を利用者が借入時に支払う

【参考】住宅金融支援機構フラット35「証券化支援業務(買取型)の概要」

フラット35の取り扱い件数・新規貸出額の推移は?

銀行ではフラット35の取り扱いが減り続けています。下表は、フラット35・取り扱い件数の推移、民間住宅ローンとフラット35新規貸出額の推移です。

フラット35・取り扱い件数の推移

| 年度 | 取り扱い件数(件) | 前年比(件) |

|---|---|---|

| 2022年 | 51,142 | ▲14,735 |

| 2021年 | 65,877 | ▲12,683 |

| 2020年 | 78,560 | ▲4,953 |

出所:住宅金融支援機構フラット35「フラット35利用者調査/融資区分別(建て方別)の集計件数」

<民間住宅ローンとフラット35新規貸出額の推移>

2023年の9カ月累計(4月〜12月)では、以下の状況となっています。

・国内すべての住宅ローン新規貸出額は15兆1,539億円(前年度比+0.2%増加)

【うち国内銀行】

11兆6千527億円(前年度比+4.7%増加)

【うち信用金庫】

1兆1千833億円(前年比+1.4%増加)

【うちフラット35】

7,306億円(前年度比▲37.9%減少)

出所:住宅金融支援機構フラット35「業態別の住宅ローン新規貸出額の概要 (2023 年 10-12 月期分)」(※フラット35は上記のうち「住宅金融支援機構(買取債権)」)

銀行や信用金庫など、民間金融機関の住宅ローンの増加に反比例するように、フラット35は取り扱い件数・新規貸出額ともに減少していることがわかります。

フラット35の販売・取り扱いをしているのは金融機関なわけであり、その金融機関が自前の住宅ローンを前面に出していれば、フラット35が減っていることも当然といえば当然でしょう。

フラット35を取り巻く現状、相次ぐ「取り扱い中止」

繰り返しになりますが、フラット35が減っているのは、銀行など金融機関が手を引き始めているからにほかなりません。

そこで、フラット35から退場する銀行が続出している状況を紹介します。

フラット35を取り扱う金融機関・金融会社は?

減少を見る前に、まず、2024年7月時点でフラット35を取り扱っている金融機関等を確認してみましょう。

出所:フラット35「取扱金融機関一覧/金融機関のお問い合わせ窓口:【フラット35】」

【メガバンク】

4大銀行のうち2行が取り扱い

あり:三井住友銀行、りそな銀行

なし:みずほ銀行、三菱UFJ銀行

【ネット銀行】

17行中、3行が取り扱い

あり:イオン銀行、楽天銀行、住信SBIネット銀行

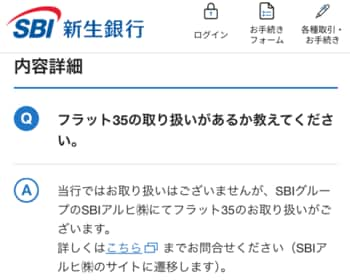

なし:SBI新生銀行→系列のSBIアルヒへ誘導

【第一地方銀行】

62行中、61行が取り扱い

【第二地方銀行】

37行中、34行が取り扱い

【信用金庫】

254金庫中、146金庫が取り扱い

【信用組合】

143組合中、22組合が取り扱い

【その他金融機関】

ゆうちょ銀行、8つのJA(取り扱いは県信連)、12の労金が取り扱い

【モーゲージバンク】

17(SBIアルヒなど)が取り扱い

(*モーゲージバンク:住宅ローンを専門に取り扱う会社のこと。預金業務は取り扱っていないので、フラット35利用時は、別の金融機関で返済口座を作成する必要がある)

※2024年7月、筆者調べ

メガバンク・地方銀行:金融庁「銀行免許一覧/銀行免許一覧(都市銀行・信託銀行・その他)」

信用金庫:一般社団法人全国信用金庫協会「信用金庫の取扱業務/信用金庫の取扱業務」

信用組合:一般社団法人全国信用組合中央協会「信用組合業界概況

金融機関の動向

上記は、フラット35の公式ホームページからの抜粋ですが、この中でもすでに取り扱いを中止している「三菱UFJ銀行」は一覧に掲載なし。ネット銀行では、一覧にあるSBI新生銀行がすでに取り扱いが中止となっているようです。

また、フラット35の公式ホームページでは、フラット35へのリンクがない銀行も多く、そうした銀行では、銀行の公式ホームページなどでもフラット35にたどり着くのが大変になっているなど、ここでも金融機関の消極姿勢が如実になっています。

さらに、最近では地方銀行や信用金庫でも取り扱いの中止が続いており、このあたりからも経営状態が苦しいといわれている地方金融機関では、生き残るためにフラット35から手を引くという選択をしていると言えます。

銀行員勤続30年以上の私ですが、フラット35はその前身である「住宅金融公庫」の時代から、公的な住宅向け融資として金融機関では取り扱いが当然でしたので、ここでも時代の流れを感じます。

今後もフラット35からの撤退が続くと考える3つの理由

銀行員として住宅ローンの現場にいる中で、今後も金融機関がフラット35から手を引いていくと考えています。個人的見解ではありますが、その理由を3つ紹介します。

・銀行の住宅ローンで代替できるから

・銀行がフラット35以外で稼ぐ道を選んでいるから

まだまだ低金利の変動金利が人気だから

「ゼロ金利解除」「金利のある世界」などのキーワードが注目され始めたのはつい最近のことで、住宅ローンではまだまだ変動金利型のほうが人気です。

そのため、変動金利と比べるとフラット35はどうしても高金利に感じられてしまうからです。

たとえば、住宅ローンの借入金利で最も多いのが「年0.5%以下」です。また、金利タイプは変動金利が全体の8割というデータがあり、「変動だから超低金利」といったニーズはまだまだ根強く人気があるので、フラット35の取り扱いが減少している要因のひとつになっていると言えます。

【参考】

1 住宅ローンの利用状況として、借入金利は「0.5%以下」、返済期間は「30年超~35年以下」、融資率は「90%超~100%以下」、返済負担率は「15%超~20%以内」が最も多い。

2 金利タイプは、「変動型」が8割に迫り、前回調査から 2.4ポイント上昇。「全期間固定型」は微増。

<利用した住宅ローンの金利タイプ>

「変動型」:76.9%(2023年10月調査 74.5%)

「固定期間選択型」:15.1%(同 18.3%)

「全期間固定型」:8.0%(同 7.2%)

出所:住宅金融支援機構フラット35「住宅ローン利用者の実態調査」

銀行の住宅ローンで代替できるから

低金利な変動金利型だけでなく、5年や10年といった一定期間の固定金利や、最終回返済まで金利が変わらない全期間固定金利も、銀行の住宅ローンではそろっています。

たとえば、金利だけ見てみれば以下の通りです。

・フラット35:年1.95%(2024年7月、融資率9割超、融資期間21年以上35年以内)

・全期間固定金利:年1.55%(SBI新生銀行の2024年7月、手数料定率型、31年以上35年以内)

両者とも「保証料なし・事務手数料は融資額×税込2.20%」と条件は同じです。

もちろん、融資条件やその他の費用、そして審査から手続きまでを比較するなら、金利だけで一概に損得は語れないとは思いますが、現在は固定金利でフラット35と同水準の金利が出せる銀行住宅ローンもあるので、フラット35でなくても代替できてしまうのです。

それならば、金利が自社に入るオリジナルの住宅ローンのほうが、金融機関にとってはいいに決まっています。

銀行がフラット35以外で稼ぐ道を選んでいるから

銀行など金融機関がフラット35を取扱うメリットは手数料※でしたが、現在は銀行住宅ローンでも融資手数料が必要な形式が増えています。

そのため、手数料だけを考えるならフラット35に固執する必要性が薄れてきたことが、取り扱い減少の一因だと考えられます。

つまり、「2.0%の手数料は、自社の住宅ローンでも収益を獲得できる。だったら人気が落ちてきたフラット35を店先に並べていても意味がない」という理屈なのです。

※フラット35を取り扱うことに対し、年に数回など一つの金融機関で取り扱った件数に対し手数料が還元されるのが一般的な流れです。こうした手数料総額などは公開されていません。フラット35を借りるときの事務手数料(融資額×税込2.0%)が原資にはなっていても、そのまま銀行が顧客の手数料をまるまる受け取るわけではありません。

フラット35は今後どうなる?

では、フラット35は今後どうなっていくのでしょうか。

まず、フラット35の取り扱い銀行がゼロになることはないと考えています。今後も「住宅ローンを取りに行く・これからも住宅ローンを柱にし続ける銀行」は多数存在すると思いますが、このタイプでは、フラット35を中止することはないでしょう。

なぜなら「長期の固定金利住宅ローン商品があります(フラット35のこと)」と店頭に並べておけば、固定金利目当ての顧客を呼び込むことができるからです。

長期の固定金利住宅ローンについては、証券化などでリスクヘッジする必要があり、住宅ローンの取扱量が少ない銀行の場合、自社で用意するのは困難です。そのためフラット35を取り扱い続けるニーズは一定数あります。

一方で、「フラット35だけでなく、住宅ローンの融資自体をやめる」金融機関も増えてくるのではないでしょうか。

こちらは利ザヤ以外で儲けを得る道に特化する考え方として、メガバンクなどではすでに住宅ローン離れが起きていることは知られています。

また、経営が厳しい地銀や信金・信組でも、投資信託や外貨預金など投資・運用を中心に展開するところや、カードローンや複数借入の「おまとめローン」など小口の消費者向けローンを取りに行くところなど細分化するのではないかと思っています。

いずれにしても、もしもこれから金利上昇局面に入っていくとしたら、フラット35を含めて住宅ローンに積極的な銀行と、住宅ローンから手を引く銀行が出てくると思いますし、その前段階としてフラット35の取り扱いでもそのことが感じ取れます。

銀行員として「フラット35はこれからも必要」と考える理由

住宅ローンは超低金利の状態が長く続いてきたため、フラット35は割高感があるかもしれません。

しかし、「最後まで固定金利の住宅ローンだから、ずっと先まで見通せる」という安心感は依然としてあります。

フラット35は一般的に審査の基準が柔軟かつ明快で、基本要件を満たしていれば審査に落ちることは少ないというメリットもあります。

最近では、子育て世代や若年層世帯への金利優遇制度(フラット35子育てプラス)などもあり、今後も国民の自宅取得をサポートする公的なツールとして存在意義が失われることはないと考えています。

それだけに、フラット35の窓口金融機関が減少することは、融資を受けられる機会が狭まるという気がします。

【関連記事】>>フラット35の金利優遇制度「子育てプラス」「子育て支援型」「地域連携型」「35S」「リノベ」とは?

| 132銀行を比較◆住宅ローン実質金利ランキング[新規借入] |

| 132銀行を比較◆住宅ローン実質金利ランキング[借り換え] |

|

|

| 【金利動向】おすすめ記事 | 【基礎】から知りたい人の記事 |

| 【今月の金利】 【来月の金利】 【2025年の金利動向】 【変動金利】上昇時期は? 【変動金利】何%上昇する? |

【基礎の8カ条】 【審査】の基礎 【借り換え】の基礎 【フラット35】の基礎 【住宅ローン控除】の基礎 |

新規借入2026年3月最新 主要銀行版

住宅ローン変動金利ランキング

※借入金額3000万円、借入期間35年で試算

- 実質金利(手数料込)

- 0.772%

- 総返済額 3415万円

- 表面金利

- 年0.640%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,745円

①保証料など0円サービスが充実

②新規借入の場合は自己資金10%以上で金利優遇あり

③最大3億円まで借入可能

- 実質金利(手数料込)

- 0.782%

- 総返済額 3421万円

- 表面金利

- 年0.650%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,880円

①ネット銀行の低金利を店頭相談で申し込める!

②51歳以下なら3大疾病保障特約(50%)が無料で基本付帯

③新規借入なら、注文住宅で必要な「つなぎ融資」に対応

![]()

住宅ローン ずーっとお得!全期間型・融資手数料型(新規借入、キャンペーン)・変動金利

- 実質金利(手数料込)

- 0.783%

- 総返済額 3421万円

- 表面金利

- 年0.640%

- 手数料(税込)

- 借入額×2.2%+55000円

- 保証料

- 0円

- 毎月返済額

- 79,745円

①「団信革命」は要介護まで保障も

②自社商品なら、最大3億円まで借り入れOK!

-

住宅ローン利用者口コミ調査の詳細を見る

-

今回作成した「住宅ローン利用者口コミ調査」の調査概要は以下のとおり。

【調査概要】

調査日:2023年12月

調査対象:大手金融機関の住宅ローン利用者(5年以内に住宅ローンを新規借り入れ、借り換えした人)

有効回答数:822人

調査:大手アンケート調査会社に依頼

評価対象:有効回答数47以上を対象とするアンケートの設問は以下の7問。回答は5段階評価とした。なお、評価点数の平均点は小数点第2位以降を四捨五入。

【アンケートの設問】

Q1.金利の満足度は?

Q2.諸費用・手数料等は妥当でしたか?

Q3.団体信用生命保険には満足しましたか?

Q4.手続き・サポートには満足しましたか?

Q5.審査について、満足していますか?

Q6.借り入れ後の対応に満足しましたか?

Q7.他の人にも現在の銀行を勧めたいと思いますか?

【回答の配点】

・各設問は5段階で回答してもらい、Q1なら以下のように配点。平均値を求めた。

満足している(5点)

どちらかといえば満足している(4点)

どちらともいえない(3点)

どちらかといえば不満である(2点)

不満である(1点)

・総合評価については、各項目の平均値を全て合算。読者が重視する「Q1金利の満足度」については点数を3倍、「Q3団信の満足度」の点数を2倍として、点数の合計を50点満点とし、10で割ることで5点満点の数値を求めた。

|

保証料や団信などの諸費用がほとんど無料  |

|

132銀行の住宅ローンを比較 >>返済額シミュレーションで、全銀行の金利を一気に比較・調査

|

- 年収に対して安心して買える物件価格は?

-

- ・年収200万円で妻が妊娠中の家族の上限は1600万円!?

- ・年収250万円の単身者の上限は1800万円!?

- ・年収300万円の4人家族の上限は1800万円!?

- ・年収350万円の2人家族の上限は2100万円!?

- ・年収400万円の単身者の上限は2500万円!?

- ・年収450万円の4人家族の上限は2000万円!?

- ・年収500万円の4人家族の上限は3000万円!?

- ・年収600万円の3人家族の上限は3500万円!?

- ・年収600万円の40代独身の上限は3000万円!?

- ・年収700万円の共働き夫婦の上限は5000万円!?

- ・年収800万円の3人家族の上限は4500万円!?

- ・年収1000万円の30代4人家族の上限は5000万円!?

- ・年収1000万円の40代4人家族の上限は3500万円!?

- ・年収1000万円の50代夫婦の上限は3000万円!?

※サイト内の金利はすべて年率で表示

関連記事

関連記事

プロの評判・口コミ

淡河範明さん

SBI新生銀行の住宅ローンは、10年固定、15年固定、20年固定といった金利が低い点が特徴です。

審査はオーソドックスに行なっている感じです。住宅ローン処理センターで集中審査しているので、窓口のかたの力量があまり問われず、公平に審査されるという印象です。

なお、相談から審査、契約の手続きまでネットで完結できるようになりました。