住宅ローンを組むために用意していた頭金を資産運用に回して、大きな利回りを手にしよう、その代わり住宅ローンは全額借りよう。こうした話が多くなっている印象です。余剰資金で投資するのはメリットがありますが、どれだけリスクがあるかを試算していますか? 大きなリターンがあるということは、それだけ大きなリスク負っていることの裏返しなのですよ。

「外貨建一時払い保険」の取り扱いが増えている

無料で住宅ローンの相談を受けるようになってから、しばしば「頭金を入れるよりも外貨建て保険に入る方がトクって本当ですか?」という質問を受けるようになりました。

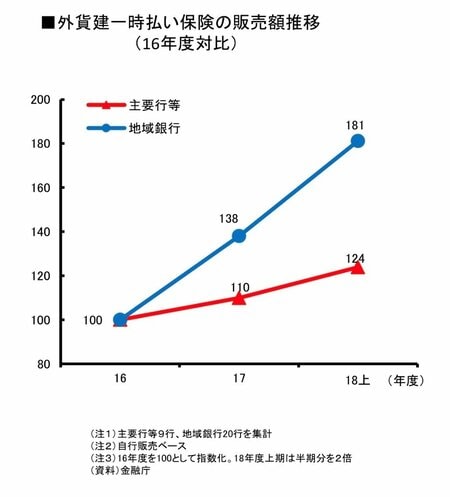

金融庁の平成30年度調査によると、「外貨建て一時払い保険の販売状況」は前回調査の平成28年度と比較してメガバンクなど主要9行で1.2倍、地銀20行で1.8倍に急増しているそうです。

道理でね…という感じです。

外貨建て一時払い保険は、保険料を米ドルなどの外貨で一括払いする生命保険です。

保険期間中に死亡すれば保険金が下りる保険機能に加え、保険期間の終了時には支払った保険料に運用益が加算される投資性が高い商品で、生保各社が商品化し、銀行の窓口でも販売されています。

今日は「千日の住宅ローン無料相談ドットコム」のスピンオフ企画として、頭金として貯めたお金を外貨建て一時払い保険に入れていいのか? という質問に答えます。

頭金を入れず、外貨建て保険で運用してもいい?

4000万円の新築マンションを購入します。500万円は頭金にしようとしましたが、外資系の保険担当者から、頭金は入れずに全額を借り入れし、頭金にする予定だった資金は年利3%の一時払いドル建て保険に加入することを勧められました。

また、あえて頭金に入れずに、フルに住宅ローン減税を受ける方がトクだとも聞きました。どうするのがいいのでしょうか?

この外貨建て保険は、500万円を外貨で運用して増やしてくれる上に、死亡保障もつく商品なのですが、例えば30年後には1.5倍になることが保障されるそうです。外貨だとこんなに増えるんですね!

また、あえて頭金に入れずに、借り入れを多くして、住宅ローン減税を多く受ける方がトクというのは本当のことです。今の変動金利は0.5%くらいですから、当初10年は借入が多い方がかえって儲かりますよね。相談者は、ちょっと心が傾いているようです。

【関連記事】>>本当はローンなしでも家を買えるけど、住宅ローン減税でもうけたい人向けの裏マニュアル

リターンが大きいのは破綻のリスクが大きいから

確かに机上の損得勘定では、なかなか良い方法に見えるかもしれません。しかし、「変動金利の金利変動リスク」と「外貨建て一時払い保険のリスク」をダブルで負っているので、実のところ、破綻のリスクがある危険な住宅ローンの組み方になっています。

以下の二つをシミュレーションで比較します。購入するマンションの価格は4000万円とします。

①頭金あり(頭金は500万円)

②頭金なし(500万円は一時払いの外貨建て保険で運用)

まずは、「資金繰り面」、「総支払額」の2つで比較してみましょう。

| ■資金繰り面 | ||

| ①頭金あり | ②頭金なし | |

| 借入金 | 3500万円 |

4000万円 |

| 毎月返済 | 9万0854円

(1万2980円少ない) |

10万3834円 |

| 前提条件:変動金利0.5%、借入期間35年、元利均等返済、ボーナス払い無し。 | ||

いずれも手持ちの500万円は手もとから無くなります。そして「①頭金あり」のケースは借入が500万円少なくなりますから、毎月の返済額は少なくなりますね。

次は、総支払額です。

| ■総支払額 | ||

| ①頭金あり | ②頭金なし | |

| 頭金・保険料 | 500万円 |

500万円 |

| 35年返済総額 | 3816万円 | 4361万円 |

| 住宅ローン減税(10年) | ▲299万円 |

▲341万円 |

|

外貨建て保険の収支(解約金) |

0円 |

▲750万円 |

| 差引合計 | 4017万円 |

3770万円 (248万円少ない) |

| 注:住宅ローンを借りるにはこの他に借入費用がかかりますが、割愛しています。 | ||

「②頭金なし」のケースは、頭金を500万円入れていないので、返済総額は利息も込みで結構、増えますね。4361万円—3816万円=545万円です。余計に支払った金利は、45万円ということになります。

その代わり、借入金額が多くなるので、住宅ローン減税が増えます。341万円—299万円=43万円です。

さらに30年後にドル建てで保険の解約返戻金が150%になります。今のドル円レートと同じ為替レート換算できたとしたら750万円返ってきますね。

全て差引合計すると、頭金を外貨建て保険に入れた方が248万円も少ない支払となります。4000万の家を買うのに約3,770万円の総支払額ということですから、家を購入したのに、約230万も、節約できたということになりますね!

外貨建て保険にどれだけリスクがあるかを試算

しかし、大きなリターンがあるということは、それだけ大きなリスクを取っている(負っている)ことの裏返しなのですよ。これが世の中の常識です。外貨建て保険のシミュレーションは以下の3つの前提の上に成り立っています。

1.為替レートが30年後も変わらない

2.住宅ローンの金利が上がらない

3.保険を途中で解約しない

長い住宅ローンの期間において、必ずこうなるという保証は無いのです。それではこの前提が崩れるとどうなるのかを、検証していきましょう。

利回りは、確定でない保険もある

今回相談があった外貨建て保険は利回りが確定の商品なので、30年後に1.5倍になりますが、変額保険の場合は、利回りが確定ではないので、1.5倍にならないかもしれません。

ただし、米国ドルは世界の基軸通貨として最高レベルの信用力があります、紙切れになってしまうような心配はありません。

そして、我々が支払う保険料で運用する米国債の利回りは、日本国債よりも歴史的に高いのが魅力です。代表的な10年国債金利では1990年から2018年まで、おおむね3%程度高い金利で推移してきました。

このグラフは過去の推移であり、将来を示唆するものではありません。米国の10年国債金利は底を打って、3%程度ありますが、2年前までは2%を切る低金利の時代もありました。

今後の金融情勢の如何によって変額保険の返戻金が減ってしまう可能性は十分にあるのです。

過去30年間のドル円為替変動はどうだった?

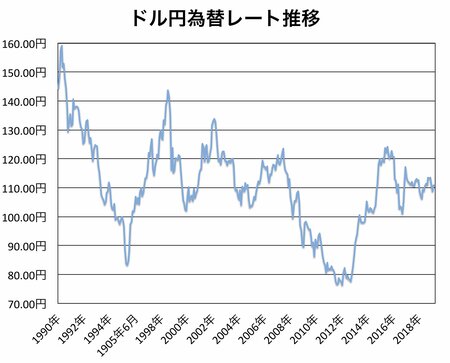

もし将来、病気になったとき、病院に払うのは「ドル」ではなく「円」です。ドルで確実にお金が増えても、円に換算したときに損をすることがあるのです。1990年から2018年までのドル円為替レートの推移は以下のとおりです。

過去30年間で、ドル円の為替レートは大きく変動しています。1ドル80円から160円まで、為替レートには2倍の開きがあります。為替レートの動きは大変大きなものです。

・30年後に1ドル70円の円高なら、500万円が、30年後に468万円に減少

・30年後に1ドル112円のままなら、500万円が、30年後に750万円に増加

・30年後に1ドル160円の円安なら、500万円が、30年後に1071万円に倍増

為替の変動のグラフは過去の推移であり、将来を示唆するものではありません。しかし、30年でこのくらいの変動があることは想定内として考えておく必要があるのです。

低金利と引き換えに負う金利変動リスクの大きさは?

次に、変動金利のリスクを見てみましょう。

前提としている変動金利0.5%はとても低金利ですが、同時に金利の上昇リスクを負っているということを忘れてはいけませんね。ひとたび銀行が金利を上げてきた場合にどうなるのかを具体的に知り、自分がどう対応すればいいのかを知っていなければなりません。

今後、変動金利が上がったときに総支払額が幾ら増えるのかを分かりやすく表したものが「変動金利が上がったらいくら繰上げ返済すればいいのか?」という表です。変動金利が2.775%まで上昇するとして、試算しました。

4000万円を今のネット銀行の変動金利0.5%で元利均等返済ボーナス払い無しで借りると毎月の返済額は10万3834円です、四捨五入して10万4000円として表を作りました。

|

■毎月返済10.4万円を続けるのに必要な繰上返済額 |

|||

| 金利上昇のタイミング | 繰上返済額(B-A) | 月15.5万円返済で返済できる額(A) | 金利0.5%を維持したときの残高(B) |

|

5年後 |

937万円 | 2539万円 | 3476万円 |

| 10年後 | 684万円 | 2248万円 | 2932万円 |

| 15年後 |

461万円 |

1913万円 | 2374万円 |

| 20年後 |

274万円 |

1529万円 | 1803万円 |

・毎月の返済10.4万円で金利2.775%で30年で完済できる住宅ローンの借入金額は2539万円です。

・つまり5年後に変動金利が0.45%から2.775%に上がったときには、937万円(=3476万円-2539万円)繰上げ返済すれば、毎月の返済10.4万円を維持したまま、残り30年で完済できるということになります。

変動金利は低い=コストが安い反面、支払い増大リスクがあります。

4000万円を35年の変動金利で借りるならば、この表の繰上げ返済資金を随時、用意できるような体勢にないと危ないのですね。単純平均すると589万円ですね。

今、ご相談者には頭金の資金が500万円あります。

虎の子の500万円をあえて貯金として遊ばせておけば、金利が上がったときに即座に繰上げ返済して金利の上昇に備えることが出来るのです。言ってみればこの500万が保険になるのです。

しかし、この500万円の「円」をドル建て保険に突っ込んでしまい、その間に金利が上がってしまったら、大変です。解約したうえでさらにドルから円に換算しなければ、繰上げ返済資金には使えません。

当たり前ですが、住宅ローンの返済には「円」しか受け付けてくれませんからね。円でもらうには為替手数料を取られます。

また、外貨建て保険は集めたお金を長期の外債で運用するものなので、短期間で解約すると損をするようになっています。500万が750万円になるというのは、あくまで30年解約せず、かつ、30年後の為替レートが今と変わらなかった場合なのです。

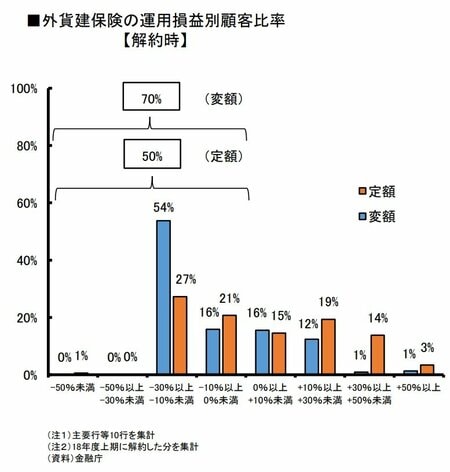

平成30年度の金融庁の調査によると、足元で満期が到来した外貨建て保険(定額)は9割が運用益を計上していますが、足元で途中解約された外貨建て保険(全体の1%程度)は利回り保証型の「定額保険」の半分、利回り非保証型の「変額保険」の7割が、「運用損」を計上しているそうです。

仮にあなたが、頭金を入れずに外貨建て保険を買ったとして、それでも金利の上昇リスクに対応できるだけの「円」を確保できている資産家であれば良いです。途中解約せずに満期まで維持することで運用益を得られる見込みがあります。

しかし、外貨建て保険を買ったことによって、一旦資金がゼロかそれに近くなってしまう人にはお勧めしません。金利が上がったら破綻してしまうか、破綻しないまでも大きな損切りを余儀なくされるリスクがあるからです。

【関連記事】>>年収1000万円なのに住宅ローン破綻する人、老後破産する人のヤバい特徴

外貨建て一時払い保険に対して金融庁の鳴らす警鐘

この外貨建て一時払い保険は、名前こそ「保険」ですが、これから家を買う人にとって、保険とは言いにくい金融商品ですよね。名前に惑わされないようにしてください。むしろこれはリスクを取る商品です。

また外貨建て保険はその仕組み上、同じような円建て貯蓄性保険より保険料率が割高なのですよ。

外建て一時払い保険は運用を「定額部分」と「変額部分」に分けて運用しており、以下のような複数の運用商品をパックにした複雑な商品構成になっています。

・定額部分は外国債券などで運用し、運用期間終了時に当初払い込んだ(外貨建の)保険料全額を最低保証

・変額部分は元本保証のない投資信託等で運用

・外貨建の死亡保険

主にご相談者が期待しているのは1番目の定額部分の運用だけです。ならば、2番目、3番目については余計な運用、又は外貨建てにする必然性のない商品ということになります。不要な商品に保険料を払っているから料率が高いのです。米ドルの利回りに魅力を感じるなら、米国債を買うだけでいいんじゃないの?と思います。

金融庁も、この外貨建て一時払い保険を構成する外国債券と投資信託、(掛け捨ての)死亡保険を別々に購入・契約することでも同等の経済効果を得ることができると指摘しています。比較的単純な商品を個々に買う方がより安く同じ経済効果を得られるのですよ。

プロの眼から見ると、どう見ても割高な商品なのにも拘わらず、ここ数年で契約数が激増しているのです。つまり、適切な商品説明を行わないまま、高い手数料の取れる複雑なパッケージ商品を勧めている可能性があるのです。

まとめ~保険と住宅ローンは分けて考えよう

「金額にしろ、期間にしろ、今までの経験で身に付けた『だいたいこの位』という物差しを遥かに超えるリスクを負う」

それが住宅ローンの不安の正体です。将来に不安を感じるのが普通です。

しかし私は、住宅ローンで家を買ったからといってリスクが劇的に増えるわけでは無いと思っています。

住宅ローンで家を買う前から一家の大黒柱として負っている「住まいに関する責任」というものが「住宅ローンの金額」と「返済期間」という数値に換算され、目に見えやすくなっただけです。

リスクや責任が目に見えるようになると、人はそれに対してストレスを感じるのです。それが保険を販売する側にとってのビジネスチャンスです。

「家を買うにあたり保険をリストラする」。これは良いと思います。住宅ローンを借りる際に団体信用生命保険(団信)に加入します。死亡と高度障害は保障されているため、住宅ローンがゼロ円になりますから、重複する保障を外すことで保険料が安くなりますからね。

しかし、家を買うにあたり「新たに保険に加入する」とか「運用手段として保険に加入する」というのは、そもそもそれが家を買う前から必要だったのか、家と切り離して考えてから決めてください。保険は家を買うこととは関係なく入るものだからです。

| 132銀行を比較◆住宅ローン実質金利ランキング[新規借入] |

| 132銀行を比較◆住宅ローン実質金利ランキング[借り換え] |

|

|

| 【金利動向】おすすめ記事 | 【基礎】から知りたい人の記事 |

| 【今月の金利】 【来月の金利】 【2025年の金利動向】 【変動金利】上昇時期は? 【変動金利】何%上昇する? |

【基礎の8カ条】 【審査】の基礎 【借り換え】の基礎 【フラット35】の基礎 【住宅ローン控除】の基礎 |

新規借入2026年3月最新 主要銀行版

住宅ローン変動金利ランキング

※借入金額3000万円、借入期間35年で試算

- 実質金利(手数料込)

- 0.772%

- 総返済額 3415万円

- 表面金利

- 年0.640%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,745円

①保証料など0円サービスが充実

②新規借入の場合は自己資金10%以上で金利優遇あり

③最大3億円まで借入可能

- 実質金利(手数料込)

- 0.782%

- 総返済額 3421万円

- 表面金利

- 年0.650%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,880円

①ネット銀行の低金利を店頭相談で申し込める!

②51歳以下なら3大疾病保障特約(50%)が無料で基本付帯

③新規借入なら、注文住宅で必要な「つなぎ融資」に対応

![]()

住宅ローン ずーっとお得!全期間型・融資手数料型(新規借入、キャンペーン)・変動金利

- 実質金利(手数料込)

- 0.783%

- 総返済額 3421万円

- 表面金利

- 年0.640%

- 手数料(税込)

- 借入額×2.2%+55000円

- 保証料

- 0円

- 毎月返済額

- 79,745円

①「団信革命」は要介護まで保障も

②自社商品なら、最大3億円まで借り入れOK!

-

住宅ローン利用者口コミ調査の詳細を見る

-

今回作成した「住宅ローン利用者口コミ調査」の調査概要は以下のとおり。

【調査概要】

調査日:2023年12月

調査対象:大手金融機関の住宅ローン利用者(5年以内に住宅ローンを新規借り入れ、借り換えした人)

有効回答数:822人

調査:大手アンケート調査会社に依頼

評価対象:有効回答数47以上を対象とするアンケートの設問は以下の7問。回答は5段階評価とした。なお、評価点数の平均点は小数点第2位以降を四捨五入。

【アンケートの設問】

Q1.金利の満足度は?

Q2.諸費用・手数料等は妥当でしたか?

Q3.団体信用生命保険には満足しましたか?

Q4.手続き・サポートには満足しましたか?

Q5.審査について、満足していますか?

Q6.借り入れ後の対応に満足しましたか?

Q7.他の人にも現在の銀行を勧めたいと思いますか?

【回答の配点】

・各設問は5段階で回答してもらい、Q1なら以下のように配点。平均値を求めた。

満足している(5点)

どちらかといえば満足している(4点)

どちらともいえない(3点)

どちらかといえば不満である(2点)

不満である(1点)

・総合評価については、各項目の平均値を全て合算。読者が重視する「Q1金利の満足度」については点数を3倍、「Q3団信の満足度」の点数を2倍として、点数の合計を50点満点とし、10で割ることで5点満点の数値を求めた。

|

保証料や団信などの諸費用がほとんど無料  |

|

132銀行の住宅ローンを比較 >>返済額シミュレーションで、全銀行の金利を一気に比較・調査

|

- 年収に対して安心して買える物件価格は?

-

- ・年収200万円で妻が妊娠中の家族の上限は1600万円!?

- ・年収250万円の単身者の上限は1800万円!?

- ・年収300万円の4人家族の上限は1800万円!?

- ・年収350万円の2人家族の上限は2100万円!?

- ・年収400万円の単身者の上限は2500万円!?

- ・年収450万円の4人家族の上限は2000万円!?

- ・年収500万円の4人家族の上限は3000万円!?

- ・年収600万円の3人家族の上限は3500万円!?

- ・年収600万円の40代独身の上限は3000万円!?

- ・年収700万円の共働き夫婦の上限は5000万円!?

- ・年収800万円の3人家族の上限は4500万円!?

- ・年収1000万円の30代4人家族の上限は5000万円!?

- ・年収1000万円の40代4人家族の上限は3500万円!?

- ・年収1000万円の50代夫婦の上限は3000万円!?

※サイト内の金利はすべて年率で表示

関連記事

関連記事

プロの評判・口コミ

淡河範明さん

SBI新生銀行の住宅ローンは、10年固定、15年固定、20年固定といった金利が低い点が特徴です。

審査はオーソドックスに行なっている感じです。住宅ローン処理センターで集中審査しているので、窓口のかたの力量があまり問われず、公平に審査されるという印象です。

なお、相談から審査、契約の手続きまでネットで完結できるようになりました。