2019年10月から消費税が増税され、税率が8%から10%に引き上げられた。消費税負担が増えるため、いまのタイミングで住宅を買うのはどうかという気がするが、実は、そんなことはない。政府が実施する住宅取得支援策が、消費税増税と同時に改定になったので、物件価格や金利動向を除けば、むしろ増税後のいま買ったほうが得になるケースが多いのだ。(山下和之)

消費税が8%から10%に引き上げられ税負担が増えたことで、家を買うことをためらう人がいるかもしれない。しかし、増税によって住宅の売行きが鈍化すれば、新設住宅着工戸数が減少し、景気の足を引っ張る可能性が高いため、そうならないように住宅取得支援策が実施されている。

1. 住宅ローン減税の期間延長(10年→13年)

2. すまい給付金の支給

3. 次世代住宅ポイントの付与

4. 住宅取得等資金贈与の特例の非課税枠拡充(最大1500万円→最大3000万円)

この4つの住宅取得支援策を使えば、消費税の2%増額分は相殺になることがほとんどで、むしろ増税後のいま買ったほうが得になるケースが多い。

消費税2%引き上げのインパクトはどれほどか

住宅は金額が大きいだけに、消費税が2%上がるだけでも影響は大きい。確かにそうなのだが、全ての住宅で税率が2%高くなるわけではないことを知っておきたい。

■個人間取引きの中古住宅には、消費税はかからない

まず、売主が個人の中古住宅を買う場合には、消費税はかからない。最近はマンションを中心に、高くなりすぎた新築は手が出ないため、やむなく中古に目を向ける人が増えているといわれる。その場合、仲介会社を通して、個人の売主から中古住宅を買うことになるが、消費税はかからないので、増税後の負担増加を懸念するには当たらない。

ただ、中古住宅でも、このところ増加しているリノベーションマンションのように、所有者が不動産会社や工務店などの事業者である場合には、消費税がかかるので注意が必要だ。

■新築の分譲住宅の税負担は、実質1%の増加に

新築の分譲住宅については、売主は不動産会社や住宅メーカーなどの事業者なので、消費税の対象だが、土地は消費財ではないから税金はかからず、税金がかかるのは建物部分だけになる。

例えば、4000万円の新築マンションで、土地・建物の価格が2000万円ずつだとすれば、建物の2000万円に消費税がかかる。税率8%なら160万円だった消費税が、10%になると200万円になり、40万円増える。税負担は重くなるものの、購入価格4000万円に対しては2%ではなく、実質的に1%の負担増ということになる。

なお、土地を持っている人が注文住宅を建てる場合には、建築費全体が消費税の対象になる。3000万円の一戸建てを建てるのであれば、8%なら240万円のところが、10%になると300万円だから、こちらは2%の税率アップだ。

住宅購入者が減少しないように、4つの支援策を実施

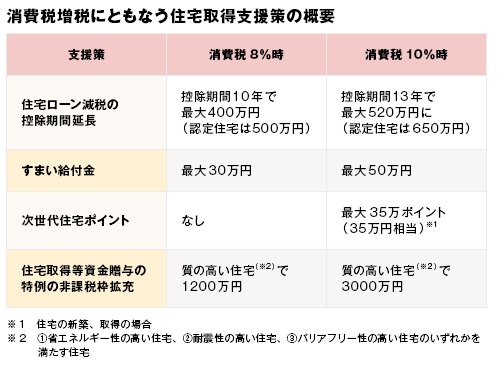

いずれにもしても、新築住宅を買う場合は消費税増税になるわけで、それによって負担感が増えて住宅取得熱が低下すると、新設住宅着工戸数が減少、景気の足を引っ張る可能性が高い。なので、そうならないように、図表1にあるような4つの住宅取得支援策が実施されている。

まず、「住宅ローン減税制度」においては、従来の控除期間10年が、消費税10%で取得した場合には13年に延長される。その延長される3年分の控除によって、減税額が増えて消費税増税分を相殺できるようになっている。

加えて、「すまい給付金」や「次世代住宅ポイント」で、現金や各種商品に交換できるポイントが付与される。さらに、両親などから受ける贈与における「贈与税非課税枠が増える」ため、むしろ増税後に買ったほうが得になるケースが多いのだ。

下記より、4つの住宅取得支援策の詳細を見ていこう。

ローン減税期間の延長で、消費税負担増加分は返ってくる!

例えば、4000万円のローンを組んで、5000万円(建物2500万円)の新築マンションを買う場合、増税前なら200万円(2500万円×8%)だったのが、増税後は250万円(2500万円×10%)になるため、税負担が50万円増える。

それに対して、ローン減税期間が延長されたことで、返金される税金が増える。増税前は住宅ローン控除が10年間だったので、10年間の最大控除額は約350万円だった。それが、控除期間が3年間延長されたことで、控除額の合計は50万円増えて、合計約400万円になる。

ローン減税によって返ってくる税金が350万円から400万円になるわけで、この50万円の増加分で消費税増税分は相殺できる計算だ。

すまい給付金と次世代住宅ポイントで、年収によっては数十万円の収入に

加えて、新築住宅を取得した場合には、「すまい給付金」の対象になり、一定条件を満たす住宅なら「次世代住宅ポイント」が付与される。

「すまい給付金」とは、ある一定額の年収を下回る人を対象に、政府から支援金を受け取れる制度。今回の増税をきっかけに改定となり、対象となる人の年収制限が引き上げられ、最大支給額も増加した。消費税率8%時には年収510万円以下の人が対象で、最高30万円の支給だったのが、10%時には年収775万円以下まで対象が拡がり、最高50万円が支給されるようになる。

例えば、年収510万円以上の人だと、税率8%時には給付額ゼロだったのが、税率10%時には40万円支給されるなど、年収によって給付額が格段に増える。

また、「次世代住宅ポイント」は税率8%時には実施されていなかった新しい制度だ。省エネ性、耐震性、バリアフリー性能など、定められた基準を満たした住宅を購入する場合に、国からポイントが付与される。取得したポイントは、家電や日用品など、さまざまな商品と交換できる。具体的には、税率10%で住宅を取得すると、新築住宅は1戸当たり最大35万ポイント(35万円相当)が付与される。

この2つの制度を併用すると、年収によっては、実質75万円相当の給付金やポイントを取得できるケースもあるわけだ。住宅ローン減税で消費増増税分の税金が返ってきた上、これらの給付があるのだから、増税後のほうが有利になっているのは間違いない。

【関連記事はこちら】>>住宅ローン減税が3年延長したけど、消費税増税前と増税後ではどっちがお得か、新築、中古住宅で試算!

親から贈与を受けられる人は、3000万円まで非課税に

「住宅取得等資金贈与」の特例における非課税枠が、最大3000万円に拡充されているのも大きなメリット。これは、両親や祖父母などの直系尊属※から住宅を取得するための資金を贈与された場合、3000万円まで税金がかからないという制度だ。(※父母や祖父母など、自分よりも前の世代で、直系する親族のこと)

この制度がないと、多額の贈与税が発生する。例えば、3000万円の贈与に対しては、3000万円から年間の基礎控除110万円を引いた2890万円に対して贈与税がかかる。税率は45%で、控除額が265万円なので、税額は2890万円×0.45-265万円で1035.5万円の贈与税になる。

それが、この特例があれば税額ゼロになるのだから、メリットは大きい。親などから贈与を期待できる人は、増税後のいまこそ最大のチャンスといってもいいかもしれない。

住宅取得支援先には適用期限がある点に注意が必要

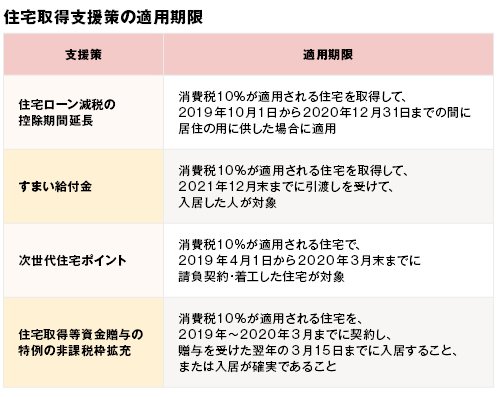

ただし、これらの住宅取得支援策は、いずれも期間限定の時限措置である点に注意しておく必要がある。なかでも、図表2にあるように次世代住宅ポイントは2020年3月末までに住宅取得の契約を結び、注文住宅の場合にはそれまでに着工する必要がある。

住宅取得資金等贈与の特例における非課税枠最大3000万円も、2020年3月末までに売買契約などを締結する必要がある。それ以降は段階的に非課税枠が減少する予定だ。それだけに、親などから贈与を受けて取得しようと考えている人は、可能な限り、2020年3月末までに物件を見つけて契約するようにしたいところだ。

そのほか、住宅ローン減税の拡充期間も2020年12月までに購入して入居する必要がある。それ以降の入居だと、いまところ控除期間が従来通りの10年間に戻ってしまう可能性が高く、減税額が大幅に減少する可能性がある。

以上のように、増税後のいまだからこそ、増税前より得できる可能性が高いのだが、その期間には限りがある。賢くマイホームを取得するためには、各種の住宅取得支援策をフルに活用できるように、早めに準備するのがいいのではないだろうか。

とはいえ、この損得計算は住宅取得価格の変化、また金利動向によっても異なってくる。住宅取得支援策をフルに活用しようとして急いで取得したあと、住宅価格が急激に低下して損をしてしまうことも、ないとは言えない。そのあたりの判断は、あくまでも自己責任ということで。

| 132銀行を比較◆住宅ローン実質金利ランキング[新規借入] |

| 132銀行を比較◆住宅ローン実質金利ランキング[借り換え] |

|

|

| 【金利動向】おすすめ記事 | 【基礎】から知りたい人の記事 |

| 【今月の金利】 【来月の金利】 【2025年の金利動向】 【変動金利】上昇時期は? 【変動金利】何%上昇する? |

【基礎の8カ条】 【審査】の基礎 【借り換え】の基礎 【フラット35】の基礎 【住宅ローン控除】の基礎 |

新規借入2026年3月最新 主要銀行版

住宅ローン変動金利ランキング

※借入金額3000万円、借入期間35年で試算

- 実質金利(手数料込)

- 0.772%

- 総返済額 3415万円

- 表面金利

- 年0.640%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,745円

①保証料など0円サービスが充実

②新規借入の場合は自己資金10%以上で金利優遇あり

③最大3億円まで借入可能

- 実質金利(手数料込)

- 0.782%

- 総返済額 3421万円

- 表面金利

- 年0.650%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,880円

①ネット銀行の低金利を店頭相談で申し込める!

②51歳以下なら3大疾病保障特約(50%)が無料で基本付帯

③新規借入なら、注文住宅で必要な「つなぎ融資」に対応

![]()

住宅ローン ずーっとお得!全期間型・融資手数料型(新規借入、キャンペーン)・変動金利

- 実質金利(手数料込)

- 0.783%

- 総返済額 3421万円

- 表面金利

- 年0.640%

- 手数料(税込)

- 借入額×2.2%+55000円

- 保証料

- 0円

- 毎月返済額

- 79,745円

①「団信革命」は要介護まで保障も

②自社商品なら、最大3億円まで借り入れOK!

-

住宅ローン利用者口コミ調査の詳細を見る

-

今回作成した「住宅ローン利用者口コミ調査」の調査概要は以下のとおり。

【調査概要】

調査日:2023年12月

調査対象:大手金融機関の住宅ローン利用者(5年以内に住宅ローンを新規借り入れ、借り換えした人)

有効回答数:822人

調査:大手アンケート調査会社に依頼

評価対象:有効回答数47以上を対象とするアンケートの設問は以下の7問。回答は5段階評価とした。なお、評価点数の平均点は小数点第2位以降を四捨五入。

【アンケートの設問】

Q1.金利の満足度は?

Q2.諸費用・手数料等は妥当でしたか?

Q3.団体信用生命保険には満足しましたか?

Q4.手続き・サポートには満足しましたか?

Q5.審査について、満足していますか?

Q6.借り入れ後の対応に満足しましたか?

Q7.他の人にも現在の銀行を勧めたいと思いますか?

【回答の配点】

・各設問は5段階で回答してもらい、Q1なら以下のように配点。平均値を求めた。

満足している(5点)

どちらかといえば満足している(4点)

どちらともいえない(3点)

どちらかといえば不満である(2点)

不満である(1点)

・総合評価については、各項目の平均値を全て合算。読者が重視する「Q1金利の満足度」については点数を3倍、「Q3団信の満足度」の点数を2倍として、点数の合計を50点満点とし、10で割ることで5点満点の数値を求めた。

|

保証料や団信などの諸費用がほとんど無料  |

|

132銀行の住宅ローンを比較 >>返済額シミュレーションで、全銀行の金利を一気に比較・調査

|

- 年収に対して安心して買える物件価格は?

-

- ・年収200万円で妻が妊娠中の家族の上限は1600万円!?

- ・年収250万円の単身者の上限は1800万円!?

- ・年収300万円の4人家族の上限は1800万円!?

- ・年収350万円の2人家族の上限は2100万円!?

- ・年収400万円の単身者の上限は2500万円!?

- ・年収450万円の4人家族の上限は2000万円!?

- ・年収500万円の4人家族の上限は3000万円!?

- ・年収600万円の3人家族の上限は3500万円!?

- ・年収600万円の40代独身の上限は3000万円!?

- ・年収700万円の共働き夫婦の上限は5000万円!?

- ・年収800万円の3人家族の上限は4500万円!?

- ・年収1000万円の30代4人家族の上限は5000万円!?

- ・年収1000万円の40代4人家族の上限は3500万円!?

- ・年収1000万円の50代夫婦の上限は3000万円!?

※サイト内の金利はすべて年率で表示

関連記事

関連記事

プロの評判・口コミ

淡河範明さん

SBI新生銀行の住宅ローンは、10年固定、15年固定、20年固定といった金利が低い点が特徴です。

審査はオーソドックスに行なっている感じです。住宅ローン処理センターで集中審査しているので、窓口のかたの力量があまり問われず、公平に審査されるという印象です。

なお、相談から審査、契約の手続きまでネットで完結できるようになりました。