住宅ローン控除(住宅ローン減税)を受けるためには、通常は確定申告をしなくてもよい会社員であっても、住宅ローンを借りた初年度に確定申告を行う必要がある。確定申告と聞くと、税理士に依頼する必要があると思うだろうが、申告書は国税庁のホームページで簡単に作成することができる。今回は2026年に行う2025年分の申告について、自分で住宅ローンの確定申告をする方法、必要書類、申告期限を紹介する。

住宅ローン控除には、確定申告が必須

住宅ローン控除とは、正式には「住宅借入金特別控除」といい、個人が10年以上の住宅ローンを組んで「自ら居住する住宅を購入」、または「一定の増改築工事等を行った」際に、年末のローン残高に応じて納めた所得税が戻ってくる制度のことだ。

住宅ローン控除を使えば、最大で455万円もおとくになる。住宅ローン控除は、2022年の税制改正によって、大きく変更された。概要を簡単に確認しておこう。

【2022~2025年の住宅ローン控除の概要】

- ・控除率は0.7%

- ・減税期間は、住み始めてから13年間(新築)、または10年間(中古住宅)

- ・各年末(12月末)の住宅ローン残高に、控除率0.7%を掛けた額が上限

- ・支払った税金(所得税、住民税の一部)が減税額の上限

- ・物件タイプにより、減税対象となるローン残高が異なる

物件タイプ別の住宅ローン最大控除額は?

| 住宅の種類 | 2022年〜 2025年入居 |

|

|---|---|---|

| 新築 13年 |

認定住宅 | 最大年35万円(=5000万円×0.7%) |

| ZEH | 最大年31.5万円(=4500万円×0.7%) | |

| 省エネ基準適合住宅 | 最大年28万円(=4000万円×0.7%) | |

| その他 | 最大年21万円(=3000万円×0.7%) | |

| 中古 10年 |

認定住宅 | 最大年21万円(=3000万円×0.7%) |

| その他 | 最大年14万円(=3000万円×0.7%) | |

住宅ローン控除の適用を受けるには、確定申告をしなければならないが、2年目以降はサラリーマンであれば会社の年末調整で処理できる。

もし、夫婦でペアローンを組んでいる場合は、夫婦それぞれが確定申告する必要があるので注意しよう。

【2025年度分、新築住宅の場合】(13年間)

・認定住宅

年35万円×13年=「最大455万円」

・ZEH

年31.5万円×13年=「最大409.5万円」

・省エネ基準適合住宅

年28万円×13年=「最大364万円」

・その他

年21万円×13年=「最大273万円」

【2025年度分、中古住宅の場合】(10年間)

・認定住宅

年21万円×10年=「最大210万円」

・その他

年14万円×10年=「最大140万円」

【関連記事】>>住宅ローン控除で儲ける方法とは?繰上返済のタイミングに注意して収支を最大化しよう

確定申告の申告期限は、2026年3月16日

2026年度(令和7年の1月1日〜12月31日)の確定申告期間は、例年通り、2026年2月16日(月)〜3月16日(月)の予定だ。この期間に、郵送、窓口への持参、またはe-Tax(イー・タックス)による電子送信によって申告を完了させよう。※国税庁「令和6年分 確定申告特集」

必要書類を用意しよう

住宅ローン控除を受けるための確定申告を行うにあたっては、以下の書類が必要になる。必要書類は購入した住宅の種類によって異なるので、次のリストを参照して集めよう。

なお、リストは2024年度の確定申告に基づいているため、申告時には改めて国税庁ホームページ等で確認してほしい。

| 書類の名称 | 入手先・発行元 |

| すべての人に必要な書類 | |

|---|---|

| 確定申告書(物件によって種類が違う) | 税務署(ネットも可) |

| 給与所得の源泉徴収票の原本 | 勤務先 |

| 住宅ローンの年末残高証明書の原本 | 住宅ローンを借りた金融機関 |

| マイナンバー通知カードまたは個人番号カード | 市町村 |

| 住宅の登記事項証明書の原本 | 法務局 |

| 住宅の請負または売買契約書の写し | 売主(不動産会社等) |

| 住民票の写し | 市町村 |

| 注文住宅を新築・購入した場合に必要な書類 | |

| 土地の売買契約書の写し | 売主(不動産会社等) |

| 土地の全部事項証明書の原本 | 法務局 |

| 認定長期優良住宅・認定低炭素住宅の場合 | |

| 認定通知書の写し | 市町村 |

| 住宅取得等資金の贈与を受けた場合 | |

| 通帳、贈与契約書、贈与税申告書などの写し | - |

| 補助金等をもらった場合 | |

| 補助金決定通知書の原本 | 市区町村など |

| 参考:国税庁「令和6年分以降に新たに住宅ローン控除を受けられる方へ」 | |

インターネット(e-Tax)で確定申告書を作成できる

確定申告書は、国税庁ホームページから作成することができる。国税庁ホームページから「確定申告書の作成」を開き、「確定申告書等の作成」「作成開始」をクリック。「税務署への提出方法を選択」を選択して、必要事項を入力しよう。

なお、電子申告(e-Taxで提出)が身近になってきたので紹介しよう。以下の2つの方式がある。

・ID・パスワード方式

マイナンバーカード方式

マイナンバーカード方式は、自宅にいながら申告できる方式だ。

マイナンバーカードと、スマホ(マイナンバーカードの読み取り機能付き)またはICカードリーダライターを持っている場合は、事前の届け出は必要なく、そのまま申告できる。「QRコード」方式というのがスマホを使った方式のことだ。

近年、対応するスマートフォンが増えているので、税務署に行かなくても簡単に提出が可能だ。なお、利用に当たっては、スマートフォン専用アプリ「マイナポータルアプリ」をインストールする必要がある。

ウィンドウズだと、対応ブラウザは、Internet Explorer、Microsoft Edge、Firefox、Google Chromeの4種類だ(上記の「マイナンバーカード方式、2次元バーコード」を利用する場合は、Microsoft Edge、Google Chromeのみ)。

Macintoshの場合、ブラウザはSafariのみ対応となっている。

あとは、画面の指示に従って、必要事項を記入または選択するだけで申告書が作成されるので、税務に詳しくなくても簡単に作成することができる。自分で計算などをする必要もない。具体的な入力方法も掲載されている。

なお、入力時に特に注意したいのは以下の2点だ。

●「連帯債務の入力」ページでは、配偶者と連帯債務で住宅ローンを借りている場合、取得した資産にかかる取得対価の額と配偶者との持ち分を正しく記入する

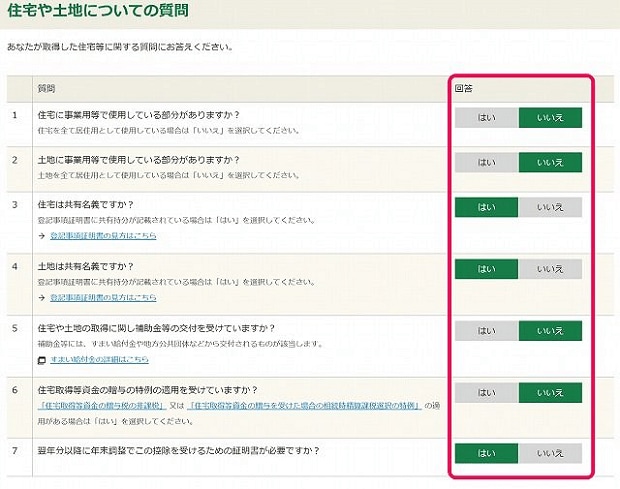

●「住宅や土地についての質問」ページでは、翌年度、確定申告なしで年末調整によって住宅ローン控除を受ける場合(後述)は、「7.翌年度以降に年末調整でこの控除を受けるための証明書が必要ですか」では、必ず「はい」を選択する

「住宅や土地についての質問」ページ

「住宅や土地についての質問」ページ ID・パスワード方式

上記に当てはまらない場合(マイナンバーカードの読み取り機能付きスマホがない、またはICカードリーダライターがない)は、事前に税務署で職員との対面による本人確認を行って、ID・パスワードをもらった上で、電子申告する。

事前に税務署に行かなければならず、電子申告のメリットはあまりない。詳しくは、国税庁「e-TAX ID・パスワード方式について」を参照しよう。

申告書の提出方法は3つ、メリット・デメリットは?

すべての入力が終了したら、確定申告書の提出準備を行う。確定申告書は、以下の3つの方法により税務署に提出することができる。

・e-Tax(イー・タックス)により、ネット経由で申告

・印刷した確定申告書類を税務署に持参

・印刷した確定申告書類を税務署に郵送

e-Tax(イー・タックス)により申告する場合、基本的には書類の提出は省略されるが、場合によっては提出が必要なこともありうるので、データ送信後に最後に必ず申告書等送信票(兼送付書)を確認することが必要だ。

申告書等送信票は、作成した電子申告等データの種類や別途税務署に提出する書類等を確認するものであり、データ送信終了後に表示されるので保存しておこう。

印刷した確定申告書を提出する場合は、持参・郵送にかかわらず、提出書類を確認しよう。注意したいのは、送付する源泉徴収票は必ず原本でなくてはいけないことである。

例えば、子どもがいる場合、児童手当の支給や、保育料の計算等で源泉徴収票のコピーが必要になるケースもありうるので、自宅保管用として写しをとっておくことをおすすめしたい。

確定申告書類を持参するメリット・デメリット

一見、いちばん面倒と思われる方法であるが、住所を所轄している税務署に確定申告書類を持参することにもメリットもある。それは、税務署職員に書類の内容をチェックしてもらえるということだ。

もし万一、記載内容に不備があっても、必要書類をすべて持参していれば、職員のアドバイスに従って、税務署にあるパソコンを使って書類の再作成をすることができる。

また、確定申告書の控えは当日ハンコを押してもらえるので、公的書類としてその日から効力を発生させられる。郵送だと、返信用封筒と切手を送付し返送されるまでに、遅いと数週間かかる場合もある。

e-Tax(イー・タックス)のメリット・デメリット

e-Tax(国税庁が運営する電子申告システム)を使えば、自宅にいながら、インターネットを介して申告を済ますことができ、基本的には付属書類の提出も不要であり、メリットが大きい。

画面操作は若干使いにくいものとなっているので、パソコンの操作に不慣れな人は、せっかく作成したものが送信できない、作成ミスがあった、ということがあれば大きなストレスになる。そういったことが想定されるのであれば、e-Taxの利用は避けておいたほうが賢明だろう。

なお、スマホにも対応しており、スマホにも対応しているので、パソコンを持っていなくても対応は可能だ。※国税電子申告・納税システムe-Tax(国税庁HP)

親などからの贈与があれば、贈与税の申告も

もし住宅購入にあたって、直系尊属(父母・祖父母ら)から住宅資金の贈与を受けた場合は、確定申告とともに贈与税の申告をする必要がある。贈与税の申告も期限は一緒だ。申告は、別途、国税庁HPの「確定申告等作成コーナー」からデータ入力をして作成することができる。

以下が、住宅取得等資金の贈与の非課税限度枠だ。年々縮小されており、2024年1月~2026年12月は、質の高い住宅は1000万円、一般住宅は500万円が非課税枠となる。

・2019年4月~2020年3月=3,000万円(消費税率8%だと1,200万円)

・2020年4月~2021年3月=1,500万円(消費税率8%だと1,000万円)

・2021年4月~2021年12月=1,500万円(消費税率8%だと1000万円)

・2022年1月~2023年12月=1,000万円(質の高い住宅の場合。一般住宅は500万円)

・2024年1月~2026年12月=1,000万円(質の高い住宅の場合。一般住宅は500万円)

※日時は契約時期。消費税率10%。※質の高い住宅とは、贈与を受けた年の受贈者の合計所得金額が2,000万円以下で、以下のいずれかに該当すること。①断熱性能等級4以上もしくは一次エネルギー消費量等級4以上

②耐震等級2以上もしくは免震建築物③高齢者等配慮対策等級3以上。参考:国土交通省「住宅取得に係る税制等の支援策」

【関連記事】>>「住宅取得資金贈与の特例枠」が大幅拡大! 住宅取得資金を贈与してもらう3つの方法を解説

住宅ローン控除は2年目以降は年末調整で手続き可能

住宅ローン控除を受ける初年度は確定申告が必要だが、2年目以降につては、会社員・サラリーマンであれば、勤務先での年末調整で処理できる。生命保険料控除等と同様に手続きできるので簡単だ。

前述の「住宅や土地についての質問」ページにて、「証明書が必要」と選択すると、以降13年分の証明書が税務署からまとめて送られてくるので、年末調整のたびにその証明書を添付すればいい。住宅ローン控除を受けるのなら、その後の12年間(中古で10年間の住宅ローン控除を受けた場合は、その後の9年間)、なくさないように厳重保管しておこう。

なお、初年度については、確定申告後に還付金が振り込まれる。2年目以降は、会社員であれば年末調整で対応できるので、12月から翌年1月にかけて給与などと一緒に還付される(時期は企業によって異なる)。

なお、2023年以後に入居した人については、手続きが少しだけ楽になる。必要書類の1つに「年末残高証明書」がある。これは、銀行から毎年送られて来るのだが、2023年以降に入居した人は銀行から税務署に書類が直接送られるため、個人が提出する必要はなくなる。

住宅ローン控除を受けるための確定申告は比較的簡単

確定申告と聞くとハードルが高いと感じるかもしれないが、住宅ローン控除の対象者の多くは、自分で申告書を作成している。

申告書は国税庁のホームページから簡単に作成することができることもわかっただろう。翌年3月中旬までという期限を守って、早めに確定申告書を作成しよう。

住宅ローン借入後は、生命保険見直しを!

なお、住宅ローンを借りたら、すでに加入している生命保険の見直しに着手しよう。

住宅ローンには通常、「団体信用生命保険(団信)」が付帯している。死亡・高度障害に鳴った場合に、住宅ローン残高がゼロ円となり、自宅は無償で手に入れられる。オプションの団体信用生命保険に入っている場合は、がん・心筋梗塞・脳卒中などになった場合も保証されることもある。

団体信用生命保険は、すでに加入済みの生命保険と保障がかぶっている事が多いので、生命保険の見直しをしたほうがいい。生命保険を見直せば毎月の支払いをカットまたはなくすことができるので、家計が楽になる。

なお、住宅ローンの団体信用生命保険は、様々な商品があるので、適切に生命保険を見直したいのであれば、保険相談サービス会社を使うのがいいだろう。

もう一点検討したいのが、民間の生命保険会社の「就業不能保障」だ。多くの団体信用生命保険は、借入中に「うつ病」のような精神疾患にかかったとしても保障対象外となる可能性が高い。

もし、うつ病が心配であれば、民間の生命保険会社の「就業不能保障(精神疾患も保障するタイプ)」に加入するといいだろう。住宅ローン残高がゼロになるわけではないが、病状が悪くて働けない時期の毎月返済をカバーできる。就業不能保障でも精神疾患をカバーしていないタイプもあるので、確認しよう。

■保険相談サービス5社を比較

| 132銀行を比較◆住宅ローン実質金利ランキング[新規借入] |

| 132銀行を比較◆住宅ローン実質金利ランキング[借り換え] |

|

|

| 【金利動向】おすすめ記事 | 【基礎】から知りたい人の記事 |

| 【今月の金利】 【来月の金利】 【2025年の金利動向】 【変動金利】上昇時期は? 【変動金利】何%上昇する? |

【基礎の8カ条】 【審査】の基礎 【借り換え】の基礎 【フラット35】の基礎 【住宅ローン控除】の基礎 |

新規借入2026年3月最新 主要銀行版

住宅ローン変動金利ランキング

※借入金額3000万円、借入期間35年で試算

- 実質金利(手数料込)

- 0.772%

- 総返済額 3415万円

- 表面金利

- 年0.640%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,745円

①保証料など0円サービスが充実

②新規借入の場合は自己資金10%以上で金利優遇あり

③最大3億円まで借入可能

- 実質金利(手数料込)

- 0.782%

- 総返済額 3421万円

- 表面金利

- 年0.650%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,880円

①ネット銀行の低金利を店頭相談で申し込める!

②51歳以下なら3大疾病保障特約(50%)が無料で基本付帯

③新規借入なら、注文住宅で必要な「つなぎ融資」に対応

![]()

住宅ローン ずーっとお得!全期間型・融資手数料型(新規借入、キャンペーン)・変動金利

- 実質金利(手数料込)

- 0.783%

- 総返済額 3421万円

- 表面金利

- 年0.640%

- 手数料(税込)

- 借入額×2.2%+55000円

- 保証料

- 0円

- 毎月返済額

- 79,745円

①「団信革命」は要介護まで保障も

②自社商品なら、最大3億円まで借り入れOK!

-

住宅ローン利用者口コミ調査の詳細を見る

-

今回作成した「住宅ローン利用者口コミ調査」の調査概要は以下のとおり。

【調査概要】

調査日:2023年12月

調査対象:大手金融機関の住宅ローン利用者(5年以内に住宅ローンを新規借り入れ、借り換えした人)

有効回答数:822人

調査:大手アンケート調査会社に依頼

評価対象:有効回答数47以上を対象とするアンケートの設問は以下の7問。回答は5段階評価とした。なお、評価点数の平均点は小数点第2位以降を四捨五入。

【アンケートの設問】

Q1.金利の満足度は?

Q2.諸費用・手数料等は妥当でしたか?

Q3.団体信用生命保険には満足しましたか?

Q4.手続き・サポートには満足しましたか?

Q5.審査について、満足していますか?

Q6.借り入れ後の対応に満足しましたか?

Q7.他の人にも現在の銀行を勧めたいと思いますか?

【回答の配点】

・各設問は5段階で回答してもらい、Q1なら以下のように配点。平均値を求めた。

満足している(5点)

どちらかといえば満足している(4点)

どちらともいえない(3点)

どちらかといえば不満である(2点)

不満である(1点)

・総合評価については、各項目の平均値を全て合算。読者が重視する「Q1金利の満足度」については点数を3倍、「Q3団信の満足度」の点数を2倍として、点数の合計を50点満点とし、10で割ることで5点満点の数値を求めた。

|

保証料や団信などの諸費用がほとんど無料  |

|

132銀行の住宅ローンを比較 >>返済額シミュレーションで、全銀行の金利を一気に比較・調査

|

- 年収に対して安心して買える物件価格は?

-

- ・年収200万円で妻が妊娠中の家族の上限は1600万円!?

- ・年収250万円の単身者の上限は1800万円!?

- ・年収300万円の4人家族の上限は1800万円!?

- ・年収350万円の2人家族の上限は2100万円!?

- ・年収400万円の単身者の上限は2500万円!?

- ・年収450万円の4人家族の上限は2000万円!?

- ・年収500万円の4人家族の上限は3000万円!?

- ・年収600万円の3人家族の上限は3500万円!?

- ・年収600万円の40代独身の上限は3000万円!?

- ・年収700万円の共働き夫婦の上限は5000万円!?

- ・年収800万円の3人家族の上限は4500万円!?

- ・年収1000万円の30代4人家族の上限は5000万円!?

- ・年収1000万円の40代4人家族の上限は3500万円!?

- ・年収1000万円の50代夫婦の上限は3000万円!?

※サイト内の金利はすべて年率で表示

関連記事

関連記事

プロの評判・口コミ

淡河範明さん

SBI新生銀行の住宅ローンは、10年固定、15年固定、20年固定といった金利が低い点が特徴です。

審査はオーソドックスに行なっている感じです。住宅ローン処理センターで集中審査しているので、窓口のかたの力量があまり問われず、公平に審査されるという印象です。

なお、相談から審査、契約の手続きまでネットで完結できるようになりました。