不動産投資を行っていても借りやすい住宅ローン「フラット35」について、不動産投資家にとっては利用が難しくなってしまうという制度改定が、2020年4月から実施される。特にワンルームマンション投資を行っている人の中には、「自宅が購入できなくなる」人も出てくることが予想される。(住宅ジャーナリスト・山下和之)

年収400万円以上なら返済負担率35%が上限に

フラット35は、全期間固定金利型としては金利が低い住宅ローンとして人気がある。性能が高い住宅に当初の金利が引き下げられる「フラット35S」などがあるため、年間10万人前後の利用者がある人気の住宅ローンだ。不動産投資を行っていても比較的、融資が出やすい住宅ローンとしても知られる。

住宅金融支援機構と民間金融機関が連携して実施されている住宅ローンだが、融資額や融資基準などの制度の枠組みは住宅金融支援機構が決定している。時代の変化に合わせて、毎年のように制度改定が行われているが、2020年4月にも「総返済負担率」の算定方法が見直される。

返済負担率というのは、年収に占める年間返済額の割合のことで、たとえば、年間返済額が120万円(月10万円)で、年収が600万円なら、

120万円÷600万円=0.2

となり、返済負担率は20%だ。年間返済額が150万円になれば返済負担率は25%で、年間返済額200万円だと返済負担率は約33%になる。

この返済負担率、フラット35では、

・年収400万円未満は30%が上限

・年収400万円以上は35%が上限

と決まっている。利用者の健全な家計運営に鑑みて、上限が設定されているわけだ。

年収には投資用物件の不動産所得を加算できる

返済負担率の計算に当たっては、さまざまな条件がある。不動産投資を行っている人は、投資先不動産から得られる不動産所得を年収に加えることができることになっている。

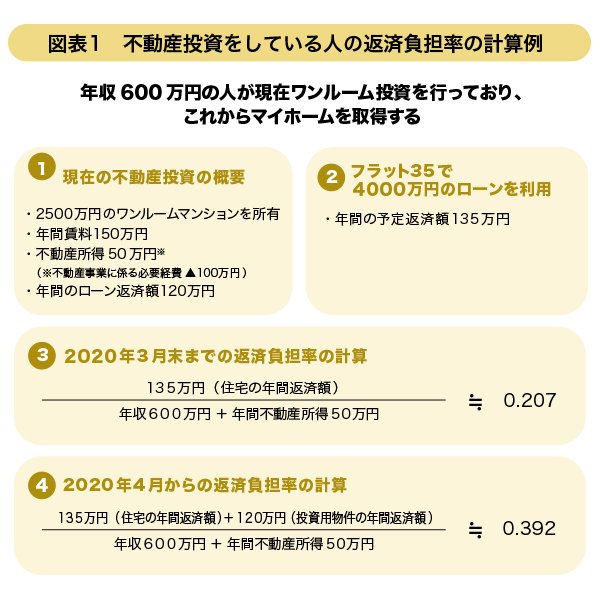

たとえば、下記の図表1にあるように、会社員などとしての年収が600万円で、投資用不動産からの年間の不動産所得が50万円ある場合、年収は600万円+50万円で650万円として計算していいことになっている。

一方で、年間の返済額に関しては、住宅ローンの返済額と、自動車ローンなどの住宅以外の返済負担がある場合には、それも加えて総返済額として計算する必要がある。そして、投資用物件の返済については加算する必要がない(2020年3月末まで)。図表1では、計算を分かりやすくするため、ほかの返済はなく、住宅ローンの返済だけとして試算する。

この人が、今回4000万円のフラット35を借り入れてマイホームを取得する場合、フラット35の年間返済額が135万円とすれば、返済負担率の計算では、図表1の➂にあるように、住宅に関する年間返済額の135万円が分子となって、年収600万円+不動産所得50万円の合計650万円が分母となる。

結果、0.207ということだから、返済負担率は20.7%になる。

これなら、返済負担率35%以下という基準をクリアできるから、問題なくフラット35を借り入れることができるわけだ。

投資用物件の返済額も返済負担率に算入される

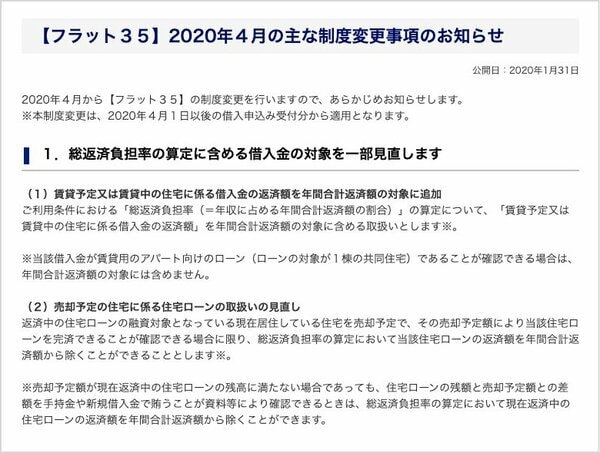

しかし、2020年4月の借入申し込み分より、年間返済額に、投資用物件に関するローン返済額の120万円を加えて返済負担率を計算しなければならなくなる。

その試算が図表1の④。返済負担率計算における分子である年間の総負担額は、住宅ローンの年間返済額135万円に、投資用物件ローンの年間返済額120万円を加えた、255万円に増える。それに対して、分母の年収600万円+年間賃料収入50万円の合計650万円は変わらないので、返済負担率は0.392となって、上限である35%を超えてしまう。これでは、フラット35を借りることはできないことになる。

それでも、どうしても利用したいという場合には、借入額を減らして、住宅に関する年間返済額を107万円に抑えることができれば(つまり物件価格を抑えれば)、返済負担率は34.9%となって、基準をクリアできる計算だ。

アパート経営のローン返済額はセーフ

2020年4月の改定では、不動産投資用物件が1棟の共同住宅、たとえばアパートなどであれば従来通り、返済負担に算入しなくていいことになっている。それに対して、ワンルームマンションのように、区分所有の物件が算入対象になるという違いがある。

これは、本来不動産投資には利用できないフラット35が、区分所有マンション投資に悪用されるケースが問題になったことが影響しているともいわれる。二度と同様の問題が発生しないようにするため、マンション投資に対するスタンスが厳しくなっていると言っていいだろう。

今回の改定に関して、住宅ローンコンサルタントの淡河範明氏はこう語っている。

「これまでは、年間返済額に、投資用物件の返済額は算入対象外となっていましたが、投資から得られた不動産所得は年収に加算されるという、不自然な計算方法となっていました。つまり、不動産所得は算入されるけれど、返済は算入されないため、現在のキャッシュフローでは過剰となる可能性のある金額が借りられてしまうため、大きな欠陥があると思っていました。2020年4月以降は、どちらも算入されるので、妥当な計算方法だと思っています」

過剰な融資を抑制するという意味では、妥当な改定ということだが、不動産投資を行っている人にとっては、かなり厳しい改定だ。

なお、民間の銀行・金融機関は、フラット35のように甘い審査基準を設けていないことが多い。フラット35という”ラストリゾート”が崩壊することで、ワンルームマンション投資をしている人が多額の住宅ローンを借りるのは今後、難しくなるだろう。

買い換えで住宅ローンが残っているときには要注意

なお、2020年4月の改定においては、上記のほかにいくつかの改定が実施される。

ひとつは、住宅の買い換え時の総返済負担率の算定における基準の見直しだ。

現在は、住宅の買い換え予定がある場合、原則的に売却予定の物件に関する返済額は総返済負担に算入されない。ただし2020年4月以降は、売却予定額によって売却予定物件の住宅ローン残高を一括返済できる場合に限り、返済予定額に加えなくてもいいことに変更される。つまり、ローン残高が売却予定価格を上回っている場合には、そのローンに関する返済額も加算しなければならなくなる。売却する住宅と新規に購入する住宅のローンが重なって、“ダブルローン”にならないようにするわけだ。

ただし、「住宅ローンの残額と売却予定額の差額を手持金などでまかなうことができることが資料などで確認できる場合」には、返済負担率計算から除いていいことになっているので、買い換えの場合にはその点に注意しながら、計画を立てるようにしたい。

【参考記事はこちら】>>「住み替え」の流れとノウハウを紹介!「不動産売却」と「買い替え」のどちらを先にすればいいのかを徹底解説

借り換えでは返済期間が15年以下でもOKに

このほか、現在はセカンドハウス向けのフラット35を複数申し込むことができるが、4月からは1つだけとなる。当然、すでにフラット35のセカンドハウス融資を利用している人が、フラット35で新たにセカンドハウスを取得することはできなくなる。

これも賃貸目的の不正理由を防ぐための措置であり、制度改定のリリースにおいては、「フラット35の返済中にセカンドハウスを第三者に賃貸することはできませんのでご注意ください」と告知している。

いまひとつ、フラット35の借り換え融資の借入期間が変更される。3月までは借り換えに当たっての返済期間は、原則的に15年となっているが、2020年4月からは15年未満でもOKに変更される。

これまでは借り換え後の返済期間が15年を切ってしまう人は、フラット35への借り換えはできなかったが、2020年4月からは借り換え後の返済期間が15年を切ってしまう人でもフラット35に借り換えて負担の軽減を図れるようになるわけだ。

まとめ

2020年4月のフラット35の制度改定は、対象となる以下の人々には大きなインパクトとなる。なお、駆け込みでの借り入れは可能だが、3月末までの時間は限られており、かなり厳しいだろう。

・ワンルームマンション投資家のフラット35借入

・価値が下がった物件からの住み替え

・セカンドハウスの取得

| 132銀行を比較◆住宅ローン実質金利ランキング[新規借入] |

| 132銀行を比較◆住宅ローン実質金利ランキング[借り換え] |

|

|

| 【金利動向】おすすめ記事 | 【基礎】から知りたい人の記事 |

| 【今月の金利】 【来月の金利】 【2025年の金利動向】 【変動金利】上昇時期は? 【変動金利】何%上昇する? |

【基礎の8カ条】 【審査】の基礎 【借り換え】の基礎 【フラット35】の基礎 【住宅ローン控除】の基礎 |

新規借入2026年3月最新 主要銀行版

住宅ローン変動金利ランキング

※借入金額3000万円、借入期間35年で試算

- 実質金利(手数料込)

- 0.772%

- 総返済額 3415万円

- 表面金利

- 年0.640%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,745円

①保証料など0円サービスが充実

②新規借入の場合は自己資金10%以上で金利優遇あり

③最大3億円まで借入可能

- 実質金利(手数料込)

- 0.782%

- 総返済額 3421万円

- 表面金利

- 年0.650%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,880円

①ネット銀行の低金利を店頭相談で申し込める!

②51歳以下なら3大疾病保障特約(50%)が無料で基本付帯

③新規借入なら、注文住宅で必要な「つなぎ融資」に対応

![]()

住宅ローン ずーっとお得!全期間型・融資手数料型(新規借入、キャンペーン)・変動金利

- 実質金利(手数料込)

- 0.783%

- 総返済額 3421万円

- 表面金利

- 年0.640%

- 手数料(税込)

- 借入額×2.2%+55000円

- 保証料

- 0円

- 毎月返済額

- 79,745円

①「団信革命」は要介護まで保障も

②自社商品なら、最大3億円まで借り入れOK!

-

住宅ローン利用者口コミ調査の詳細を見る

-

今回作成した「住宅ローン利用者口コミ調査」の調査概要は以下のとおり。

【調査概要】

調査日:2023年12月

調査対象:大手金融機関の住宅ローン利用者(5年以内に住宅ローンを新規借り入れ、借り換えした人)

有効回答数:822人

調査:大手アンケート調査会社に依頼

評価対象:有効回答数47以上を対象とするアンケートの設問は以下の7問。回答は5段階評価とした。なお、評価点数の平均点は小数点第2位以降を四捨五入。

【アンケートの設問】

Q1.金利の満足度は?

Q2.諸費用・手数料等は妥当でしたか?

Q3.団体信用生命保険には満足しましたか?

Q4.手続き・サポートには満足しましたか?

Q5.審査について、満足していますか?

Q6.借り入れ後の対応に満足しましたか?

Q7.他の人にも現在の銀行を勧めたいと思いますか?

【回答の配点】

・各設問は5段階で回答してもらい、Q1なら以下のように配点。平均値を求めた。

満足している(5点)

どちらかといえば満足している(4点)

どちらともいえない(3点)

どちらかといえば不満である(2点)

不満である(1点)

・総合評価については、各項目の平均値を全て合算。読者が重視する「Q1金利の満足度」については点数を3倍、「Q3団信の満足度」の点数を2倍として、点数の合計を50点満点とし、10で割ることで5点満点の数値を求めた。

|

保証料や団信などの諸費用がほとんど無料  |

|

132銀行の住宅ローンを比較 >>返済額シミュレーションで、全銀行の金利を一気に比較・調査

|

- 年収に対して安心して買える物件価格は?

-

- ・年収200万円で妻が妊娠中の家族の上限は1600万円!?

- ・年収250万円の単身者の上限は1800万円!?

- ・年収300万円の4人家族の上限は1800万円!?

- ・年収350万円の2人家族の上限は2100万円!?

- ・年収400万円の単身者の上限は2500万円!?

- ・年収450万円の4人家族の上限は2000万円!?

- ・年収500万円の4人家族の上限は3000万円!?

- ・年収600万円の3人家族の上限は3500万円!?

- ・年収600万円の40代独身の上限は3000万円!?

- ・年収700万円の共働き夫婦の上限は5000万円!?

- ・年収800万円の3人家族の上限は4500万円!?

- ・年収1000万円の30代4人家族の上限は5000万円!?

- ・年収1000万円の40代4人家族の上限は3500万円!?

- ・年収1000万円の50代夫婦の上限は3000万円!?

※サイト内の金利はすべて年率で表示

関連記事

関連記事

プロの評判・口コミ

淡河範明さん

SBI新生銀行の住宅ローンは、10年固定、15年固定、20年固定といった金利が低い点が特徴です。

審査はオーソドックスに行なっている感じです。住宅ローン処理センターで集中審査しているので、窓口のかたの力量があまり問われず、公平に審査されるという印象です。

なお、相談から審査、契約の手続きまでネットで完結できるようになりました。