住宅ローンの返済は30年、35年と続くので不安だと考えている人は多い。しかし、住宅金融支援機構の調査によると、実際には平均すると約16年で住宅ローンを完済している。繰り上げ返済、借り換えなどを駆使することで、返済期間を短縮したり、支払利息をカットしている人が多いのだ。(住宅ジャーナリスト・山下和之)

36%の人が「貸出期間25年以下」

住宅ローンの返済は最長35年も続き、年齢が高いと定年後もローンにつきまとわれるのではないか…、そんな不安から、住宅ローンを組むことにためらいを持っている人が少なくないはず。しかし、住宅金融支援機構の調査によると、それは単なる先入観に過ぎない。

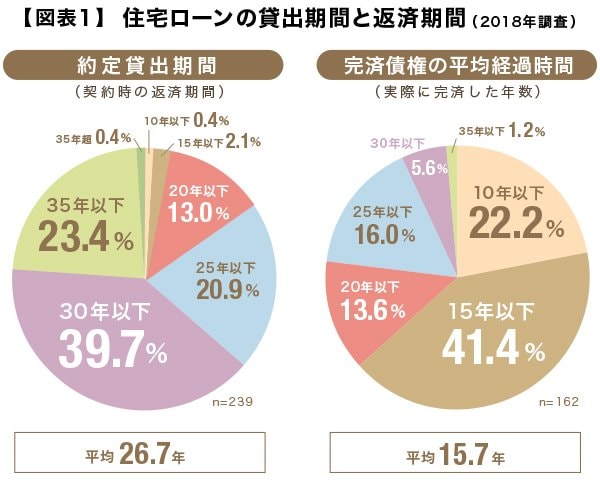

まずは、下記のグラフをご覧いただきたい。これは、民間金融機関から住宅ローンを借りた人が、どの程度の返済期間で借り入れたのかを調べた結果だ(住宅金融支援機構が民間金融機関を対象に行っている調査より)。

まず、当初の返済期間(約定貸出期間)をみると、平均値は26.7年だった。ちなみに、住宅金融支援機構が実施している全期間固定金利型のフラット35の平均返済期間は32.9年なのだが、民間の住宅ローンはそれに比べると約5~6年も短い。

5年刻みで見てみると、下記のようになる。

【民間住宅ローン契約者の約定貸出期間(当初の返済期間)】

・10年以下 0.4%

・(11年以上)15年以下 2.1%

・(16年以上)20年以下 13.0%

・(21年以上)25年以下 20.9%

・(26年以上)30年以下 39.7%

・(31年以上)35年以下 23.4%

この調査結果によると、最も多いのが「(26年以上)30年以下」で約4割に達する。さらに、25年以下でローンを組んでいる人の合計は36.4%だ。つまり「できるだけ短い返済期間でローンを組んで、早めに返済を終えたい」とする人たちが少なくないのだ。

■6割以上の人が、15年以内に完済

次に、実際の完済までの期間を見てみよう。図表1にある通り、平均すると15.7年で住宅ローンの返済は完了している。

【民間住宅ローン契約者の完済年数】

・10年以下 22.2%

・(11年以上)15年以下 41.4%

・(16年以上)20年以下 13.6%

・(21年以上)25年以下 16.0%

・(26年以上)30年以下 5.6%

・(31年以上)35年以下 1.2%

最も多いのが、「(11年以上)15年以下」の41.4%で、10年以下で返している人も22.2%いる。合計すると、63.6%の人が15年以下で返済を終えていることになるのだ。

この調査結果によると、住宅ローンは平均26.7年で借りて、平均15.7年で完済しているわけだが、約定貸出期間と完済年数の11年の差は、大きく分けて3つの理由から生じている。

1、「一部繰り上げ返済」を繰り返して、早めに完済した

2、毎月返済額を増額して、早めに完済した

3、住宅ローン借り換えや、マイホーム買い換えのために、一括返済をした

それぞれの割合は明確でないが、「1、一部繰り上げ返済」と、「2、毎月返済額の増額」を行えば、約定貸出期間よりも前に住宅ローンを完済することができる。

また、「3、借り換え等」によって金利を下げることができれば、返済期間を短縮したり、総返済額を減らすことができる。

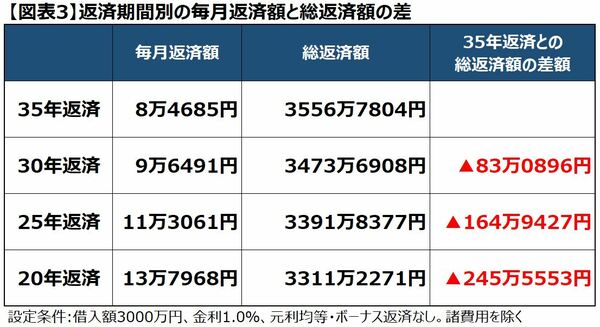

返済期間を短くすると、毎月返済額は増加

もちろん、返済期間を短くすると毎月返済額が増えて、負担が重くなってしまう。どの程度、負担が重くなるのかシミュレーションしてみよう。下記の表にあるように、借入額3000万円・金利1.0%だと35年返済の毎月返済額は8万4685円だが、20年返済だと13万7968円に増えてしまう。

年収600万円の人であれば、35年返済の8万4685円の返済だと年間102万円ほどなので、年収に占める返済負担率は16.9%ですむ。これは、かなりゆとりを持って返済できるレベルといっていいだろう。

それに対して、20年返済にすると毎月13万7968万円、年間166万円ほどの返済だから、返済負担率は27.6%に達する。銀行の審査では、年収400万円以上なら返済負担率35%までOKであることが多いので、借りられない金額ではないのだが、実際には家計への影響が出てくると思われる。

■総返済額も少なくなる

返済期間を短くすることはでメリットばかりではない。利息がかかる期間が短くなるので、総返済額を減らすことができる。返済期間を短くすると、総返済額がどう変わるのかをシミュレーションしたのが下記の表だ。

金利1.0%の場合、35年返済では毎月返済額が8万4685円、35年間の総返済額は約3557万円になる。それを20年返済にすると、毎月返済額は13万7968万円に増えるものの、35年間の総返済額は約3311万円に減少する。

35年返済よりも20年返済の方が、約246万円も総返済額が少なくなる計算。毎月の負担を増やしたとしても、返済期間を短くして頑張るだけのメリットがあるわけだ。

一部繰り上げ返済を繰り返していけば

返済期間を大幅に短縮できる

返済期間を短くする方法のなかでも「一部繰り上げ返済」は、どれぐらいの影響があるか分かりにくいかもしれない。一部繰り上げ返済とは、毎月の返済とは別にまとまった金額を支払うもので、その金額は元金返済に充てられる。元金が減った分、返済期間を短くするか、毎月返済額を少なくするか選ぶことができる。

ここでは、一部繰り上げ返済のたびに、毎月返済額は据え置いて、返済期間を短縮するケースを試算してみよう。3000万円を金利1.0%、35年元利均等・ボーナス返済なしで借り入れて、2年ごとに100万円を繰り上げ返済していくケースをシミュレーションしてみよう。

2年後に100万円の繰り上げ返済をすると、残りの返済期間は1年4カ月短縮され、総支払額は約38万円カットできる。その2年後、もう一度100万円繰り上げ返済すると、返済期間は1年3カ月の短縮、利息支払いは約34万円カットとなる。さらにその2年後、返済開始から6年後にまた100万円繰り上げ返済すると、1年3カ月の短縮、利息支払いは29万円カットできる。

そうすると、3回の繰り上げ返済で、合計3年10カ月の返済期間が短縮され、総支払額は約101万円も少なくできたことになる。

これを繰り返していけば、当初の35年返済を20年程度まで短縮できるし、さらに、一部繰り上げ返済額を150万円、200万円と増やしていけば、もっと早く返済が終了する。

無事に返済できているからと安心せずに、着実に繰り上げ返済していけば、総支払額を大幅にカットできるのだ。そのため、「多少無理してもできるだけ返済期間を短くしておこう」とする人が多い。

最近では、インターネットで手続きすれば、一部繰り上げ返済時の手数料を無料とする銀行・金融機関が多いので、以前よりも気軽に繰り上げ返済ができるようになっていることも知っておきたい。

超低金利という絶好の機会を逃さない

住宅ローンは30年、35年と続くからたいへん、定年後もローンに追われるのはたまったものではない…、というのは先入観にすぎない。多くの住宅ローン利用者は、堅実に家計を管理しながら繰り上げ返済などを利用して、早めに返済を終えているのだ。

住宅ローンをあまり深刻にとらえすぎてマイホーム購入に踏み切れないのは、せっかくの超低金利という絶好の購入機会を逃してしまうことにつながりかねない。先入観を捨てれば、マイホームを取得するチャンスが広がるはずだ。

| 132銀行を比較◆住宅ローン実質金利ランキング[新規借入] |

| 132銀行を比較◆住宅ローン実質金利ランキング[借り換え] |

|

|

| 【金利動向】おすすめ記事 | 【基礎】から知りたい人の記事 |

| 【今月の金利】 【来月の金利】 【2025年の金利動向】 【変動金利】上昇時期は? 【変動金利】何%上昇する? |

【基礎の8カ条】 【審査】の基礎 【借り換え】の基礎 【フラット35】の基礎 【住宅ローン控除】の基礎 |

新規借入2026年2月最新 主要銀行版

住宅ローン変動金利ランキング

※借入金額3000万円、借入期間35年で試算

![]()

住宅ローン 全期間引下げ(新規借入)・変動金利

- 実質金利(手数料込)

- 0.762%

- 総返済額 3410万円

- 表面金利

- 年0.630%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,611円

低金利の上、がん50%団信無料

- 実質金利(手数料込)

- 0.772%

- 総返済額 3415万円

- 表面金利

- 年0.640%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,745円

①保証料など0円サービスが充実

②新規借入の場合は自己資金10%以上で金利優遇あり

③最大3億円まで借入可能

- 実質金利(手数料込)

- 0.782%

- 総返済額 3421万円

- 表面金利

- 年0.650%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,880円

①店舗相談でも、低金利商品あり

②新規借入なら、注文住宅で必要な「つなぎ融資」に対応!

③3大疾病の50%保障が無料付帯!

④無料で、3大疾病50%保障&就業不能保障&就業不能保障を付帯する

-

住宅ローン利用者口コミ調査の詳細を見る

-

今回作成した「住宅ローン利用者口コミ調査」の調査概要は以下のとおり。

【調査概要】

調査日:2023年12月

調査対象:大手金融機関の住宅ローン利用者(5年以内に住宅ローンを新規借り入れ、借り換えした人)

有効回答数:822人

調査:大手アンケート調査会社に依頼

評価対象:有効回答数47以上を対象とするアンケートの設問は以下の7問。回答は5段階評価とした。なお、評価点数の平均点は小数点第2位以降を四捨五入。

【アンケートの設問】

Q1.金利の満足度は?

Q2.諸費用・手数料等は妥当でしたか?

Q3.団体信用生命保険には満足しましたか?

Q4.手続き・サポートには満足しましたか?

Q5.審査について、満足していますか?

Q6.借り入れ後の対応に満足しましたか?

Q7.他の人にも現在の銀行を勧めたいと思いますか?

【回答の配点】

・各設問は5段階で回答してもらい、Q1なら以下のように配点。平均値を求めた。

満足している(5点)

どちらかといえば満足している(4点)

どちらともいえない(3点)

どちらかといえば不満である(2点)

不満である(1点)

・総合評価については、各項目の平均値を全て合算。読者が重視する「Q1金利の満足度」については点数を3倍、「Q3団信の満足度」の点数を2倍として、点数の合計を50点満点とし、10で割ることで5点満点の数値を求めた。

|

保証料や団信などの諸費用がほとんど無料  |

|

132銀行の住宅ローンを比較 >>返済額シミュレーションで、全銀行の金利を一気に比較・調査

|

- 年収に対して安心して買える物件価格は?

-

- ・年収200万円で妻が妊娠中の家族の上限は1600万円!?

- ・年収250万円の単身者の上限は1800万円!?

- ・年収300万円の4人家族の上限は1800万円!?

- ・年収350万円の2人家族の上限は2100万円!?

- ・年収400万円の単身者の上限は2500万円!?

- ・年収450万円の4人家族の上限は2000万円!?

- ・年収500万円の4人家族の上限は3000万円!?

- ・年収600万円の3人家族の上限は3500万円!?

- ・年収600万円の40代独身の上限は3000万円!?

- ・年収700万円の共働き夫婦の上限は5000万円!?

- ・年収800万円の3人家族の上限は4500万円!?

- ・年収1000万円の30代4人家族の上限は5000万円!?

- ・年収1000万円の40代4人家族の上限は3500万円!?

- ・年収1000万円の50代夫婦の上限は3000万円!?

※サイト内の金利はすべて年率で表示

関連記事

関連記事

プロの評判・口コミ

淡河範明さん

PayPay銀行の住宅ローンは、ネット銀行ならではの低金利が特徴です。がん50%団信も付帯するようになり、auじぶん銀行などと人気を分けています。

ネット銀行ならではの、お申込みから契約までネットでお手続きを完結できる点も魅力的です。

ただし、審査は厳しめです。

条件のいい借り手に絞ることで低金利を実現しているものと思われます。当初の計画では、徐々に融資対象を拡大していくとしていましたが、今後どうするのか注目しています。